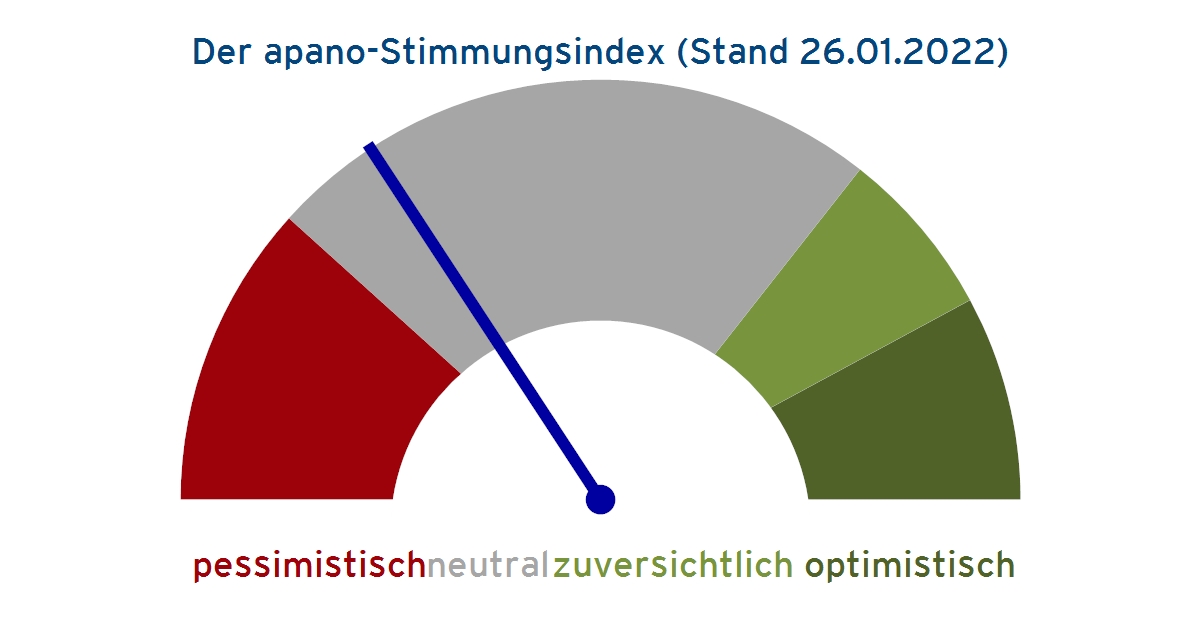

Dass die Investoren gestern an den US-Börsen den zweiten Tag in Folge erneut einen temporären Kurseinbruch egalisieren konnten, wird heute an Europas Börsen so interpretiert, dass die Kurskorrektur auslaufen könnte. Unterstützung fand das Vertrauen in über den Erwartungen liegenden Quartalszahlen von den Schwergewichten IBM (NYSE:IBM), Microsoft (NASDAQ:MSFT) und Texas Instruments (NASDAQ:TXN). Diese drei Unternehmen sind aber ohnehin fair gepreist, die positiven Kursreaktionen deshalb logisch. Spannend wird es heute Abend, wenn Tesla (NASDAQ:TSLA) berichtet. Die Aktie ist weiterhin maßlos überteuert, deshalb wird es wegweisend auch für die anderen Unternehmen der „aggressive Growth“- Community werden, ob es Elon Musk gelingt, die Fantasie am Kochen zu halten oder ob dieser Teil des Marktes seine Anpassung an die betriebswirtschaftliche Realität fortsetzt. Die große Tendenz wird aber heute Abend von der FED gemacht. Es wäre wohl ein Trugschluss, zu glauben, dass die US-Notenbank wegen der erfolgten 10% Kurskorrektur der Märkte nun im Bestreben nachlässt, die Inflation wieder einzufangen. Sie sprach ja erst vor wenigen Wochen davon, dass die Märkte überhitzt seien. Aktive Unterstützung würde sie vielleicht offerieren, sollte der S&P 20% unter sein Top fallen, weil dann die Vermögensverluste eine unerwünschte wirtschaftliche Bremswirkung auslösen könnten. Aber heute wird sie ihre zuletzt deutlich verschärfte Gangart kommunizieren: im März endet das Anleihekaufprogramm und es wird 4 Zinserhöhungen in 2022 um je 0,25% geben. Das ist Marktkonsens. Abweichungen davon sind ebenso relevant wie die begleitende Tonspur: welche Pläne gibt es zur Bilanzreduktion? Wird sich Jerome Powell optimistisch äußern, dass die Inflation bekämpft werden kann, ohne das Wachstum zu gefährden? Geht die FED davon aus, dass Basis bedingt im Jahresverlauf die Inflationsrate sinkt? Was sagt er zur Preis-Lohn-Spirale? Wird er eventuell drohen, die Bremsen noch stärker anzuziehen? Das zweite große Thema ist das heutige Beratertreffen in Paris wegen des Ukrainekonflikts. Erstmals seit der jüngsten Eskalation treffen sich Vertreter von Russland und der Ukraine direkt, um zusammen mit den USA, Deutschland und Frankreich nach einer Lösung zu suchen. Der apano-Stimmungsindex verlor bereits gestern weitere 6 Punkte (Creditspreads und Schwellenländer) und steht derzeit in einem schmalen Punkte-Korridor, den wir als antizyklische Kaufgelegenheit definiert haben. Diese Systematik erlaubt uns deshalb heute eine leichte taktische Aufstockung. Mit dem apano-Stimmungsindex berechnet apano Investments seit 2012 täglich die globale Marktstimmung und steuert damit u.a. die hauseigenen Investmentfonds „apano HI Strategie 1“ und „apano Global Systematik“.