-

Investitionen in günstige Aktien mit einem Kurs unter 10 USD können eine interessante Wachstumschance bieten, ohne dass dafür ein hoher Kapitaleinsatz erforderlich ist.

-

Aus diesem Grund habe ich den Aktien-Screener für Titel unter 10 USD genutzt, um qualitativ hochwertige, unterbewertete Unternehmen mit starkem Aufwärtspotenzial herauszufiltern.

-

Für Anleger, die nach preiswerten Investmentmöglichkeiten suchen, lohnt es sich, diese drei vielversprechenden Low-Cost-Aktien genauer unter die Lupe zu nehmen.

-

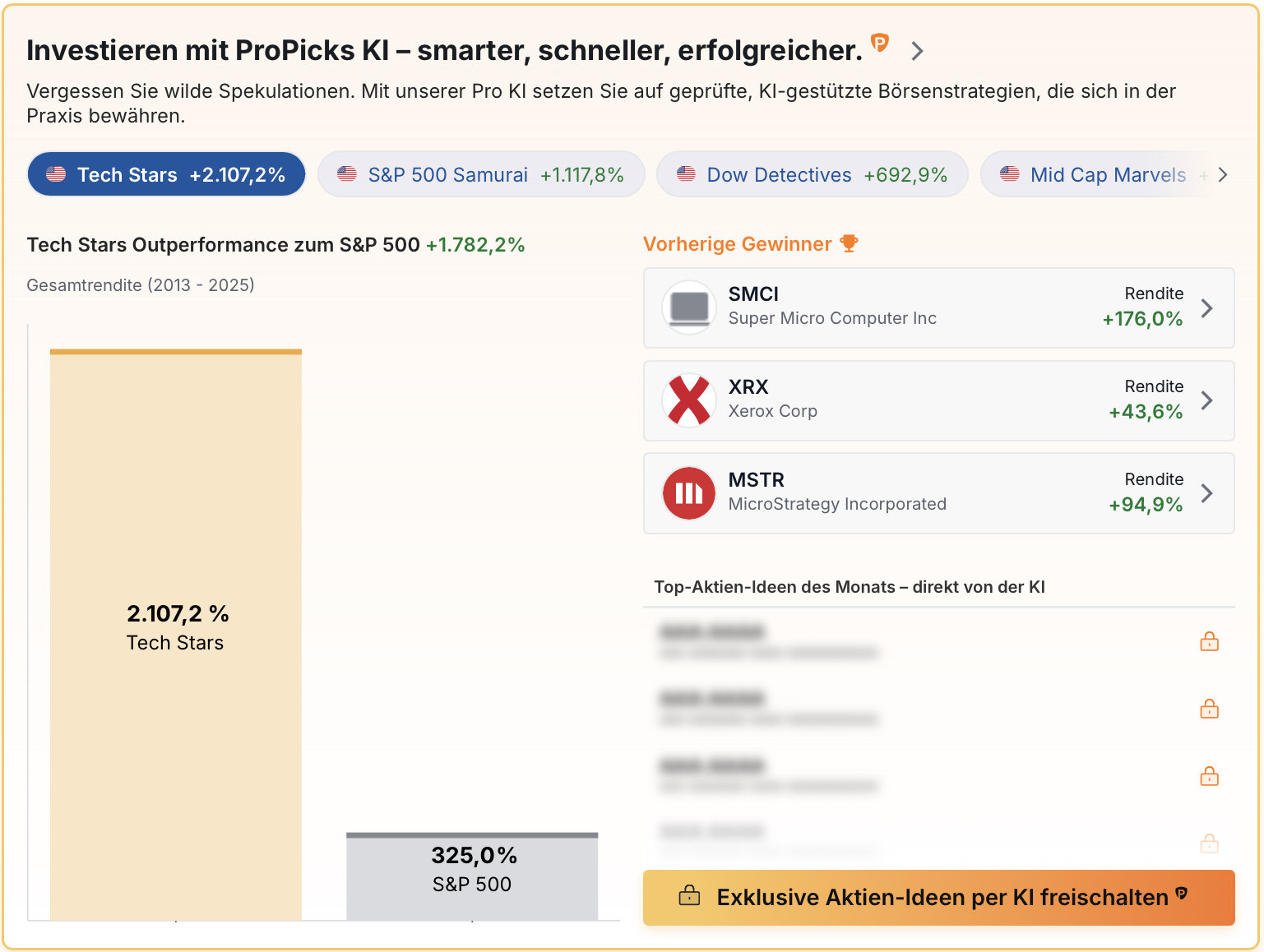

Möchten Sie von der aktuellen Marktvolatilität profitieren und gezielte Handelsideen umsetzen? Erhalten Sie sofortigen Zugriff auf die von der KI von InvestingPro ausgewählten Gewinneraktien – einfach über diesen Link.

Für Anleger, die nach unterbewerteten Wachstumschancen suchen, können Aktien mit niedrigen Kursen spannende Möglichkeiten bieten. Zwar sind Titel unter 10 USD oft mit höherer Volatilität verbunden, doch wenn sie auf soliden Fundamentaldaten basieren und über klare Wachstumsperspektiven verfügen, können sie überdurchschnittliche Renditen erzielen.

In diesem Artikel stellen wir drei Unternehmen vor – AdaptHealth (NASDAQ:AHCO), ADT (NYSE:ADT) und Olo (NYSE:OLO) –, die aktuell unter 10 USD gehandelt werden, aber das Potenzial haben, in den kommenden Monaten deutlich zuzulegen.

Quelle: Investing.com

Quelle: Investing.com

Gerade für Anleger, die mit vergleichsweise geringem Kapitaleinsatz investieren möchten, könnten diese Aktien einen genaueren Blick wert sein.

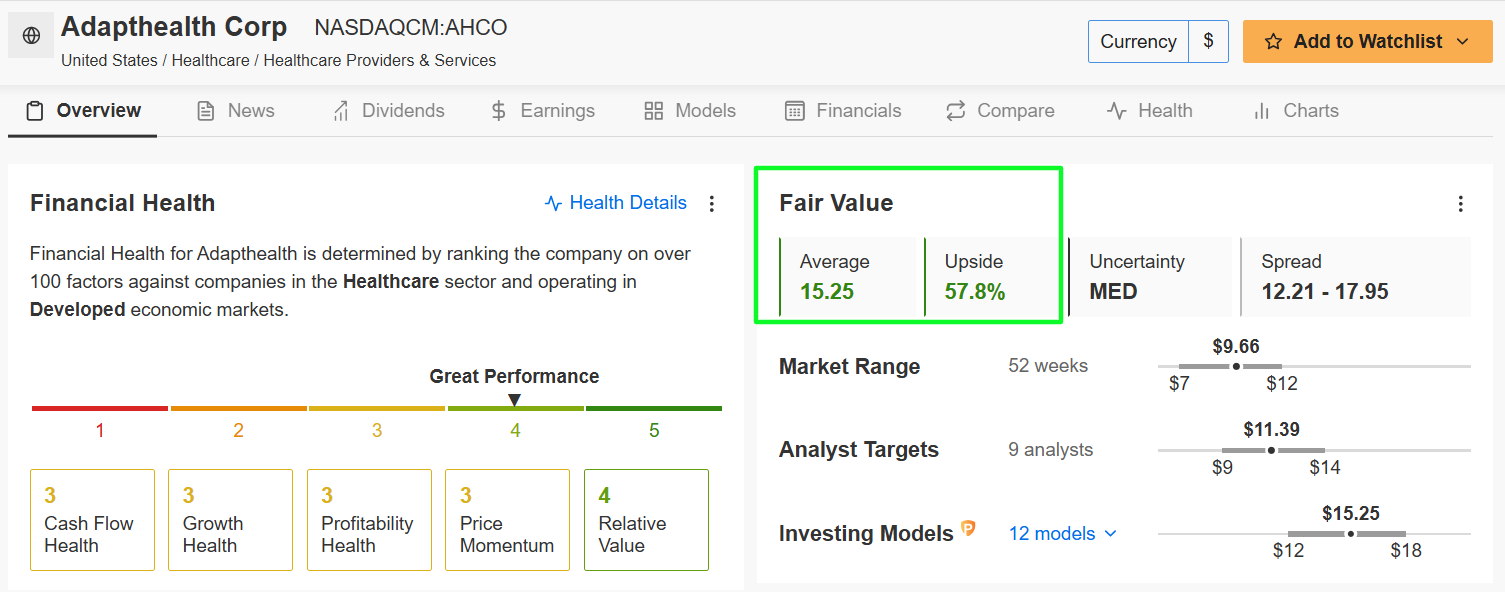

1. AdaptHealth

- Kurs aktuell: 9,66 USD

- Geschätzter fairer Wert: 15,25 USD (Aufwärtspotenzial +57,8 %)

- Marktkapitalisierung: 1,3Mrd. USD

AdaptHealth ist einer der führenden Anbieter im Bereich häuslicher medizinischer Geräte (HME) und bietet Lösungen für Patienten, die an chronischen Erkrankungen leiden. Das Unternehmen hat sich auf Atemtherapie, CPAP-Geräte für Schlafapnoe, Diabetesmanagement und Mobilitätshilfen spezialisiert – ein Markt, der durch den Wandel hin zur häuslichen Gesundheitsversorgung immer wichtiger wird.

In den letzten 12 Monaten konnte die AHCO-Aktie eine Rendite von 37,8 % erzielen.

Quelle: Investing.com

Quelle: Investing.com

Warum AdaptHealth unter 10 USD eine Kaufchance sein könnte

Die Nachfrage nach häuslicher Gesundheitsversorgung steigt weiter an, da viele Patienten nach kostengünstigeren und praktischeren Alternativen zur stationären Behandlung suchen. AdaptHealth ist in diesem Wachstumsmarkt gut aufgestellt und könnte von diesem langfristigen Trend profitieren.

Auch die Fundamentaldaten des Unternehmens sind solide, was die Aktie besonders für Anleger attraktiv macht, die auf Wachstum bei überschaubarem Risiko setzen. Die Verlagerung von Gesundheitsdienstleistungen aus Krankenhäusern in die häusliche Umgebung spielt AdaptHealth zusätzlich in die Karten.

Allerdings dürfte das Umsatzwachstum für das Geschäftsjahr 2024 mit 1,1 % eher verhalten ausfallen. Die eigentliche Überraschung liegt jedoch in den Gewinnprognosen: Für das erste Quartal 2025 wird ein EPS-Wachstum von 1.336,8 % erwartet.

Quelle: InvestingPro

Aktuell notiert die Aktie bei 9,66 USD und weist einen starken Financial Health Score von 3,6 (great) auf. Besonders interessant ist die Bewertung: Der geschätzte faire Wert liegt bei 15,25 USD, was einem möglichen Aufwärtspotenzial von 57,8 % entspricht.

AdaptHealth könnte damit eine spannende Gelegenheit für Investoren sein, die an der Schnittstelle zwischen Gesundheitswesen und Innovation investieren möchten.

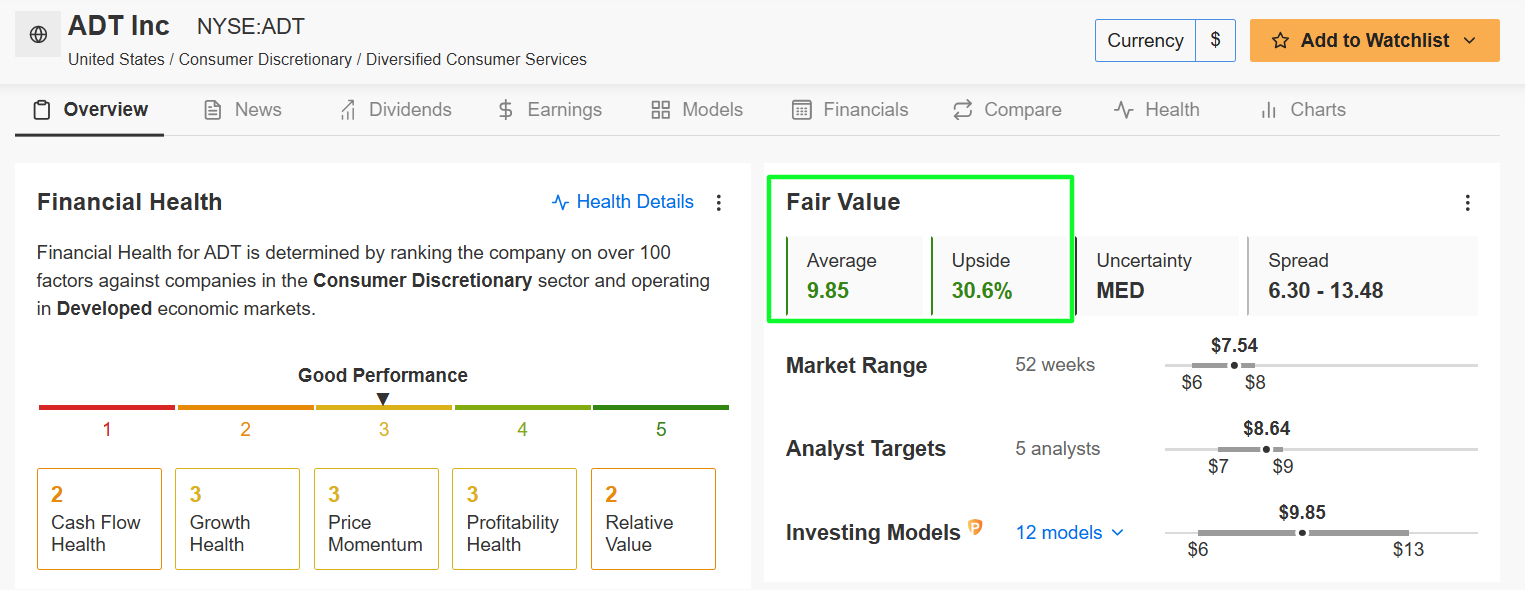

2. ADT

- Kurs aktuell: 7,54 USD

- Geschätzter fairer Wert: 9,85 USD (Aufwärtspotenzial +30,6 %)

- Marktkapitalisierung: 6,7 Mrd. USD

ADT gehört zu den führenden Anbietern von Haussicherheits-, Überwachungs- und Automatisierungslösungen in den USA. Das Unternehmen bietet professionelle 24/7-Überwachung, smarte Heimvernetzung und kommerzielle Sicherheitsdienste. Um sein Angebot weiter zu verbessern, hat ADT eine strategische Partnerschaft mit Google's Nest geschlossen – ein wichtiger Schritt zur Stärkung seiner Position im wachsenden Markt für intelligente Sicherheitssysteme.

Trotz des volatilen Marktumfelds hat sich die ADT-Aktie mit einer Ein-Jahresrendite von 15,1 % als widerstandsfähig erwiesen.

Quelle: Investing.com

Warum ADT unter 10 USD eine attraktive Option sein könnte

ADT ist ein etablierter Player in der Sicherheitsbranche und verfügt über eine starke Kundenbasis von fast 7 Millionen Haushalten. Durch die abonnementbasierten Überwachungsdienste erzielt das Unternehmen stabile, wiederkehrende Einnahmen.

Auch die fundamentalen Kennzahlen sprechen für ADT: Eine Eigenkapitalrendite von 12,9 % und ein EBITDA von 2,47 Mrd. USD unterstreichen die solide Ertragskraft des Unternehmens. Besonders attraktiv ist die Kombination aus Wachstumschancen und einer stabilen Ertragsstruktur – mit einer Dividendenrendite von 2,1 % und einer Gesamtrendite für Aktionäre von 5,1 %.

Zudem profitiert ADT von der zunehmenden Verbreitung von Smart-Home-Technologien und KI-gesteuerten Sicherheitslösungen, was das Unternehmen für zukünftiges Wachstum gut positioniert.

Quelle: InvestingPro

Mit einem aktuellen Kurs von 7,54 USD und einer Fair-Value-Schätzung von 9,85 USD bietet ADT ein signifikantes Aufwärtspotenzial von 30,6 %. Unterstützt wird dies durch einen soliden Financial Health Score von 2,8 (good), was die fundamentale Stärke des Unternehmens zusätzlich unterstreicht.

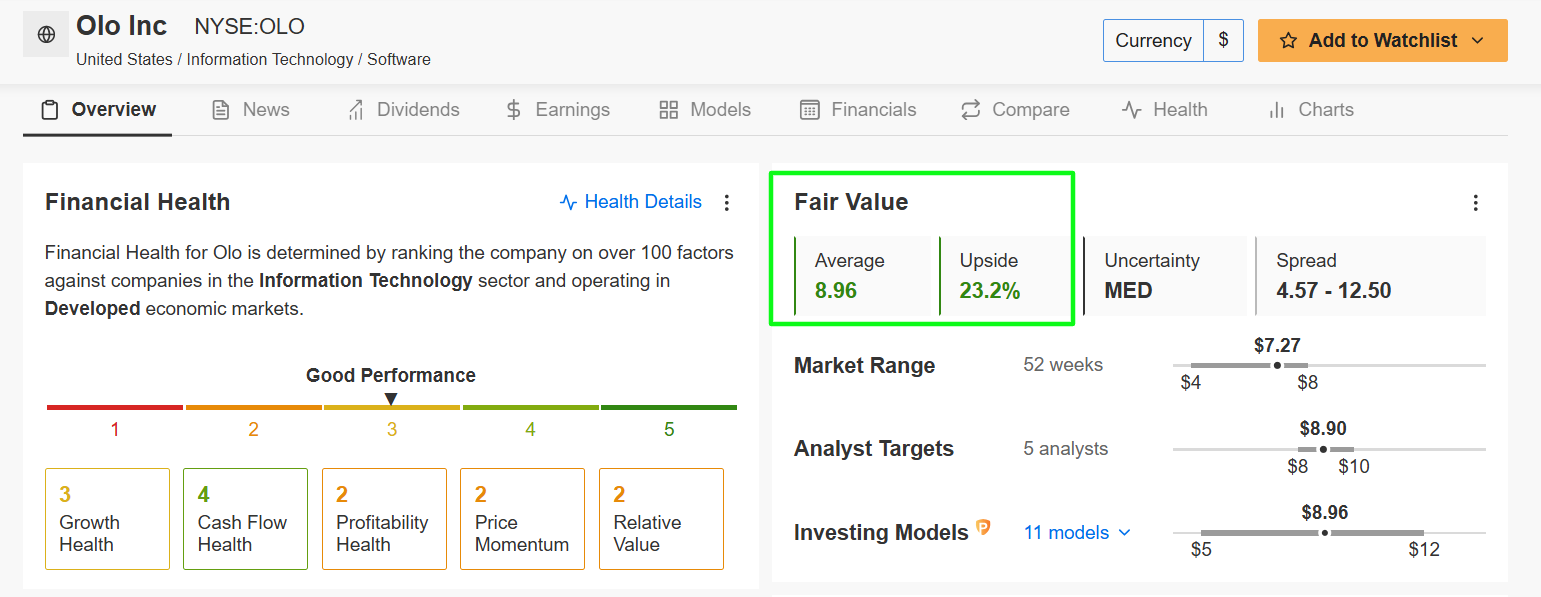

3. Olo

- Kurs aktuell: 7,27 USD

- Geschätzter fairer Wert: 8,96 USD (Aufwärtspotenzial +23,2 %)

- Marktkapitalisierung: 1,2 Mrd. USD

Olo ist ein etablierter Anbieter von Software-as-a-Service (SaaS)-Lösungen für die Gastronomiebranche. Die cloudbasierte Plattform des Unternehmens optimiert den digitalen Bestellprozess, integriert Lieferdienste und vereinfacht die Zahlungsabwicklung. Tausende Restaurantmarken setzen auf Olo, um ihr Online-Geschäft effizienter zu gestalten und die Kundenbindung zu stärken.

In den letzten 12 Monaten hat die Olo-Aktie eine Rendite von 35,9 % erzielt.

Quelle: Investing.com

Quelle: Investing.com

Warum Olo unter 10 USD eine Kaufgelegenheit sein könnte

Nach dem Börsengang hatte die Olo-Aktie Schwierigkeiten, an frühere Höchststände anzuknüpfen. Doch mit einer starken Bilanz, solider Finanzlage und einem skalierbaren Geschäftsmodell ist das Unternehmen gut aufgestellt, um von der digitalen Transformation der Gastronomie zu profitieren.

Olo ist schuldenfrei und verfügt über eine robuste Finanzbasis. Zwar schrieb das Unternehmen im Geschäftsjahr 2023 einen Verlust von 46,65 Mio. USD, doch die Prognosen für die kommenden Quartale sind vielversprechend: Die EPS-Wachstumserwartung für Q4 2024 liegt bei 165,8 %, während der Umsatz 2023 bereits um 23,1 % wuchs – für 2024 wird ein weiteres Plus von 23,4 % erwartet.

Zusätzlich stärkt Olo sein langfristiges Wachstum durch die Expansion in neue Geschäftsfelder wie Zahlungsabwicklung und KI-gestützte Analytik, die weitere Umsatzquellen erschließen.

Quelle: InvestingPro

Die Aktie notiert aktuell bei 7,27 USD, mit einem Financial Health Score von 2,8 (good) und einer Fair-Value-Schätzung von 8,96 USD. Das entspricht einem potenziellen Kursspielraum von 23,2 %.

Fazit

AdaptHealth, ADT und Olo sind drei Aktien unter der 10-Dollar-Marke, die trotz ihres niedrigen Preises viel Potenzial bieten. Jedes dieser Unternehmen ist in einer Branche mit starken Wachstumsaussichten tätig und könnte langfristig von positiven Markttrends profitieren.

Zwar bringen preisgünstige Aktien oft gewisse Risiken mit sich, doch alle drei Unternehmen haben solide Fundamentaldaten, strategische Partnerschaften und Innovationskraft vorzuweisen – entscheidende Faktoren, die ihnen in den kommenden Jahren Auftrieb geben könnten.

Bleiben Sie mit InvestingPro am Puls der Märkte

Ob Sie gerade erst in die Welt der Investments einsteigen oder bereits ein erfahrener Anleger sind – mit InvestingPro haben Sie Zugang zu leistungsstarken Tools, die Ihnen helfen, Chancen zu erkennen und Risiken in einem herausfordernden Marktumfeld besser zu steuern.

Jetzt registrieren und sofort Zugriff auf entscheidende Features erhalten:

- ProPicks KI – KI-gestützte Auswahl von Gewinneraktien mit nachgewiesener Erfolgsbilanz.

- InvestingPro Fair Value – Sehen Sie auf einen Blick, ob eine Aktie unter- oder überbewertet ist.

- Erweiterter Aktien-Screener – Finden Sie mit erprobten Filtern und Kriterien die vielversprechendsten Titel.

- Top-Ideen – Entdecken Sie die Portfolios von Investmentgrößen wie Warren Buffett, Ray Dalio oder Michael Burry.

Offenlegung: Jesse Cohen hält bei Redaktionsschluss über den SPDR®S&P 500 ETF (SPY) und den Invesco QQQ Trust ETF (QQQ) Long-Positionen auf den S&P 500 und den Nasdaq 100. Jesse Cohen hält auch den Invesco Top QQQ ETF (QBIG:{{Invesco QQQ 500 Equal Weight ETF (QBIG) und den VanEck Vectors Semiconductor ETF (SMH). Er richtet sein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wieder und sind nicht als Anlageberatung zu verstehen.