- Im Jahr 2023 sind bisher drei US-Banken zusammengebrochen - die zweit-, dritt- und viertgrößten Bankzusammenbrüche der Geschichte.

- Einige Aktien haben sich jedoch trotz des schwierigen Umfelds besser entwickelt als der Gesamtmarkt.

- Die Anleger hätten dreistellige Renditen erzielen können, wenn sie in diese Aktien investiert hätten.

Das Jahr 2023 hat bereits eine traurige Bilanz zu verzeichnen, denn gleich drei US-Banken haben offiziell den bitteren Weg des Scheiterns eingeschlagen. Diese namhaften Finanzinstitute haben sich auf der Liste der größten Bankenpleiten der Geschichte die bedauerlichen Plätze 2, 3 und 4 sichern können.

Schon im Jahr 2008 musste die ehrwürdige Washington Mutual in Seattle, Washington, ihr Ende verkraften.

Doch im aktuellen Jahr 2023 haben weitere hochkarätige Banken ihr Schicksal nicht verschont gesehen. Die First Republic Bank (OTC:FRCB) in San Francisco, die Silicon Valley Bank (OTC:SIVBQ) in Santa Clara und die renommierte Signature Bank (OTC:SBNY) in New York mussten allesamt einen traurigen Gang in die Insolvenz antreten.

US-Finanzministerin Janet Yellen hat am vergangenen Montag davor gewarnt, dass die USA am 1. Juni in Zahlungsverzug geraten könnten, und den Kongress aufgefordert, eine Aussetzung der Schuldenobergrenze so bald wie möglich zu beschließen.

Sie schätzt, dass die Exekutive Anfang Juni, möglicherweise am 1. Juni, nicht in der Lage sein wird, ihren staatlichen Verpflichtungen nachzukommen, wenn der Kongress die Schuldengrenze nicht vorher anhebt oder aussetzt

Die aktuelle Schuldenobergrenze beträgt 31,4 Milliarden USD und wurde schon am 19. Januar erreicht. Noch am selben Tag ergriff das Finanzministerium „außerordentliche Maßnahmen“, um die Rechnungen zu begleichen. Schon damals wurde jedoch betont, dass der Einsatz dieser Sondermaßnahmen nur bis zum 5. Juni möglich ist.

Yellen warnte, dass ähnliche Situationen in der Vergangenheit gezeigt hätten, dass ein Abwarten bis zur letzten Minute, um die Schuldenobergrenze auszusetzen oder anzuheben, das Vertrauen von Unternehmen und Verbrauchern ernsthaft schädigen, die kurzfristigen Kreditkosten für die Steuerzahler erhöhen und die Kreditwürdigkeit der USA negativ beeinflussen könne.

Auch wenn die derzeitige Situation düster erscheinen mag, haben sich bestimmte Aktien trotz des schwierigen Umfelds besser entwickelt als der Gesamtmarkt. Untersuchen wir also mit Hilfe der InvestingPro-Tools die vier Gewinneraktien und den Top-Performer in jedem Monat.

Hätten wir die Fähigkeit, in die Zukunft zu sehen und in diese Aktien zu investieren, hätten wir eine dreistellige Rendite erzielt. Das ist nicht schlecht, wenn man bedenkt, dass der S&P 500 um +8,4 % gestiegen ist.

1. Januar: Warner Bros Discovery

Warner Bros. Discovery Inc. (NASDAQ:WBD) ist ein amerikanisches Medien- und Unterhaltungskonglomerat mit Hauptsitz in New York City. Es entstand aus der Fusion von WarnerMedia und Discovery, die am 8. April 2022 abgeschlossen wurde. Der Name des Unternehmens ist eine Kombination aus dem Flaggschiff von WarnerMedia, dem Filmstudio Warner Bros., und dem Pay-TV-Sender Discovery Channel.

Warner Bros. Discovery hat erst kürzlich seine Quartalszahlen veröffentlicht, dabei aber die Schätzungen der Experten sowohl beim Gewinn pro Aktie als auch beim Umsatz verfehlt. Und dennoch reagierte die Aktie positiv auf das Zahlenwerk. Das hat einen ganz einfachen Grund: Der Verlust resultierte größtenteils aus den Kosten der im Jahr 2022 erfolgten Fusion der ehemaligen WarnerMedia und Discovery Inc. Außerdem rechnet das Unternehmen damit, dass sein DTC- bzw. Streaming-Geschäft in den USA im Jahr 2023 in die Gewinnzone kommt, ein Jahr früher als erwartet.

Quelle: InvestingPro

Mit einem Kursanstieg um 56,3 % gehörten die Papiere von WBD im Januar zu den Top-Performern.

Nachdem die Aktie ihren Widerstand nicht durchbrechen konnte, legt sie eine Verschnaufpause ein und ist auf wichtige Fibonacci-Niveaus zurückgefallen. Ein Spurt über 15,94 USD wäre ein Zeichen von Stärke und würde für eine Fortsetzung der Rallye sprechen.

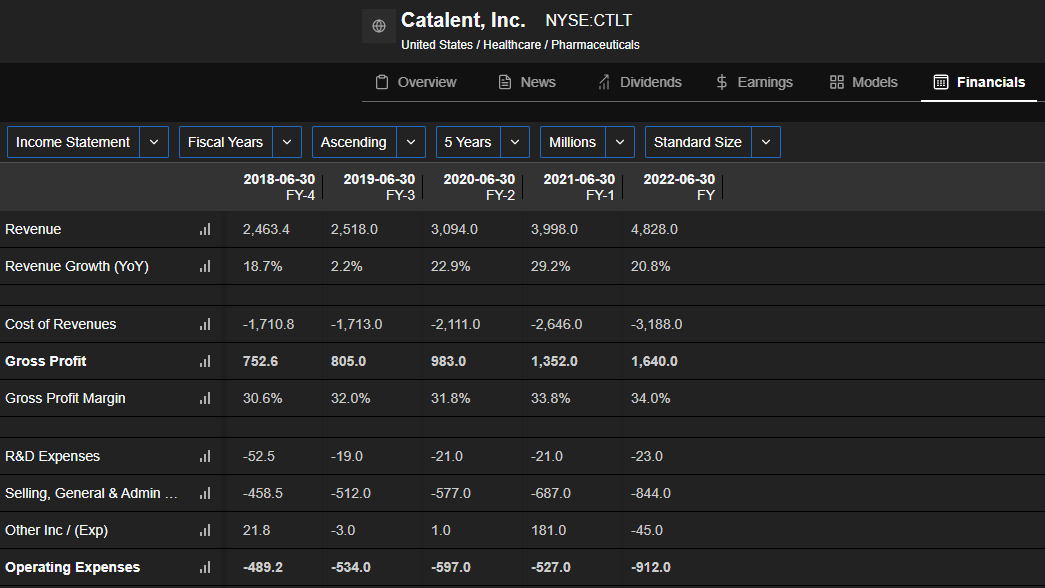

2. Februar: Catalent

Das multinationale Unternehmen Catalent (NYSE:CTLT) mit Sitz in New Jersey ist ein weltweiter Anbieter von Technologien für die Verabreichung, Entwicklung und Herstellung von Arzneimitteln, Gentherapien und Gesundheitsprodukten für Verbraucher. CTLT wurde im April 2007 gegründet und ist seit 2014 an der New Yorker Börse notiert.

Das Unternehmen legt seine Quartalsergebnisse am 9. Mai vor und wird voraussichtlich einen Gewinn pro Aktie von 0,52 USD ausweisen.

Quelle: InvestingPro

Mit einem Anstieg von 25,6 % gehörte Catalent im Februar zu den großen Gewinnern.

Die Unterstützung, die sich im November 2022 gebildet hat, hält sehr gut. Sie wurde im Dezember 2022 und im April 2023 berührt und hat immer wieder weitere Rückgänge verhindert und Erholungen ermöglicht. Bei 41,11 USD könnte es zu einer weiteren Erholung kommen.

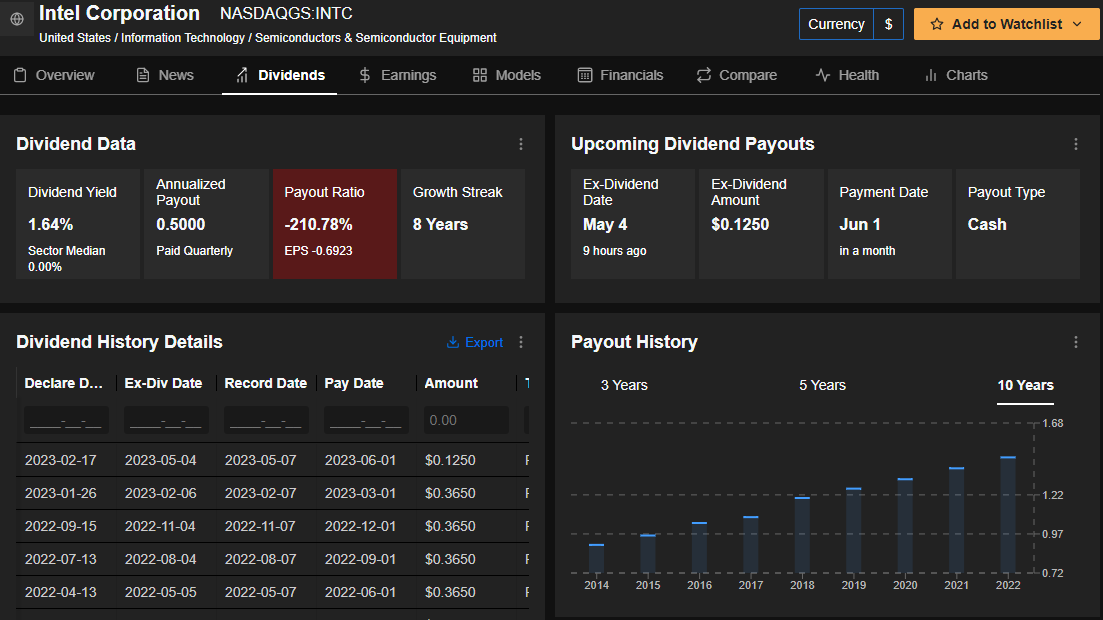

3. März: Intel

Die Intel Corporation (NASDAQ:INTC) ist der weltweit größte Hersteller von integrierten Schaltkreisen (nach Jahresumsatz). Das US-Unternehmen ist der Erfinder der x86-Prozessoren, die in den meisten Computern zu finden sind. Das Unternehmen wurde am 18. Juli 1968 unter dem Namen Integrated Electronics Corporation gegründet.

Quelle: InvestingPro

Die Dividende wird am 1. Juni ausgezahlt. Um sie zu erhalten, müssen Anleger die Aktien vor dem 4. Mai halten.

Das Unternehmen wird seine Quartalsergebnisse am 27. Juli vorlegen und einen Umsatz von voraussichtlich 11,73 Mrd. USD erzielen.

Mit einem Anstieg von 28,7 % war sie im März der Superstar am Markt.

Die im Oktober 2022 gebildete Unterstützung wurde im Februar dieses Jahres recht erfolgreich getestet. Ein Rückschlag auf 24,73 USD könnte eine interessante Kaufgelegenheit eröffnen.

Ein Breakout über 33,10 USD wäre ein bullishes Signal.

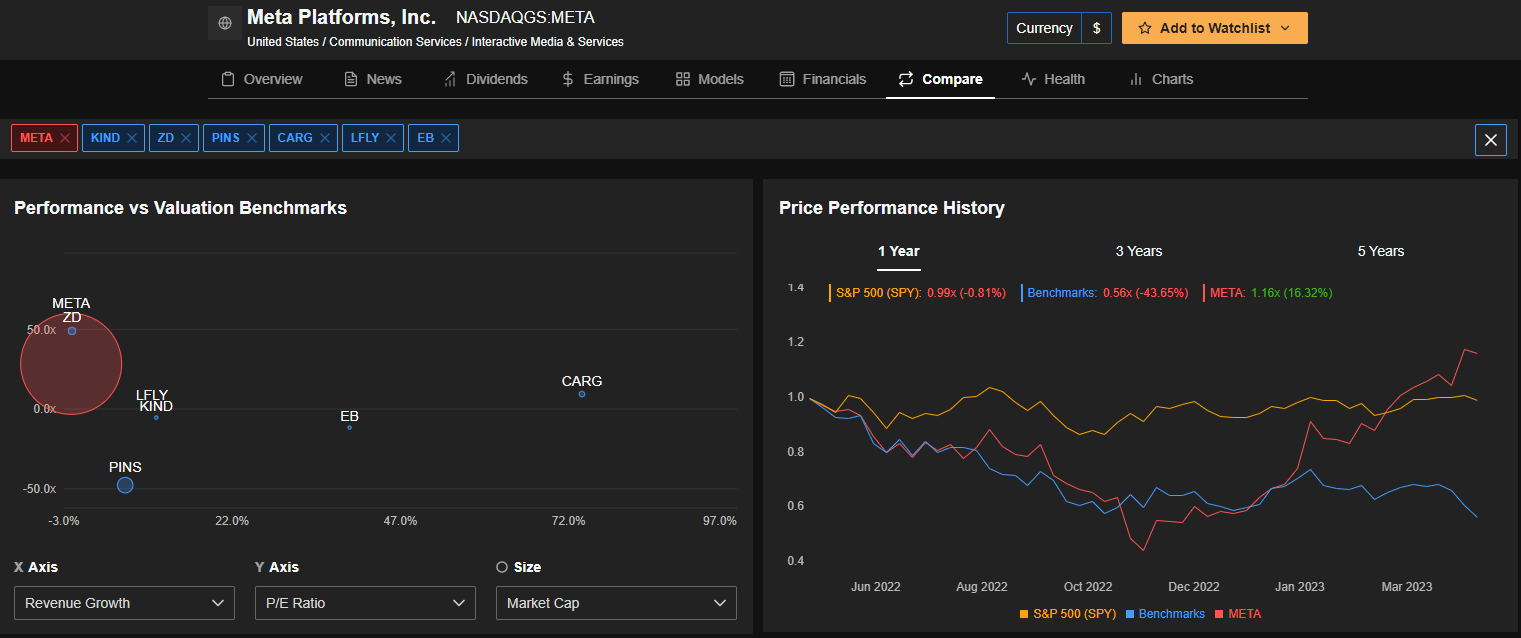

4. April: Meta Platforms

Meta Platforms (NASDAQ:META) (ehemals Facebook), ist ein amerikanisches Technologie- und Social-Networking-Konglomerat mit Hauptsitz in Kalifornien. META ist die Muttergesellschaft von Facebook, Instagram, WhatsApp und anderen.

Meta Platforms ist eines der wertvollsten Unternehmen der Welt. Es gilt zusammen mit Microsoft (NASDAQ:MSFT), Amazon (NASDAQ:AMZN), Apple (NASDAQ:AAPL) und Alphabet (NASDAQ:GOOGL) als eines der fünf größten Technologieunternehmen der Welt.

Quelle: InvestingPro

Die Facebook-Mutter legt seine Quartalsergebnisse am 26. Juli vor und wird voraussichtlich einen Gewinn pro Aktie (EPS) von 2,40 USD ausweisen.

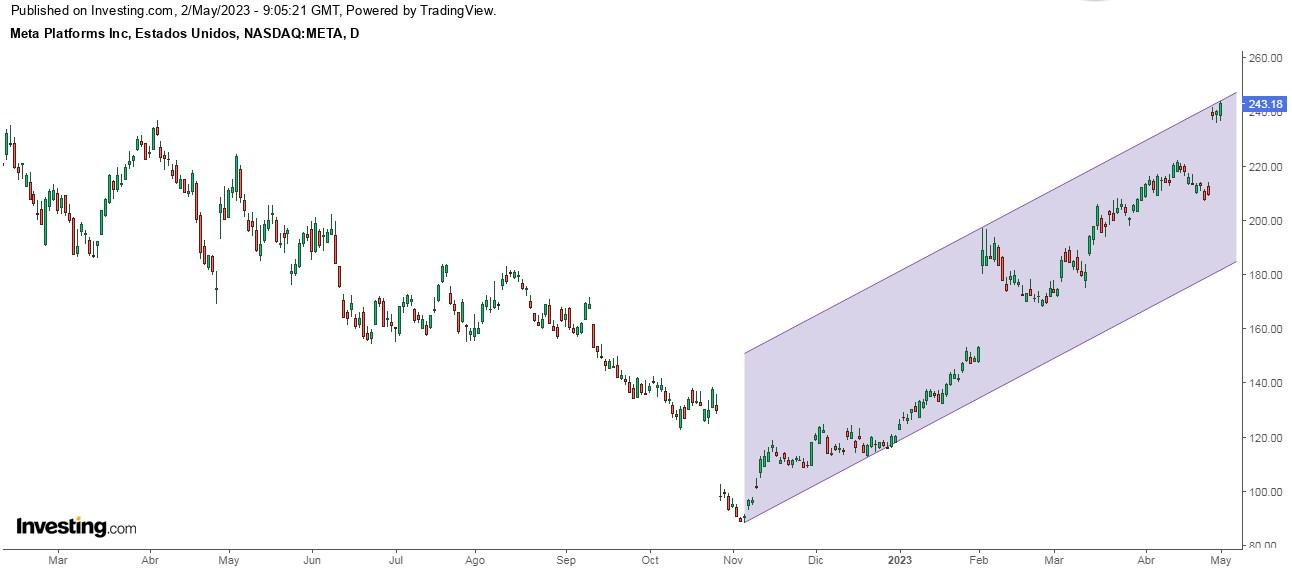

Mit einem Plus von 97,9 % war Meta einer der absoluten Gewinner im April.

Seit ihrem Tiefstand im November 2022 ist die Aktie nur noch gestiegen. Dabei wurden zwei Gaps aufgerissen, die noch nicht geschlossen sind.

Die Investoren haben zwei Dinge gelobt:

- Die Kostensenkungsziele des Unternehmens: Meta hat seine Kostenschätzung für dieses Jahr dank Kostensenkungsmaßnahmen um 5 Mrd. USD gesenkt.

- Der Aktienrückkaufplan: Das Unternehmen kündigte einen zusätzlichen Aktienrückkaufplan in Höhe von 40 Mrd. USD an.

Offenlegung: Der Autor besitzt keine der genannten Anlagen.