Ich habe in letzter Zeit so viele Artikel aus der Investmentbranche und von selbsternannten Finanzexperten darüber gelesen, was mit dem Wert Ihres Depots passiert, wenn Sie nicht an die Buy-and-Hold-Strategie glauben.

Ich habe gelernt, wie gut es einigen Profis gelingt, den Menschen durch irreführende Titel, Charts und Durchschnittswerte genau das vorzugaukeln, was sie sehen wollen. Die aus den dargestellten Szenarien abgeleiteten Erkenntnisse können geradezu unethisch sein, wenn man nur ein wenig an der Oberfläche kratzt.

Wenn man zum Beispiel den emotionalen und finanziellen Schmerz, den Stress und die Angst bedenkt, die ein Rentner mit einem entwerteten Depot in einem Bärenmarkt oder einer Rezession erlebt, vor allem, wenn eine schamlose Finanzindustrie ihm vorgaukelt, alles würde wieder gut, ist das völlig inakzeptabel.

Hier einige typische Überschriften von Untersuchungen, Perspektiven sowie Zitate, die den Eindruck erwecken sollen, dass die Buy-and-Hold-Strategie die einzige Option für Anleger ist:

- Wenn man die besten zehn Börsentage verpasst, verpasst man auch die Hälfte des Wachstums.

- Warum Sie die besten Markttage verpassen, wenn Sie bei hoher Volatilität verkaufen.

- Wenn man an der Börse Geld verdienen will, muss man nichts tun - einfach nur die Anlagen halten.

- Die Zeit, nicht das Timing, ist entscheidend.

Bevor ich mich auf den eigentlichen Inhalt dieses Artikels konzentriere, möchte ich eine kurze Anmerkung machen. Ich denke, dass die „Buy-and-hold“-Strategie eine gute Option für junge Anleger mit kleineren Anlagekonten und einem Anlagehorizont von über 30 Jahren sein kann. Wenn Sie aber kurz vor dem Ruhestand stehen oder bereits im Ruhestand sind, ist die „Zeit“ nicht auf Ihrer Seite.

In Bärenmärkten oder Rezessionen wird aus der Buy-and-Hold-Strategie die Buy-and-Hope-Strategie, und Hoffnung gehört in kein Anlageportfolio. Wenn Sie in dieser Zeit Kapital abziehen wollen oder es benötigen, um Ihren Ruhestand zu finanzieren, werden sich Ihre Probleme verschlimmern und unter einem „Renditerisiko“ leiden, das für die Planung der „goldenen Jahre“ am schädlichsten ist.

Warum also tut die Finanzindustrie dies? Nun, das System ist darauf ausgerichtet, Geld auf eine einfache Art und Weise zu verwalten, es ist auf den Verkauf an die breiten Masse über Generationen hinweg ausgelegt - und Sie sollen Ihr Geld „einfach“ 10, 20, 40 oder mehr Jahre mit minimalen Anpassungen im Markt belassen, während Sie gleichzeitig Verwaltungsgebühren zahlen.

Für einen technischen Händler und Investor wie mich steht AUM für "Assets Under Managed". Selbst meine 13-jährige Tochter könnte 60 % eines Portfolios in einen Index-ETF und die anderen 40 % in einen Rentenfonds investieren und dann einmal im Jahr überprüfen, ob eine Neuausrichtung erforderlich ist. Dafür muss man kein Genie sein. Ich kenne Anleger, die mehr als 35.000 Dollar pro Jahr an Beratergebühren zahlen und im Jahr 2022 rund 750.000 Dollar verloren haben, weil sie so genannten „professionellen Ratschlägen“ gefolgt sind

Der Multimillionär und Investor Jim Rogers sagte einst:

„Die Diversifizierung ist eine Erfindung der Aktienbroker, mit der sie sich selbst schützen, damit sie nicht verklagt werden, wenn sie für ihre Kunden schlechte Anlageentscheidungen treffen, und dass man mit Diversifizierung pleitegehen kann.“

Ein weiterer Grund, warum die Beratungsbranche Inhalte wie diese herausgibt, ist, dass es für den Durchschnittsanleger so aussieht, als sei die diversifizierte Buy-and-Hold-Strategie der Stein der Weisen, um Geld zu verwalten, wenn alle Experten diese Methode in den Himmel loben. Tatsächlich ist jedoch die Diversifizierung der beste Weg, um Volatilität über sich ergehen zu lassen und Status-quo-Renditen zu erzielen, wie jeder andere Anleger, der nicht über technische Analysen und Methoden der Vermögensumschichtung Bescheid weiß bzw. der schlecht informiert wurde.

Um noch einmal auf eine der oben erwähnten reißerischen Überschriften zurückzukommen: Wenn Sie wissen möchten, wann die besten Tage an der Börse sind und wie dies Ihre Zukunft verändern kann, dann sollten Sie diesen Artikel lesen. Es ist leicht zu glauben, dass es die Tage sind, wenn die Aktien in einem Bullen-Run nach oben schießen - aber ist das tatsächlich so? Es hat sich herausgestellt, dass es so ist... und auch nicht so ist.

Die Chancen stehen gut, dass sich Ihr Konto in einem klaren Bullenmarkt im Aufschwung befindet, ganz gleich, welche Strategie Sie anwenden, ob diversifiziertes Kaufen und Halten, technische Analyse, Fundamentaldaten usw. Das ist eine Zeit, in der viele Anleger die Regeln lockern und sich dafür entscheiden, ihre Gewinne nicht zu sichern, sondern stattdessen zu versuchen, ihre Renditen drastisch zu steigern.

Oder sie versäumen es, schützende Stopp-Levels einzuziehen, weil sie glauben, dass sie sich später darum kümmern können, wenn der Kurs schwächer wird. Wenn dieser Abschwung dann unweigerlich einsetzt und in den Nachrichten bestätigt wird, wenden die meisten Anleger zu diesem Zeitpunkt Maßnahmen zur Risikokontrolle an, wie z. B. einen Stopp-Loss-Auftrag, um ihr Geld zu schützen. Leider ist es zu diesem Zeitpunkt oft schon zu spät.

Ich möchte kurz und eindringlich darauf hinweisen, dass es NIEMALS eine gute Idee ist, den Schutz einer Position und Ihres Kapitals auf später zu verschieben. Es ist IMMER besser, als erstes nach dem Einstieg in eine Position einen schützenden Stopp zu setzen und das Risiko zu kontrollieren. Das Leben ist voller böser Überraschungen, und in den Märkten passieren sie schnell. Es kann dann sehr teuer werden, wenn Sie nicht in der Lage sind, eine Position zu schließen.

In einem Bärenmarkt ist die Lage nicht ganz so klar. Nehmen wir uns einen Moment, um das folgende Ergebnis zu untersuchen:

„Etwa 42 % der stärksten Tage des S&P 500 fielen in den letzten 20 Jahren in einen Bärenmarkt. Weitere 34 % der besten Markttage fanden in den ersten beiden Monaten eines Bullenmarktes statt - bevor überhaupt klar war, dass ein Bullenmarkt begonnen hatte.“

Quelle: Ned Davis Research, zitiert von Hartford Funds

Ein Anleger, der den Sturm, den die Buy-and-Hold-Strategie während eines Bärenmarktes auslöst, übersteht, wird sich wahrscheinlich an diese Tage der großen Rallye klammern, als wäre es ein Rettungsring. Meines Erachtens besteht das Problem jedoch darin, dass der Rettungsring an nichts befestigt ist. Es gibt keine Anlegestelle, kein Schiff, kein Land und niemanden, der Sie in Sicherheit bringt. Nur man selbst dümpelt durch die Wogen der Geschehnisse.

Bleibt das Umfeld immer so rau? Das ist eher unwahrscheinlich. Wenn Sie lange genug durchhalten, wird sich das Blatt irgendwann wenden, und der Aktienmarkt wird irgendwann wieder steigen. Ihre Konten werden sich erholen, und es wird der Tag kommen, an dem Sie die Gewinnschwelle erreichen. Die Zeit vergeht, Ihr Portfolio wird neue Höchststände erreichen und Sie werden denken: "Mögen die guten Zeiten nie enden!" Die Erinnerungen an den finanziellen Ruin, die Hoffnungslosigkeit, die Angst, den Stress und die Unruhe verblassen und der Zyklus beginnt von neuem.

Das klingt nach einer tollen Achterbahnfahrt, nicht wahr? In Wirklichkeit glaube ich, dass die Branche den Anlegern eine Gehirnwäsche verpasst hat und dass sie alle am Stockholm-Syndrom leiden. Aber darauf werde ich hier nicht näher eingehen.

Nehmen wir uns ein paar Minuten Zeit, um das obige Zitat zu beleuchten und herauszufinden, ob es sich lohnt, Aktien während der großen Erholungen in einem Bärenmarkt zu halten. In Anbetracht der Tatsache, dass 76 % der stärksten Börsentage in Bärenmärkten und während der frühen Phasen einer Bodenbildung der Stufe 1 auftreten, sollte das ein erstes Warnzeichen dafür sein, dass die Finanzindustrie Dinge predigt, die möglicherweise nicht das erfüllen, was sie versprechen.

Überlegen Sie mal. Während eines Bärenmarktes, wenn die Kurse über viele Monate hinweg 1-5 % pro Woche fallen, ist es egal, ob es eine 5-10%ige Kurserholung gibt, wenn der Kurs immer noch niedriger ist als vor Beginn der Talfahrt. Sie verlieren immer noch Geld, und alles, was diese kurzfristigen Erholungen bewirken, ist, panischen Anlegern falsche Hoffnungen zu machen, dass der Markt seine Talsohle erreicht hat und ein neuer Bullenmarkt beginnt.

Das Gleiche gilt für die Behauptung der Branche, die Wiederanlage von Dividenden sei eine großartige, risikoarme Methode für den Aufbau eines Vermögens. Auch diese Story ist nur eine Nebelkerze. Wenn der Kurs eines Wertpapiers um 30 % einbricht - ist dann eine Dividendenausschüttung von 2 % tröstlich und baut Vermögen auf? Lässt sich damit der enorme Rückgang Ihrer Ersparnisse ausgleichen, wenn Sie Ihr Geld wirklich brauchen? Mit der Anlage in Dividendenaktien erzielen Sie die Rendite des Status quo.

Hier das Beispiel eines konkreten Investitionsszenarios. Dabei arbeite ich mit der Annahme, dass ein Konto in Höhe von 1.000.000 USD in ein diversifiziertes Portfolio von Vermögenswerten investiert wurde, das die Wertentwicklung des S&P 500-Index nachbildet. Der Investor hat die Buy-and-Hold-Strategie während des Markthochs der Dot-Com-Blase befolgt und hielt bis zum Erreichen des Break-even-Niveaus viele Jahre später durch.

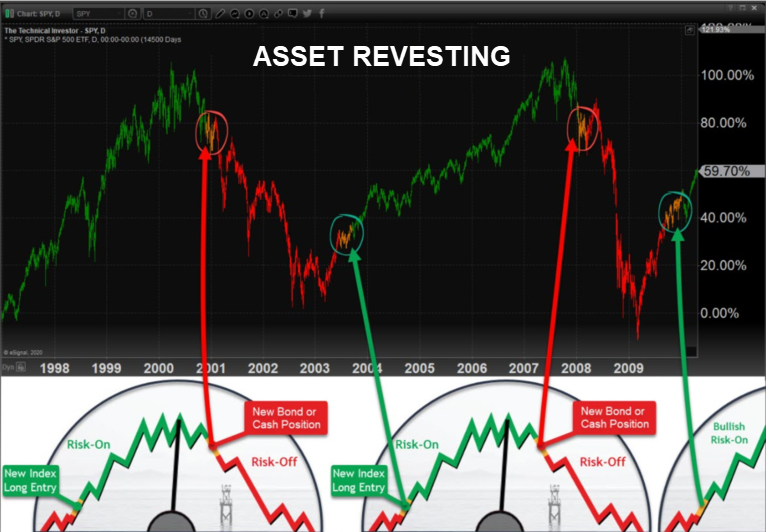

Der Dot-Com-Crash begann im März 2000 und dauerte bis Oktober 2002. In diesem Zeitraum fiel der S&P 500 von seinem Höchststand bis zu seinem Tiefststand um etwa 49 %. In diesem Fall erreichte der S&P 500 Index seinen Höchststand vom März 2000 erst im September 2007, also etwa sieben Jahre später.

Ausgehend von denselben Konto- und Portfoliodaten wie oben blieb den Anlegern ein Monat, EIN MONAT, um die Rückkehr zu ihrem früheren Kontohoch von 1.000.000 USD zu bejubeln, bevor es wieder abwärts ging. Diesmal fiel der S&P 500 von seinem Höchststand im Oktober 2007 bis zu seinem Tiefststand im März 2009 um etwa 57 % (ein Verlust von 570.000 USD). Dieses Mal erholte sich der Markt erst im März 2013 wieder vollständig auf sein Niveau vor der Krise.

Wenn Sie nicht zu den wenigen Glücklichen gehörten, die im September oder Oktober 2007 auf einen anderen Ansatz umgeschwenkt sind und in Bargeld umschichteten oder eine Strategie anwandten, mit der sie von dem rückläufigen Markt profitieren konnten, hat es 13 Jahre gedauert, bis Sie die Gewinnschwelle erreichten. Eine 13-jährige Saure-Gurkenzeit ist mehr als nur schmerzhaft - sie ist lebensverändernd und ein wahrer Albtraum für jemanden, der sich zur Ruhe gesetzt hat oder kurz davorsteht.

Nebenbei bemerkt: Wenn Sie nicht wissen, was ein Markteinbruch ist - ich habe mit Entsetzen festgestellt, dass viele aktive Anleger das nicht verstehen. Es gibt zwei Arten von Einbrüchen, die Sie kennen müssen.

Heute, in der volatilen Marktphase der Stufe 3, in der wir uns befinden, werden wir den Höchststand, den wir Jahr 2022 erlebt haben, möglicherweise erst in 3, 7 oder 13 Jahren wieder erreichen. Kapitalschutz und ein aktives Managen des Vermögens sind für Anleger in den nächsten Jahren ein Muss... es sei denn, Ihnen gefallen die oben dargestellten Achterbahnfahrten.

Während dieses 13 Jahre währenden Alptraums gab es einige Tage mit großen Kurssteigerungen, und die Finanzindustrie ließ uns glauben, dass dies ein Grund zur Hoffnung, wenn nicht sogar zum Feiern sei. Keines dieser Ereignisse war von Bedeutung, da sie alle zu einem Zeitpunkt stattfanden, als die Investments bereits einen Verlust aufwiesen. Die einzige Zeit, in der das Verpassen großer Rallye-Tage dazu führt, dass man ein wenig zurückfällt, ist während eines rasenden Bullenmarktes, wenn die Aktienindizes neue Allzeithochs erreichen. Das sind die echten Wachstumsrallyes.

Abschließende Überlegungen

Kurzum, alles, was diese Bärenmarktrallyes bewirkt hatten, war ein Hoffnungsschimmer, auch wenn es nichts gab, was diesen Hoffnungsschimmer unterstützt oder ihn nachhaltig gemacht hätte. Sie dienten als Aufforderung, „durchzuhalten, dann wird es besser“, und verpufften dann, ohne viel mehr als das zu bewirken. Hat die Buy-and-Hold-Strategie funktioniert? Ja, irgendwie schon - aber es hat ungefähr 4.700 Tage gedauert. Wenn Sie im Ruhestand sind, ist das eine sehr lange Zeit, um auf Einkommen und Wachstum zu warten... und eine sehr lange Zeit, um in Angst und Sorge zu leben.