- P&G erwartet für das laufende Geschäftsjahr ein organisches Umsatzwachstum von 3 bis 5 %, das niedrigste seit 2019

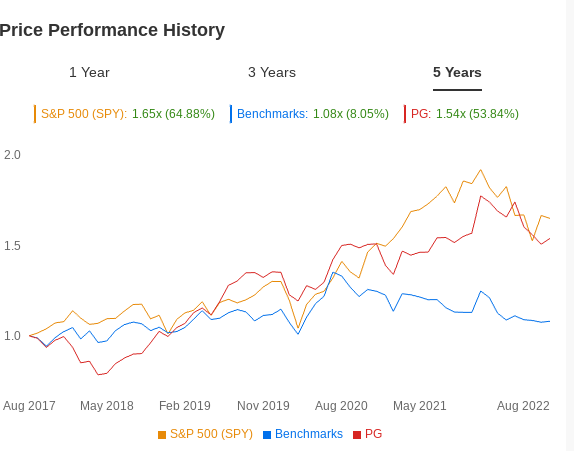

- Die P&G-Aktie ist in diesem Jahr um 12 % gefallen und performt damit schlechter als ihre Pendants

- Eine starke Kurskorrektur der P&G-Aktie böte einen attraktiven Einstiegspunkt für langfristig orientierte Anleger

Für die Anleger des globalen Konsumgüterriesen Procter & Gamble Company (NYSE:PG) scheint der jahrelange Aufwärtstrend zumindest kurzfristig ins Stocken geraten zu sein. Der Hersteller von Produkten wie Tide und Pampers ist in diesem Jahr um etwa 12 % gefallen und ist damit hinter dem breiter gefassten Vanguard Consumer Staples Index Fund ETF Shares (NYSE:VDC) (NASDAQ:SPLS) zurückgeblieben.

Quelle: InvestingPro

Im aktuellen Ergebnisbericht teilte P&G den Investoren mit, dass für das laufende Jahr ein organisches Umsatzwachstum von 3 bis 5 % erwartet wird, das niedrigste seit 2019. Der Konzern mit Sitz in Cincinnati rechnet außerdem mit einer Stagnation bis zu einem Gewinn von 4 % je Aktie, da der starke US-Dollar vermutlich mit 3,3 Mrd. USD zu Buche schlagen wird und die Rohstoff- und Frachtkosten steigen.

Diese enttäuschende Prognose hat die Bullen-These für die P&G-Aktie aufgeweicht, die auf der Erwartung beruhte, dass das Unternehmen aufgrund seines umfangreichen Portfolios an Konsumgütern und seiner effizienten Betriebsabläufe besser in der Lage sein würde, nach vielen Jahren der Umstrukturierung höhere Preise an die Verbraucher weiterzugeben.

Im Gegensatz dazu beweisen die Konkurrenten von P&G Stärke. Unilever (NYSE:UL) ließ beispielsweise im vergangenen Monat verlauten, dass das Umsatzwachstum des Unternehmens die Prognosespanne von 4,5 % bis 6,5 % übertreffen wird. Auch Reckitt Benckiser (LON:RKT) und Colgate-Palmolive (NYSE:CL) hoben ihre Umsatzprognosen für dieses Jahr an.

Die offensichtlichste Herausforderung, der sich P&G in diesem schwierigen wirtschaftlichen Umfeld stellen muss, besteht darin, Mehrwert zu bieten, wenn die Verbraucher bereits begonnen haben, sich bei ihren Ausgaben zurückzuhalten.

Die Umsätze aller Geschäftsbereiche von P&G waren im Quartal rückläufig oder stagnierten, wobei der Bereich Körperpflege, zu dem auch Gillette-Rasierer gehören, den stärksten Umsatzeinbruch verzeichnete. Ohne Russland wäre das Gesamtvolumen nach Angaben des Unternehmens im Wesentlichen unverändert geblieben.

Buy the Dip?

Trotz dieser kurzfristigen Einbußen bleibt die P&G-Aktie mein Favorit unter den Basiskonsumgütern. Ein starker Rückgang des Aktienkurses sollte für langfristige Anleger einen sehr viel attraktiveren Einstiegspunkt bieten.

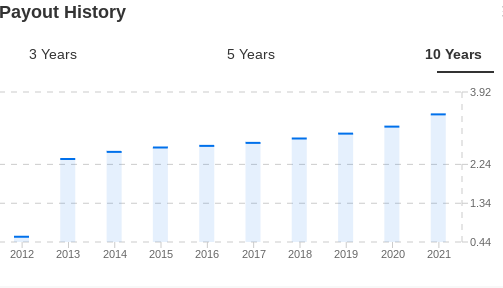

Langfristig gesehen gibt es für Anleger viele gute Gründe, die Aktien von P&G zu kaufen. Das Unternehmen P&G mit Sitz in Cincinnati ist in guten wie in schlechten Zeiten ein zuverlässiger Dividendenwert. P&G hat die Dividende 63 Jahre in Folge erhöht, das ist eine Erfolgsbilanz, die nur wenige Unternehmen vorweisen können. Die Dividende beträgt derzeit vierteljährlich 0,91 USD pro Aktie.

Dieses kontinuierliche Dividendenwachstum zeigt auch die Stärke der Cashflow-Generierung des Unternehmens. Die Produktpalette von P&G, zu der weltweit bekannte Marken wie Pampers-Windeln, Tide-Waschmittel und Charmin-Toilettenpapier gehören, ist stark genug, um auch in Zeiten von Kriegen, Rezessionen und Markteinbrüchen nachhaltige Ergebnisse zu erzielen.

Ein weiterer Grund, der P&G zu einer zuverlässigen Einkommensaktie für Ihr Portfolio macht, ist die Tatsache, dass das Unternehmen durch seine tiefgreifende Umstrukturierung in den letzten Jahren effizienter auf Konjunkturflauten reagieren konnte.

Unter dem ehemaligen CEO David Taylor, der im vergangenen Jahr in den Ruhestand ging, fuhr P&G die Zahl seiner Marken von 175 auf 65 zurück und konzentrierte sich dabei auf die 10 Produktkategorien mit den höchsten Gewinnspannen. Außerdem hat das Unternehmen im Zuge dieser Entwicklung 34.000 Arbeitsplätze durch Markenverkäufe, Übernahmen und Werksschließungen abgebaut und so Kosten in Höhe von mehr als 10 Mrd. USD eingespart.

Es ist allerdings sehr wahrscheinlich, dass das Wachstum der Umsätze von P&G im Vergleich zu den letzten Jahren, in denen die Nachfrage nach Konsumgütern aufgrund der Pandemie außerordentlich hoch war, gedämpft sein wird. Dennoch sollten die Zahlen aufgrund des hohen Beschäftigungsniveaus und der gesunden Bilanzen der privaten Haushalte weiterhin solide sein.

Fazit

Wie die jüngsten Ergebnisse von P&G zeigen, tritt der Konsumgüterriese in eine Phase langsamen Wachstums ein, das durch eine erhöhte Inflation, einen starken US-Dollar und Störungen der Geschäftstätigkeit in Russland und China beeinträchtigt wird. Doch jede Schwäche der P&G-Aktie ist auch eine Kaufgelegenheit für langfristige Anleger, die von dem stetigen Dividendenwachstum und dem Erholungspotenzial des Unternehmens profitieren wollen.

Offenlegung: Der Autor besitzt Aktien von P&G.

***

Sie sind auf der Suche nach Ihrer nächsten spannenden Investment-Idee? Mit InvestingPro haben Sie den Überblick über 135.000 Aktien und können hier die weltweit wachstumsstärksten Unternehmen oder besonders unterbewertete Aktien mit professionellen Daten, Tools und Analysen identifizieren. Mehr erfahren »