Übergeordnete Themen

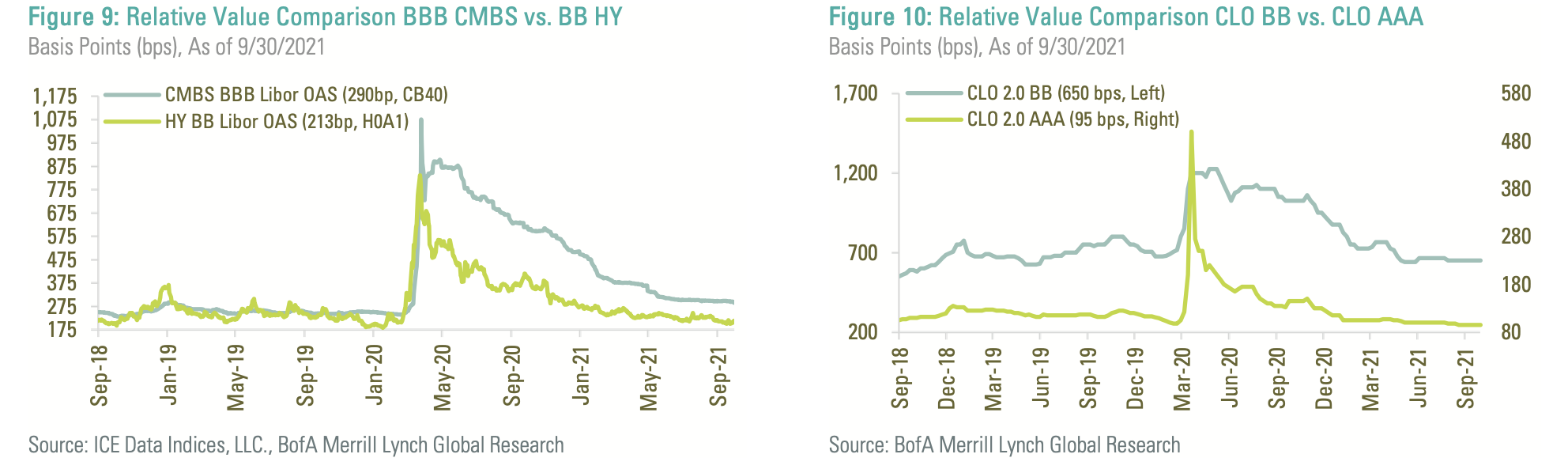

- Die Inflationszahlen beherrschen weiterhin die Schlagzeilen rund um den Globus. In den Industrieländern sind die jährlichen Zahlen die höchsten, die der Markt seit einem Jahrzehnt gesehen hat, mit Ausnahme von Japan.

- Nicht nur die Zentralbanken kaufen Anleihen, auch die Zuflüsse in langfristige Anleihefonds in den USA steigen seit 2018 stetig an, selbst inmitten steigender Inflationszahlen. (Abbildung 2)

- Selbst wenn sich die Angebotsschocks abschwächen, dürfte die erhöhte Nachfrage aufgrund der gestiegenen Ersparnisse zu einem anhaltenden Inflationsdruck führen.

- Die Kombination aus geringerer Akkommodation durch die Zentralbanken und anhaltender Inflation dürfte im Großen und Ganzen zu höheren Zinsen für Staatsanleihen führen.

Global Investment Grade

- Ist die Inflation vorübergehend oder nicht? Wenn man davon ausgeht, dass eine höhere Inflationsrate fortbesteht, welche Wirtschaftszweige werden dann von diesem Umfeld profitieren? Zu den vorteilhaften Eigenschaften gehören: Preissetzungsmacht (z. B. können Kostensteigerungen weitergegeben werden), Rohstoffbasis (z. B. wichtige Rohstofflieferanten), unelastische Nachfrage und Sachwerte oder Infrastruktur.

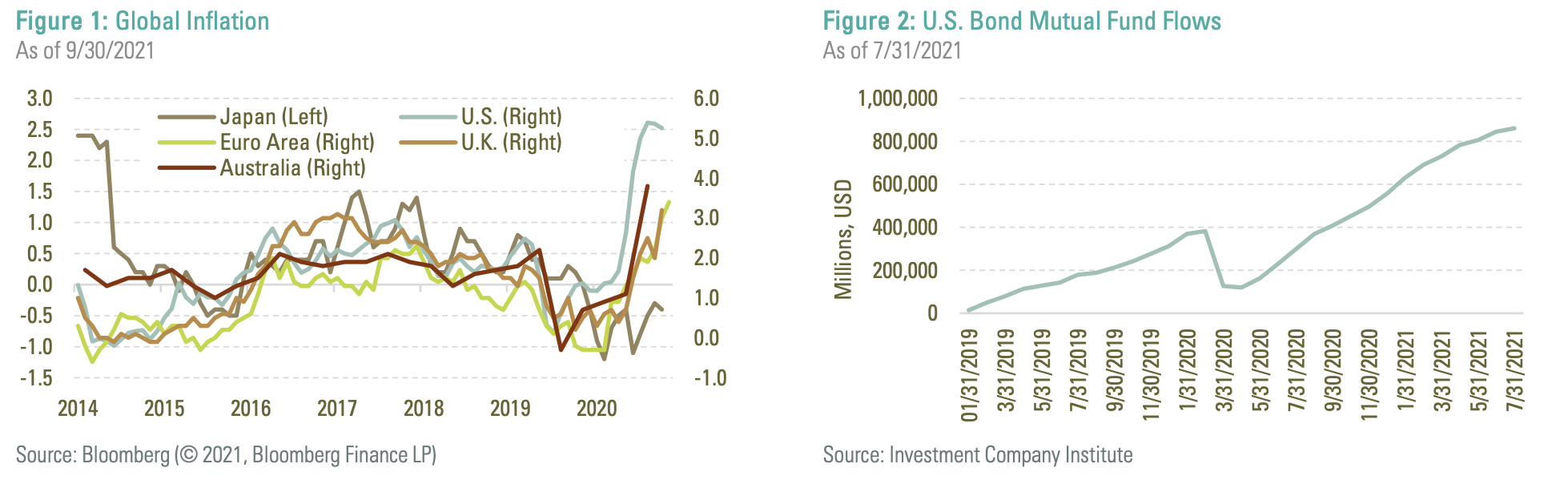

- In Abbildung 3 wird die Spanne zwischen dem Verbraucherpreisindex und der PPI-Inflation als Indikator für marktweite zukunftsorientierte Veränderungen der Betriebsgewinnspannen verwendet. In Abbildung 4 wird die Korrelation zu den voraussichtlichen Betriebsgewinnspannen innerhalb der einzelnen Sektoren betrachtet.

- Aus diesen Beobachtungen geht hervor, dass in den Sektoren Energie (NYSE:XLE), Rohstoffe/Werkstoffe (NYSE:XLB), Versorger (NYSE:XLU), Technologie (NYSE:XLK)/Halbleiter, Basiskonsumgüter (NYSE:XLP) und Gesundheitswesen (NYSE:XLV) die Wahrscheinlichkeit am größten ist, dass die Betriebsmargen in "inflationären" Zeiten steigen, in denen der VPI-PPI sinkt (z. B. wenn die Inflation im Großhandel die im Einzelhandel übersteigt).

High Yield Global

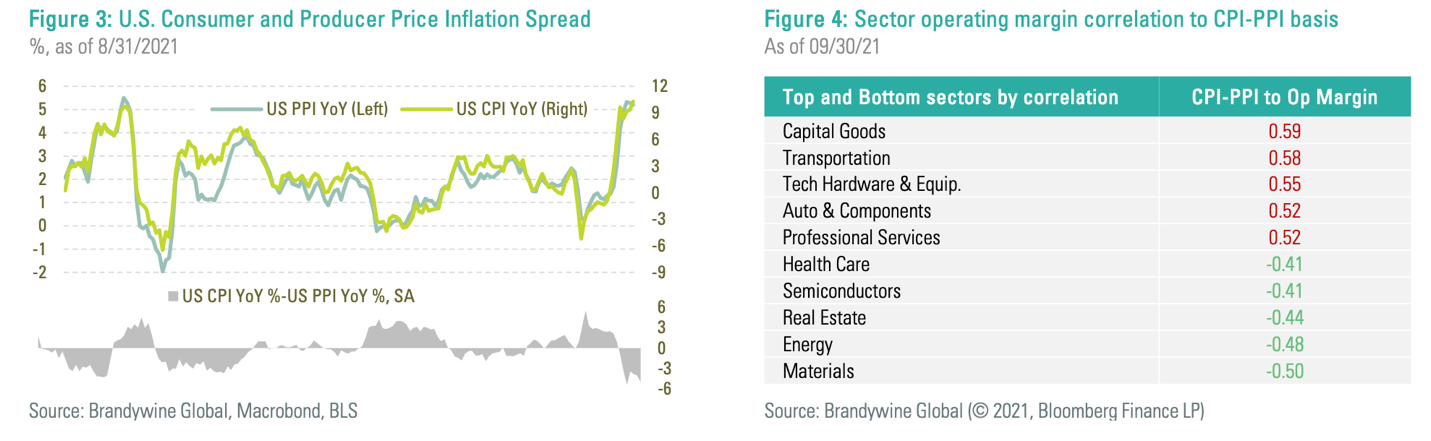

- Die Emission von High Yields ist auf dem besten Weg, den Rekord des Kalenderjahres 2021 zu brechen. Zwar hat der Markt das zusätzliche Volumen an neuen Abschlüssen gut verkraftet, doch neigen die Spreads dazu, sich auszuweiten, wenn das monatliche Emissionsvolumen 40 Mrd. USD überschreitet. (Abbildung 5)

- Das Tempo der Neuemissionen hat zu einer Verlängerung der typischen Laufzeit der ausstehenden High-Yield-Anleihen geführt. Die "großen Schuldenmauern", die den Anlegern auf dem High-Yield-Markt einst Sorgen bereiteten, sind um einige Jahre nach hinten verschoben worden. (Abbildung 6)

- Der Mangel an kurzfristigen Fälligkeiten in Verbindung mit einem gesunden wirtschaftlichen Hintergrund hat dazu geführt, dass die geschätzten Ausfallraten wieder auf das Niveau von vor COVID-19 zurückgegangen sind. Zwar könnte es bis zum Jahresende zu kurzfristigen Schwankungen kommen, wenn die US-Notenbank nähere Einzelheiten zu ihrem quantitativen Tapering bekannt gibt, doch sehen wir keinen eindeutigen Katalysator, der dazu führen würde, dass die Ausfallquoten wesentlich höher ausfallen.

Anleihen aus Schwellenländern

- Unternehmensanleihen aus harter Währung erzielten im Quartal einen kleinen Gewinn, angeführt von Investment Grade, während Staatsanleihen negativ waren. Die Bewertungen von Titeln in harter Währung bewegen sich weiterhin am engeren Ende der historischen Bandbreiten.

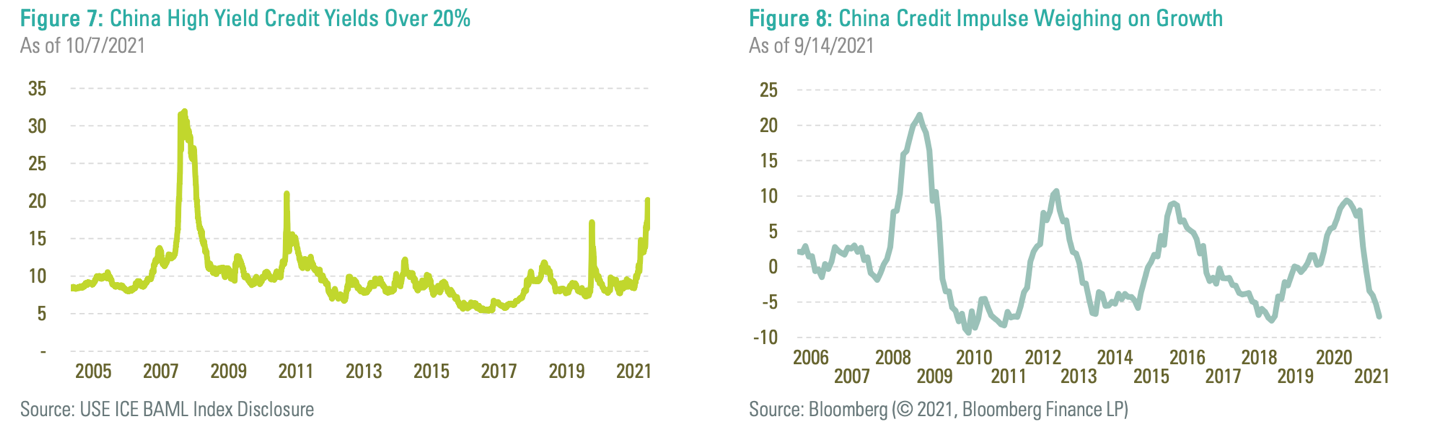

- Chinesische Hight-Yield-Kredite weiteten sich weiter aus (Abbildung 7), nachdem in verschiedenen Branchen hart durchgegriffen wurde. Das Streben von Präsident Xi nach "allgemeinem Wohlstand" in China war eine Kampagne gegen Privatunternehmen, die unter anderem ein hartes Durchgreifen gegen Internetplattformen, Fintech, Nachhilfeunterricht, Datenschutz, Kryptohandel und Immobilienspekulationen beinhaltete. Diese Maßnahmen und die Kampagne zur Beseitigung des Hebels in der Wirtschaft lassen für China ein langsameres Wachstum erwarten (Abbildung 8).

- Die lokalen Marktkurse und Währungen wurden im Laufe des Quartals weitgehend abverkauft. Da der Inflationsdruck weltweit zunahm, kam es zu einer weiteren Beschleunigung der Zinserhöhungen und zum Beginn neuer Zyklen.

Strukturierte Kredite

- Credit-Risk-Transfer-Notes (CRT) profitieren weiterhin von einem starken US-Immobilienmarkt und einer verbesserten Sicherheitenleistung. Die Zahlungsausfälle gehen weiter und das Tempo vorzeitiger Rückzahlungen bleibt hoch, was eine solide fundamentale Unterstützung darstellt. Anleihen, die im Kapitalmarkt weiter unten angesiedelt sind, dürften von strukturellem Delevering, Bonitätsverbesserungen und Call/Tender-Aufschlägen profitieren. Die Rückkehr von Fannie Mae auf den Markt für Neuemissionen dürfte eine günstige technische Entwicklung darstellen. Der variabel verzinste Kupon schützt auch vor höheren Zinssätzen.

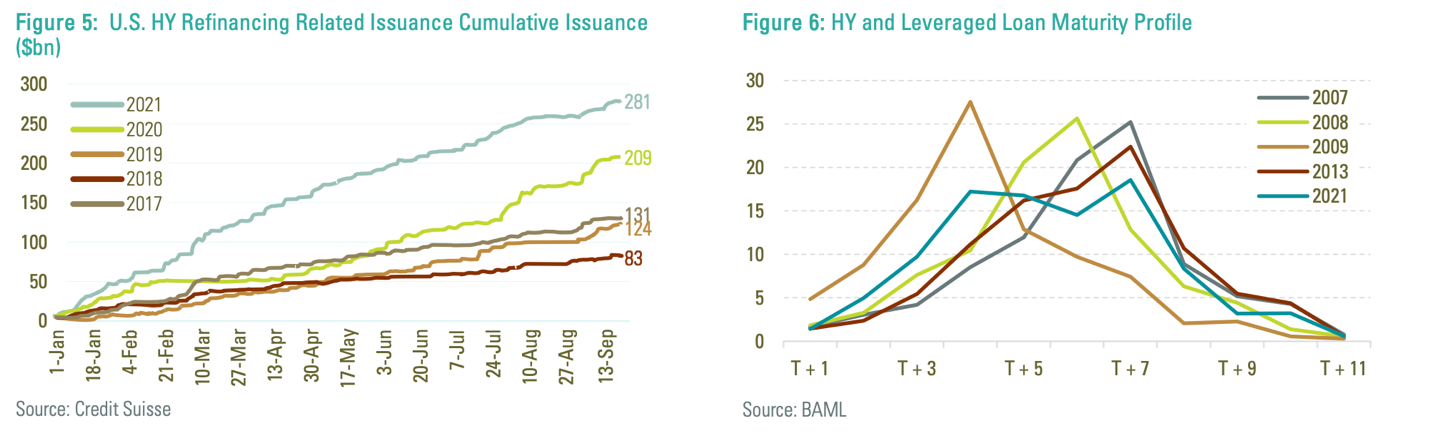

- Unserer Ansicht nach bieten Commercial Mortgage Backed Securities (CMBS) im Vergleich zu Hight-Yield-Unternehmensanleihen einen guten relativen Wert, wobei die Unsicherheiten in diesem Sektor gut eingepreist sind. Gelegenheiten bieten sich bei einigen bewährten CMBS-Conduits mit Ratings von Single-A bis BBB-. Erfahrene CMBX-Indizes bieten ebenfalls einen attraktiven Wert (Abbildung 9).

- Consumer credit-Asset-Backed-Securities (ABS) erscheinen ebenfalls attraktiv, darunter Subprime-Auto-ABS mit BB-Rating und Marketplace-Lending-ABS. Diese Papiere werden durch gesunde Haushaltskredite, hohe Gebrauchtwagenpreise, einen schnellen Abbau von Fremdkapital, die Möglichkeit einer Ratingverbesserung und eine kurze Laufzeit unterstützt.

- Wir sind nach wie vor der Ansicht, dass die BB-Tranchen von CLOs aufgrund der sich verbessernden Fundamentaldaten für Leveraged Loans, der variablen Zinskupons und des Anstiegs der Spreads im Vergleich zu anderen Kreditsektoren einen attraktiven Wert bieten. (Abbildung 10).