Wie befürchtet, hat sich die Lage an den Finanzmärkten in den letzten Wochen weiter verschärft. Haupttreiber sind die dramatisch gestiegenen Zinssätze, die an den globalen Anleihemärkten seit Monaten für massiven Verkaufsdruck und eine versiegende Liquidität sorgen. Dieser Teufelskreis steht in direktem Zusammenspiel mit einem immer weiter steigenden US-Dollar, der neben dem Schweizer Franken zum einzig sicheren Hafen mutiert ist.

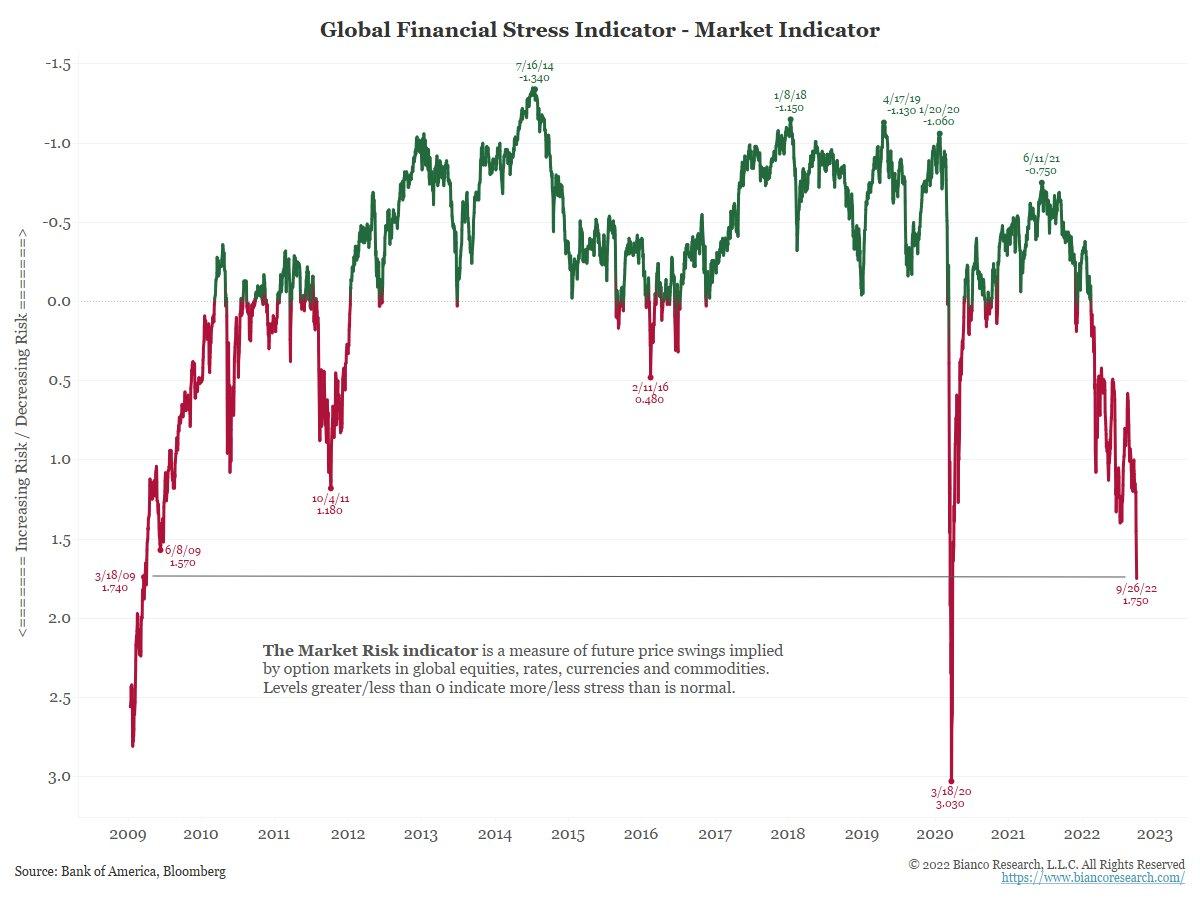

Globaler Stress-Indikator für die Finanzmärkte vom 28.September 2022. ©Gold.de

Die gleichen deflationären Kräfte wirkten bereits in der Finanzkrise 2008, allerdings mit dem großen Unterschied, dass heute die Inflation und die weltweiten Verschuldungs-Level auf viel höheren Niveaus notieren.

Rendite für 10-jährigen US-Staatsanleihen, Wochenchart vom 30.September 2022. ©Gold.de

Die Rendite für 10-jährigen US-Staatsanleihen hat sich beispielsweise seit dem Sommer 2020 mehr als verzehnfacht. Während die US-Notenbank seit einigen Monaten versucht, die Kontrolle über die Märkte mit dem Vorschlaghammer (brutale Zinserhöhungen und Bilanz-Reduzierung durch „Quantitative Tightening“) zurückzugewinnen und die durch Lieferengpässe und Geldruckorgien aus dem Ruder geratene Inflation wieder einzufangen, musste die englische Notenbank in dieser Woche vor dem Druck der Märkte bereits kapitulieren. Anstatt wie geplant mit dem Verkauf von Staatsanleihen in der nächsten Woche zu beginnen, kündigte die Bank of England (BoE) am Mittwoch an, Staatsanleihen in unbegrenztem Umfang aufzukaufen, um die gegenwärtigen Marktturbulenzen (Pfund-Absturz, Schieflage bei den Pensionsfonds etc.) aufzufangen! Eine drastische Schrumpfung der Notenbankbilanzen wird also nicht stattfinden können, es sei denn man will das gesamte Finanzsystem in den Abgrund stürzen!

Die Lage ist so dramatisch wie noch nie seit dem Ende des Goldstandards im Jahr 1971! Denn neben kollabierenden Aktien-, Anleihen- und Immobilienmärkten verschärft sich zudem das geopolitische Bild fast täglich. Aufgrund der Liquiditätskrise steht auch der Goldpreis seit dem Hoch im März bei 2.070 US-Dollar massiv unter Druck und fiel am Mittwochmorgen mit 1.612 US-Dollar auf den tiefsten Stand seit April 2020. In Euro gerechnet konnten Gold-Investoren in den letzten Monaten aber immerhin ihre Kaufkraft halbwegs verteidigen.

Auf die Kapitulation der britischen Notenbank hat der Goldpreis in den letzten zwei Tagen standesgemäß sofort und scharf reagiert. So konnten sich die Notierungen kurz vor dem Wochenende zwischenzeitlich bis auf fast 1.675 doch recht deutlich erholen. Unsere immer wieder geäußerte Vermutung, dass der Goldpreis als allererster auf einen Kurswechsel der Notenbanker antworten wird, hat sich also bewahrheitet. Trotzdem kann noch keine endgültige Entwarnung gegeben werden. Je nachdem wie lange insbesondere die US-Notenbanker das vermeintliche Einknicken bzw. die Kehrtwende in der Geldpolitik hinauszögern, kann die Lage am Goldmarkt ungemütlich bleiben oder sich sogar mit neuen Tiefs nochmals verschärfen.

Im großen Bild wird der Goldpreis ohne Zweifel der Gewinner dieser Krise werden. Das ausgebombte Kursniveau bietet daher mittel- bis langfristig eine große Chance. Trotzdem verbleibt kurzfristig und bis zum kommenden Frühjahr ein Restrisiko, dass Gold auch die Unterstützung um 1.600 bis 1.625 US-Dollar deutlicher unterbieten wird. Das „worst-case“ Szenario wäre dann ein Test der alten Widerstandszone zwischen 1.350 und 1.375 US-Dollar. Ob es tatsächlich so weit kommen wird, ist momentan aufgrund der vielen Unwägbarkeiten sehr schwer einzuschätzen. Wir vermuten aber eher, dass das verbleibende Restrisiko am Goldmarkt überschaubar geworden ist. Gleichzeitig sehen wir aber noch keinen Grund für spekulative Positionen, sondern bauen zunächst ganz einfach unsere physischen Edelmetall-Bestände weiter aus.

Goldpreis Tageschart in US-Dollar – Erster Widerstand um 1.680 US-Dollar

Gold in US-Dollar, Tageschart vom 30.September 2022. ©Gold.de

Unsere Prognose, dass die Marke von 1.680 US-Dollar nicht zu halten sein wird, hat sich zwischenzeitlich bewahrheitet. Zwar konnten die Goldbullen ein paar Tage Widerstand leisten, letztlich sorgte die brutale Liquiditätskrise aber für einen klaren Durchbruch nach unten. Erst bei 1.612 US-Dollar konnte sich der Goldpreis am Mittwoch fangen und erholte sich in den letzten zwei Handelstagen deutlich.

Nun ist die technische Lage am Goldmarkt mittlerweile derart überverkauft, dass jederzeit eine schnelle „Snap-Back-Rally“ bzw. ein „Short-Squeeze“ in Richtung der fallenden 200-Tagelinie (1.825 US-Dollar) möglich wäre. Dies würde aber höchstwahrscheinlich noch nicht das Ende der Korrektur bedeuten. Auch im Deflations-Crash 2008 brauchte der Goldpreis zwei Standbeine im Bereich um 680 US-Dollar, um die damalige Korrektur zu beenden. Im Anschluss ging es fast drei Jahre lang steil bis 1.920 US-Dollar bergauf. Aktuell wäre es die Zone zwischen 1.600 und 1.625 US-Dollar, die ein zweites Mal halten müsste, um das technische Bild nachhaltig aufzuhellen.

Eine erste klare Indikation für eine größere Gegenbewegung wäre in diesem Kontext ein nachhaltiges Überschreiten der Marke um 1.680 US-Dollar. Bislang schaffte es der Goldpreis heute bis auf knapp 1.675 US-Dollar. Scheitert die Erholung bereits hier, dann wird es in den kommenden Wochen erneut zu tieferen Goldkursen und einem Test der Tiefs um 1.612 US-Dollar kommen.

Zusammengefasst bleibt die Lage explosiv. Und zwar in beide Richtungen. Allerdings nimmt die Rally beim US-Dollar immer parabolischere Züge an. Eine scharfe Korrekturbewegung beim Greenback würde nicht nur dem Goldpreis, sondern allen Märkten helfen und könnte im besten Fall sogar in eine Jahresendrally münden. Zudem hellt sich ab Mitte Oktober das saisonale Muster an den Aktienmärkten deutlich auf.

Gold in US-Dollar, Tageschart vom 30.September 2022. ©Gold.de

Außer einer ersten Gegenbewegung von 0,9532 auf 0,9853 USD ist beim Euro/US-Dollar bislang aber nichts nachhaltigeres zu beobachten gewesen. Ein neues Tief unter 0,9532 USD, gepaart mit negativen Divergenzen bei den Indikatoren würde die Wahrscheinlichkeit für ein vorübergehendes Ende der Dollarstärke jedenfalls deutlich erhöhen. Wir vermuten, dass genau das im Laufe des Oktobers passieren wird.

Neue Kaufgelegenheit unterhalb von 1.675 Euro

Auf Euro-Basis kann sich der Goldpreis weiterhin recht stabil halten. Unser genanntes Nachkauflimit bei 1.650 Euro wurde mit 1.660 Euro am 16.September knapp verfehlt. Aktuell notiert die Feinunze bei 1.707 Euro. Wir erhöhen unser Nachkauflimit leicht auf 1.675 Euro, denn in dieser instabilen Phase kann man nicht genug physische Edelmetalle besitzen. .