- Disney ist steht aufgrund von Befürchtungen über ein langsameres Abonnentenwachstum bei seiner Streaming-App unter Druck

- Trotz des Kursverfalls sehen viele Analysten in Anbetracht der Stärke der anderen Geschäftsbereiche des Unternehmens eine Kaufgelegenheit

- Disney gehört zu den Aktien, deren Wert deutlich gesunken ist, deren Ertragslage sich aber erholt hat

- Sie suchen nach weiteren erstklassigen Aktien, die in Ihr Portfolio passen könnten? Mitglieder von InvestingPro+ erhalten exklusiven Zugang zu unseren Research-Tools, Daten und vorselektierten Auswahlfiltern. Mehr erfahren »

Es ist schwierig, langfristige Gewinner zu finden, während die aktuelle Talfahrt der Tech-Aktien (NYSE:XLK) weitergeht. Die Anleger finden sich schnell mit einer neuen, unerfreulichen Realität ab: Der jahrzehntelange Boom bei den Unternehmensgewinnen und steigenden Aktienkursen scheint zu Ende zu sein.

Viele Technologieunternehmen haben einen Stellenabbau und/oder eine Verlangsamung bei den Neueinstellungen angekündigt; einige haben auch ihre Wachstumsprognosen reduziert und Expansionspläne auf Eis gelegt. Diese neue Phase der niedrigeren Erwartungen verschont auch die einst so erfolgreiche Videostreaming-Branche nicht, in der einige der größten Anbieter nun um neue Kunden kämpfen müssen.

Die Aktien des weltgrößten Unterhaltungskonzerns, der Walt Disney Company (NYSE:DIS), sind in diesem Jahr um etwa 30 % gesunken. Der Grund sind Befürchtungen, dass sich das Abonnentenwachstum seiner Streaming-App Disney+ nach den beeindruckenden Zuwächsen der letzten zwei Jahre verlangsamen wird.

Investoren haben sich bereits auf ein langsameres Wachstum in diesem Segment eingestellt, nachdem Netflix (NASDAQ:NFLX) die Wall Street mit der Meldung eines überraschenden Rückgangs der Abonnentenzahlen im April schockierte und für das laufende Quartal einen noch stärkeren Verlust prognostiziert hat. Dieser Rückschlag zwang das Unternehmen, das in der Streaming-Branche führend ist, seinen Kurs zu ändern und Pläne für eine preisgünstigere Version des Dienstes anzukündigen, die auch Werbung enthält.

Obwohl die Disney-Aktie auf den größten Jahresrückgang seit mindestens 47 Jahren zusteuert, erwarten viele Analysten keine düstere Zukunft. Sie wetten darauf, dass das "House of Mouse“ mit Sitz in Burbank den Verlust von Streaming-Kunden vermeiden kann, der den Aktienkurs des Konkurrenten Netflix in den Keller gedrückt hat.

44 % Ertragspotenzial

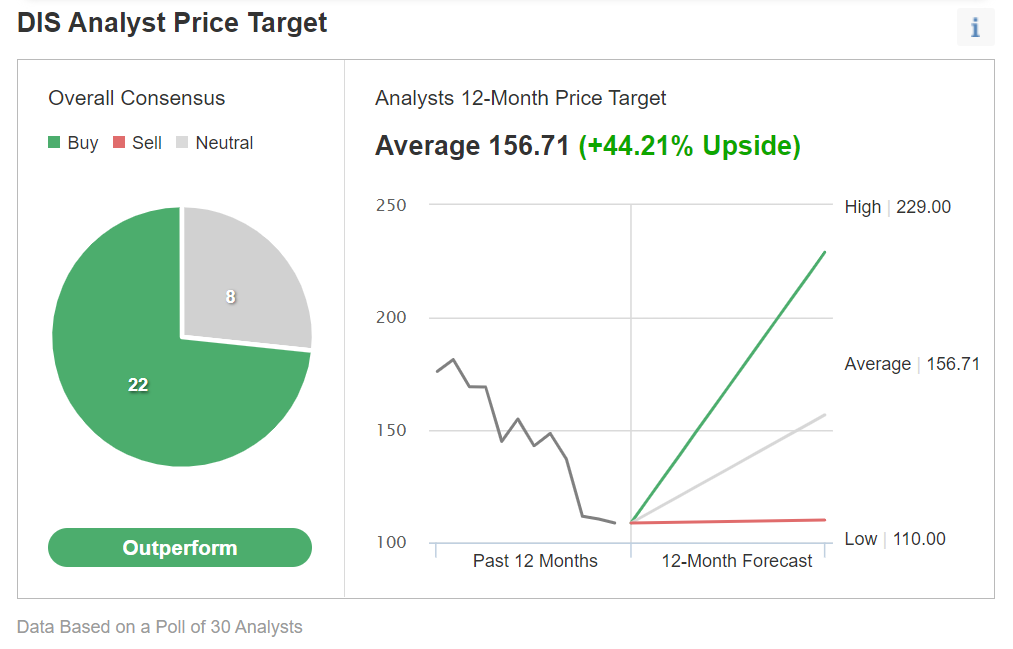

In einer Investing.com-Umfrage unter 30 Analysten stufte die Mehrheit Disney als "Buy" ein.

Quelle: Investing.com

Die Befragten taxieren das Kurspotenzial der Aktie bei einem durchschnittlichen 12-Monats-Kursziel von 156,71 USD auf 44,21 %.

Anders als Netflix verfügt DIS über ein diversifiziertes Geschäftsmodell, das neben der Videoplattform auch Themenparks und Resorts umfasst, die sich nach dem Ende der Pandemie-bedingten Einschränkungen in den meisten Teilen der Welt erholen sollten.

Auch im jüngsten Quartal konnte das Unternehmen für sein Flaggschiff, den Streaming-Dienst Disney+, ein über den Erwartungen liegendes Wachstum bekanntgeben. Der Dienst schloss das Quartal mit 137,7 Millionen Abonnenten weltweit ab, das sind 33 % mehr als vor einem Jahr. Obwohl der Anstieg geringer ausfiel als in den vorangegangenen drei Monaten, lag er über den Schätzungen der Wall Street von 134,4 Millionen Abonnenten.

Auch die Umsätze in den Freizeitparks haben sich stark erholt. Der Gewinn der Resort-Sparte des Unternehmens stieg von einem Verlust im letzten Jahr auf 1,76 Mrd. USD, als die Gäste in die Hotels und Themenparks zurückkehrten. Dieser Trend wird sich in den Sommermonaten wahrscheinlich noch verstärken.

Nach Einschätzungen der Credit Suisse (SIX:CSGN) gehört Disney zu diesen unterbewerteten Aktien, die in diesem Jahr deutlich an Wert verloren haben, obwohl das Unternehmen einen Gewinnanstieg verzeichnen konnte. Das lässt eine solche Aktie auf dem aktuellen Niveau attraktiv erscheinen.

Tatsächlich ist die Aktie im letzten Jahr um mehr als 40 % von ihrem Höchststand zurückgegangen, während der Gewinn pro Aktie des Unternehmens um 46,3 % gestiegen ist.

In einer kürzlich veröffentlichten Anlegernotiz kommentierte die Investmentbank:

"Angesichts des starken und ungleichmäßigen Rückgangs der Aktienkurse in den letzten Monaten haben sich die Bewertungen dramatisch verändert. Manche haben sich von den Extremen wieder auf ein normales Maß zubewegt, andere weisen immer noch erhebliche Ab- oder Aufschläge gegenüber dem Markt auf. Letztendlich bringen Marktstörungen neue Chancen mit sich."

Needham schrieb letzte Woche in einer Notiz, die Investmentbank sei besonders optimistisch für Disneys Parksparte und fügte hinzu:

"In der Sparte Vergnügungsparks erwarten wir einen Anstieg des Umsatzes und des Betriebsergebnisses aufgrund der gestiegenen Kapazität und der höheren Pro-Kopf-Ausgaben in den US-Parks sowie stärkere als zuvor geschätzte Ergebnisse der Parks in Paris und Tokio, die zum Teil durch die Schließung des Parks in Schanghai nivelliert werden."

Fazit zu Disney

Angesichts des äußerst unsicheren gesamtwirtschaftlichen Umfelds, unter dem die meisten Wachstumstitel leiden, lässt sich nur schwer vorhersagen, in welche Richtung sich die Disney-Aktie entwickeln wird.

Eines ist jedoch klar: Der Unterhaltungsriese mit Sitz in Burbank ist aufgrund seines diversifizierten Geschäftsmodells in einer viel besseren Position, um den wirtschaftlichen Abschwung zu überstehen, als viele seiner Konkurrenten. So kann sich Disney schnell erholen, sobald sich die COVID-Bedingungen verbessern.

***

Sie sind auf der Suche nach interessanten Aktien für Ihr Portfolio? Dann ist InvestingPro genau das Richtige für Sie. Neben exklusiven Daten zu einer Vielzahl nationaler und internationaler Aktien können Sie anhand zahlreicher quantitativer Modelle ganz einfach den Fair Value Ihrer Lieblings-Aktien berechnen. Jetzt sieben Tage kostenlos testen.