Zum Ende des vergangenen Monats, Quartals und Halbjahres ziehen Medien aktuell Bilanz. Der DAX habe im Juni mit einem Minus von 11,15 % die schlechteste Monats-Performance seit dem Corona-Crash im März 2020 generiert. Und niemals zuvor sei der deutsche Leitindex in einem Juni so stark eingebrochen, heißt es.

Ähnlich desaströs haben sich die Aktienindizes in den USA entwickelt. Das Minus des S&P 500 der vergangenen sechs Monate summiert sich auf 20,6 %. Es ist damit das schwärzeste Halbjahr seit 1970. Für den Dow Jones ging es mit einem Kursverlust von 15,3 % in diesem Zeitraum zuletzt 1962 so stark bergab. Und beim Nasdaq haben wir es sogar mit einem Rekord-Minus von 29,5 % zu tun, wobei dessen Historie nicht annähernd so weit zurückreicht wie bei den beiden anderen Indizes.

Nutzlose Informationen

Stellt sich nur die Frage, was einem solche Informationen nutzen. Aus meiner Sicht sind sie lediglich für eine Schlagzeile gut. Der Erkenntnisgewinn über die weitere Kursentwicklung tendiert dagegen derweil gegen Null. Man kann höchstens aus der sehr schwachen Monatsperformance des DAX schließen, dass die charttechnische Situation überverkauft ist und damit eine Kurserholung anstehen könnte. Die Halbjahresbilanz der Aktienindizes ist dagegen aus meiner Sicht für Anleger und Trader als Information völlig nutzlos.

Erst mit einem Blick auf den Kursverlauf, also in einem entsprechenden Kontext, kann man die Performance einordnen, so dass sie vielleicht noch einen Nutzen hat. Aber selbst dann dürfte es irrelevant sein, ob der DAX in einem Monatszeitraum nun 11,15 %, 13 % oder 9 % verloren hat und wann und ob es das schon einmal gegeben hat.

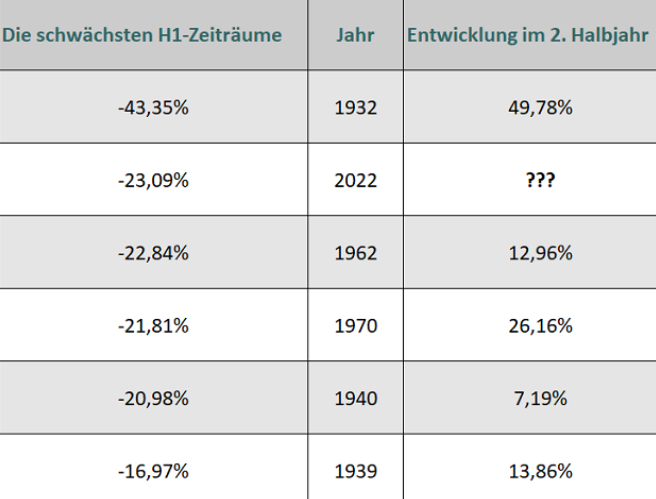

Nützlich wäre dagegen vielleicht noch die Information, was in der Vergangenheit nach solchen Kursverlusten geschehen ist. Denn daraus könnte man Erwartungen an den zukünftigen Kursverlauf ableiten. Ich verweise dazu auf die Tabelle der schwächsten Halbjahreszeiträume des S&P 500 aus der Börse-Intern vom 21. Juni:

(Quelle: HSBC (LON:HSBA) Trinkaus & Burkhardt)

Aber derartiges habe ich in den Mainstream-Medienberichten heute nicht gefunden – und das nicht zum ersten Mal.

Sehr viele Nachrichten sind aus meiner Sicht inzwischen kaum noch mehr als eine Schlagzeile, ohne nützlichen Informationsgehalt. Für einen Erkenntnisgewinn muss man meist selbst sorgen, indem man sich weitere Informationen einholt und diese in einen sinnvollen Kontext packt.

Mein Ziel als Autor des Newsletters Börse-Intern ist es jedenfalls, mich von diesen Medien positiv abzuheben.

An der Börse sind kalendarische Zeiträume irrelevant

Eine nützliche Information könnte für Sie vor diesem Hintergrund zum Beispiel sein, dass man an der Börse generell nicht in kalendarischen Zeiträumen denken sollte. Es ist eigentlich vollkommen egal, von wo nach wo sich der DAX im Juni entwickelt hat. Was sagt es denn aus, dass ein Index im Mai 2,06 % gewonnen oder im April 2,20 % verloren hat? Rein gar nichts!

Selbst der Blick auf den Kursverlauf in diesen Zeiträumen bringt keinen Erkenntnisgewinn.

Was an der Börse wirklich wichtig ist

Nützliche Informationen sind dagegen, wie sich der DAX bewegt hat – vom Hoch der Kurserholung am 29. März bis zum Tief der Gegenbewegung am 9. Mai – und wie weit der DAX danach wieder zulegen konnte bis zum Hoch der erneuten Aufwärtsbewegung am 6. Juni. Nützlich ist auch die Information, dass der DAX dabei unter dem Hoch vom 29. März blieb und anschließend unter das Tief vom 9. Mai gefallen ist.

Ich denke, mit dem Vergleich der beiden Charts ist nun klar, dass die Bilanz, welche die Medien gezogen haben, lediglich für eine Schlagzeile gut ist. Nutzen Sie die Information aus dem Chart-Vergleich für sich und ignorieren Sie zukünftig die Effekthaschereien der Medien, die im Internet nur darauf ausgelegt sind, Klicks zu generieren.

Fehlt noch ein finaler Sell-Off?

Jetzt könnte ich mich mit dem obigen Beitrag eigentlich bereits ins Wochenende verabschieden. Aber ich möchte nach der kleinen Medienschelte noch etwas auf das aktuelle Marktgeschehen eingehen und Ihnen noch nützliche Informationen und weitere aktuelle Daten liefern, die zur Börse-Intern vom Donnerstag passen:

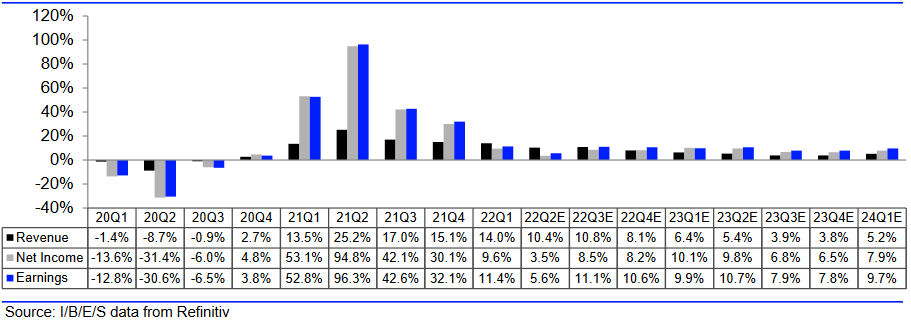

Erneut reduzierte Gewinnerwartungen

Ich hatte geschrieben, dass bei den Daten von Refinitiv für das Jahr 2022 von sinkenden Gewinnerwartungen bislang noch nichts zu sehen ist. Die Zahlen, auf die ich mich dabei bezog, stammten vom Freitag vergangener Woche. Heute hat Refinitiv neue Prognosen veröffentlicht (siehe folgende Tabelle). Und mit diesen lassen sich nun ebenfalls leicht sinkendende Gewinnerwartungen feststellen, wie bereits in den jüngsten Daten von FactSet.

Kurz und knapp zum Vergleich:2. Quartal 2022: aktuell +5,6 %, zuvor +5,8 %

3. Quartal 2022: aktuell +11,1 %, zuvor +11,4 %

4. Quartal 2022: aktuell +10,6 %, zuvor +11,0 %

Allerdings muss man noch abwarten, ob das nun eine nachhaltige Entwicklung ist oder es sich lediglich um Schwankungen handelt.

Für das kommende Jahr wurden die Erwartungen, die vor einer Woche bereits gesunken waren, jedenfalls erneu nach unten geschraubt. Lediglich für das dritte Quartal ist man etwas optimistischer. Auch hier ein kurzer und knapper Vergleich:

1. Quartal 2023: aktuell +9,9 %, zuvor +10,2 %

2. Quartal 2023: aktuell +10,7 %, zuvor +10,8 %

3. Quartal 2023: aktuell +7,9 %, zuvor +7,8 %

4. Quartal 2023: aktuell +7,8 %, zuvor 8,0 %

Solche längerfristigen Prognosen sind aber natürlich mit größerer Unsicherheit behaftet. Und es ist noch mit weiteren Anpassungen im Zeitablauf zu rechnen. Daher sind die Prognosen für die nähere Zeit relevanter. Und mit diesen erklären sich, wie vorgestern bereits geschrieben, die jüngst erneut schwächelnden Aktienmärkte.

Darum ließen die Inflationsdaten die Anleger kalt

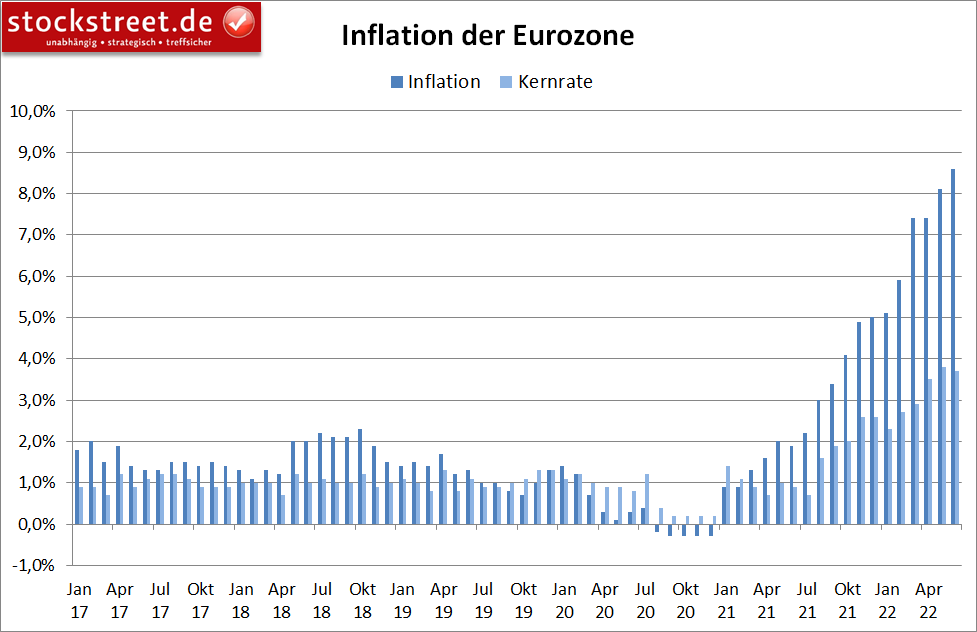

Dass die Inflation in der Eurozone nach einer ersten Schnellschätzung auf +8,6 % gestiegen ist und damit wieder ein neues Rekordwert erreicht wurde (siehe folgende Grafik), hat die Börsenkurse dagegen gestern kaum nennenswert bewegt.

Auch dass die Inflation damit höher ausfiel als die erwarteten 8,4 % ließ die Anleger relativ kalt. Ein Grund dafür könnte sein, dass die Kernrate, welche die stark schwankenden Energie- und Lebensmittelpreise ausklammert, von 3,8 % auf 3,7 % zurückgegangen ist. Dies ist ein weiterer Hinweis darauf, dass das Schlimmste bald hinter uns liegen könnte.

Vermehrte Hinweise auf einen nachlassenden Preisdruck

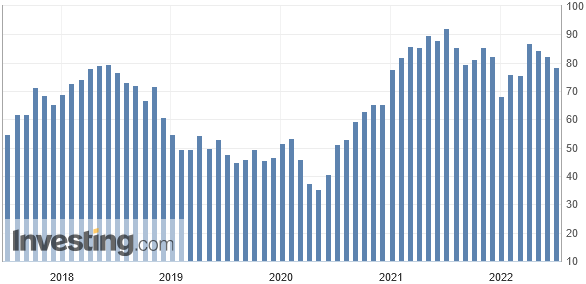

Darauf deuten auch die gestrigen Einkaufsmanagerdaten vom Institute for Supply Management (ISM) hin. Der Index für das verarbeitende Gewerbe der USA für Juni hat von zuvor 56,1 auf nun 53,0 Punkte nachgegeben. Er erreichte damit ein 2-Jahres-Tief und deutet somit eine deutliche Abkühlung der Konjunktur an. Doch das war insgesamt keine Überraschung mehr. Denn darauf hatten die Daten von S&P Global vor einer Woche bereits hingedeutet (siehe dazu auch Börse-Intern vom 23. Juni). Interessanter war dagegen, dass der Index für die Preise zum dritten Mal in Folge nachgegeben hat.

Damit mehren sich die Anzeichen für einen nachlassenden Preisdruck. Und das ist in der aktuell sehr angespannten Marktsituation positiv zu werten.

Fehlt nur noch ein finaler Sell-Off?

Ich bin daher zunehmend optimistisch, dass die Anleger bald durch die aktuellen Probleme hindurchblicken und sich die Korrekturen am Aktienmarkt ihrem Ende nähern. An der Börse wird schließlich die Zukunft gehandelt. Und die könnte in 6 Monaten besser aussehen als die aktuelle Lage.

Was vielleicht noch fehlt, ist ein finaler Sell-Off. Fallen die Aktienkurse noch einmal dynamisch auf neue Korrekturtiefs, könnte dies den Markt derart bereinigen, dass sich die schwachen Hände vorerst aus dem Markt verabschieden, während die starken Hände wieder vermehrt günstige Kaufkurse wittern und nachhaltig in den Markt zurückkehren.

Wer sind die starken, wer die schwachen Hände?

Zur Erklärung ein Auszug aus der Börse-Intern vom 9. November 2011 (siehe „Von den schwachen zu den starken Händen“):

„Starke Hände“ sind Anleger, die Zeit haben, das investierte Geld nicht brauchen und auch größere Verluste über längere Zeit aussitzen können. Deswegen werden sie „starke“ Hände genannt. Häufig werden sie mit den institutionellen Anlegern gleichgesetzt, das stimmt aber nur zum Teil. Es sind aber fast immer erfahrene Spekulanten, die weder Zeit- noch Performancedruck verspüren.

[…]

„Schwache Hände“ sind hauptsächlich Anleger, die sich von der Mainstreamstimmung anstecken lassen und die entweder emotional oder finanziell nicht in der Lage sind, längere Verlustphasen auszusitzen. Häufig wird diese Anlegerkategorie mit den Privatanleger gleichgesetzt, aber auch das stimmt nur zum Teil. Wir sehen auch im Bereich des Fondsmanagement oft schwache Hände.

Das Szenario für die kommenden Wochen und Monate

Sinkende Gewinnerwartungen führen zu einer höheren fundamentalen Bewertung der Aktien (Stichwort: Kurs-Gewinn-Verhältnis, KGV). Allerdings führen sinkende Gewinnerwartungen häufig auch zu fallenden Aktienkursen.

Und fallende Kurse reduzieren wiederum das KGV.

Sie treiben zudem meist auch die schwachen Hände aus dem Markt. Dies ist insbesondere bei einem finalen Sell-Off der Fall. Durch vorherige Kursverluste wurden viele Anleger bereits verunsichert. Sie sind ängstlich. Und mit dieser Emotion führt ein weitergehender Kursrutsch häufig zu panikartigen Verkäufen, was im Sell-Off endet.

Wurden die Erwartungen reduziert und sind Aktien durch Kursrückgänge günstig bewertet, ist dies meist der beste Zeitpunkt zum Einstieg in den Markt. Daher nehmen in einem Sell-Off die starken Hände den schwachen häufig ihre Aktien zu Schnäppchenkursen ab, um diese langfristig zu halten. Es kommt zu einem Ende der Kursrückgänge und einer Trendwende, die dann wieder Anleger zurück in den Markt lockt und zu weiter steigenden Kursen führt. Ein neuer Aufwärtstrend ist geboren.

Dies ist das Szenario für die kommenden Wochen und Monate. Jetzt muss man nur noch beobachten, ob es zu einem Sell-Off kommt und wann sich eine Trendwende abzeichnet. Ist Letzteres der Fall, sollte man ein Depot haben, das man mit Schnäppchenkäufen gefüllt hat. Das Stockstreet-Team wird für Sie wie gewohnt den Markt beobachten und über die Erkenntnisse unter anderem hier im Newsletter Börse-Intern berichten.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus