Im Wochenupdate des „Target-Trend-CFD“ habe ich den Lesern am vergangenen Sonntag bereits berichtet, dass der Dow Jones seit seinem Rekordhoch inzwischen rund 20 % verloren hat. Beim S&P 500 sind es fast 25 % und somit ein Viertel. Und der Nasdaq 100 notiert seit seinem Rekordhoch um 34 % und somit mehr als ein Drittel im Minus. Zudem dauert die Korrektur nun schon mehr als ein halbes Jahr.

Ich schrieb den Lesern daher, dass die Chancen aus meiner Sicht nicht schlecht stehen, dass der Markt bald dreht. „Im Bärenmarkt wird die Basis für zukünftige Gewinne gelegt“, lautete mein abschließender Satz. Zuvor hatte ich an meinen Plan erinnert, in die fallenden Aktienmärkte hinein das Depot von zuvor „überwiegend short“ auf „überwiegend long“ zu drehen, um dann am Ende der Korrektur und beim nächsten Aufwärtstrend wieder Gewinne zu erzielen.

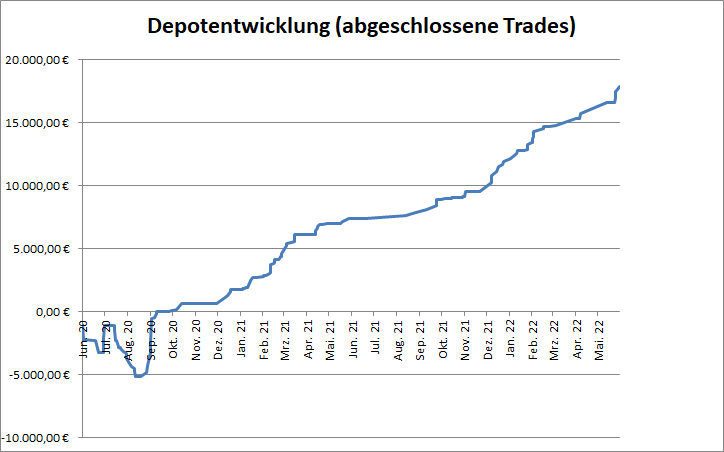

Target-Trend-CFD: Gewinne bei fallenden und steigenden Kursen

Dieser Plan ist inzwischen bereits weit fortgeschritten. Denn das Depot ist aktuell „überwiegend long“ ausgerichtet. Und der Plan hat bislang sehr gut funktioniert. Schließlich ist es uns im aktuell sehr schwierigen Marktumfeld gelungen, die Performance der abgeschlossenen Trades kontinuierlich weiter nach oben zu treiben.

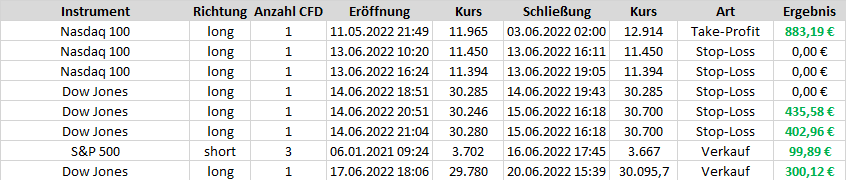

Alleine seit Anfang Juni konnten wir mit 8 abgeschlossenen Trades Gewinne in Höhe von 2.121,73 Euro realisieren.

Der Kapitaleinsatz betrug bei diesen Trades insgesamt im Maximum rund 3.400 Euro. Die Rendite liegt demnach also bei etwa +62 %.

Im Bärenmarkt wird die Basis für zukünftige Gewinne gelegt

Long-Trades, die ich in die fallenden Kurse hinein platziert habe und die aktuell noch laufen, liegen derzeit im Minus. Aber ich bin sehr optimistisch, dass sich dies bald ändern wird. Das gilt übrigens auch für das Depot des „Börse-Intern Premium“. Auch hier habe ich in die Korrektur hinein einige Schnäppchenkäufe getätigt – bei Aktien, die zuvor um bis zum 50 % eingebrochen waren und daher inzwischen fundamental sehr günstig zu haben sind. Im Bärenmarkt wird eben die Basis für zukünftige Gewinne gelegt.

Aktienindizes dieses Mal tatsächlich im Bärenmarkt

Aktuell ist wieder eine Kurserholung angelaufen. Ob die Korrektur damit beendet ist und ein neuer Aufwärtstrend eingeleitet wurde, bleibt abzuwarten. Übergeordnet betrachtet stecken wir jedenfalls noch in einem Bärenmarkt – im Gegensatz zu 2020.

Vielleicht erinnern Sie sich noch? Im Corona-Crash Anfang 2020 waren diverse Aktienindizes ebenfalls um mehr als 20 % gefallen. Daher befanden sich diese laut Medienberichten auch damals „offiziell“ im Bärenmarkt. – Von einem Bärenmarkt sprechen viele Börsianer, wenn die Kurse um mehr als 20 % unter ihren zuvor erreichten Höhepunkt fallen. – Doch in der Börse-Intern-Ausgabe vom 13. März 2020 schrieb ich, dass ich solche Festlegungen mit willkürlich festgelegten Marken (-20 %) für absoluten Humbug halte. Denn: „Ein Bärenmarkt ist aus meiner Sicht ein lang anhaltender Abwärtstrend. Dabei spielt auch der Faktor Zeit eine große Rolle („lang anhaltend“). Was wir aktuell an den Börsen sehen, ist kein Bärenmarkt, sondern ein Crash. Ob sich daraus noch ein Bärenmarkt entwickelt, muss sich erst noch zeigen.“ So lautete damals meine Begründung dazu.

Der Corona-Crash im S&P 500 hielt zum Beispiel nur vom 20. Februar 2020 bis zum 23. März 2020 und somit nur etwas mehr als 1 Monat an.

Dagegen dauert die aktuelle Korrektur, wie eingangs bereits geschrieben, schon mehr als ein halbes Jahr.

Der Unterschied zwischen dem aktuellen Bärenmarkt und dem relativ kurzen, dafür aber historisch schnellen und weitreichenden Corona-Crash ist also klar erkennbar.

Wobei auch die aktuellen Kursverluste schon etwas Historisches haben.

Kursverluste mit historischem Ausmaß

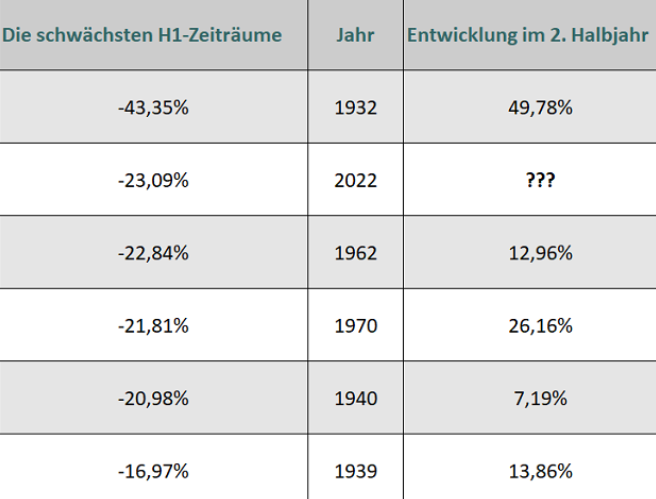

Denn wie die Bank HSBC (LON:HSBA) Trinkaus & Burkhardt gestern berichtet, droht dem S&P 500 mit seinem Minus von etwa 25 % im bisherigen Jahresverlauf das schwächste erste Halbjahr seit 1932. „Seinerzeit brach das Aktienbarometer um 43 % ein, was gleichbedeutend mit dem größten Rückschlag der gesamten Historie seit 1928 ist“, so HSBC. Und: „Nur die Jahre 1962, 1970 und 1940 starteten mit einem Minus von 22,8 %/21,8 %/20,9 % ähnlich schwach“.

Zugleich analysierte HSBC, ob Anlegerinnen und Anleger nach derartigen Kursverlusten im zweiten Halbjahr mit einer Fortsetzung der Durststrecke rechnen müssen. Doch gemäß dem folgenden Ergebnis der Analyse besteht Hoffnung auf das Gegenteil:

(Quelle: HSBC Trinkaus & Burkhardt)

Außerdem hat HSBC festgestellt, dass aktuell nur noch 7 % aller Indexmitglieder des Nasdaq 100 oberhalb ihrer jeweiligen 200-Tages-Durchschnitte notieren. Andere Analys(t)en weisen darauf hin, dass dies beim S&P 500 derzeit für 12,5 % der Aktien gilt, was historisch betrachtet nur sehr selten vorkommt. Zudem ging es mit dem S&P 500 in 10 der vergangenen 11 Wochen abwärts, was es ebenfalls nur sehr selten gegeben hat – bislang nur ein einziges Mal.

Kurserholung im massiv überverkauften Markt

Der Markt ist also massiv überverkauft. Und daher besteht zumindest die Chance, dass die vorgestern und gestern eingeleitete Kurserholung anhält und sich noch deutlich ausweitet. Ob der Bärenmarkt damit endet, wird sich erst später zeigen. Jetzt gilt es zunächst zu beobachten, wie weit die Kurserholung reicht. Daran wird man ablesen können, ob die Anleger kaufwillig sind und die Bullen wieder nachhaltig in den Markt zurückkehren.

Ich fühle mich jedenfalls recht wohl mit den Long-Positionen, die ich im Rahmen der Korrektur bzw. des Bärenmarktes aufgebaut habe. Und sollte es an den Aktienmärkten neue Korrekturtiefs geben, tätige ich weitere Schnäppchenkäufe.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus