Die Anleiherenditen sind über das gesamte Laufzeitspektrum hinweg steil nach oben geschossen, an den Rändern zeichnet sich sogar eine Inversion ab. Obwohl die Renditen der Anleihen in die Höhe schnellen und vielleicht sogar auf nicht ganz so rosige Wirtschaftsaussichten hindeuten, ist der S&P 500 wieder gestiegen. Das ist insofern ungewöhnlich, als sich die Dividendenrendite des S&P 500 gegen den Trend auf dem Anleihemarkt nach unten bewegt.

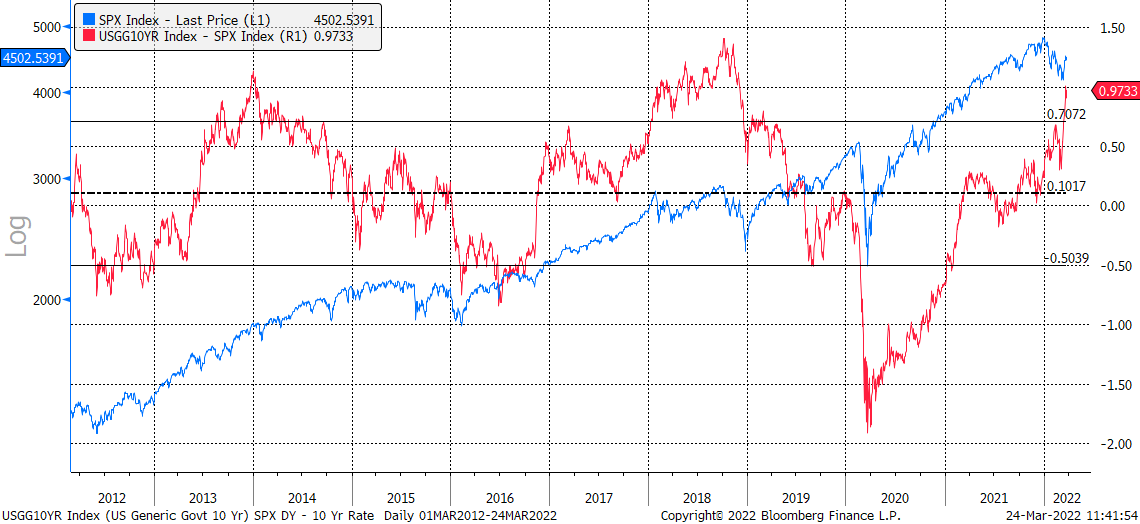

In der Vergangenheit bestand eine erhebliche Differenz zwischen der Dividendenrendite des S&P 500 und dem 10-jährigen Zinssatz für Staatsanleihen. In den letzten 10 Jahren bewegte sich der Spread zwischen der Verzinsung 10-jähriger Staatsanleihen und der S&P-Rendite im Durchschnitt bei etwa 10 Basispunkten (bps). In den letzten Tagen hat sich diese Spanne auf rund 97 Basispunkte ausgeweitet und liegt damit am oberen Rand der historischen Spanne.

Die Standardabweichung zum historischen Durchschnitt beträgt nun etwa 60 Basispunkte, was den Spread in einen Bereich von -0,5 Basispunkten und 0,70 Basispunkten bringt. Aktuell liegt der Spread mehr als eine Standardabweichung über diesem historischen Korridor. In der Regel führt eine derartige Ausweitung des Spreads schließlich zu einer Kontraktion.

Spread weitet sich aus

Der große Spread führt in der Regel auch dazu, dass die Märkte eine Konsolidierungs- oder Abwärtsphase durchlaufen, wie dies von 2014 bis 2016 und während eines Großteils des Jahres 2018 der Fall war. Auch hier zeigen sich die Parallelen zwischen dem heutigen Markt und dem in den beiden vorgenannten Zeiträumen.

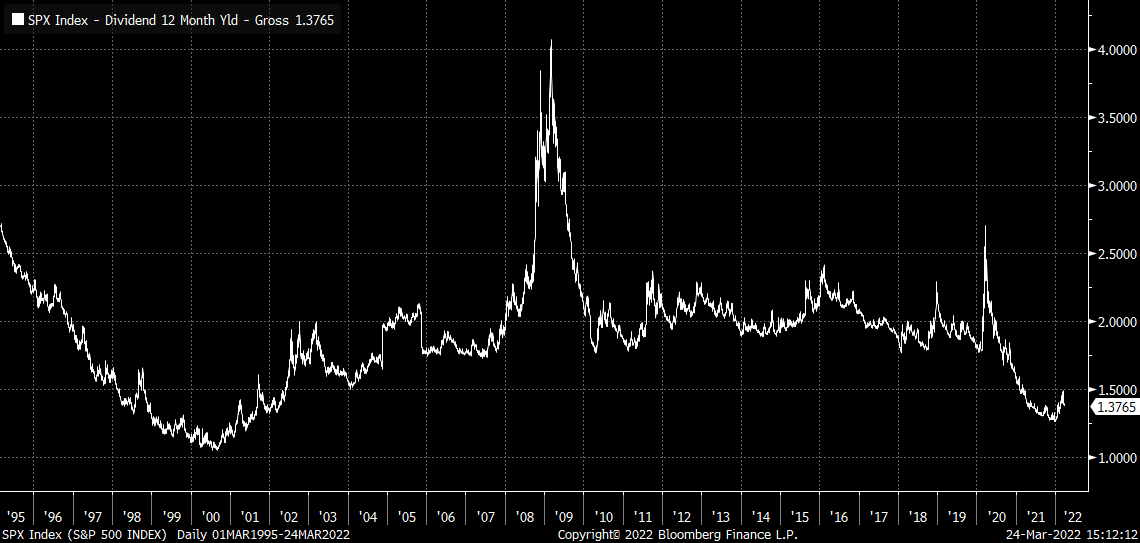

Daraus lässt sich schließen, dass die derzeitige Dividendenrendite des S&P 500 zu niedrig ist, wenn man bedenkt, wie hoch die Verzinsung der 10-jährigen Staatsanleihen ist. Das letzte Mal, dass die Dividendenrendite des S&P 500 so gering war oder sich in dieser Region befand, war Ende der 1990er Jahre, also in der Zeit vor der Börsenblase.

Eine erhebliche Kluft

In den vergangenen 10 Jahren lag die Dividendenrendite des S&P 500 im Durchschnitt bei 1,92 % und damit innerhalb von einer Standardabweichung dieses Durchschnitts zwischen 1,68 % und 2,17 %. Eine Rückkehr auf nur 1,68 % würde der Bewertung des Index einen immensen Schaden zufügen.

Laut Konsensschätzungen soll der S&P 500 in den nächsten zwölf Monaten eine Dividende von 67,83 Dollar pro Aktie abwerfen. Nimmt man das untere Ende der Spanne für eine mögliche Dividendenrendite des S&P 500 an, läge der Index bei etwa 4.060 Punkten. Um jedoch wieder den historischen Durchschnitt von 1,92 % zu erreichen, müsste der Index auf 3.570 fallen.

Das soll natürlich nicht heißen, dass der Markt vor einem epischen Ausverkauf steht, aber man sollte meinen, dass mit dem Anstieg der Staatsanleihenrenditen auch die Dividendenrendite des S&P 500 mit der Zeit steigen sollte. Schließlich befindet sich die S&P-Rendite im Vergleich zur 10-jährigen Rendite an einem historischen Punkt, der in der Regel nicht sehr lange anhält.

Es ist auch möglich, dass die 10-jährigen Staatsanleihen falsch bewertet werden und dass deren Rendite auf die des S&P 500 zurückgehen muss, damit sich der Abstand verringert. Klar ist jedoch, dass es gegenwärtig eine Fehlbewertung auf dem Markt gibt und etwas nicht stimmt. In Anbetracht der Tatsache, dass die Federal Reserve ihre Geldpolitik strafft, den Umfang ihrer Bilanz reduziert und die finanziellen Bedingungen verschärft, stehen die Chancen nicht schlecht, dass der S&P 500 den Kürzeren zieht.