- Die Aktien von Industrieunternehmen haben sich in diesem Jahr trotz der Sorge um eine nachlassende Nachfrage deutlich besser entwickelt als der breite Markt

- Sprudelnde Gewinne sprechen dafür, dass Industriewerte auch im Falle einer möglichen Rezession weiterhin überdurchschnittlich gut abschneiden könnten

- Honeywell ist nach wie vor gut aufgestellt und kann von seiner Präsenz in verschiedenen Wirtschaftssektoren profitieren

Während sich die Investoren auf das gegenwärtige Schlachtfest im Technologiesektor konzentrieren, deuten viele Geschäftszahlen aus dem Industriesektor darauf hin, dass die Unternehmen der traditionellen Wirtschaft trotz Kostendrucks und Arbeitskräftemangels recht gut performen.

Caterpillar (NYSE:CAT), der für seine gelben Bulldozer und Bagger bekannte Industriegigant, meldete letzte Woche überraschend gute Zahlen. So hat sich der Gewinn im 3. Quartal aufgrund gestiegener Maschinenlieferungen und höherer Preise in allen Endmärkten verbessert.

In ähnlicher Weise übertraf Honeywell International (NASDAQ:HON), ein weiterer globaler Industrieriese, die Erwartungen für das 3. Quartal und verwies diesbezüglich auf ein starkes Wachstum in den Bereichen innovative Werkstoffe, kommerzielle Luft- und Raumfahrt sowie Bauprodukte.

Erfreulich hohe Gewinne in Branchen wie der verarbeitenden Industrie, dem Baugewerbe und der Öl- und Gasförderung deuten darauf hin, dass diese Sektoren in einem Szenario, in dem die geldpolitische Straffung der Fed die Wirtschaft in eine drohende Rezession drängt, besser abschneiden könnten.

Die im Industrial Select Sector SPDR Fund (NYSE:XLI) enthaltenen Industriewerte haben den breiteren Markt deutlich geschlagen und sind in diesem Jahr nur um 12 % zurückgegangen, während der technologielastige Nasdaq 100 Index 30 % an Wert eingebüßt hat.

Es ist schwer zu prognostizieren, wie es diesen Unternehmen ergehen wird, wenn die Wirtschaft tatsächlich in eine tiefe Rezession abrutscht und die Nachfrage auf breiter Front nachlässt. Bisher gibt es jedoch keine klaren Anzeichen für ein solches Szenario.

Die Hersteller von Industriegütern haben in den letzten 12 Monaten nahezu 800.000 Arbeitsplätze geschaffen, was vor der Pandemie zuletzt in den frühen 1980er Jahren der Fall war.

Ein Gewinner in einem Gewinner-Sektor

Wenn Sie auf die Stärke des Industriesektors setzen wollen, ist mein Favorit dafür Honeywell, das Produkte herstellt, die für das tägliche Leben essentiell sind. Das diversifizierte Produktportfolio des Unternehmens ist die Lebensader für viele Branchen, unter anderem für den Wohnungsbau, die Luft- und Raumfahrt, Verteidigung und Raumfahrt, Öl und Gas, Chemie und Automobil.

Die Aktie hat im diesjährigen Bärenmarkt lediglich 2,9 % eingebüßt.

Der Wettbewerbsvorteil des Unternehmens ist so erheblich, dass es schwierig ist, seine Marktführerschaft anzufechten. Die globale Gesundheitskrise war ein gutes Beispiel für die Stärke des diversifizierten Portfolios des Industrieriesen aus North Carolina.

Darüber hinaus haben die jüngsten Ergebnisse des Unternehmens deutlich gezeigt, dass HON weiterhin in einer soliden Position ist, um von seiner Präsenz in verschiedenen Wirtschaftssektoren zu profitieren. Die Endmärkte von HON beinhalten die Luft- und Raumfahrt (33 % des Umsatzes) sowie die Öl- und Gasindustrie (12 %) - die beiden Bereiche der industriellen Wirtschaft, die sich meiner Meinung nach aufgrund des starken Nachholbedarfs in der Zeit nach der Pandemie weiterhin gut entwickeln werden.

Auch Honeywell hat diese Stärke im jüngsten Quartslbericht betont:

"Unser Auftragsbestand bewegt sich weiterhin in der Nähe von Rekordwerten und lag zum Ende des dritten Quartals bei 29,1 Mrd. USD, was einem Zuwachs von 9 % gegenüber dem Vorjahr entspricht und uns Vertrauen in unsere Nachfrageerwartungen in einem zunehmend unsicheren makroökonomischen Umfeld gibt."

In seinem vierten Jahr als CEO bemüht sich Darius Adamczyk, den 136 Jahre alten Industriegiganten in ein Unternehmen mit einer Start-up-Kultur zu transformieren. Seit seinem Amtsantritt hat er weitere softwarebasierte Produkte auf den Markt gebracht, die den Kunden bei der Optimierung ihrer Lieferketten helfen.

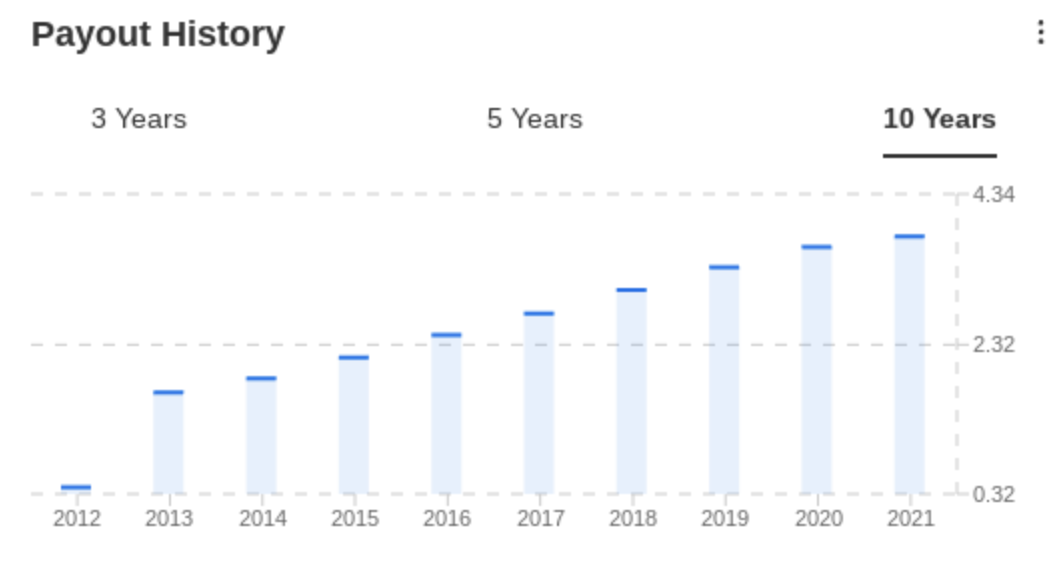

Langfristig orientierten Anlegern bietet HON auch eine attraktive Perspektive für Einkommenswachstum. Das Unternehmen zahlt vierteljährlich 1,03 USD pro Aktie aus, was in den letzten zehn Jahren ein jährliches Wachstum von über 11 % bedeutet. Honeywell hat über zwei Jahrzehnte lang ununterbrochen Dividenden gezahlt und dabei eine niedrige Ausschüttungsquote von 53 % beibehalten.

Quelle: InvestingPro

Fazit

Die starke Kombination aus Wachstumsdynamik, niedriger Ausschüttungsquote und diversifiziertem Portfolio deutet darauf hin, dass Honeywell sicher und gut positioniert ist, um seine Langfristanleger auch im Falle einer Rezession zu belohnen. Darüber hinaus bietet die Aktie des Unternehmens eine hervorragende Gelegenheit, von der industriellen Stärke der Wirtschaft zu profitieren.

Offenlegung: Der Autor ist derzeit in keinen der hier erwähnten Aktien investiert. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.