Die Warnzeichen häufen sich. Dennoch widersetzt sich die US-Wirtschaft auch weiterhin den Erwartungen derer, die eine Rezession befürchten. Tatsächlich sehen wir derzeit eine prekäre Entwicklung, die an mehreren Fronten Schwächen aufzeigt. Doch im Moment hält der positive Makrotrend trotz der scheinbar überwältigenden Wahrscheinlichkeiten an, und es sieht nicht so aus, als stünde ein schnelles Ende bevor.

Ein umfassender Überblick über die Konjunkturindikatoren signalisiert, dass das Rezessionsrisiko für die nahe Zukunft, d. h. für die nächsten ein bis drei Monate, gering bleibt. Natürlich gibt es keine Garantien - die gibt es bei Wirtschaftsprognosen nie. Der Blick in die nahe Zukunft ist jedoch relativ zuverlässig, wenn er sich auf das jüngste Trendverhalten einer Reihe von Indikatoren stützt. Das gilt umso mehr, wenn sie eine ähnliche Geschichte erzählen.

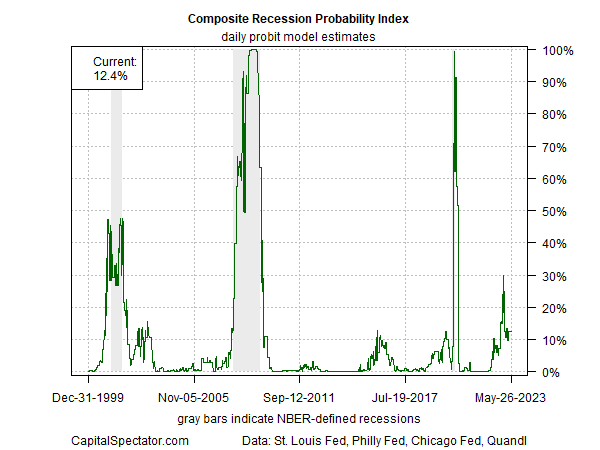

Wenn man zum Beispiel mehrere Konjunktur-Benchmarks zusammenfasst und die Zahlen durch ein Probit-Modell laufen lässt (ein ökonometrisches Schätzverfahren, mit dem der Einfluss mehrerer erklärender Variablen auf eine Zielgröße (die abhängige Variable) geschätzt wird), ist die Wahrscheinlichkeit, dass eine Rezession gemäß der NBER-Definition begonnen hat, weiterhin gering. Der Composite Recession Probability Index (CRPI), der in den wöchentlichen Aktualisierungen des US-Konjunkturrisikoberichts enthalten ist, schätzt die Wahrscheinlichkeit einer Rezession weiterhin auf unter 20 %.

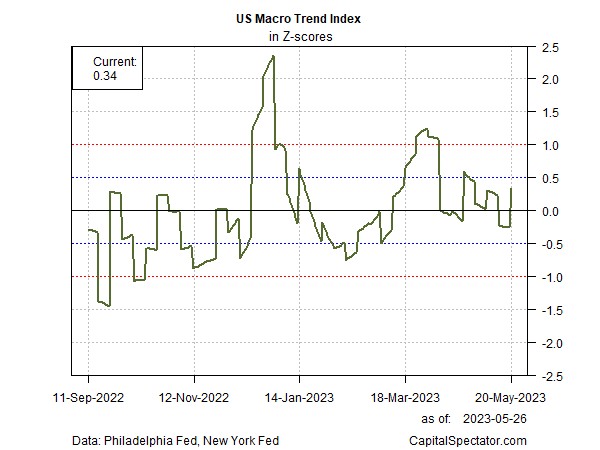

Ein Blick auf zwei Echtzeit-Konjunkturindizes, die von zwei regionalen Fed-Banken veröffentlicht werden, verdeutlicht das kurzfristige Auf und Ab der konjunkturellen Entwicklung. Auch für die unmittelbare Zukunft sind die Nachrichten an dieser Front ermutigend.

Der US-Makro-Trend-Index (MTI) analysiert den wöchentlichen Wirtschaftsindex der New Yorker Fed und den ADS-Index der Philly Fed, um einen kurzfristigen Überblick über die Stärke oder Schwäche der Wirtschaft in der jüngsten Vergangenheit zu gewinnen. Auf Grundlage der aktuellen Daten weist der MTI darauf hin, dass die Schwankungen der Wirtschaftstätigkeit weiterhin „normal“ sind, wenn auch auf einem schwächeren Niveau nach einem starken Anstieg.

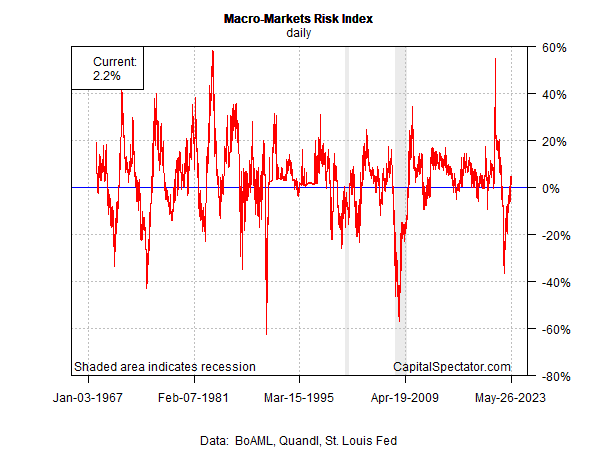

Eine weitere Möglichkeit, sich der Wirtschaftstätigkeit in Echtzeit anzunähern, besteht darin, die Märkte zu beobachten, um den Grad der Stärke und Schwäche zu beurteilen. Der Macro-Markets Risk Index (MMRI), der auch in den wöchentlichen Aktualisierungen des US Business Cycle Risk Report enthalten ist, kombiniert vier wichtige Marktsignale - US-Aktien, hochverzinsliche Kreditspreads, Rohöl-Preise und die Renditespanne zwischen 10-Jahres- und 3-Monats-Staatspapieren - zur Einschätzung der wirtschaftlichen Bedingungen in Echtzeit.

Hier zeigen die Zahlen eine kräftige Erholung von dem jüngsten Rücksetzer, was darauf hindeutet, dass sich die Wirtschaftstätigkeit gefestigt hat, wenn auch auf einer sehr schwachen Basis.

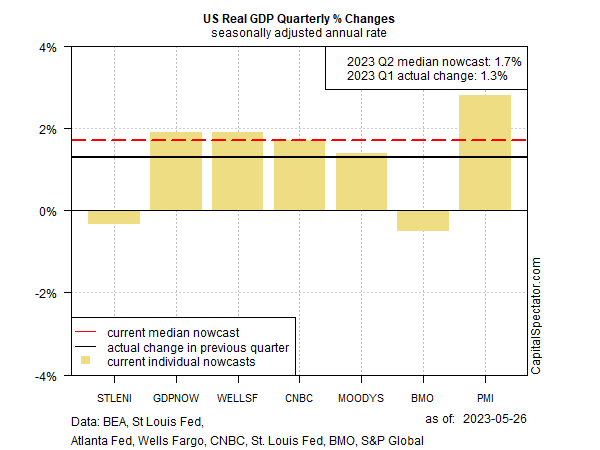

Ein grundlegenderes Maß dafür, wie sich die Wirtschaft in Echtzeit entwickelt, sind die jüngsten Schätzungen des BIP für das laufende Quartal. Auch hier gibt es Grund zu vorsichtigem Optimismus. Der Median der Schätzungen von sieben Prognosen für das 2. Quartal deutet auf einen geringfügig stärkeren Anstieg der Wirtschaftsleistung hin als im 1. Quartal.

Jeder dieser Wirtschaftsindikatoren hat seine eigenen Vor- und Nachteile, und alle sind fehleranfällig. Trotzdem ist klar, dass sie sich alle darum drehen, dass das Rezessionsrisiko niedrig zu sein scheint. Das könnte sich natürlich ändern, und das möglicherweise schon bald. Der Arbeitsmarktbericht für den Monat Mai, der am 2. Juni veröffentlicht wird, ist ein möglicher Trigger für eine Neubewertung des Rezessionsrisikos. Bei den Ökonomen herrscht weitgehend Einigkeit - sie rechnen mit einer Verlangsamung der Neueinstellungen. Die Konsensprognose eines Anstiegs der Beschäftigtenzahlen (ohne Landwirtschaft) um 180.000 deutet auf eine allmähliche Abkühlung des Arbeitsmarktes hin, was bedeutet, dass das Rezessionsrisiko in nächster Zukunft relativ gering bleiben wird.

Was könnte dieses Kalkül zum Schlechteren verändern? Eine erneute Zinserhöhung bei der bevorstehenden Fed-Sitzung am 14. Juni steht auf der Shortlist der Spielverderber. Hinzu kommt die Ungewissheit in Bezug auf die Vereinbarung über die Schuldenobergrenze, die sich noch durch den Kongress windet. Ein deutlicher Rückschlag bei den für Freitag anstehenden Arbeitsmarktdaten könnte die Erwartungen ebenfalls ins Wanken bringen.

Aktuell ist das Rezessionsrisiko jedoch nach wie vor eher gering. Wie immer liegt der Schwerpunkt darauf, wie und ob die neuen Zahlen und Schlagzeilen die Aussichten verändern.