Wenn es um E-Commerce geht, ist Amazon.com (NASDAQ:AMZN) eindeutig der unangefochtene König. Das will ich hier erst gar nicht bestreiten – im Gegenteil, Amazon macht fast 20 % der Investitionen im Depot meiner Familie aus. Aber von Amazon einmal abgesehen: Wenn wir uns die Menge an Unternehmen einmal ansehen, die von den riesigen Möglichkeiten des E-Commerce profitieren wollen, ist wohl keines besser positioniert als Shopify (WKN:A14TJP).

Im Februar hat das Unternehmen seine Zahlen vorgelegt, die von der Wall Street weitgehend vernachlässigt wurden. Hier und da beginnen Skeptiker, das Wachstum des Unternehmens in Frage zu stellen. Dies gilt insbesondere für die Merchant Services, die vergleichsweise margenschwach sind und nicht von dem starken Geschäftsmodell Software-as-a-Service (SaaS) profitieren.

Ich glaube aber nicht an diese Kritik. Ich erkläre hier mal, warum ich Shopify für den besten aufstrebenden Player im E-Commerce-Bereich für Privatanleger halte.

Die Abonnementumsätze sind nach wie vor sehr stark Das Geschäft von Shopify besteht aus zwei Teilen. Der erste sind die Einnahmen aus dem Abonnement. Wenn jemand einen Online-Shop für sein Unternehmen haben möchte, kann er bis zu 9 USD pro Monat für die Einrichtung eines Shops bezahlen. Mit steigendem Geschäftserfolg steigt der Kunde auf einen teureren Plan um – bei Shopify, da sich alle Daten bereits auf der Plattform von Shopify befinden und es zu viel Mühe machen würde zu wechseln.

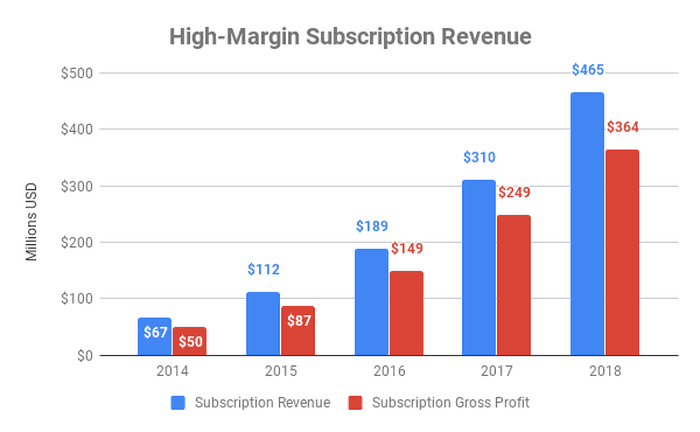

Während die Vorlaufkosten für den Aufbau der Shopify-Plattform hoch sind, kostet es fast nichts, sie über die Cloud an Unternehmen zu vermieten, worum es ja im Wesentlichen beim SaaS-Modell geht. Aus diesem Grund kann Shopify fast 80 % der Abonnementumsätze als Bruttogewinn einbehalten.

Angesichts der Tatsache, dass die Zahl der Händler auf Shopify im Vergleich zum Vorjahr um 35 % auf 820.000 im letzten Quartal gestiegen ist – und die Zahl der Shopify Plus-Partner um über 45 % auf 5.300 –, versteht man schnell, warum das Unternehmen solche Ergebnisse erzielen konnte:

Das wollen Investoren gerne sehen. Shopify kann Kunden für fast umsonst dazugewinnen und immer mehr Geld reinholen, wenn sich Händler anmelden.

Merchant Solutions war ein Kinderspiel Im Gegensatz zu den Abonnements gibt es keine monatliche Gebühr, die Shopify für sein Geschäft mit Händlerlösungen erhebt. Stattdessen bietet man Händlern bestimmte Tools, mit denen sie dann selbst Hand an den Shop anlegen können.

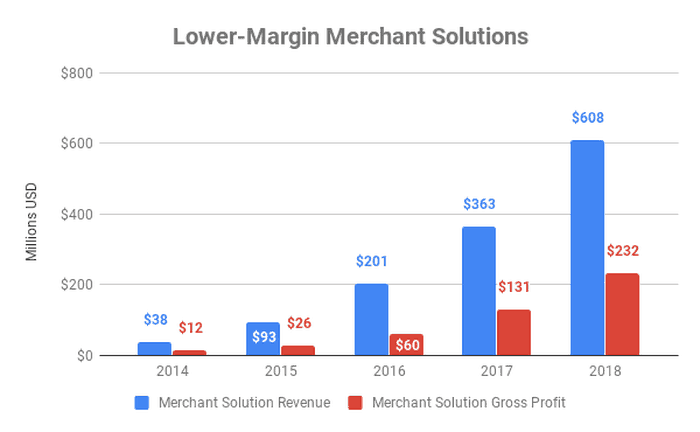

Shopify Payments trug 2018 rund drei Viertel zum Umsatz von Merchant Solutions bei. So bietet Shopify Händlern eine einfache Möglichkeit, Kunden dazu zu bringen, für Waren zu bezahlen, die sie online kaufen. Da Shopify einfach eine Lösung anbietet, die sich hauptsächlich auf Banken und Kreditkartenunternehmen stützt, bleibt das meiste Geld nicht bei Shopify, sondern geht an diese Institutionen. Im Segment Merchant Solutions behält Shopify weniger als 40 % des Geldes als Bruttogewinn.

In den Vereinigten Staaten, Kanada, Australien und Großbritannien nutzen über 80 % der Händler, die Shopify nutzen, Shopify Payments. Da das Volumen der über Shopify verkauften Waren so stark zugenommen hat – das Brutto-Warenvolumen stieg im vergangenen Jahr um 56 % auf 41 Milliarden USD –, ist der Umsatz mit Merchant Solutions noch schneller gestiegen.

Auch wichtig: Der Geldbetrag, den Shopify von jeder Transaktion einbehalten kann, ist im Laufe der Zeit gestiegen – von 28 % im Jahr 2015 auf 38 % im vergangenen Jahr.

Doch viele beklagen immer noch das Wachstum von Merchant Solutions und sagen, dass das schnelle Umsatzwachstum die Tatsache verdeckt, dass die Margen viel niedriger sind. Guter Punkt. Aber es ist nach wie vor ein Kinderspiel für Shopify. Ich kann mir nicht vorstellen, dass ein Firmenchef sagt:

Nun, wir könnten einfach eine Zahlungs-App entwickeln und Gebühren für alles, was auf unserer Plattform gekauft wird, erheben. Das würde Millionen von Dollar einbringen, die wir sonst nicht hätten. Und wir müssen dazu fast keinen Finger rühren. Doch der eine oder andere könnte sich ja beschweren, dass die Marge gering ist – also lassen wir von Anfang an die Finger davon.Der Fehler liegt also darin, wie die Ergebnisse von den Investoren interpretiert werden, und nicht darin, was Shopify so alles tut.

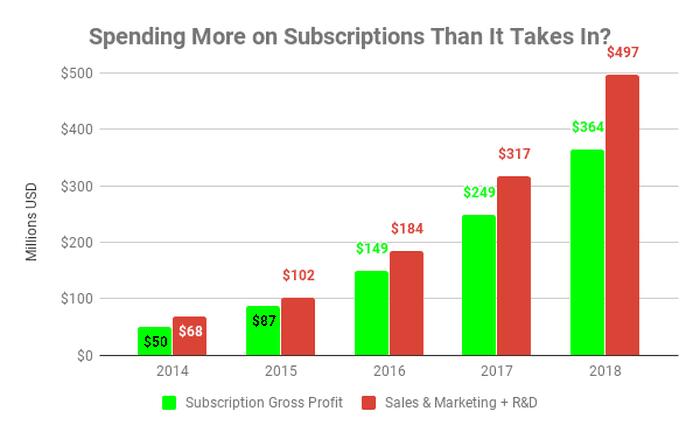

Doch diese Features muss man im Auge behalten Die meisten haben nicht auf dem Schirm, dass der Bruttogewinn nicht das Ende der Geschichte ist. Shopify muss noch Millionen von Dollar für Vertrieb und Marketing sowie für Forschung und Entwicklung ausgeben.

Fast nichts von diesem Geld wird für Merchant Solutions ausgegeben. Warum? Vertriebs- und Marketingteams arbeiten in erster Linie daran, Händler über Abonnements in das Shopify-Ökosystem zu holen. Sobald die angemeldet sind, nutzen sie fast immer automatisch auch Shopify Payments.

Und während zwar ein Teil der Mittel von Forschung und Entwicklung für Merchant Solutions ausgegeben wird, wandert der große Rest dann doch woanders hin. Es ist genau wie bei dem ausgedachten Zitat weiter oben: Shopify muss kaum einen Finger rühren, um eine Zahlungsoption einzubinden und Gebühren dafür zu erheben.

Natürlich ist zu hoffen, dass mit zunehmender Reife der Plattform ein kleinerer Teil des Umsatzes in das Abo-Marketing und die Forschung und Entwicklung fließen muss. Aber vorerst wird der größte Teil dieser Einnahmen durch solche Ausgaben aufgezehrt.

Ich kann zwar nicht sagen, welcher Prozentsatz genau für Abo-Dienste aufgewendet wird, aber der Vergleich der Ausgaben für Vertrieb und Marketing sowie Forschung und Entwicklung sieht so aus (nachdem die aktienbasierte Vergütung herausgerechnet wurde):

Im Klartext: Während Abonnements große Margen zu haben scheinen, gibt Shopify so viel für neue Produkte und neue Kunden aus, dass man nach wie vor dabei Geld verliert.

Damit sieht das Geld, das von Merchant Solutions kommt, gleich viel besser aus… vorerst.

Kurzes Fazit An dieser Stelle könnte man denken, dass Shopify meiner Meinung nach eine schlechte Investition ist. Immerhin gibt man mehr aus, als man v0n Kunden für den wichtigsten Service verlangt.

Aber: Shopify hat sein Wachstumspotenzial unter Beweis gestellt (immerhin sind 820.000 Händler am Start). Es geht darum, dieses Geld auszugeben, um Händler zu gewinnen und sie zu behalten. Am Ende wird das Unternehmen viel weniger für den Umsatz und etwas weniger für Forschung und Entwicklung ausgeben. Sobald das passiert, werden die Gewinne steigen.

Und es gibt Hinweise darauf, dass erfolgreiche Händler dem Service treu bleiben. Auch wenn für 2018 keine Zahlen vorliegen, lag die monatliche Rückhalterate immer bei 100 %. Händler, die nicht pleitegehen, bleiben bei Shopify.

Im App Store von Shopify sind bereits 2.500 Apps verfügbar – die meisten davon wurden von Drittanbietern entwickelt. In den meisten Fällen kann man diese Apps nirgendwo anders herbekommen. Diese Zahl wird dank des Netzwerkeffekts sicherlich noch steigen.

Deshalb glaube ich, dass Shopify immer noch einer der besten E-Commerce-Anbieter ist. Und deswegen macht die Aktie auch 6 % meines Depots aus. Ich denke, dass du nicht falsch liegst, wenn du sie dir auch in dein Depot holst.

The Motley Fool besitzt und empfiehlt Aktien von Amazon und Shopify. Brian Stoffel besitzt Aktien von Amazon und Shopify.

Dieser Artikel erschien am 16.2.2019 auf Fool.com. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.

Motley Fool Deutschland 2019