Infolge der sehr positiven Entwicklung der US-Wirtschaft, die sich, glaubt man den aktuellen Stimmungsindikatoren (siehe Börse-Intern vom 11.09.), auch in den kommenden Wochen und Monaten noch stark zeigen wird, finden auch immer mehr Menschen in den USA einen neuen bzw. besser bezahlten Job.

Arbeitnehmer profitieren vom starken Wirtschaftswachstum

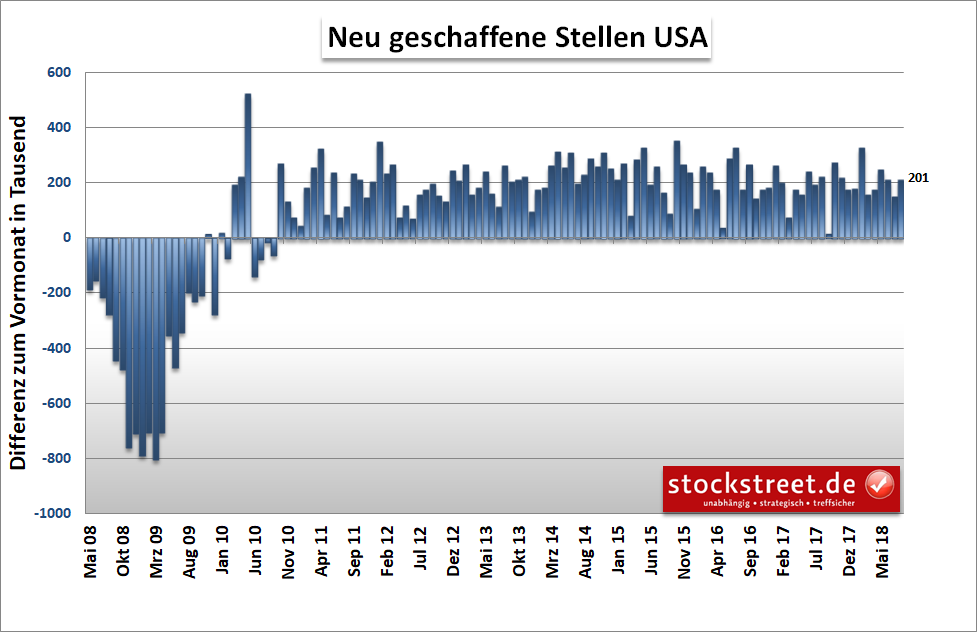

Die Erstanträge auf Arbeitslosenhilfe fielen in der vergangenen Woche auf den niedrigsten Stand seit Ende 1969! Und der Beschäftigungsaufbau war im August mit 201.000 Stellen etwas stärker als erwartet. Allerdings wurden die beiden Vormonate um insgesamt 50.000 Stellen nach unten revidiert. Das Ministerium meldete für Juni nun ein Stellenplus von 208.000 (vorläufig: 248.000) und für Juli von 147.000 (vorläufig: 157.000).

Die in einer separaten Umfrage erhobene Arbeitslosenquote stagnierte derweil mit 3,9 % auf ihrem Vormonatsniveau.

Das wichtigste Detail an den jüngsten Daten vom US-amerikanischen Arbeitsmarkt sind aber die Stundenlöhne. Diese nahmen im Durchschnitt um 0,4 % gegenüber dem Vormonat zu. Und die Jahresveränderungsrate erreichte mit 2,9 % den höchsten Stand seit Juni 2009 (siehe Grafik).

(Quelle: DekaBank)

Dieser Anstieg unterstreicht, dass am US-Arbeitsmarkt das Angebot an Arbeitskräften knapp wird. In Folge dessen werden die Unternehmen gezwungen, höhere Löhne zu bezahlen. Und da die Menschen dadurch mehr Geld im Portemonnaie haben, wird dies letztlich zu einer höheren Konsumnachfrage und damit zu einer steigenden Inflation führen.

Zinsanhebung der Fed ist so gut wie sicher

Aller Voraussicht nach wird die US-Notenbank (Fed) daher ihren graduellen Zinserhöhungszyklus fortsetzen. Sie dürfte also bei ihrer nächsten FOMC-Sitzung am 25. und 26. September eine weitere Erhöhung des Leitzinsbandes um 25 Basispunkte auf 2,0 % bis 2,25 % beschließen, um dem Inflationsanstieg entgegenzuwirken. Zumal sich Fed-Chef Jerome Powell ungeachtet der Kritik von Präsident Donald Trump für eine Fortsetzung des bisherigen Kurses der behutsamen Zinserhöhungen ausgesprochen hat.

Reagiert der Dow Jones wieder negativ auf die Zinsanhebung?

Der Aktienmarkt könnte dann ähnlich reagieren, wie bei den vorangegangenen Zinsanhebungen (rote Pfeile im Chart des Dow Jones).

Aktuell macht sich der Dow Jones noch auf, seinen Aufwärtstrend (grün) zu beschleunigen und das Allzeithoch bei 26.616,71 Punkten anzusteuern. Die derzeitige Konsolidierung, bei der die Kurse auf die horizontale Marke bei 25.800 Zählern zurückgesetzt haben, macht dabei bislang den Eindruck eines erfolgreichen Tests des Ausbruchsniveaus von oben. Daher kann man aktuell von bald weiter steigenden Kursen ausgehen.

Ein Ideal-Szenario

Setzten sich die Kursgewinne tatsächlich fort und erreichen sie bis zum Sitzungstermin der Fed in der letzten Septemberwoche das Allzeithoch, könnte der Dow Jones daran zunächst abprallen. Charttechnik und fundamentale Entwicklung (Zinsanhebung) würden dann sehr gut zusammenpassen. Meist kommen solche Ideal-Szenarien aber nicht exakt wie erwartet zustande. Vielleicht dreht der Dow Jones also schon vor dem Allzeithoch nach unten oder steigt ohne erneuten Stopp über das Allzeithoch hinaus. Und vielleicht reagieren die Anleger dieses Mal auch nicht so negativ auf die nächste Zinsanhebung. Dies bleibt zunächst abzuwarten.

Die entscheidenden Marken

Wichtiger als diese Gedankenspiele ist, zu beobachten, ob im Dow Jones die 25.800er Marke und im S&P 500 das ehemalige Allzeithoch bei 2.872 Punkten (siehe Börse-Intern vom 11.09.) halten. Werden diese Marken deutlich unterschritten, könnte die erwartete Seitwärtstendenz auf hohem Niveau Form annehmen und sich letztlich auch in den US-Indizes die saisonal schwache Phase stärker durchsetzen.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus