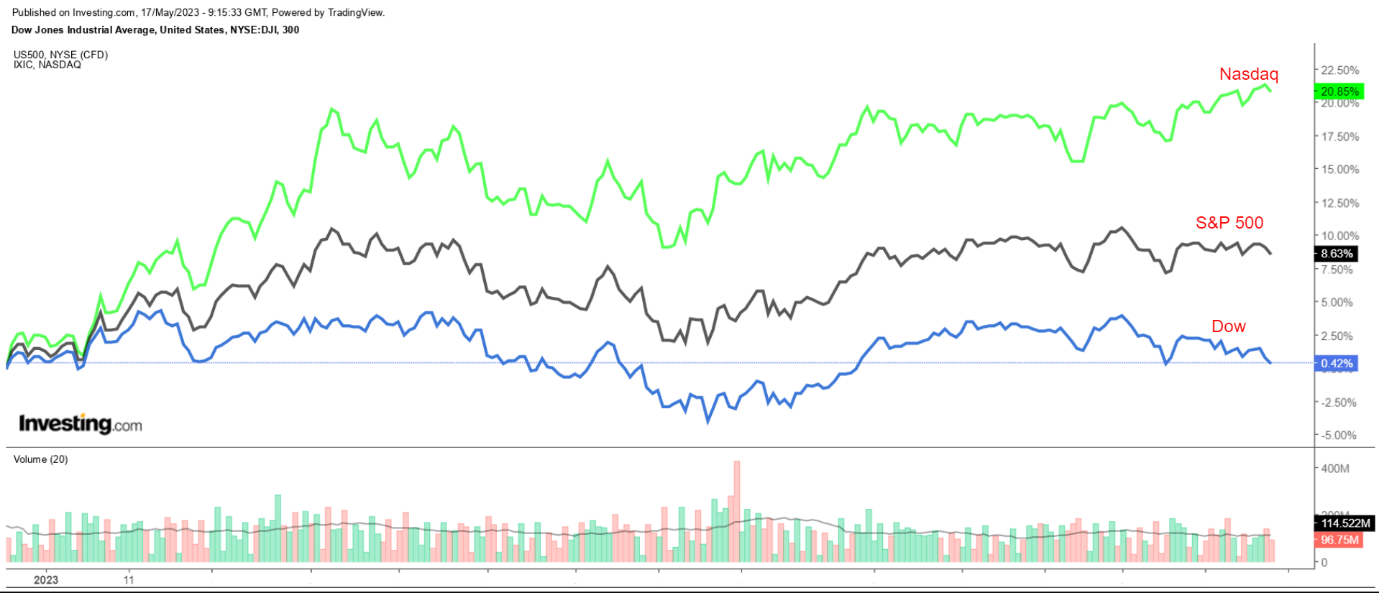

- Der Nasdaq Composite hat sich im Jahr 2023 bisher deutlich besser entwickelt als der S&P 500 und der Dow Jones Industrial.

- Wachstumsstarke Technologiewerte sind nach dem extremen Abverkauf im letzten Jahr wieder in der Gunst der Anleger gestiegen.

- Mit Hilfe des InvestingPro Stock Screeners habe ich erstklassige, jedoch unterbewertete Perlen aus der Technologiebranche herausgefiltert, die derzeit attraktive Einstiegsmöglichkeiten bieten und beträchtliches Renditepotenzial versprechen.

- Sie sind auf der Suche nach weiteren erstklassigen Aktienideen, um Ihr Portfolio in einem zunehmend unsicheren Wirtschaftsklima zu schützen? Abonnenten von InvestingPro haben exklusiven Zugang zu unseren Research-Tools und Daten. Hier erfahren Sie mehr »

Immer schneller, immer höher, immer weiter - so könnte man die rasante Entwicklung des technologielastigen NASDAQ-Index in diesem Jahr bislang beschreiben. Mit einem beeindruckenden Kursplus von 22,8 % hat der Tech-Index die beiden anderen großen US-Börsenbarometer weit hinter sich gelassen.

In einer Zeit, in der die Weltwirtschaft durch Unsicherheiten geprägt ist und die traditionellen Industriezweige mit Herausforderungen konfrontiert sind, haben sich die Anleger wieder verstärkt den innovativen und agilen Unternehmen zugewandt. Der NASDAQ, der vor allem für seine Vielzahl an Technologieunternehmen bekannt ist, hat von diesem Trend enorm profitiert. Hier werden die Zukunftstechnologien entwickelt, die unser tägliches Leben revolutionieren und ganze Branchen umkrempeln. Von Künstlicher Intelligenz über Cloud Computing bis hin zur Biotechnologie - die Möglichkeiten scheinen grenzenlos.

Während der NASDAQ kräftig zulegte, rückte der US-Leitindex S&P 500 seit Jahresanfang lediglich um 7,3% vor, der Standardwerteindex Dow Jones Industrial verlor sogar 0,3 % an Wert.

Im Zuge dieser Entwicklungen nutzte ich den InvestingPro Stock Screener, um die attraktivsten unterbewerteten Technologiewerte ausfindig zu machen, die sich derzeit in einem investitionsfreundlichen Marktumfeld befinden.

Mit InvestingPro können Sie bequem auf umfassende Informationen und Aussichten zu einem Unternehmen aus einer Hand zugreifen und müssen Ihre Daten nicht mehr aus verschiedenen Quellen wie SEC-Einreichungen, Websites von Unternehmen und Marktberichten sammeln.

Zusätzlich zu den Zielen der Analysten bietet InvestingPro eine Übersicht mit allen relevanten Informationen auf einer einzigen Seite - und spart Ihnen so Zeit und Mühe. Testen Sie InvestingPro eine Woche lang - kostenlos!

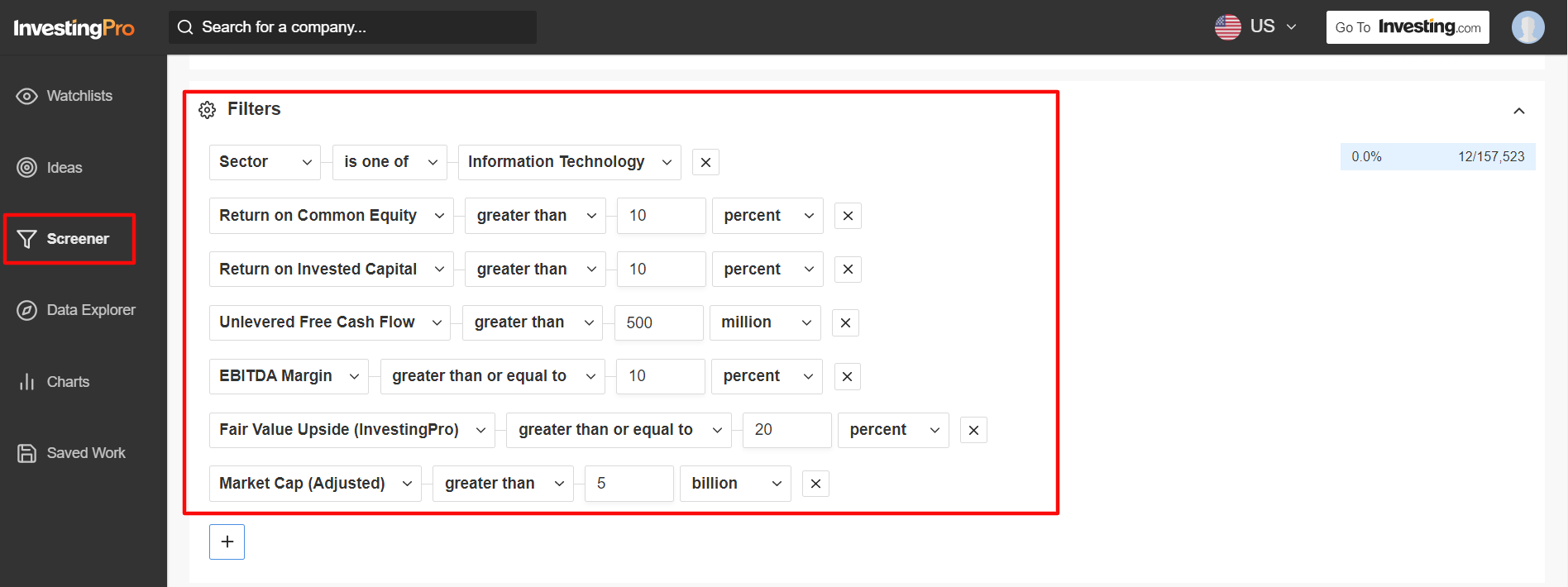

Meine Methode:

Ich bin mit dem InvestingPro-Screener einem methodischen Ansatz gefolgt, um aus den mehr als 7.500 Aktien, die an den US-Börsen notiert sind, eine kleine, umsetzbare Watchlist mit qualitativ hochwertigen Technologieunternehmen zu erstellen, die den Anlegern in den kommenden Monaten solide Renditen bescheren sollten.

Ich habe mich diesmal auf Technologieunternehmen konzentriert, die über ein starkes Wachstumspotenzial, eine solide Rentabilität, eine gesunde Bilanz, einen positiven freien Cashflow und robuste Wachstumsaussichten verfügen.

Um diese Unternehmen zu identifizieren, habe ich zunächst nach Unternehmen mit einer Eigenkapitalrendite (ROCE) von 10 % oder mehr gesucht. Eine hohe ROCE zeigt grundsätzlich, dass ein Unternehmen mit seinem Eigenkapital hohe Gewinne erwirtschaftet. Es handelt sich um eine Kennzahl, mit der der Gewinn oder das Nettoeinkommen eines Unternehmens pro investierten Dollars gemessen wird.

Quelle: InvestingPro

Anschließend habe ich nach Aktien gesucht, die eine Kapitalrendite (ROIC) von mehr als 10 % aufweisen. Dabei handelt es sich um eine Finanzkennzahl, mit der man sich ein Bild davon machen kann, ob ein Unternehmen mit seinen Investitionen Wert schafft.

Anschließend habe ich die Auswahl auf Unternehmen mit einem durchschnittlichen jährlichen Wachstum der EBITDA-Margen von mindestens 10 % eingegrenzt. Das EBITDA ist eine beliebte und weit verbreitete Rentabilitätskennzahl. Sie misst, wie hoch der Gewinn eines Unternehmens vor Zinsen, Steuern, Abschreibungen in Prozent vom Umsatzes ist.

Als letzte und abschließende Rentabilitätskennzahl habe ich Unternehmen mit einem unbelasteten freien Cashflow (UFCF) von mehr als 500 Mio. USD gewählt. Die UFCF hilft bei der Ermittlung der aus dem Kerngeschäft eines Unternehmens erwirtschafteten Mittel. Unternehmen, die in der Lage sind, hohe UFCFs zu erwirtschaften, verfügen über mehr freie Barmittel, die sie für Reinvestitionen in den Betrieb oder zur Finanzierung künftiger Wachstumsstrategien verwenden können.

Schließlich habe ich nach Titeln gefiltert, bei denen das Aufwärtspotenzial gemäß dem fairen Wert laut InvestingPro größer oder gleich 20 % ist. Der faire Wert wird anhand verschiedener Bewertungsmodelle wie u.a. Kurs-Gewinn-Verhältnisse, Kurs-Umsatz-Verhältnisse und Kurs-Buchwert-Verhältnisse ermittelt.

Auf meine Watchlist schafften es dann auch nur Unternehmen mit einer Marktkapitalisierung von 5 Mrd. USD oder mehr.

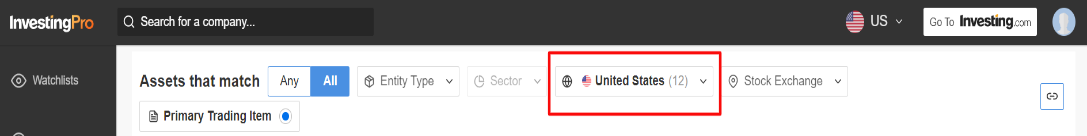

Nach Anwendung aller Kriterien blieben lediglich 12 Unternehmen übrig.

Quelle: InvestingPro

Es überrascht nicht, dass 11 von ihnen derzeit einen InvestingPro 'Financial Health'-Score von über 2,75 haben. Das ist wichtig, da Unternehmen mit einem solchen Score von mehr als 2,75 in den letzten 7 Jahren den breiteren Markt weit hinter sich gelassen haben.

7 unterbewertete Tech-Perlen, die jetzt zum Einstieg einladen:

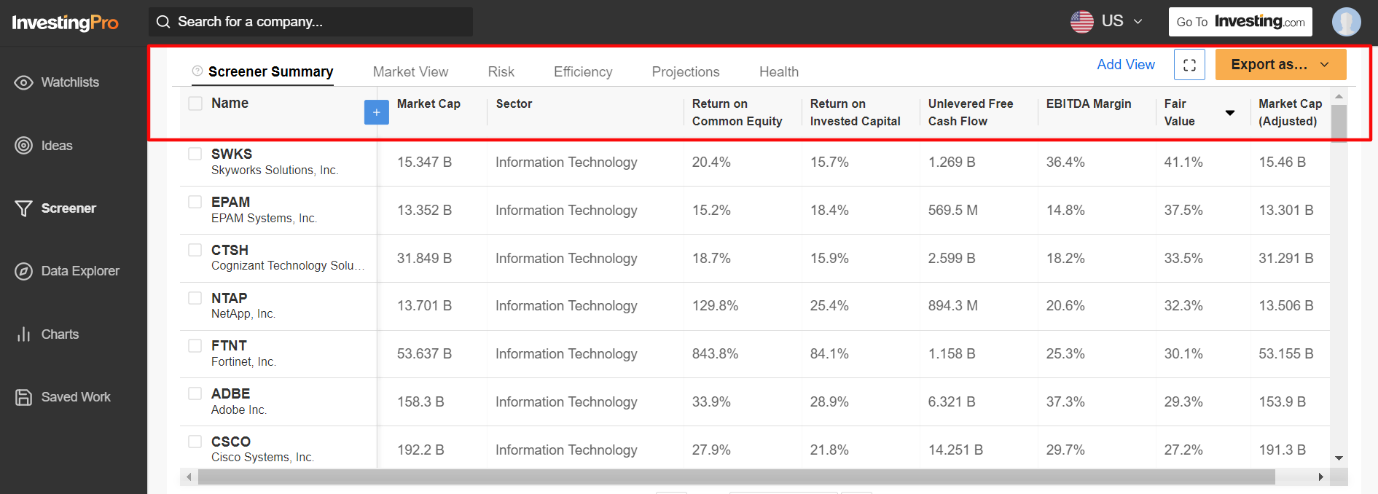

Hier nun die 7 vielversprechendsten unterbewerteten Tech-Perlen, die in den kommenden Monaten laut den Modellen von InvestingPro die höchste Rendite versprechen:

- Skyworks Solutions (NASDAQ:SWKS) (Renditepotenzial zum fairen Wert: +41,1 %)

- EPAM Systems (NYSE:EPAM) (Renditepotenzial zum fairen Wert: +37,5 %)

- Cognizant (NASDAQ:CTSH) (Renditepotenzial zum fairen Wert: +33,5 %)

- NetApp (NASDAQ:NTAP) (Renditepotenzial zum fairen Wert: +32,3 %)

- Fortinet (NASDAQ:FTNT) (Renditepotenzial zum fairen Wert: +30,1 %)

- Adobe (NASDAQ:ADBE) (Renditepotenzial zum fairen Wert: +29,3 %)

- Cisco Systems (NASDAQ:CSCO) (Renditepotenzial zum fairen Wert: +27,2 %)

Quelle: InvestingPro

Entdecken Sie jetzt die Top 12 technologischen Highlights auf meiner Watchlist! Werden Sie Teil von InvestingPro und sichern Sie sich Ihren kostenlosen 7-Tage-Testzugang, um die vollständige Liste einzusehen.

Für alle Abonnenten von InvestingPro steht meine Auswahl bereits bereit. Klicken Sie hier, um direkt darauf zuzugreifen.

InvestingPro bietet Ihnen nicht nur Zugriff auf meine Empfehlungen, sondern ermöglicht es Ihnen auch, Ihre eigenen Aktienanalysen durchzuführen. Abonnieren Sie InvestingPro noch heute und starten Sie Ihre eigene Investmentreise! Hier ist der Link, um sich anzumelden.

***

Offenlegung: Jesse Cohen hält bei Redaktionsschluss über den ProShares Short S&P 500 ETF und den ProShares Short QQQ ETF Shortpositionen auf den S&P 500 und den Nasdaq 100. Jesse richtet sein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus.

Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.

Diese Aktienstrategien könnten Ihr Portfolio beflügeln!

ProPicks KI erobert neue Märkte – jetzt auch in Deutschland! Bisher bekannt für ihre herausragenden Ergebnisse auf dem US-Aktienmarkt, liefert ProPicks KI von Investing.com jetzt smarte Aktienportfolios für Deutschland, Deutschland und andere internationale Märkte. Ob die USA, Europa oder spannende Schwellenländer: Unsere Strategien sind weltweit erfolgreich. Ein Beispiel? Die „Tech Stars“-Strategie hat 2024 den S&P 500 fast um das Doppelte geschlagen. Auch Alpha Germany Select begeistert: Mit einer Performance von +340 % und einem 10-jährigen Backtest überzeugt sie als eine zuverlässige Strategie für den deutschen Markt. Welches deutsche Unternehmen startet wohl als nächstes richtig durch?

ProPicks-KI freischalten