- Die Exxon Mobil-Aktie gehört zu den größten Gewinnern der wirtschaftlichen Erholung nach der Pandemie

- Angesichts der andauernden Rallye an den Ölmärkten werden die Analysten immer nervöser, XOM auf dem aktuell hohen Kursniveau mit "Buy" zu bewerten

- Der Energiesektor ist ein zyklischer Sektor, in dem auf jeden Höhepunkt ein starker Abschwung folgt

- Wenn Sie auf der Suche nach neuen, lukrativen Ideen für Ihr Portfolio sind, dann schauen Sie doch mal bei InvestingPro+ vorbei

Die Aktien des US-Energieriesen Exxon Mobil (NYSE:XOM) haben in den letzten zwei Jahren eine erstaunliche Entwicklung genommen. Nach einem Kursanstieg von 67 % im Jahr 2021 hat das Papier des Unternehmens mit Sitz in Irving (Texas) in diesem Jahr um weitere 61,2 % zugelegt; damit ist die Aktie einer der besten Titel im Post-Covid-Umfeld. XOM schloss am Montag bei 98,84 USD.

Der Hauptantrieb für diese Rallye ist der extrem angespannte Ölmarkt. In diesem Jahr sind die Preise für Brent-Rohöl um mehr als 50 % auf rund 120 USD pro Barrel gestiegen, was in erster Linie auf eine Kombination aus steigender Energienachfrage und einem knappen globalen Ölangebot zurückzuführen ist, ein Trend, der sich nach dem Einmarsch Russlands in die Ukraine noch verstärkt hat.

Da die Rallye jedoch immer noch weitergeht, werden die Analysten zunehmend nervöser, wenn es darum geht, die XOM-Aktie auf dem aktuellen Niveau als Kauf zu bewerten, was darauf hindeutet, dass es nur noch wenig Aufwärtspotenzial gibt und die Rallye bereits ihren Lauf genommen hat.

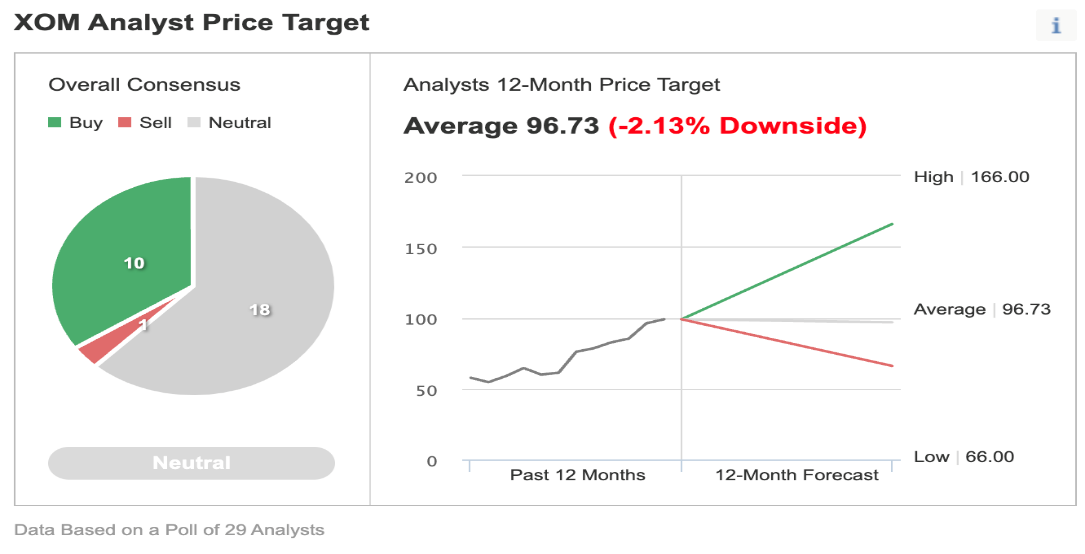

In einer Umfrage von Investing.com unter 29 Analysten beurteilten 18 die XOM-Aktie mit "neutral", einer als "Sell" und nur 10 als "Buy".

Quelle: Investing.com

Das von den Analysten prognostizierte Konsens-Kursziel für die nächsten 12 Monate impliziert nun einen Rückgang von mehr als 2 %, was eine scharfe Kehrtwende gegenüber dem vorherigen Konsens darstellt, bei dem die meisten Experten noch mit einem enormen Kursanstieg gerechnet hatten.

Ein Hauptgrund für diesen Sinneswandel scheint die wachsende Sorge zu sein, dass sich die Weltwirtschaft langsam auf eine Rezession zubewegt, die durch die steigende Inflation und die aggressiven Maßnahmen der Zentralbanken zur Straffung der monetären Bedingungen ausgelöst wird.

Nach Schätzungen von J.P. Morgan preisen die US-amerikanischen und europäischen Aktienmärkte eine Wahrscheinlichkeit von 70% ein, dass die Wirtschaft in naher Zukunft in eine Rezession schlittert. Seit Monaten wird vor einer Rezession gewarnt, dabei sind die Hauptfaktoren der Krieg in der Ukraine, das Coronavirus in China und die restriktivere Haltung der Federal Reserve.

Diese Erwartungen haben unmittelbare Auswirkungen auf den Energiesektor, der stark zyklisch ist und bei dem auf jeden Höhepunkt ein starker Abschwung folgt. Phasen hoher Preise führen entweder zu mehr Bohrungen oder zu einer gedämpften Nachfrage, bis der Preis des Rohstoffs schließlich fällt.

Bewertungen und Neubewertungen

Seit dem letzten Tiefpunkt, als die Öl-Futures auf dem Höhepunkt des pandemiebedingten Zusammenbruchs der Nachfrage im Herbst 2020 kurzzeitig ins Minus gerieten, sind etwas mehr als zwei Jahre vergangen. Der Kurs von XOM hat sich seit diesem Einbruch etwa verdreifacht.

Obwohl es fast unmöglich ist, vorherzusagen, wann die Energiemärkte eine Wende vollziehen werden, gibt es deutliche Anzeichen dafür, dass Exxon nach einer umfassenden Umstrukturierung zu einem langfristig deutlich besseren und anlegerfreundlichen Unternehmen geworden ist.

Exxon senkt weiterhin die Kosten und schafft damit ein größeres Polster, um seine Dividenden zu decken - die Aktie rentiert derzeit mit 4,06 % und die Aktionäre erhalten jährlich 3,56 USD pro Aktie. Das ist die dritthöchste Rendite unter den im S&P 500 gelisteten Aktien.

Letzten Monat gab der Öl-Gigant anlässlich des Investorentags bekannt, dass er bis Ende nächsten Jahres zusätzliche Kosten in Höhe von 3 Mrd. USD einsparen will, um die Rendite für die Aktionäre zu steigern und von den hohen Ölpreisen zu profitieren.

Die neuen Sparmaßnahmen werden die Kosten voraussichtlich um 10 USD pro Barrel senken. Das allein würde ausreichen, um 60 % der Dividende des Unternehmens zu zahlen. Nach Angaben von Exxon werden die Einsparungen auch dazu beitragen, das Gewinn- und Cashflow-"Potenzial" bis 2027 zu verdoppeln und gleichzeitig die Rendite zu steigern.

Letzte Woche stufte J.P. Morgan Exxon in einer Anlegernotiz erneut mit "Overweight" ein und sagte, Exxon sei eine "Re-Rating-Story", die "immer noch Gültigkeit hat." In dem Kommentar hieß es weiter:

"Wir sind der Meinung, dass XOM noch Spielraum für eine weitere Neubewertung hat, nachdem die Bewertung im Zuge des Abschwungs im Jahr 2020 herabgesetzt wurde, was auf die hohen gebundenen Kapitalinvestitionen und die damaligen Bedenken hinsichtlich der Bilanz zurückzuführen war."

Darüber hinaus sorgen die umfangreichen Raffinerieaktivitäten von Exxon und die Präsenz des Unternehmens im Permian-Becken für Potenzial, mit dem die Gewinne in Zukunft noch gesteigert werden könnten.

Laut Devin McDermott, Aktienanalyst bei Morgan Stanley, steigen die Raffineriemargen aufgrund der weltweit niedrigen Lagerbestände an Raffinerieprodukten sprunghaft an, während sich gleichzeitig auch die Nachfrage nach Produkten wie Flugzeugtreibstoff und Benzin erholt. Die Gewinnspannen dürften auch in Zukunft hoch bleiben, vor allem wenn die Welt weiterhin Embargos gegen Einfuhren von Raffinerieprodukten aus Russland aufrecht erhält.

Fazit zu Exxon

Die XOM-Aktie mag wie eine Frucht wirken, die nach einer kräftigen Rallye in den letzten zwei Jahren schon reif ist. Wenn Ihr Anlageziel jedoch langfristig ist, gibt es viele Gründe, die dafür sprechen, dass dieser Aufschwung immer noch genug Tiger im Tank hat.

***

Sie sind auf der Suche nach neuen Aktien-Ideen? InvestingPro+ gibt Ihnen die Möglichkeit, mit professionellen Daten, Tools und Einblicken mehr als 135.000 Aktien zu durchsuchen, um die am schnellsten wachsenden oder am meisten unterbewerteten Aktien der Welt zu finden. Mehr erfahren