Nur noch eine Woche bis zu den Präsidentschaftswahlen in den USA, und die Stimmung wird zunehmend unruhig. Viele Anleger fragen sich, wie sie sich am besten positionieren können, und bereiten sich auf mögliche Schwankungen und Veränderungen am Markt vor.

Während einige Hedgefonds mit sogenannten „Trump-Trades“ offensiv auf das Wahlergebnis spekulieren, sehen wir bei U.S. Global Investors die Lage etwas anders.

Der jüngste Ausblick des milliardenschweren Hedgefonds-Managers Paul Tudor Jones auf Gold und Bitcoin bestätigt, was wir schon lange vertreten: Alternative Anlagen sind für die Zukunft eine kluge Wahl. Diese Anlagen bieten Stabilität und Schutz – eine Strategie, die wir in Zeiten wie diesen bevorzugen.

Das bedeutet keineswegs, dass wir gegen Aktien oder die Wirtschaft an sich wetten. Tatsächlich sind wir davon überzeugt, dass sich die Märkte langfristig gut entwickeln werden, unabhängig davon, wer das Rennen ums Weiße Haus macht. Dennoch sind die Vorzeichen eindeutig: Die steigende Verschuldung der USA und die zunehmenden geopolitischen Spannungen zeigen, dass eine solide Absicherung mehr denn je nötig ist.

Das ausufernde US-Schuldenproblem

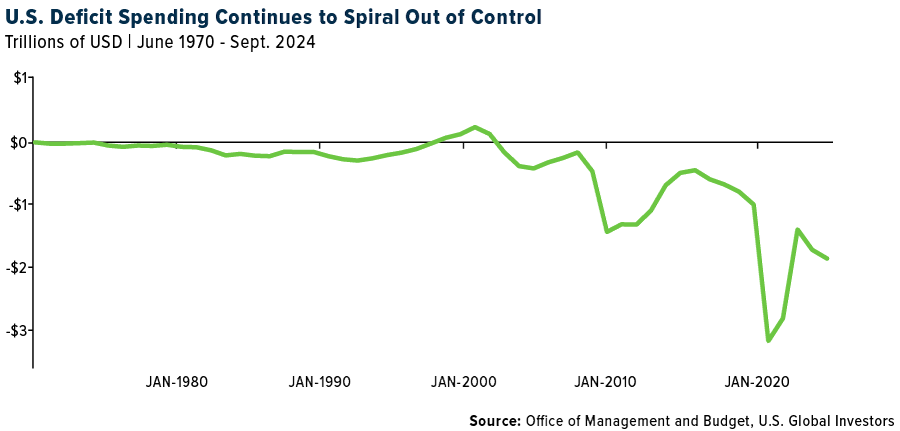

Es überrascht kaum, dass die Verschuldung der USA längst aus dem Ruder gelaufen ist. Vor 25 Jahren lag die Staatsverschuldung noch bei etwa 60 % des BIP – heute hat sie sich auf 120 % verdoppelt.

Paul Tudor Jones, Gründer und CEO der Tudor Investment Corp., sieht die USA dadurch in einer zunehmend kritischen Situation, die ohne ernsthafte Einsparmaßnahmen kaum noch tragfähig ist. Ohne eine klare Strategie zur Eindämmung der Staatsausgaben droht seiner Einschätzung nach eine deutliche Verschärfung der Krise.

Die Politik spielt dabei eine entscheidende Rolle. Häufig sind es entweder höhere Ausgaben (besonders von demokratischer Seite) oder Steuersenkungen (von republikanischer Seite), die der Wählerschaft gefallen sollen. Jones warnt jedoch davor, dass beide Ansätze das Schuldenproblem nur weiter verschärfen. In seinen Worten werden die USA „sehr schnell pleite sein, wenn wir unsere Ausgaben nicht endlich ernsthaft in den Griff bekommen.“

Das ist keine Übertreibung, sondern eine nüchterne Analyse. Das Bundesdefizit für 2024 ist auf über 1,8 Billionen USD angewachsen – das sind 8 % mehr als im Vorjahr. Und ein Ende des Anstiegs ist nicht in Sicht: Die Gesamtverschuldung steuert rapide auf 36 Billionen USD zu, ohne dass es konkrete Pläne zur Reduktion gibt.

Alle Wege führen zur Inflation

Wenn die Regierung ständig neues Geld druckt, um ihre Ausgaben zu finanzieren, führt das zwangsläufig zu Inflation. In einem solchen Umfeld sinkt die Kaufkraft traditioneller Vermögenswerte wie Anleihen. Genau deshalb setzt Jones auf Vermögenswerte, die sich bei steigender Inflation bewährt haben: Gold, Silber, Rohstoffe und Bitcoin. Diese Einschätzung teile ich voll und ganz.

Denken Sie darüber nach: Warum sollte man festverzinsliche Anlagen halten, wenn die Zinsen nicht einmal die Inflationsrate ausgleichen? Besonders langfristige Anleihen sind hier stark betroffen. Viele US-Banken sitzen noch immer auf massiven, nicht realisierten Verlusten in ihren Anleiheportfolios. Laut dem Banken-Screener der Florida Atlantic University hatte die Bank of America (NYSE:BAC) allein im ersten Quartal nicht realisierte Verluste in Höhe von unglaublichen 110 Milliarden USD in ihren bis zur Fälligkeit gehaltenen Anlagen – mehr als jede andere US-Bank.

Um diese Situation zu bewältigen, könnte die Fed den „Inflationsdruck“ nutzen und die Nominalzinsen unter der Inflationsrate halten, um das Wirtschaftswachstum zu stützen. Für Anleger bedeutet das, dass der Schutz des Vermögens eine kluge Umverteilung hin zu alternativen Anlagen erfordert.

Jones hat dem Anleihemarkt den Rücken gekehrt – „Ich werde ganz klar keine festverzinslichen Wertpapiere besitzen“, erklärte er letzte Woche gegenüber CNBC. Ich denke, dass viele Anleger gut beraten wären, einen ähnlichen Weg einzuschlagen.

Das Argument für Gold und Silber

Beginnen wir mit Gold und Silber: Beide sind seit Jahrhunderten als sichere Anlagehäfen beliebt, und das aus gutem Grund. Wann immer die geopolitischen Spannungen zunehmen, die Inflation ihr hässliches Haupt erhebt und/oder die Märkte unsicher sind, stürzen sich die Anleger auf Gold und Silber.

Dieses Jahr ist da keine Ausnahme. Wir haben gesehen, dass Gold im Jahr 2024 mehrfach Rekorde gebrochen hat -mit einem Preisanstieg von mehr als 32 % seit Jahresbeginn, dem besten jährlichen Wachstum des Metalls seit 1979.

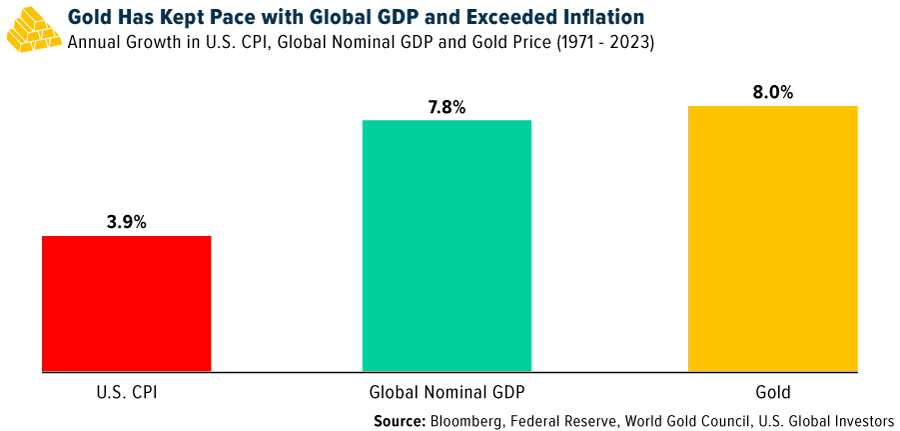

Nach Angaben der Lobby-Organisation der Goldbergbauindustrie World Gold Council hat die Performance von Gold sowohl die Inflation als auch die Wachstumsrate der Weltwirtschaft stets geschlagen. Von 1971 bis 2023 betrug die durchschnittliche jährliche Wachstumsrate (CAGR) von Gold 8 % - dem stehen 4 % beim US-Verbraucherpreisindex (CPI) und 7,8% für das globale BIP-Wachstum gegenüber.

Silber, das oft als das "Gold des armen Mannes" bezeichnet wird, ist ein weiterer Wert, der unsere Aufmerksamkeit verdient. Aufgrund der industriellen Anwendungen, insbesondere im Bereich der grünen Energie, verfügt Silber über ein starkes Wachstumspotenzial für die Zukunft. Einer Prognose zufolge könnte der Übergang zu sauberer Energie die Nachfrage nach Silber in der Photovoltaik (PV) dramatisch erhöhen und bis 2050 zwischen 85 % und atemberaubenden 98 % der derzeitigen weltweiten Silberreserven verbrauchen.

Bitcoin: Das digitale Gold

Und nun zu Bitcoin. Der weltweit größte digitale Vermögenswert hat sich für viele Anleger schnell zu einem bevorzugten Wertaufbewahrungsmittel entwickelt, insbesondere für diejenigen, die sich gegen die Abwertung von Fiat-Währungen absichern wollen. Fast die Hälfte aller traditionellen Hedgefonds besitzt derzeit Kryptowährungen, einschließlich Bitcoin.

Die institutionellen Anleger unterstützen Bitcoin mit dem gleichen Enthusiasmus. Schauen Sie sich den iShares Bitcoin Trust von BlackRock (NASDAQ:IBIT) an. Er ist mit einem verwalteten Vermögen von über 26 Mrd. USD einer der am schnellsten wachsenden ETFs in der Geschichte der Finanzmärkte. Das ist eine erstaunliche Leistung.

Die dezentrale Natur von Bitcoin, das begrenzte Angebot und die wachsende Akzeptanz bei den institutionellen Anlegern machen ihn in Zeiten der Unsicherheit zu einem attraktiven Asset. Wie Gold ist auch Bitcoin eine Absicherung gegen die Inflation, bietet aber auch das Potenzial für einen erheblichen Aufschwung, da immer mehr Anleger und institutionelle Investoren seinen Wert erkennen.

Lassen Sie sich nicht vom Getöse um den Wahlkampf ablenken

Ich weiß, dass sich viele von Ihnen diese Fragen stellen: "Was ist mit den Wahlen? Was passiert, wenn Trump gewinnt? Was passiert, wenn Harris gewinnt?"

Hier eine Kurzmeldung für Sie: Langfristig gesehen ist das wahrscheinlich weniger wichtig, als Sie denken. Larry Fink, der CEO von BlackRock, brachte es kürzlich auf den Punkt, als er sagte, er sei es "leid zu hören, dass dies die größte Wahl in ihrem Leben ist. Die Realität ist, dass sie im Laufe der Zeit keine Rolle spielt."

Während Hedgefonds Positionen in "Trump-Trades" wie privaten Gefängnissen und fossilen Brennstoffen eingehen, glauben wir, dass der Versuch, das Markt-Timing auf der Grundlage von Wahlergebnissen zu bestimmen, ein riskantes Spiel ist. Ja, die Wahl wird kurzfristig Volatilität auslösen. Wenn Sie aber in den richtigen Vermögenswerten wie Gold, Silber und Bitcoin investiert sind, sind Sie meiner Meinung nach gut aufgestellt, um diesen Sturm zu überstehen.