- Investoren haben noch nie wirklich erlebt, wie sich Apple in Zeiten einer Konjunkturschwäche schlägt

- Das kommende Jahr sollte ein echter Prüfstein sein

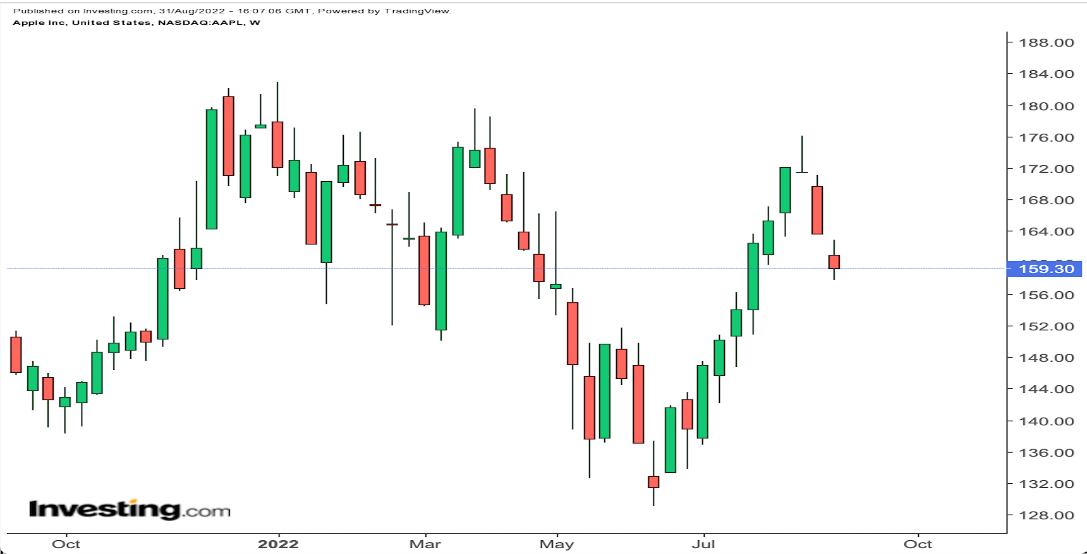

- Ein weiterer Pullback von den Höchstkursen legt nahe, dass die Anleger über diese Prüfung in Sorge sind - und über die immer noch hohe Bewertung

Eine der wichtigsten Fragen rund um Apple (NASDAQ:AAPL) ist, wie sich das iPhone-Unternehmen in einem schwächeren makroökonomischen Umfeld tatsächlich schlagen wird. Und das Schwierige bei der Bewertung der AAPL-Aktie besteht unter anderem darin, dass wir die Antwort nicht wirklich kennen.

Zugegeben: Bei den meisten Aktien kennen wir die Antworten auf die wichtigsten Fragen nicht wirklich. Gerade das macht doch aber das Investieren zu einer Herausforderung, die Spaß macht und hoffentlich Erfolg bringt. Aber im Falle von Apple haben wir nicht einmal Erfahrungswerte, auf die wir unsere Antwort stützen könnten. Wir haben einfach noch nicht erlebt, dass das Unternehmen in seiner jetzigen Form größere externe Schwierigkeiten bewältigen musste.

Das dürfte sich aber bald ändern. Die Inflation ist ein globales Phänomen, und zugleich nehmen die wirtschaftlichen Sorgen in Märkten wie China und Europa zu. Apple ist ein US-amerikanisches Unternehmen, aber mehr als die Hälfte seiner Einnahmen und Gewinne stammen aus dem Ausland, was bedeutet, dass das Unternehmen sich mit einer Reihe von potenziell schwierigen Märkten auseinandersetzen muss. Da die Aktie aber immer noch recht teuer ist, müssen die Anleger darauf vertrauen, dass Apple in jedem Umfeld gute Ergebnisse liefern kann, wenn sie einen Einstieg in Betracht ziehen - sogar nach dem jüngsten Pullback.

Quelle: Investing.com

Ein Blick in die Vergangenheit

Natürlich hat Apple schon Rezessionen mitgemacht. Aber das war nicht das heutige Apple.

Bedenken Sie, dass das erste iPhone erst im Juni 2007 in den Handel kam. Das war Monate vor Ausbruch der globalen Finanzkrise. Das iPhone verkaufte sich unglaublich gut: Der Umsatz mit dem Produkt und "verbundenen Produkten und Dienstleistungen" betrug im Geschäftsjahr 2008 (Ende September) 1,84 Mrd. USD und im darauf folgenden Jahr 6,75 Mrd. USD. Doch wenn man sich vor Augen führt, wie allgegenwärtig das iPhone einmal werden würde und wie revolutionär es zu dieser Zeit war, war das äußere wirtschaftliche Klima wahrscheinlich nicht so entmutigend wie es heute ist.

Wir können jedoch einen Blick auf den damaligen Marktführer im Smartphone-Segment werfen. Das war Research In Motion, heute bekannt als BlackBerry (NYSE:BB). RIM meisterte die Krise gut: Die Einnahmen verdoppelten sich im Geschäftsjahr 2009 (bis Februar) fast und stiegen im Geschäftsjahr 2010 um weitere 35 %.

Beinahe hätten wir ein praktisches Beispiel dafür bekommen, was Inflation für Apple bedeuten könnte. 2019 verhängte Präsident Donald Trump einen Zoll von 25 % auf chinesische Importe und drohte mit weitergehenden Maßnahmen. Da viele Apple-Produkte in China hergestellt werden, war das Unternehmen unmittelbar gefährdet.

Die zusätzlichen Zölle wurden nie eingeführt, ein Analyst schätzte die Auswirkungen auf den Jahresgewinn jedoch auf etwa 50 bis 75 Cent pro Aktie. Ausgehend von der damaligen Anzahl der Apple-Aktien (4,5 Milliarden; die Aktie wurde seither gesplittet, und Apple hat Aktien zurückgekauft) deutete dies auf eine jährliche Gewinneinbuße von etwa 2 bis 3 Mrd. USD hin. In den letzten vier Quartalen hat Apple einen Nettogewinn von fast 100 Mrd. USD erwirtschaftet.

Ist diesmal alles anders bei Apple?

Die Geschichte lehrt, dass es Apple gelingen sollte, makroökonomische Schwierigkeiten zu meistern. Diese Schlussfolgerung ist jedoch alles andere als endgültig.

Als BlackBerry das vorherrschende Produkt und Apple der Emporkömmling war, war das Smartphone als solches so neuartig, dass es andere wirtschaftliche Faktoren außer Kraft gesetzt haben könnte. Noch wichtiger ist, dass BlackBerry an diesem Punkt bei weitem nicht die Marktsättigung erreicht hatte, die Apple jetzt erlebt. Zum Ende des Geschäftsjahres 2010 hatte BlackBerry 40 Mio. Kunden. Inzwischen gibt es mehr als 1 Milliarde aktiv genutzte iPhones.

Das iPhone ist in gewissem Sinne ein Luxusartikel. Es ist sicherlich ein besseres Produkt als fast alle Mobiltelefone, die mit dem Android-Betriebssystem von Alphabet (NASDAQ:GOOGL) laufen. Aber für die meisten Verbraucher in den meisten Märkten sind Android-Telefone viel erschwinglicher und vermutlich zumindest "gut genug"

Selbst bei iPhone-Fans kann sich der Druck auf die Brieftasche auch auf die Wahl des Produkts auswirken. Die Kunden könnten auf das untere Ende der Produktpalette ausweichen oder den Austausch um einige Monate verschieben. Und da das iPhone immer noch mehr als die Hälfte des Umsatzes von Apple ausmacht, können auch bescheidene Änderungen das Wachstum des Unternehmens dämpfen.

Das Risiko besteht auch über das iPhone hinaus. Das beeindruckende und margenstarke Dienstleistungsgeschäft von Apple beruht auf den Ausgaben der Verbraucher für Apps innerhalb seines Ökosystems. Und, wenn auch etwas unauffällig, hat das iPad wieder zum Wachstum beigetragen: Der Umsatz stieg zwischen dem Geschäftsjahr 2019 und dem Geschäftsjahr 2021 um 50 %. Auch wenn das iPhone vielleicht zu wichtig ist, als dass die strapazierten Verbraucher darauf verzichten würden, gilt das nicht für das übrige Produktportfolio des Unternehmens.

Ist die Apple-Aktie zu teuer?

Das Interessante an dieser Diskussion ist, dass sie an das Bärenargument für AAPL erinnert, das im letzten Jahrzehnt vorherrschte. Das damals angeführte Risiko wurde als "Kommodifizierung" bezeichnet. Smartphones, so die Theorie, sind nichts anders als jede andere Form der Elektronik. Bei ihrer Markteinführung waren sie teuer; im Laufe der Zeit verbesserte sich die Qualität und der Preis ging zurück, was die Gewinnspannen schmälerte.

Offensichtlich hat sich dieses Bärenargument nicht bewahrheitet. Tatsächlich hat Apple die Preise in der 15-jährigen Geschichte des iPhones stetig erhöht, und zwar in einem Maße, das über der Inflationsrate liegt.

Selbst bei diesen Preiserhöhungen haben sich die Bruttomargen von Apple bis vor kurzem nicht wesentlich verändert. Es ist das Dienstleistungsgeschäft, das diesen Anstieg bewirkt; mit 72 % in den ersten drei Quartalen des Geschäftsjahres 2022 sind die Bruttomargen in dieser Kategorie fast doppelt so hoch wie die 37 % im Produktgeschäft.

Es stellt sich also die Frage: Was passiert, wenn Apple die Preise nicht erhöhen kann? Die Gewinnspannen würden in Mitleidenschaft gezogen - und dieser Rückgang könnte durch die höheren Inputkosten noch verstärkt werden.

Allerdings sind diese Bedenken meist nur am Rande der Investmentthese angesiedelt. Die Bären, die die Kommodifizierung - also die Entzauberung der Alleinstellungsmerkmale - vorhersagten, haben Apple stark unterschätzt, und die Anleger sollten diesen Fehler nicht wiederholen.

Dennoch besteht die Gefahr, dass das Gewinnwachstum von Apple in einem negativeren externen Umfeld ins Stocken geraten könnte. Deshalb reagiert die AAPL-Aktie auch so empfindlich auf makroökonomische Risiken, und deshalb ist es ein echtes Risiko, derzeit ein immer noch so hohes Gewinnmultiple zu zahlen.

Disclaimer: Vince Martin ist in den hier besprochenen Wertpapieren derzeit nicht investiert.