Im Zuge der Zinswende kamen auch die größten Technologie-Werte (NYSE:XLK) unter Druck. Angesichts der Korrektur häuften sich zuletzt auch die Stimmen, dass “Big Tech” zu teuer ist und die besten Zeiten bereits hinter sich gelassen hat. Doch ist dies wirklich so? Im ersten Teil meiner Analyse schaue ich mir Microsoft (NASDAQ:MSFT), Nvidia (NASDAQ:NVDA) und Amazon (NASDAQ:AMZN) genauer an.

Microsoft: Dominant wie noch nie

Starten wir mit Microsoft. Selten war der Softwareriese so dominant wie heute. Laut den renommierten Marktforschern von Gartner (NYSE:IT) nimmt Microsoft in nahezu jedem Softwaresegment eine marktführende Stellung ein. Auch im Schlüsselbereich Cybersecurity ist Microsoft in den letzten Jahren zum klaren Marktführer aufgestiegen.

Und in der Königsdisziplin der Softwarebranche – den Cloud-Dienstleistungen – baut der Konzern seine Marktmacht zunehmend aus. Der Abstand zum Marktführer Amazon wird von Jahr zu Jahr immer kleiner. Laut dem Branchenportal Tech Crunch hat Microsofts Azure Cloud ihre Marktanteile nun um 2 Prozentpunkte auf 23 % ausgebaut, während AWS einen Prozentpunkt verlor (33 %).

Und das Unternehmen ist noch lange nicht mit seinem Latein am Ende. Ich gehe davon aus, dass die Übernahme des Gaming-Konzerns Activision Blizzard (NASDAQ:ATVI) von den Kartellbehörden unter Auflagen genehmigt wird. Weitere Wachstumsimpulse entstehen durch ChatGPT. Microsoft hat die KI bereits in seine Suchmaschine Bing und seine Office-Programme integriert.

Ich halte es für wahrscheinlich, dass das neue Bing dem Platzhirsch Google Marktanteile wegnehmen wird. Microsoft selbst geht davon aus, dass 1 % an gewonnenen Marktanteilen im Bereich der Internetsuche knapp 2 Milliarden USD in seine Kassen spülen wird.

Das größte Risiko für Microsoft bildet aktuell die schwächelnde PC-Sparte. Hier ist angesichts der andauernden Schwäche der Hardwarebranche in den nächsten Jahren von schrumpfenden Umsätzen auszugehen.

Trotz dieser Hardwareschwäche halte ich zweistellige Wachstumsraten bei Microsoft weiterhin für wahrscheinlich. Wie ich zu diesem Schluss gekommen bin, kannst du in meinem ausführlichen Aktienreport lesen. Hier geht es direkt zum Download.

Bewertung von Microsoft

Trotz der jüngsten Erholung hat der Titel seit seinem 2021er-Hoch knapp 500 Milliarden Dollar an Marktwert verloren und einen Teil seiner hohen Bewertung abgebaut.

Die Aktie wird aktuell mit einem erwarteten KGV von 29 bewertet. Das liegt leicht unter dem KGV-Durchschnitt der letzten 5 Jahre (32), jedoch immer noch deutlich über dem KGV der Peergroup (23).

Das erwartete EV/EBIT liegt mit 23 auch leicht unter dem 5-Jahres-Durchschnitt (24) und nur leicht über dem Mittelwert der Peergroup (21).

Nvidia: Wachstumsstark und innovativ

In Sachen Innovation ist auch Nvidia ganz vorne mit dabei. Der US-Konzern ist schon lange kein reiner Chip-Entwickler mehr. Unter anderem entwickelt der Chip-Gigant Unternehmenssoftware für moderne Rechenzentren, KI-Lösungen für Schlüsselindustrien (Computer Vision, Automotive, Cyber Security, Healthcare und andere) sowie eine Plattform zum Betreiben von Metaverse-Anwendungen (Omniverse).

Nvidias Computing-Ökosystem ist seit 2020 massiv gewachsen, insbesondere in Bezug auf Entwickler, KI-Startups und Downloads.

Kerngeschäft boomt

Dabei lässt auch das Kerngeschäft mit den Halbleitern kaum etwas zu wünschen übrig. Im vierten Geschäftsquartal steigerte Nvidia seine Erlöse im Data-Center-Bereich um 11 % auf 3,3 Milliarden USD. Die Gaming-Sparte mit den hochmodernen RTS-Grafikkarten legte um 46 % auf 1,83 Milliarden USD zu. In beiden Fällen wurden die Analystenerwartungen deutlich übertroffen.

Nach der Meldung der Quartalsergebnisse zeigten sich die Wall-Street-Analysten beeindruckt und hoben reihenweise die Kursziele für Nvidia an. Gelobt wurde insbesondere die KI-Offensive des Unternehmens. “Nvidias KI-Anwendungen werden sowohl auf die Wettbewerber als auch auf die Welt als Ganzes eine disruptive Wirkung ausüben”, sagte etwa Hans Mosesmann, der Experte von Rosenblatt Securities.

Da passt es gut ins Bild, dass die Analysten für das laufende Geschäftsjahr für Nvidia wieder ein zweistelliges Umsatzwachstum um 11 % erwarten, nachdem im vergangenen Fiskaljahr die Einnahmen noch stagnierten. Der Gewinn pro Aktie soll im gleichen Zeitraum sogar um 34 % auf 4,47 USD steigen.

Solide aufgestellt ist das Unternehmen auch im Hinblick auf die Bilanz. Die Eigenkapitalquote liegt bei 54 %. Das Current Ratio beläuft sich auf 4. Nvidia hat folglich 4 Mal soviel kurzfristige Vermögenswerte wie Schulden. Negativ fällt jedoch auf, dass die Cashreserven gegenüber dem Vorjahr deutlich um 8 Milliarden auf 13,3 Milliarden USD geschrumpft sind.

Zeitgleich erhöhten sich die Vorräte um gut 2,5 Milliarden USD. Im insgesamt durchwachsenen letzten Fiskaljahr haben sich folglich Überkapazitäten gebildet, die nun in der Bilanz sichtbar werden.

Ein Grund für diese Überkapazitäten dürften neben der allgemeinen Schwäche des PC-Marktes auch die US-Exportbeschränkungen von bestimmten Chips nach China sein. Das Unternehmen hat jedoch bereits eine Umgehungslösung für dieses Problem gefunden und produziert die betroffenen Halbleiter direkt in China.

Bewertung von Nvidia

Die Nvidia-Aktie setzt den seit Dezember andauernden Aufwärtstrend fort. Am Donnerstag markierte der Titel ein neues Jahreshoch bei rund 272 USD. Damit hat die Aktie seit ihrem 52-Wochen-Tief bereits knapp 150 % zugelegt.

Im Zuge dieser Erholungsrally legte auch die Bewertung des Titels deutlich zu. Das Unternehmen wird aktuell mit einem erwarteten KGV von 60 und einem erwarteten EV/EBITDA von 47 bewertet. Beide Werte entsprechen ungefähr den Durchschnitts-Multiples der vergangenen 5 Jahre.

Im Hinblick auf die Peergroup bleibt das Unternehmen jedoch nach wie vor teuer. So werden die Halbleiterwerte derzeit mit einem durchschnittlichen KGV von 24 und einem EV/EBITDA von 18 bewertet.

Amazon: Auf der Suche nach neuen Impulsen

Die Amazon-Aktie ist ein klarer Underperformer unter den großen Technologieunternehmen im breiten S&P-500-Index. Seit seinem Rekordhoch im Juli 2021 hat der Titel fast die Hälfte seines Marktwerts eingebüßt. Das entspricht knapp 900 Milliarden USD – eine gigantische Summe, die das BIP von der Schweiz um satte 100 Millionen USD übersteigt.

Warum das so ist, wird schnell klar, wenn man sich die Zahlen des Unternehmens anschaut. Seit der Boomphase während der Corona-Pandemie ist Amazon zwar um 15 % pro anno beim Umsatz gewachsen, allerdings ließ in diesem Zeitraum die Profitabilität deutlich zu wünschen übrig. Im vergangenen Jahr kam es aufgrund des hohen Investitionsbedarfs in die Lieferketten und Fulfillment-Lösungen sowie der gestiegenen Personalkosten zu einem dramatischen Gewinneinbruch. Unter dem Strich wurde 2022 ein Minus von rund 2,7 Milliarden Dollar eingefahren.

Wenig beeindruckend ist auch, dass der US-Konzern sowohl 2021 als auch 2022 einen deutlich negativen Free Cashflow von jeweils -9 und -11,6 Milliarden USD erzielte.

Immerhin ist in Sachen Gewinn wieder eine Besserung in Sichtweite. Amazon soll laut Prognosen das Jahr 2021 wieder profitabel abschließen und einen Gewinn pro Aktie von 1,46 USD erzielen. Zur höheren Profitabilität soll auch die neueste Entlassungswelle beitragen.

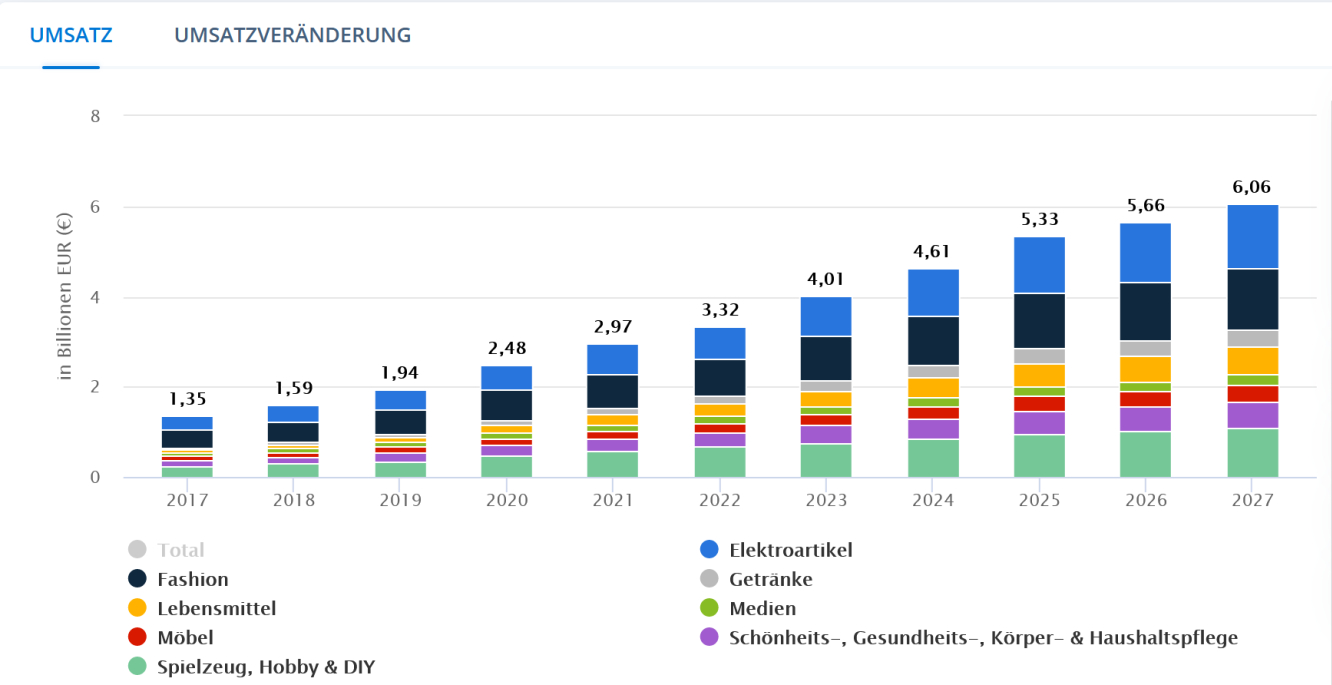

Das Problem: Das Umsatzwachstum soll sich weiter abschwächen. Analysten gehen 2023 nur noch von einer Erlössteigerung von rund 8 % aus. Zeitgleich soll der weltweite E-Commerce-Markt laut Statista um 15 % zulegen. Das bedeutet, dass Amazon Marktanteile im Onlineshopping-Segment verliert.

Eine abschwächende Wachstumsdynamik lässt sich auch bei der AWS-Cloud feststellen – die Perle in Amazons Portfolio. Wie bereits oben erwähnt, verliert AWS zunehmend Marktanteile an Microsoft.

Innovation gefragt

Um aus der operativen Krise zu kommen, muss Amazon innovativer werden. Beispielsweise, indem es genau wie Microsoft und Alphabet (NASDAQ:GOOGL) sich mehr auf seine KI-Anwendungen fokussiert, um sich stärker von seinen Wettbewerbern abzugrenzen. Auch der Ausbau des stationären Handels könnte gegebenenfalls für neue Wachstumsimpulse sorgen.

Aus Investorensicht könnte zudem die Abspaltung von einzelnen Sparten (beispielsweise der Mediensparte oder AWS) vorteilhaft sein. Dadurch könnte Amazon den Wert seiner Sparten außerhalb des Kerngeschäfts heben.

Bewertung von Amazon

Amazon wird mit einem erwarteten KGV von 60 und einem erwarteten EV/EBITDA von 11 bewertet. Beide Kennziffern liegen deutlich unter dem 5-Jahres-Durchschnitt (KGV: 70; EV/EBITDA: 30). Die Peergroup kommt im Schnitt auf ein erwartetes KGV von 21 und ein EV/EBITDA von 13. Damit ist Amazon in Sachen KGV immer noch nicht günstig.

FAZIT

Microsoft und Nvidia bleiben in Bezug auf ihre Fundamentaldaten und operative Aussichten weiterhin absolute Top-Unternehmen. Allerdings werden beide Titel im Vergleich zur Peergroup zu relativ hohen Multiples gehandelt. Für Neueinsteiger könnte es sinnvoll sein, vor dem Kauf einen Rücksetzer der beiden Werte auf ein attraktiveres Preisniveau abzuwarten.

Bei Amazon haben sich die Wachstumsaussichten deutlich eingetrübt und es fehlt hier an neuer Kursfantasie. Ich würde die Aktie derzeit nicht kaufen.

Im zweiten Teil meiner Analyse werde ich mich im Rahmen eines Aktienreports mit Apple (NASDAQ:AAPL), Alphabet und Meta (NASDAQ:META) befassen. Du kannst dir den Aktienreport bereits heute sichern, indem du dich für meinen Newsletter anmeldest.

Hinweis auf Interessenkonflikte

Dieser Beitrag stellt eine Meinung des Autors dar. Der Autor hält Aktien des besprochenen Unternehmens: Apple, Amazon. Somit besteht konkret und eindeutig ein Interessenkonflikt. Autor, Herausgeber oder Mitarbeiter beabsichtigen, die Aktien – je nach Marktsituation auch kurzfristig – zu kaufen oder zu veräußern und könnten dabei von erhöhter Handelsliquidität profitieren.