Wird die Sommerrallye der Anleihen den Herbst überstehen? Während der Markt verschiedene Risikofaktoren neu bewertet – darunter auch Zweifel an der Entschlossenheit der Fed, die Leitzinsen zu senken – kommen neue Unsicherheiten auf.

Am Montag traten gleich drei Fed-Vertreter auf und sprachen sich für „schrittweise“ und „moderate“ Zinssenkungen aus, um das Bild einer vorsichtigen geldpolitischen Lockerung zu untermauern. Diese Einschätzung spiegelt sich heute Morgen auch in den Fed Funds Futures wider: Der Markt preist aktuell eine 88%ige Wahrscheinlichkeit für eine Zinssenkung um 0,25 % bei der nächsten Fed-Sitzung am 7. November und eine 67%ige Wahrscheinlichkeit für eine weitere Senkung im Dezember ein.

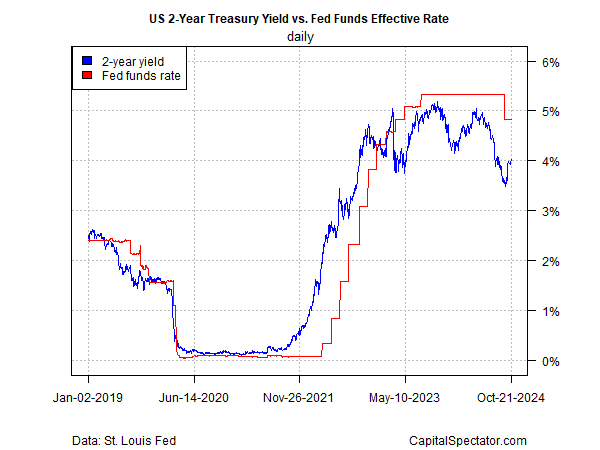

Die Renditen der 2-jährigen US-Staatsanleihen, die besonders empfindlich auf Änderungen der Fed-Politik reagieren, reflektieren ebenfalls eine Erwartung an niedrigere Zinssätze. Gestern lag die 2-Jahres-Rendite bei 4,01 %, deutlich unter der aktuellen Fed-Zielspanne von 4,75 % bis 5,0 %. Dies ist ein klares Signal dafür, dass der Markt weiterhin auf Zinssenkungen setzt.

Dennoch ist die Rendite der 2-jährigen US-Staatspapiere in den letzten Wochen gestiegen. Ende September lag diese Laufzeit bei fast 3,5 % und notiert nun 50 Punkte höher. Es gibt immer noch eine solide implizite Zinssenkungserwartung am Markt, allerdings scheint der allgemeine Grad der Überzeugung abzuschmelzen.

Per Saldo sind auch die Renditen anderer Anleihen mit anderen Laufzeiten gestiegen, was die Anleihekurse belastet. Der iShares 7-10 Year Treasury Bond (NASDAQ:IEF) fiel auf den tiefsten Stand seit Ende Juli.

Einige Analysten argumentieren jedoch, dass der jüngste Abverkauf am Anleihemarkt nicht nur mit Zweifeln an der Fed zusammenhängen.

"Mit weniger als zwei Wochen bis zu den US-Wahlen sind die Bedenken über die fiskalische Lage und den möglichen Inflationsdruck größer geworden", sagt Robert Dishner, Senior Portfolio Manager bei Neuberger Berman in London.

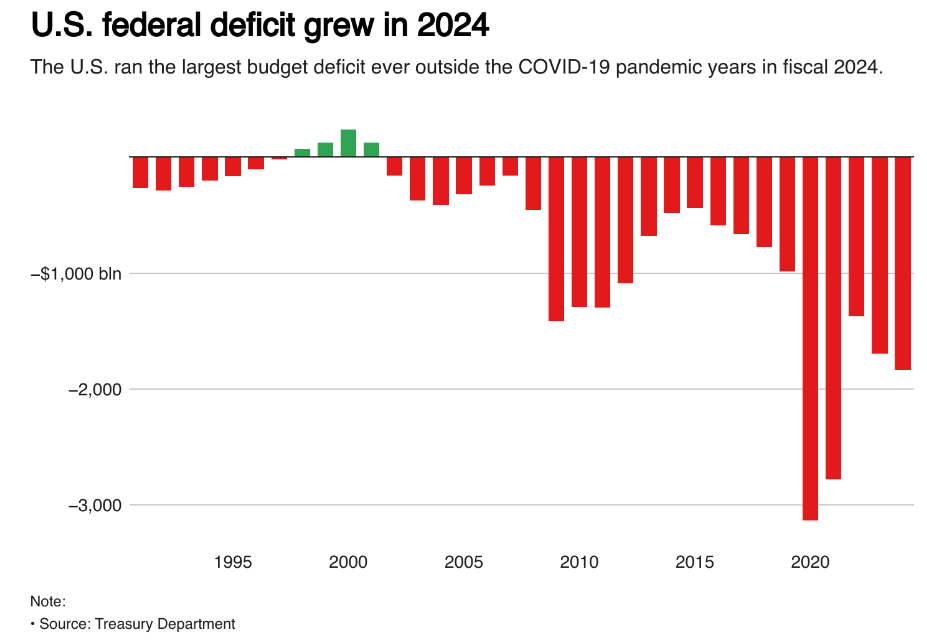

Letzte Woche berichtete das US-Finanzministerium, dass das Haushaltsdefizit für das Jahr 2024 auf 1,833 Billionen USD angestiegen ist – das höchste Niveau seit der Pandemie.

Zusätzlich gibt es Bedenken, dass die jüngste Stärke der US-Wirtschaft den Bedarf für weitere Zinssenkungen infrage stellt.

"Die steigenden Renditen der 10-jährigen US-Staatsanleihen schüren Sorgen, dass die Wirtschaft zu schnell wächst und die Beschäftigungszahlen zu stark bleiben", erklärt Sam Stovall, Chief Investment Strategist bei CFRA Research. "Infolgedessen könnte die Fed langsamer vorgehen, was Zinssenkungen angeht."

Obwohl der Markt noch immer Zinssenkungen erwartet, bleiben die Aussichten unbeständig, abhängig von den kommenden Wirtschaftsdaten. Besonders spannend wird die erste Schätzung des US-BIP für das 3. Quartal, die am 30. Oktober veröffentlicht wird.

Laut dem GDPNow-Modell der Atlanta Fed könnte das BIP im 3. Quartal um 3,4 % gewachsen sein (basierend auf dem Nowcast vom 18. Oktober). Sollte dies zutreffen, könnten die Stimmen lauter werden, dass die Fed eine zu lockere Politik verfolgt.