Dieser Artikel erschien zuerst auf Nebenwerte Online

Die jüngsten Preisrückgänge für Lithium sind für viele Marktteilnehmer ein Mysterium. Doch die aktuelle Konsolidierung an den Rohstoffmärkten ist erklärbar. Denn Bergbauprojekte sind sehr kapitalintensiv. Explorationen, Machbarkeitsstudien und der Aufbau von Minenfazilitäten verschlingen Millionen von Euros. In Zeiten von hoher Inflation und steigenden Zinsen kann es dazu kommen, dass trotz hoher Nachfrage ein neues Gleichgewicht zwischen industriellen Nachfragern und Produzenten hergestellt werden muss. Trotz aller öffentlicher Bemühungen und medialer Überzeugungsarbeit ist die Klimawende kein Selbstläufer. Regierungen müssen ihre Zielsetzungen klar untermauern und steuerliche Anreize bieten, damit der mit Kosten überfrachtete Konsument mitzieht. In Europa beispielsweise haben sich die Ausgaben für den Lebensunterhalt im Schnitt um 30 bis 50 Prozent erhöht, gleichzeitig ist der Kapitalmarktzins von unter 1% auf knapp 4% angewachsen. Die staatliche Förderung für die E-Mobilität wird wegen leerer Kassen bereits in vielen Ländern wieder zurückgefahren. Diese Gemengelage führt dazu, dass bei aller geopolitischer Instabilität der Ansporn für längerfristige Investitionen derzeit eher sinkt als steigt. Dennoch: Der kluge Investor nutzt solche Konsolidierungszeiten für eine mittelfristige Positionierung in technologischen Trendthemen.

Der Megatrend zugunsten der erneuerbaren Energien läuft weiter

Der immer stärkere Fokus auf die erneuerbaren Energien und die sukzessive Verteuerung der fossilen Rohstoffe führen zu einem globalen Umdenken in Richtung regenerativer Versorgung. Da diese Stromgewinnungsarten aber sehr schwankend sind, ist eine Zwischenspeicherung der erzeugten Energie nötig. Batteriespeicher sind also neben der E-Mobilität die großen Treiber für die bekannten Batteriemetalle. Wichtig sind Kupfer, Graphit, Nickel und vor allem Lithium. Weltweit gibt es nur wenige Lithiumproduzenten, welche im Jahr 2022 gerademal 130.000 Tonnen auf den Markt hievten. Wenn der Anteil der batteriebetriebenen Fahrzeuge in den Industrienationen in 7 Jahren laut neuerer Marktstudien auf nahezu 25% anwächst – sich also vom heutigen Stand etwa verzehnfacht, so steigt der Bedarf an Lithium von aktuell etwa 150.000 Tonnen um den Faktor 2 oder 3. Aktuell ist der Lithium-Ionen-Standard gesetzt, also bleibt nur wenig Zeit in die stark gefallenen Kurse zu investieren.

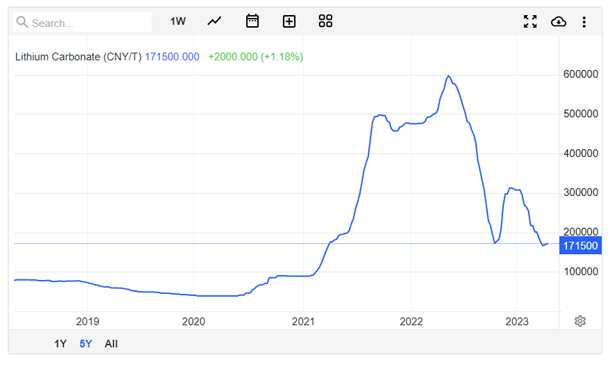

(Bildquelle: TradingEconomics.com vom 20.10.2023 / Lithium Future Preis in chinesischen Yuan)

Nach einer starken Übertreibung der Lithiumpreise bis Mitte 2022 kam es nicht überraschend zu einer massiven Konsolidierung. Doch in der Range von 170.000 bis 300.000 chinesischen Yuan scheint eine gesunde Basis für Industrieabnehmer und Bergbau-Unternehmen gefunden.

BYD versus Tesla – Der Marktführer in Sachen E-Mobilität kommt aus China

Die Hersteller batteriebetriebener Fahrzeuge begrüßen das temporäre Abtauchen der Rohstoffpreise, denn Lithium, Kupfer und Nickel liegen bis zu 50% unter den zuletzt erreichten Höchstständen. Die gesunkenen Beschaffungspreise führen in der Produktion wieder zu steigenden Margen oder ermöglichen den aktuellen Preiskampf besser zu überstehen.

Chinas führender NEV-Hersteller „Build Your Dreams“ (BYD; China: BY6 WKN: A0M4W9 ISIN: CNE100000296) zeigte sich auf der letzten IAA Mobility in München mit dem größten Stand. Nach der Verdrängung von Volkswagen (ETR:VOWG) (XETRA: VOW3 WKN 766403 ISIN:DE0007664039) und Tesla Motors (NDX: TSLA WKN: A1CX3T ISIN: US88160R1014) auf die Plätze 2 und 3 eroberte das Unternehmen im laufenden Jahr die Marktführung in China. Lang hatte man geglaubt, dass die ausländische Technologie in den mittelständischen Haushalten Chinas gesetzt ist. Als Folge politischer Spannungen um Taiwan und das politische Heranrücken an Russland hat allerdings auch der chinesische Konsument seine patriotische Ader entdeckt. Nach einigen Aufrufen der Regierung folgen die Menschen im Reich der Mitte dem Wunsch der Staatslenker, inländischen Waren den Vorzug gegenüber der teureren Importware zu geben. Der jetzt entbrannte Preiskampf zwischen den Platzhirschen ist der pure Versuch, verlorengegangene Marktanteile zurückzuerobern. Doch die Regierung hatte jüngst angekündigt, seine NEV-Kaufsubventionen bis 2025 zu verlängern und besondere Kaufanreize für inländische Produkte zu gewähren. Im Gegenzug beschränkte die USA staatliche Förderungen gemäß dem Inflation Reduction Act (IRA) auf die inländische Herkunft der verwendeten Rohstoffe oder die Zulieferung durch eng verbundene Partner. Tesla hat in Reaktion auf die asiatische Konkurrenz und das etwas schwächere Nachfrageverhalten auf dem US-Markt für einige Modelle zuletzt massiv die Preise gesenkt. Das hat den Absatz zwar stabilisiert, den Gewinn allerdings beschnitten. Im vergangenen Quartal steigerte man den Umsatz im Jahresvergleich nur um 9% auf 23,4 Mrd. USD, Analysten hatten im Schnitt aber mit gut 24 Mrd. USD gerechnet. Der Gewinn brach folgerichtig um 44% auf 1,85 Mrd. USD ein. Laut Aussagen des Managements sanken die Auslieferungen im vergangenen Quartal unter anderem auch wegen geplanter Auszeiten zur Modernisierung von Fabriken. Doch diese Stilllegungen waren von den Analysten bereits eingerechnet worden. Investoren trennten sich massiv von der Tesla-Aktie (NASDAQ:TSLA) und schickten den Kurs seit Bekanntgabe der Zahlen um 20% gen Süden. Während Tesla damit im Chart gerade eine obere Umkehr vollzieht, ist die BYD-Aktie (F:1211) noch mit 15% Jahresplus unterwegs. Größter Verlierer im Fahrzeug-Sektor bleibt die Volkswagen-Aktie (ETR:VOWG_p) mit einer 12-Monatsperformance von minus 21%.

SQM und ALLKEM – Konsolidierung auf hohem Niveau?

Unterstellt man in der E-Mobilität trotz aller Krisenelemente weiterhin ein Wachstum von mindestens 15% per annum, dann müssten die westlichen Kapazitäten in Sachen Lithiumförderung aufgrund der vorliegenden Angebotslage um mindestens 100% steigen. Die größten Produzenten sind derzeit Australien, Chile und China vor Argentinien und Brasilien. Zusammen genommen erbringen Australien und Chile allein rund 80 Prozent der internationalen Bergwerks- und Soleförderung von Lithium und bestimmen somit maßgeblich das Angebot des begehrten Rohstoffs auf dem Weltmarkt. Analysten warnen: Laut einer aktuellen Studie der Bank of America (NYSE:BAC) kämpft der Rohstoffmarkt wegen rückläufiger Produktions- und Absatzzahlen in der E-Mobilität und einer sich manifestierenden Rezession in Europa in den nächsten Quartalen aber tatsächlich mit einem temporären Überangebot. Setzt sich dieses Szenario sogar noch fort, könnte das die Lithiumpreise in den nächsten Jahren in die Nähe der Grenzkosten bugsieren, da die Preise für Spodumen – ein Mineral, das wegen seines Lithiumgehalts abgebaut wird – ebenso fallen und die Betreiber in Australien nicht bereit sind, die Produktion zu drosseln. So die kritische Sichtweise einer Investmentbank.

Tatsächlich ist die aktuelle Preisschwäche von Lithium auf einen ganzen Fächer von Gründen zurückzuführen. Dreh- und Angelpunkt sind die großen Produzenten aus Australien, Chile und China. Neben Australien ist Chile einer der wichtigsten Lithium-Förderer der Welt. Die dortige Regierung möchte die Rohstoff-Reserven des Landes aber in eigener Regie verwalten, d.h. in die Planwirtschaft überführen. So hat man Anfang des Jahres Pläne angekündigt, die staatliche Kontrolle über das weiße Metall zu verstärken und nur noch öffentlich-private Partnerschaften an der Lithiumförderung zuzulassen. Das staatliche Bergbauunternehmen Codelco geht deshalb davon aus, dass es noch in diesem Jahr zu einer Einigung mit dem Lithiumförderer Sociedad Quimica Minera de Chile kurz SQM (NYSE: SQM WKN: 895007 ISIN: US8336351056) kommen wird, wiederholte der Codelco-Vorsitzende Maximo Pacheco in der letzten Woche während einer öffentlichen Veranstaltung. Die in den USA notierten Aktien von SQM haben in 2023 bereits über 30% verloren und entfernen sich mit 49 EUR immer weiter vom Allzeithoch bei 108,50 EUR aus dem November 2022, dem Höhepunkt des Lithiumbooms. Die Bank of America senkte seine EBITDA-Schätzungen für 2023-2024 um 17%-43% auf 3,4 bzw. 2,5 Mrd. USD und erwartet bis zum Jahr 2025 einen weiteren Rückgang der Lithiumpreise um 20 bis 50%. Damit würde sich die Angebotsseite aber noch weiter absenken und nur noch LowCost-Anbieter rentabel wirtschaften lassen. Beim australischen Konkurrenten Allkem (ASX:AKE) Ltd. (ASX: AKE WKN A3C8Z7 ISIN: AU0000193666) sieht es besser aus. Der Kurs konsolidiert nach einer Verdreifachung seit der Übernahme des Konkurrenten Galaxy auf hohem Niveau. Analysten auf der Plattform Refinitiv Eikon rechnen zwar für 2023/24 mit einem Umsatzzuwachs von etwa 16%, der Gewinn soll aber wegen der Margenverschlechterung auf dem Niveau des Vorjahres verharren. Mit einem geschätzten KGV von 13 auf Basis 2024e sind die Australier nach 30 % Kursverlust auch nicht mehr zu teuer. Fraglich bleibt, ob die rückläufige Marktentwicklung nicht stärker auf die Zahlen von Allkem durchschlägt. Hier könnten die Analysten noch eine Spur zu optimistisch sein.

Ein Blick auf die zweite Reihe: Wie sieht es bei Patriot Battery Metals (TSXV:PMET), Li-FT und Balkan Mining aus?

Wenn es bei den Großen der Branche etwas stockt, bleiben die Zuflüsse an Kapital auch bei den Unternehmen der zweiten Reihe aus. Starke Kursrückgänge von 50% erlebten beispielsweise die Aktien der Patriot Battery Metals Inc. (TSX-V: PMET WKN: A3CREZ ISIN: CA70337R1073) oder auch Li-FT Power (TSX-V: LIFT WKN: A3DQFE ISIN: CA53000A1066). Dennoch: Kanada befindet sich in der Liste der Lithium-Produzenten derzeit auf Platz 8. Summiert man die Anzahl der offenen Projekte mit einer hohen Umsetzungs-Wahrscheinlichkeit bis zum Jahr 2027, dann ziehen die Nordamerikaner in der Rangliste wahrscheinlich an Portugal und Simbabwe vorbei und landen gleich hinter Brasilien. Knackpunkt ist wie immer der Punkt „Time-to-Market“, der für den kommenden Nachfragesog das entscheidende Momentum darstellt. Die kanadische Regierung hatte bereits in 2022 angekündigt, die Genehmigungszeiten für neue Projekte halbieren zu wollen. Für USA-Anrainer ist die Beseitigung bürokratischer Hemmnisse von größter Wichtigkeit, denn sie befinden sich nur getrennt durch die großen Seen in unmittelbarer Nachbarschaft zum Herzen der amerikanischen Automobilproduktion. Die Riesen Ford (NYSE:F), General Motors (NYSE:GM) und Chrysler hatten angekündigt, ihre Umstellung auf die E-Mobilität nun ernsthaft in Angriff zu nehmen. Man weiß, dass amerikanische Manager in der Lage sind, getroffene Entscheidungen in einer hohen Geschwindigkeit umzusetzen. Ob der zeitliche Nachteil in der Technologie-Entwicklung schnell aufgeholt werden kann, bleibt dennoch fraglich. Investoren sollten kanadischen Liegenschaften mit guten Bohrergebnissen und vorteilhafter Standorte im Blick haben.

Die James Bay Area ist rohstoffreich und bietet gute logistische Voraussetzungen. Die vorhandene Geologie beherbergt Pegmatit-Formationen, die einen hohen Lithium-Gehalt und weitere strategische Rohstoffe enthalten, welche sowohl in den USA als auch in Europa auf der Liste kritischer Elemente geführt werden. Patriot Metals bewirtschaftet das Konzessionsgebiet Corvette, das sich in der Nähe der Trans-Taiga-Straße und des Stromleitungskorridors in der Region James Bay in Québec befindet. Mit Li2O-Gehalten zwischen 1,5 und 6,5% gilt die Liegenschaft als bestens industriell erschließbar. Jüngst wurden erste Kernproben der ersten Reihe von Bohrlöchern veröffentlicht, die auf dem Spodumen-Pegmatit CV13 im Rahmen des fortlaufenden Sommer-Herbst-Bohrprogramms in Quebec abgeschlossen wurden. Auf dem Grundstück befindet auch der Spodumenpegmatit CV5, welcher in einer ersten Mineralressourcenschätzung mit 109,2 Mio. Tonnen und 1,42 % Lithiumoxid taxiert wird.

Mit den Projekten Corvette North/Northwest befindet sich der australische Explorer Balkan Mining and Minerals Ltd. (ASX: BMM WKN: A3C28E ISIN: AU0000157455) in der Nähe der Patriot Liegenschaften. Das Unternehmen, das an der australischen ASX und der Frankfurter Börse gelistet ist, besitzt eine Reihe von Lithium- und Bor-Projekte in Kanada und Serbien. Viel Aufmerksamkeit erntete das Unternehmen mit dem Erhalt der Explorationslizenz für das Lithium-Gebiet Gorge in Ontario. Bereits im August sicherte man sich ein Projektteam vor Ort für die Abwicklung der Bohrprogramme. Schnell konnten 1,5 Mio. USD eingeworben werden, somit startete die erste Diamantbohrphase bereits im September. Das Management rund um CEO Ross Cotton treibt das Projekt sehr schnell voran und konnte bereits im Oktober erste Ergebnisse liefern.

Und die fielen sehr gut aus: Es wurde ein Spodumen-Pegmatit mit einer Größe von 7,6 bis 11,0 Meter entdeckt mit weiteren Ausläufen in die Tiefe. Der Bohrkern zeigt sichtbare Mineralgehalte von 5 bis 15%. Erste Laborergebnisse werden bereits in den nächsten 4 bis Wochen erwartet. Das Gorge-Lithium-Projekt umfasst seit der letzten Erweiterung eine Größe von 43 Quadratkilometer und befindet sich im Georgia Lake-Pegmatit-Distrikt, unweit des deutschen Lithium-Projekts von Rock Tech. Ein Vorbesitzer hatte hier bereits in 2018 Proben entnommen, welche Lithiumwerte von bis zu 3,22 % Li2O enthielten. Die neu entdeckten Spodumen-Pegmatit-Vorkommen sind ein wichtiger Durchbruch für das Unternehmen und zeigen die potenzielle Größe der Mineralisierung. CEO Ross Cotton kommentierte: „Unser Explorationsteam ist äußerst erfreut, dass wir sichtbare Spodumen in unserem ersten Pegmatit des Lithiumprojekts Gorge bereits zu Start der Bohrung finden konnten.“ Das Unternehmen hat die Option, eine 100%-Beteiligung am Lithiumprojekt Gorge über eine vierstufige Earn-in-Akquisition über einen Zeitraum von bis zu dreieinhalb Jahren zu erwerben. Mit Blick auf die europäischen Liegenschaften bestehen zudem gute Hoffnungen in Serbien, die ausstehenden Genehmigungen in 2024 zu erhalten.

Mit Blick auf die gestiegenen Refinanzierungskosten und dem erschwerten Umfeld für Aktienfinanzierungen kann Balkan Mining gelassen reagieren. Denn das Unternehmen ist im Besitz ausgezeichneter Projekte und hat sich den Zugang zu Kapitalgebern erhalten. Der sich aktuell stabilisierende Lithium-Preis zwingt die Branche, sich auf die besten Projekte zu fokussieren. Damit richten große Bergbauunternehmen ihre Targetsuche in schwierigen Zeiten auf Unternehmen aus, die ihre Explorationstätigkeiten konsequent fortführen, um zu gegebener Zeit und Fortschritten mit einer Minenfinanzierung bei Seite zu stehen. Denn wenn die Lithium-Unterdeckung preiswirksam wird, muss es mit der Minenerrichtung schnell gehen. Balkan Mining verfügt über 7 interessante Projekte, die sich schnell im Wert anpassen und das Aktionärsvermögen blitzartig erhöhen, wenn es wieder los geht. Erst-Investoren finden die im Dornröschenschlaf befindliche Aktie derzeit nur mit 10,7 Mio. AUD bewertet.

FAZIT

Während viele noch dachten, dass der volatile Sommer an den Börsen diesmal wirklich vorbeigehen sollte, wartet der Herbst mit noch größeren Verwerfungen auf. Ein neuer geopolitischer Konflikt im Nahen Osten drückt auf die Gemüter, fossile Energien bleiben teuer und auch die Zinsseite preist die hohe weltweite Verschuldung ein. Zudem will sich die Inflation derzeit nicht richtig abkühlen, damit bleiben Investoren vorsichtig und Konsumenten wenig ausgabenfreudig. Für Rohstoff-Anleger ist jetzt die Zeit niedriger Bewertungen angebrochen, die sich wegen der anstehenden Tax-Loss-Season noch etwas ausdehnen könnte. Letztlich gibt es auch eine Börsenweisheit, die schon oft der Grundstein für eine gute Depotperformance war: „Kaufen, wenn die Kanonen donnern!“