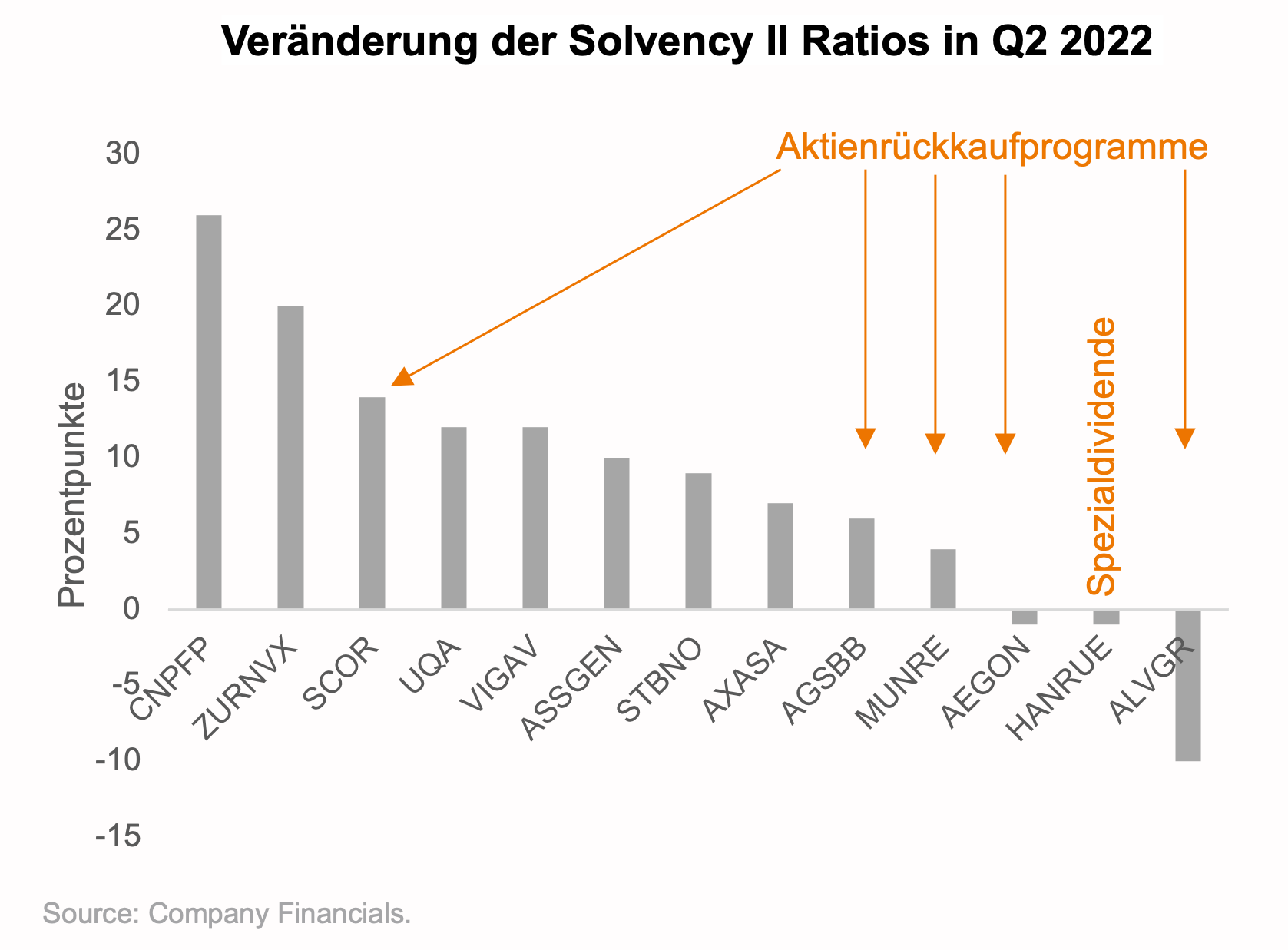

Der Versicherungssektor ist besser kapitalisiert als noch zu Beginn des Jahres. Die positiven Effekte der Zinssteigerungen überkompensieren andere Marktbewegungen wie z.B. Verluste bei Aktien. Der bisher bedeutendste Anstieg der Solvency-II-Quote wurde von CNP gemeldet. Ihre Solvency-II-Quote erhöhte sich um 26 Prozentpunkte, wovon 20 Prozentpunkte auf steigende Zinsen zurückzuführen waren. Die Versicherer, die in Q1 2022 niedrigere Solvency-II-Quoten meldeten, erklärten den Rückgang mit unternehmensspezifischen Faktoren, einem allgemein weniger zinsempfindlichen Geschäft und Aktienrückkäufen. Der stärkste Rückgang war bei der Allianz (ETR:ALVG) zu verzeichnen, die in Q1 2022 einen Rückgang der Solvency-II-Quote um 10 Prozentpunkte meldete, was auf Aktienrückkäufe, aber auch auf die Bildung einer zusätzlichen Rückstellung für den Vergleich im Rechtsfall «Structured Alpha» in Höhe von 1.9 Mrd. EUR oder 7 Prozentpunkten in Q1 2022 zurückzuführen ist. Der Emittent teilte mit, dass die Auswirkungen der Zinssätze auf die Solvency-II-Quote positiv waren, was im Einklang mit den von ihm offengelegten Solvency-II-Sensitivitäten steht.

Primärmarkt erwacht wieder zum Leben

Der Primärmarkt erwacht wieder zum Leben und mehrere große Emittenten traten mit Tier 2-Anleihen in Benchmark-Größe an den Markt. AXA begab eine T2-Anleihe im Wert von 1.25 Mrd. EUR zur Refinanzierung der Rückzahlung zweier Anleihen, die von XL begeben wurden, bevor die Gruppe von AXA übernommen wurde. Die Rückzahlung erfordert einen Make-Whole-Call, d.h. AXA kauft die Anleihen mit einem erheblichen Aufschlag auf den Marktwert zurück, was als Zeichen der Zuversicht gewertet werden kann. Die Allianz emittierte eine T2-Anleihe im Wert von 1.25 Mrd. EUR zur Refinanzierung der bevorstehenden Kündigung eines alten Perpetuals. Die Münchener Rück (ETR:MUVGn) begab zum ersten Mal eine auf USD lautende T2-Anleihe im Wert von 1.25 Mrd. USD. Die Transaktion erhöht den Leverage leicht, bleibt jedoch unter dem Niveau vergleichbarer Unternehmen.

Athora trat mit einer T2-Emission im Wert von 500 Mio. EUR an den Markt, um die Rückzahlung eines alten Perpetuals zu finanzieren. Alle Neuemissionen entwickelten sich in den ersten Handelstagen positiv, so dass die Anleger - anders als in den Vormonaten - eine gute Neuemissionsprämie erzielen konnten. Das Bild änderte sich im Juni leicht, als die Vienna Insurance Group (VIE:VIGR) mit einer T2 und Aviva mit einer rT1 Neu-emission an den Markt kamen. Beide schnitten in der ersten Woche in einem schwachen Handelsumfeld nicht gut ab. Ende Juni folgte dann Generali (BIT:GASI) mit einer weiteren T2 Neuemission, zur Refinanzierung einer während der Sovereign Risk Crisis in 2012 emittierten Anleihe mit sehr hohem Coupon. Mit den jüngsten Neuemissionen wird ein Rückstau beseitigt, der sich in den Wochen zuvor aufgebaut hatte und dieser Rückstau musste abgearbeitet werden, bevor der Markt zur Sommerpause übergehen kann. Für das gesamte Jahr 2022 erwarten wir weiterhin ein niedrigeres Neuemissionsvolumen als in 2021, was den Sekundärmarkt unterstützen sollte.

Darüber hinaus sitzen viele Fonds auf erhöhten Barbeständen, um auf Rücknahmen vorbereitet zu sein. Sofern diese ausbleiben, wird die Liquidität auch wieder in den Markt finden.

Hohe Spreads dienen als zusätzlicher Schutz

Die Spreads von Versicherungsanleihen haben Niveaus erreicht, die seit dem Einbruch im März 2020, als es aufgrund der Angst vor der Pandemie zu einem marktweiten Ausverkauf kam, nicht mehr erreicht wurden. Die Renditeniveaus auf Euro-hedged Basis liegen im Bloomberg Insurance Subordinate Total (EPA:TTEF) Return Index bei über 4% und sind in bestimmten Teilsegmenten des Marktes, wie z. B. bei restricted Tier 1, deutlich höher. Dieses Niveau erscheint attraktiv, wenn man bedenkt, dass die meisten Emissionen in diesem Index mit Investment Grade bewertet sind.

Dieses erhöhte Spread-Niveau sollte den Anlegern zusätzlichen Komfort bieten und als Schutz gegen eine mögliche weitere Spread-Ausweitung dienen. Im Vergleich zum Jahresanfang können die Anleger nun von höheren Spreads bei höheren Solvency-II-Quoten profitieren, was als günstiger Zeitpunkt für eine Investition in Insurance Bonds gewertet werden kann.

Versicherer profitieren von steigenden Zinsen

Anders als die meisten anderen Sektoren profitieren Versicherer und insbesondere Lebensversicherer von steigenden Zinsen. Schlüsselfaktoren für diese Zinssensitivität sind das traditionelle garantierte Lebensversicherungsgeschäft und diskontierte langfristige Verbindlichkeiten. Viele europäische Versicherer zeichnen immer noch Lebensversicherungspolicen mit einer Art garantierter Rendite für die Versicherungsnehmer oder halten beträchtliche Altbestände an solchen Geschäften. Bei steigenden Zinsen sind diese Garantien leichter zu erfüllen und erfordern daher weniger regulatorisches Kapital. Gleichzeitig werden langfristige Verbindlichkeiten mit einem höheren Zinssatz abgezinst, der den steigenden Marktzinsen entspricht. Diese Neubewertung der Verbindlichkeiten nach unten stützt den Net Asset Value weiter. Beide Effekte werden nur teilweise durch sinkende Anleihebewertungen in den Vermögensportfolios der Versicherer ausgeglichen.