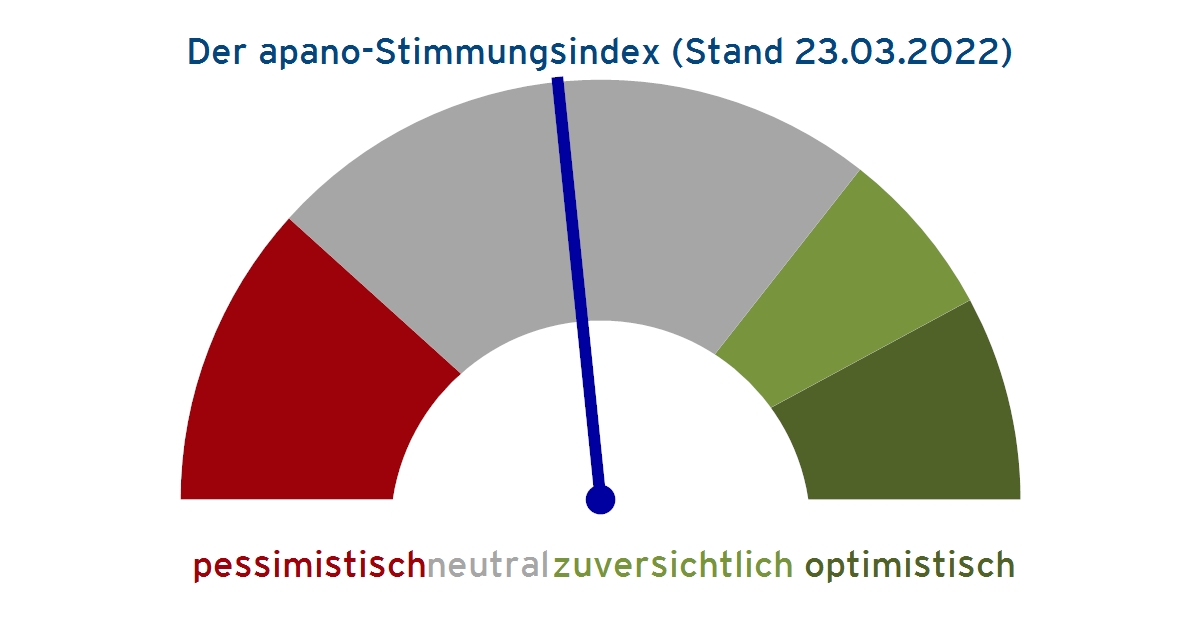

Die klassische Regel, dass Wachstumswerte bei steigenden Zinsen unter Druck geraten, gilt seit zwei Wochen nicht mehr, obwohl sich der Renditeanstieg gerade seitdem enorm beschleunigt hat. Ich sehe dafür drei Gründe: erstens war die Benchmark Nasdaq 100 von Jahresanfang bis Mitte März um fast 20% abgestürzt, was die Bewertung attraktiver machte. Zweitens leiden Technologiewerte viel weniger unter der Preisexplosion der Rohstoffpreise als die klassische Industrie, sind also quasi ein „Hedge“. Drittens zwingt die hartnäckig hohe Inflation die Unternehmen zu Rationalisierungsinvestitionen, um ihre Betriebskosten zu senken. Hier bietet der Technologiesektor viele Lösungen an. Die überwiegende Mehrheit der Marktteilnehmer geht inzwischen davon aus, dass die FED den US-Leitzins im Mai um 0,5% erhöhen wird und bis Jahresende um ca. 200 Basispunkte. Auf der Rohstoffseite erwarten etliche Händler, dass der Anstieg der Ölpreise sich fortsetzen wird. Die globale Nachfrage – auch die der privaten Verbraucher – ginge trotz der erheblich gestiegenen Kosten nicht zurück. Aber das Angebot sinke, weil das russische Öl außerhalb der EU, Indien und China kaum Abnehmer findet und deshalb gebunkert wird. Auch die Knappheit anderer Rohstoffe wegen der Russland-Sanktionen sei noch nicht vollständig eingepreist. Zusammengefasst: so viele Branchen profitieren von der derzeitigen Situation, dass die Weltaktienindizes wohl weitere Luft nach oben haben. Solange der Krieg in der Ukraine keine Drittstaaten erfasst, ist er offenbar für Anleger kein ausreichendes Motiv mehr, nicht zu investieren. Natürlich ist abzugrenzen, dass die Sanktionen gegen Russland negative Auswirkungen auf bestimmte Branchen wie die Luxusgüterindustrie haben. Nicht ohne Grund performte z.B. Kering (PA:PRTP) (Gucci, Gerard-Perregaux) seit Beginn der russischen Invasion 7% schlechter als der ESX 50. Zudem müssen fast alle Branchen Abschreibungen auf Vermögenswerte in Russland vornehmen. Das scheint aber eingepreist zu sein. Kurzfristig relevant: morgen könnten in Brüssel – Joe Biden ist anwesend - neue Sanktionen beschlossen werden. Dass die unaufhaltsam steigenden Renditen irgendwann zum Problem für die Aktienmärkte werden, davon ist auszugehen. Derzeit gilt aber anscheinend die Devise, noch so lange „mitzufeiern“, bis der Zinseffekt das Wachstum abwürgt. Das ist aber noch nicht 2022 der Fall, weil das Ausgangsniveau so extrem niedrig war. Der S&P 500 und die Creditspreads bringen dem apano-Stimmungsindex +6 Punkte. Mit dem apano-Stimmungsindex berechnet apano Investments seit 2012 täglich die globale Marktstimmung und steuert damit u.a. die hauseigenen Investmentfonds „apano HI Strategie 1“ und „apano Global Systematik“.