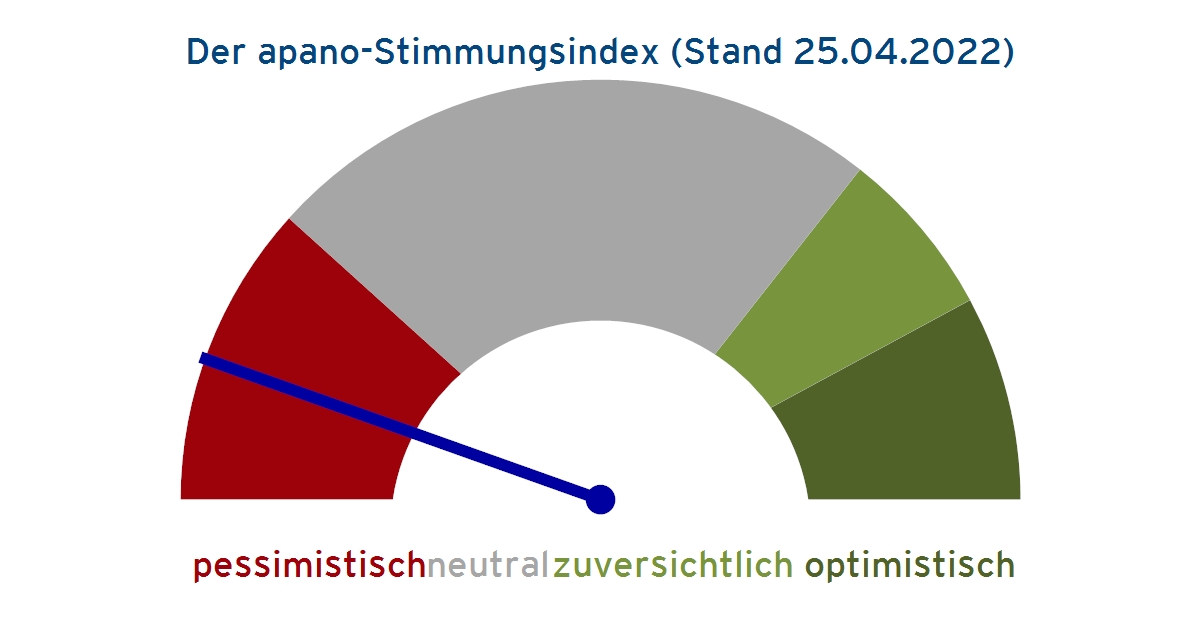

Kurz vor US-Handelsschluss ließ sich FED-Vizepräsidentin Loretta Mester bei CNBC interviewen. Einige Sätze waren bemerkenswert. Sie hält zwar eine 0,75% -Erhöhung der Zinsen im Mai für nicht erforderlich. Zugleich betonte sie aber den Willen der US-Notenbank, die hohe Nachfrage einzudämmen („excess demand“), um so die Inflation wieder in den Griff zu bekommen. Das Mittel dafür sind steigende Zinsen. Zudem geht sie davon aus, dass die Inflation über mehrere Jahre bei über 2% liegen wird. Als Nahziel plädiert sie dafür, dass der Zinssatz für die FED Overnight Borrowing Rate am Jahresende bei 2,5% stehen soll. Sie und viele FED-Mitglieder sähen dieses Level als neutral an – weder stimulierend noch bremsend. Dass die Investoren das ganz anders sehen, nämlich beginnen, die Gefahr einer handfesten Rezession einzupreisen, ist daran erkennbar, dass die Renditen der Langläufer unter Druck gerieten. Heute Morgen rentieren 10y US-Staatsanleihen nur noch bei 2,82%. Verstärkt werden die Konjunkturängste durch neue rigorose Anti Covid - Maßnahmen der chinesischen Regierung. Die Gefahr eines erneuten Zusammenbruchs der globalen Lieferketten wird zunehmend akut. Zwar wird fest mit stimulierenden Maßnahmen der chinesischen Regierung gerechnet, jedoch können diese erst greifen, wenn wieder gelockert wird. Vorerst suchen die Investoren das Weite: der Shanghai Composite Index verlor heute früh 5,1% und steht auf dem tiefsten Stand seit Juni 2020. Dass das neue Thema 1 an den globalen Börsen nicht mehr Inflation oder Ukraine ist, sondern Rezessionsangst, ist gut am dramatischen Einbruch der Industrierohstoffe erkennbar. Die Gemengelage aus neuen Lieferproblemen, hohen Preisen und Liquidität entziehender Notenbankpolitik ist die Hintergrundmusik für die diese Woche auf Hochtouren aufdrehende Berichtssaison. Der Nasdaq steht an der Schwelle zum Bärenmarkt, seit seinem Hoch im Dezember hat er 20% eingebüßt. Umso ängstlicher werden die Q1 Zahlen der „Titanen“ und insbesondere die Reaktion der Marktteilnehmer darauf erwartet. Der Netflix-Schock sitzt noch in den Knochen. Euroland wird heute früh ein wenig gestützt durch die französischen Schwergewichte, zudem verhindert der freundliche Rentenmarkt einen noch dramatischeren Einbruch. Der apano-Stimmungsindex verliert 18 Punkte (Kupfer/Vola/Creditspreads/Nikkei/ Rohstoffe/DAX/STXE600) und stürzt auf ein neues Zyklustief von -38. Einen so niedrigen Wert haben wir nur 1x, während der Covid-Panikphase, gemessen. Mit dem apano-Stimmungsindex berechnet apano Investments seit 2012 täglich die globale Marktstimmung und steuert damit u.a. die hauseigenen Investmentfonds „apano HI Strategie 1“ und „apano Global Systematik“.