- Alle Finanzinstrumente

- Indizes

- Aktien

- ETFs

- Fonds

- Rohstoffe

- Währungen

- Krypto

- Anleihen

- Zertifikate

Versuchen Sie es noch einmal mit einem anderen Suchbegriff

Verfallstags-Nachlese und Übertreibung

Sehr verehrte Leserinnen und Leser,

der DAX hat sich in der Vorwoche genau an eines der wahrscheinlichsten Szenarien gehalten – inklusive der erwarteten Fehlsignale. Aber wie kann es nun weitergehen, insbesondere angesichts der immer stärkeren Übertreibung an den US-Börsen?

Trotz Fehlsignal: Dieses Verfallstag-Szenario ist perfekt aufgegangen!

Die runde 17.000-Punkte war aus Sicht der Stillhalter zwar das perfekte Kursziel für die Stillhalter zum Verfallstag, wie ich in der Vorwoche schrieb (siehe Warum die 17.000er Marke für den DAX so wichtig ist), aber ich wies auch auf die Alternativen und die Gefahren hin: „Sobald der DAX sich vor dem Verfallstag dynamisch von der 17.000er Marke löst, werden Absicherungsmaßnahmen der Stillhalter einsetzen, welche die Kursdynamik verstärken können.“ Zudem „bleibt die Gefahr von […] Fehlsignalen sehr hoch“.

Und genau das haben wir gesehen: Am Dienstag fiel der DAX nach den enttäuschenden US-Inflationsdaten zurück und brach damit einen kurzfristigen Aufwärtstrend, den er am Mittwoch wiedereroberte – da war es, das Fehlsignal! Dann schoss er nach oben, überwand die 17.000, markierte ein neues Allzeithoch und verharrte auf diesem hohen Niveau bis zum Verfallstermin am Freitag (siehe senkrechte Linie im folgenden Intraday-Chart der vergangenen beiden Handelstage).

Ist der Nachverfallstags-Effekt schon vorbei?

Kurz danach setzte der „Nachverfallstags-Effekt“ ein (siehe schwarzer Pfeil): Die (Long-)Absicherungspositionen der Call-Stillhalter, die den Kurs bis zum Verfallstermin getrieben haben, wurden obsolet und daher wieder aufgelöst. Sie fehlten dem DAX dann nicht nur als Antrieb, sondern drücken den Kurs wieder, weil das Auflösen einer Long-Position ein Verkauf ist.

Das ging bis kurz nach Beginn des US-Handels; danach erholte sich der DAX wieder. Am Montag versuchten die Bären, die Abwärtsbewegung gleich wieder aufzunehmen, aber die Bullen hielten zunächst dagegen (linke grüne Pfeile). Danach bröckelten die Kurse zwar weiter ab, eine stärkere Abwärtsdynamik blieb jedoch bisher aus. Trotz einiger bearisher Signale (rote Pfeile) schafften es die Bären nicht einmal, die große Kurslücke vom Freitag vollständig zu schließen. Der DAX blieb deutlich über 17.000 Punkten.

Erst die nächsten Tage werden wohl zeigen, ob der deutliche Anstieg diese runde Marke nur ein Fehlausbruch ist, wie schon Sven Weisenhaus am Freitag vermutete, oder ob die Bullen die Bären weiter im Zaum halten und sogar noch nachlegen können.

Auch im DAX ist eine Übertreibung möglich

Falls die Bullen am Ruder bleiben, könnte es auch im DAX zu einer Übertreibung kommen. Denn die fundamentale Lage gibt weiterhin wenig Anlass für den Optimismus, den die Aktienmärkte zeigen: Zwar legen die Konjunkturerwartungen laut ZEW seit Monaten zu, aber die Lageeinschätzungen werden immer schlechter. Die positiven Erwartungen wirken daher wie das Pfeifen im Wald („Irgendwann muss es doch besser werden!“)

Von den Einkaufsmanager-Indizes und dem ifo-Geschäftsklima, die am Donnerstag bzw. Freitag veröffentlicht werden, erwarten Ökonomen ebenfalls keine substanziellen Verbesserungen. Aber wer weiß – die Märkte haben ja öfter andere Ansichten als Ökonomen und Analysten.

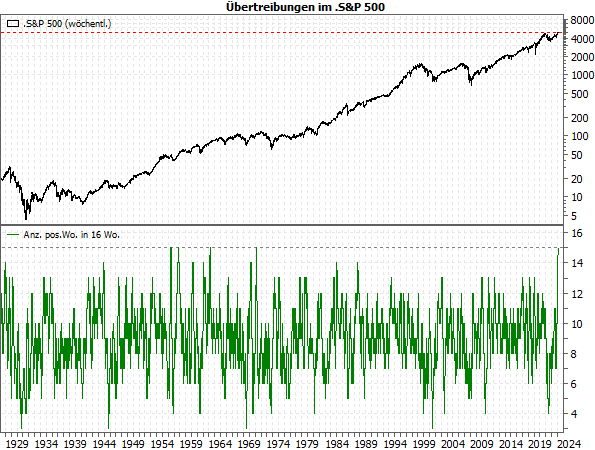

Apropos Übertreibung. Sven Weisenhaus hat schon in der Vorwoche darauf aufmerksam gemacht, dass der S&P 500 in der ersten Februarwoche einen Rekord einstellte, indem er 14 der vergangenen 15 Wochen mit einem Wochenplus beendete – etwas, dass ihm zuvor (seit 1928) nur 4 Mal gelang, zuletzt im März 1972.

Die nächste Runde der Übertreibung im S&P 500

In der vergangenen Woche setzte er noch eins drauf, denn er schaffte trotz des kräftigen Rückschlags nach den schwachen Inflationsdaten am Dienstag abermals ein – wenn auch nur knappes – Wochenplus. Damit sind es schon 15 von 16 Wochen mit einem Plus.

Auch das gab es nur 4 Mal zuvor, und zwar in den gleichen Phasen wie beim Rekord in der vorangegangenen Woche, also zuletzt im März 1972, davor im März 1964, im Oktober 1958 und im Juni 1957:

Quellen: MarketMaker mit Daten von VWD, eigene Berechnungen

Aber die Übertreibung war schon vorher sichtbar, z.B. Ende Januar, worauf ich in der Februar-Ausgabe meines Geldanlage-Briefs hinwies. Damals schlug ein typischer Überkauft-Indikator an, der auf Sicht von 13 Wochen einen Wert von 11 lieferte (von maximal 13). Das gab es zuvor letztmals im Dezember 1985, was also ebenfalls ein Hinweis auf die Außergewöhnlichkeit der aktuellen Lage ist.

Und das offensichtlichste Zeichen für eine Übertreibung ist natürlich das typische „Buy on dip“-Verhalten, dass wir erst in der Vorwoche wieder bestaunen durfte, das uns aber schon seit Wochen begleitet (und hier in der Börse-Intern bereits mehrfach thematisiert wurde).

Eine Warnung vor zu frühem Ausstieg bei einer Übertreibung

Ich warne jedoch davor, solchen Übertreibungssignalen zu frühzeitig zu folgen, denn bekanntlich halten Übertreibungen länger an, als man glauben mag.

In meinem Archiv hüte ich dazu zwei Artikel als warnende Beispiele: Der erste ist von 2004 und beschreibt detailliert die Gefahren der „Wertpapiere“ – CDOs genannt – die 3 bzw. 4 Jahre später erst die Immobilien- und dann die Finanzkrise auslösten. Noch früher gewarnt wurde in einem Artikel von 2009 vor der Immobilienblase in China. Sie ist erst 2021, also nach 12 Jahren, mit dem (schrittweisen) Zusammenbruch von Evergrande (HK:3333) richtig ausgebrochen.

Es ist also keine gute Idee, schlauer sein zu wollen als der Markt und gleich den ersten Hinweisen zu folgen. Denn solche Hinweise sehen wir seit Längerem. Bereits im vergangenen Jahr wurde in den Stockstreet-Börsenbriefen, aber auch hier in der Börse-Intern mehrfach die Übertreibung thematisiert, die sich immer deutlicher abzeichnet.

Völlig verrückt – oder nicht?

Trotzdem habe ich im November 2023 für das Musterdepot des Geldanlage-Briefs einen Nasdaq100-ETF gekauft – mit dem ausdrücklichen Hinweis auf die Übertreibung. Und das, obwohl zugleich eine Einzelaktie aus dem Tech-Sektor, die ich bereits im April 2023 gekauft hatte, zu diesem Zeitpunkt knapp im Minus lag!

Inzwischen liegt der Nasdaq100-ETF mit 18,1 %, die Tech-Aktie mit 40,1 % (!) im Plus. Und momentan sehe ich noch keinen Anlass, an beiden Positionen zu rühren. (Wenn Sie mich jetzt für verrückt halten und aufhören wollen zu lesen: Tun Sie es nicht – ich komme auf diesen „Unsinn“ gleich noch zurück!)

Schauen wir doch erst einmal, welche Woche der vergangen 16 diejenige war, in denen der S&P 500 sein Minus einfuhr: Es war die erste Woche des neuen Jahres!

Das wäre viel zu früh gewesen!

Erinnern Sie sich noch? Was wurden damals nicht alles für Teufel an die Börsenwände gemalt! Das Stichwort lautete: „Januar-Effekt“. Wer sich davon ins Bockshorn jagen ließ, schaut womöglich jetzt noch den Kursen hinterher, denn das „Buy on dip“-Phänomen hat dafür gesorgt, dass es faktisch keine nachträglichen Einstiegsgelegenheiten mehr gab.

Wenn Sie in diesem Jahr von Anfang an die Börse-Intern gelesen haben, dann waren Sie gewarnt, denn gleich in der ersten Ausgabe vom 08.01.2024 habe ich gezeigt, dass die (diversen!) Januar-Effekte entweder nutzlos sind, um den weiteren Kursverlauf einzuschätzen, oder sogar Unfug!

Aber zweifellos ist es schwer, in einer Übertreibung wie aktuell neu bzw. nachträglich einzusteigen. Was, wenn die Kurse doch stärker purzeln? Davor ist man natürlich nie sicher. Aber es gibt zwei Möglichkeiten, um eventuelle Chancen doch noch zu nutzen.

Zwei Möglichkeiten, eine Übertreibung zu nutzen

Erstens kann man schrittweise einsteigen, z.B. mit drei bis vier Teilpositionen. Dazu eignen sich die vier oben genannten Fälle als Richtschnur, in denen es zu einer vergleichbaren Übertreibung kam: In einem Fall stiegen die Kurse einfach weiter, und zwar um fast 20 %. In zwei Fällen begannen in den folgenden Wochen eher harmlose Konsolidierungen mit Verlusten von weniger als 5 %. Und nur in einem Fall gab es einen Einbruch von 19 %, der erst nach 14 Monaten aufgeholt wurde.

Die zweite Möglichkeit ist, auf die Sektor- und Branchenrotation zu achten und dabei insbesondere auf die Relative Stärke der Sektor- bzw. Branchenindizes zum Gesamtmarkt. Daran erkennt man, wann z.B. der Tech-Sektor – der aktuell das Börsengeschehen dominiert – zu schwächeln beginnt. Danach lässt sich das Depot umschichten, denn diese Methode lässt sich auch auf Einzelaktien anwenden.

Aktuell zeigt dieser „Sektor-Rotator“ noch keine Schwäche des Tech-Sektors an. Im Gegenteil, er ist den 3. Monat in Folge der stärkste der 11 MSCI-Sektoren. Und er ist auf dem besten Weg, auch im Februar wieder auf Platz 1 zu landen. Und seit März 2023 gehört er ununterbrochen zu den drei stärksten Sektoren.

Die entscheidenden Vorteile des Sektor-Rotators

Der Sektor-Rotator hat aber noch zwei weitere, entscheidende Vorteile: Zum einen zeigt er, wann auch der Gesamtmarkt schwächelt (wenn nämlich kein Sektor mehr „stark“ ist). Dann kann man Aktien zeitweise komplett adieu sagen – etwas, das in den vergangenen Baisse- und Crash-Phasen herbe Verluste erspart hätte.

Zum anderen hat man damit ein Regelwerk, das davor bewahrt, in einer Übertreibung in Euphorie zu verfallen – denn es zeigt eine Schwäche, die sich abzeichnet, gnadenlos an. Man muss dann nur konsequent genug sein, diesen Signalen auch zu folgen…

Mit besten Grüßen

Ihr Torsten Ewert

Verwandte Beiträge

Nach einer Umsatzsteigerung um 3 Prozent auf 376 Mio. Euro in 2024 plant 2G Energy für die laufende Periode nach Darstellung von SMC-Research eine deutliche...

Zum Donnerstag musste unser Dax nun sogar vom Gaul abspringen, da wird es langsam schon richtig wacklig wieder. Handelsmarken für DAX-Trader Guten Morgen Marken mit Wichtigkeit...

Hol dir jetzt InvestingPro zum günstigsten Preis des Jahres – exklusiv für dich! Extra-Rabatt erfolgt beim Checkout Jetzt sichern! Risikohinweis: In meinen Videos äußere ich...

Sind Sie sicher, dass Sie %USER_NAME% sperren möchten?

Dadurch werden Sie und %USER_NAME% nicht mehr in der Lage sein, Beiträge des jeweils anderen auf Investing.com zu sehen.

%USER_NAME% wurde erfolgreich zu Ihrer Sperrliste hinzugefügt.

Da Sie diese Person entsperrt haben, müssen Sie 48 Stunden warten, bevor Sie sie wieder sperren können.

Sagen Sie uns Ihre Meinung zu diesem Kommentar

Vielen Dank!

Ihre Meldung wurde zur Überprüfung an unsere Moderatoren geschickt

Kommentieren

Wir möchten Sie gerne dazu anregen, Kommentare zu schreiben, um sich mit anderen Nutzern auszutauschen. Teilen Sie Ihre Gedanken mit und/oder stellen Sie anderen Nutzern und den Kolumnisten Fragen. Um jedoch das Niveau zu erhalten, welches wir wertschätzen und erwarten, beachten Sie bitte die folgenden Kriterien:

Diejenigen, die die oben genannten Regeln missachten, werden von der Webseite entfernt und können sich in der Zukunft je nach Ermessen von Investing.com nicht mehr anmelden.