Gestern früh las ich einen Medienbericht, wonach die Aussagen von Fed-Chef Jerome am Mittwoch im Finanzdienstleistungsausschuss des US-Repräsentantenhauses die Zinshoffnungen der Anleger an der Wall Street bestärkt hätten. Konkret wurden dazu die folgenden Aussagen genannt:

Powell sei „einigermaßen zuversichtlich“, dass das von der Zentralbank gesetzte Ziel einer Teuerungsrate von 2 % erreicht werde. Trotz der zuletzt rückläufigen Inflation sei der Fed-Chef jedoch noch nicht bereit, von einem nachhaltigen Rückgang der Teuerung in Richtung des Zielwerts zu sprechen.

Ernsthaft? Mir ist es jedenfalls ein absolutes Rätsel, wie diese Aussagen die Zinshoffnungen der Anleger bestärkt haben sollen. Vielmehr ist es offensichtlich, dass diese Art der Berichterstattung wieder einmal vom Typ „Kurse machen Nachrichten“ war.

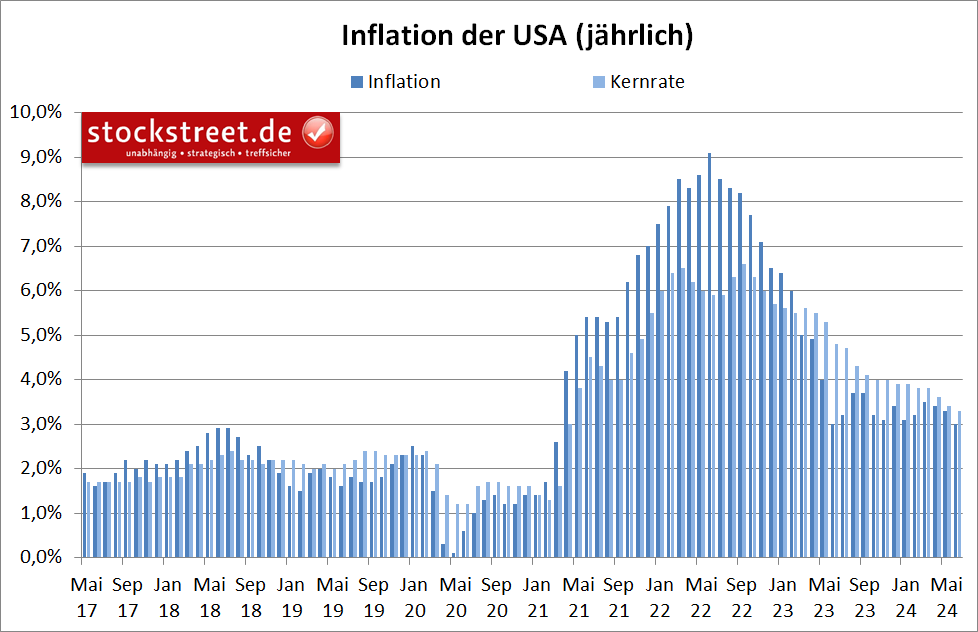

US-Teuerung lässt stärker nach als erwartet

Zur Erinnerung: Tags zuvor hatte Powell vor dem Bankenausschuss des Senats gesagt, dass „weitere gute Daten“ die Zuversicht der Zentralbank stärken würde. Und diese Daten hat es gestern mit den US-Verbraucherpreisen gegeben. Denn diese sind schwächer als erwartet ausgefallen.

Im Juni kam es sogar zu einem Rückgang um -0,1 % zum Vormonat. Erwartet wurde hingegen ein Anstieg um +0,1 %, nach 0,0 % im Mai. Die Jahresrate gab dadurch von +3,3 % im Mai auf nun +3,0 % nach, statt erwarteter +3,1 %.

Auch bei der Kernrate, bei der die stark schwankenden Energie- und Nahrungsmittelpreise ausgeklammert werden, gab es eine positive Überraschung. Sie stieg im Juni nur um +0,1 % zum Vormonat und um +3,3 % zum Vorjahr, nach +0,2 % bzw. +3,4 % im Mai. Hier waren konstante Raten erwartet worden.

Warum sorgten diese Daten nur kurzzeitig für gute Laune?

In einer ersten Reaktion sorgten die Daten erwartungsgemäß für gute Laune an den Aktienmärkten, weil sinkende Verbraucherpreise natürlich bestens geeignet sind, der Fed Spielraum für eine erste Leitzinssenkungen einzuräumen. Schließlich erfüllt der überraschend starke Rückgang der Teuerung das von Fed-Chef genannte Kriterium der „guten Daten“. Und so war im Börsen-Live-Ticker von Stock3 auch bereits kurz nach Bekanntgabe der Daten zu lesen, dass die US-Zinsfutures mit 45 Basispunkten schon wieder fast zwei Zinssenkungen im laufenden Jahr einpreisen.

Warum brachen die US-Technologieaktien plötzlich ein?

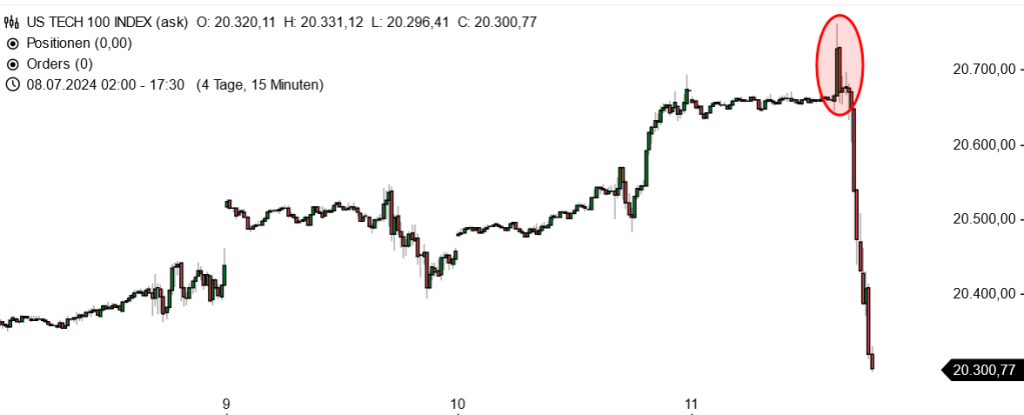

Doch vor allem Technologieaktien konnten ihre anfänglichen Kursgewinne nicht halten, sondern drehten relativ schnell ins Minus (siehe rote Ellipse im folgenden Chart) und brachen dann sogar mit hoher Dynamik ein, wie der folgende Chart des Nasdaq 100 aus dem CFD-Handel zeigt.

(erstellt mit: comdirect.de)

Nun bin ich sehr gespannt, ob es dazu sinnvolle Erklärungen der Medien gibt. Oder werden wir wieder nur Meldungen vom Typ „Kurse machen Nachrichten“ erhalten? Vielleicht waren ja die überraschend schwachen Inflationsdaten nicht schwach genug. Das wäre natürlich Unsinn!

Sinkende Preise wegen geringer Nachfrage?

Sinnvoller wäre zum Beispiel die Erklärung, dass sich sinkende Preise vor allem mit einer schwachen Nachfrage begründen lassen. Und da es zuletzt bereits einige Wirtschaftsdaten gab, die auf eine schwächere US-Wirtschaft hindeuten, lassen weitere Hinweise in dieser Richtung nicht nur Zinshoffnungen aufkommen, sondern auch Befürchtungen vor einer Rezession, die ja durch eine inverse Zinsstrukturkurve schon seit geraumer Zeit angedeutet wird (siehe auch „Der ultimative Rezessionsindikator?“).

Und dazu passt auch die gestrige Meldung, dass die Realeinkommen in den USA im Juni gegenüber dem Vormonat „nur noch“ um 0,3 % gestiegen sind, nach einem Anstieg um noch 0,4 % im Mai. Ein geringerer Anstieg der Einkommen bei anhaltend zu hoher Inflation ist ein weiterer Hinweis auf eine zukünftig womöglich geringere Konsumnachfrage.

Gewinnmitnahmen nach dem Motto „sell on good news“

Vielleicht sind der Grund für die plötzliche Wende des Nasdaq 100 aber auch schlichte Gewinnmitnahmen – nach dem Motto „sell on good news“. Denn der Technologieindex war im Vorfeld der US-Inflationsdaten 7 Handelstage in Folge gestiegen und hatte dabei fast 5,7 % hinzugewonnen.

In der Wochenausgabe des Börsenbriefs „Börse-Intern Premium“ war dazu gestern bereits zusätzlich zu lesen, dass der Nasdaq damit seit seinem Zwischentief vom 31. Mai binnen nur 27 Handelstagen auf einen Kursgewinn von insgesamt mehr als 13 % kommt und es seit dem Tief vom 19. April sogar rund 22 % binnen nur 56 Handelstagen sind.

Außerdem ist der Index inzwischen (wieder) nach oben aus einem Aufwärtstrendkanal (grün) herausgelaufen. Und das, obwohl bereits mit dem vorangegangenen Erreichen der oberen Trendkanallinie ein 5-gliedriger Verlauf ausgebildet war. Daher haben wir es aktuell mit einer Übertreibung in der Übertreibung zu tun. Und somit sind Gewinnmitnahmen nach guten Nachrichten (sell on good news) nur allzu verständlich.

Schnell rein und schnell wieder raus

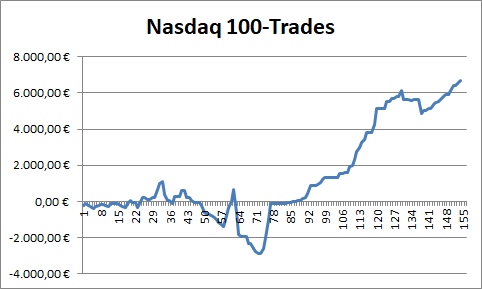

Mir kommt der scharfe Rücksetzer des Nasdaq 100 jedenfalls sehr gelegen. Denn beim Trading-Dienst „Target-Trend-CFD“ hatte ich drei Short-Positionen auf den Technologieindex in den Markt gegeben (siehe grüne Pfeile im folgenden Chart). Und bei zweien wurde durch den Kurseinbruch gestern der jeweilige Take-Profit (blaue Linien) erreicht, so dass diese Positionen jeweils automatisch mit Gewinn beendet wurden. Beim dritten habe ich den Verkauf manuell vorgenommen und so einen weiteren Gewinn realisiert (rote Pfeile).

(erstellt mit: comdirect.de)

Vielleicht erinnern Sie sich? Am Freitag vergangener Woche hatte ich geschrieben: „Es sind die kurzfristigen Kursbewegungen, mit denen man derzeit ein gutes Chance-Risiko-Verhältnis hat.“ Und das Motto lautet daher auch: schnell rein und schnell wieder raus (siehe „Eine merkwürdige und gefährliche Bullenfalle beim DAX“.) Durch die gestrigen Gewinne ist die Performance aller bislang beendeten Nasdaq 100-Trades durch weitere schnelle Trades auf die kurzfristigen Bewegungen auf ein neues Hoch gestiegen.

Und obwohl diese Trades nun beendet sind, würde mir eine weitergehende Korrektur des Nasdaq 100 gefallen. Denn einerseits habe ich noch weitere Short-Positionen im Markt, andererseits wäre es grundsätzlich wünschenswert, wenn endlich etwas Spekulation aus dem Markt entweichen würde.

Ich wünsche auch Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus