Sehr verehrte Leserinnen und Leser,

kürzlich fragte mich ein Leser, welche Gründe ich für die anhaltende Schwäche von Gold in jüngster Zeit sehe und welche mittelfristige Tendenz ich beim Goldpreis sehe. Diese E-Mail war bemerkenswert, da es die erste zu Gold seit längerer Zeit war.

Die Stockstreet-Leser-Mail-Indikatoren

Leser, die unsere Beiträge schon länger lesen, wissen, dass wir gelegentlich auch Leser-Mails als Marktindikatoren verwenden. Am bekanntesten dürfte dabei Jochen Steffens‘ Hassmail-Indikator sein. Aber auch, wenn wir viele Mails zu anderen Themen bekommen, können wir daraus schließen, dass viele Anleger an dieser Stelle ein Problem haben.

So ging es in der laufenden Hausse seit 2009 mehrfach darum, wie man trotz stark gestiegener Kurse noch in den Markt einsteigt – was darauf hindeutete, dass viele Anleger unterinvestiert waren. Zuletzt gingen häufiger Anfragen ein, die sich auf die „hohen Kurse“, die Überbewertung von Aktien und andere Themen bezogen, die als Gefahr für die Aktienmärkte wahrgenommen wurden. Sehr oft bestätigen solche gehäuften Anfragen, dass die „Masse“ falsch liegt oder lag.

Im Umkehrschluss könnte man sich also auch einen Nicht-Mail-Indikator vorstellen: Wenn es zu einem Thema längere Zeit still ist, dann erlahmt das Interesse der Masse daran – was unter Umständen eine Gelegenheit zu einem günstigen Einstieg bietet. Nun ist die Zahl der Themen, von denen wir nichts hören, potenziell unüberschaubar, was die Sache natürlich extrem erschwert.

Gold ist eigentlich immer ein Thema – warum jetzt nicht?

Aber Gold ist traditionell ein Thema, das viele Anleger interessiert – und zu dem eigentlich auch regelmäßig Fragen kommen. Gold zeichnet sich zudem normalerweise durch ein hohes „Grundvertrauen“ der Anleger aus, das unabhängig von kurzfristigen Schwankungen ist. Völlig in Ungnade fällt Gold eigentlich nie. Aber die lange Pause bei unseren „Gold-Mails“ könnte durchaus ein Zeichen sein, dass viele durchschnittliche Anleger das Edelmetall aus dem Blick verloren haben.

Und tatsächlich habe ich mir daher auch schon ähnliche Fragen gestellt wie der Leser, der mir nun geschrieben hat: Letztlich läuft das auf die Frage hinaus, was den Goldpreis treibt. Dabei spielen mehrere Faktoren eine Rolle: Inflation, Zinsen, Dollar-Stärke/-Schwäche und andere.

So sollte Gold z.B. von der zuletzt stark gestiegenen Inflation profitieren, auch wenn diese nicht dauerhaft ist. Schließlich führen hohe Inflationsraten zusammen mit den gesunkenen Renditen (die 10-jährigen US-Staatsanleihen sind seit März um bis zu 0,55 Prozentpunkte gefallen!) zu niedrigeren Realzinsen.

Trotz drastisch gestiegener negativer Realzinsen bleibt der Goldpreis zurück

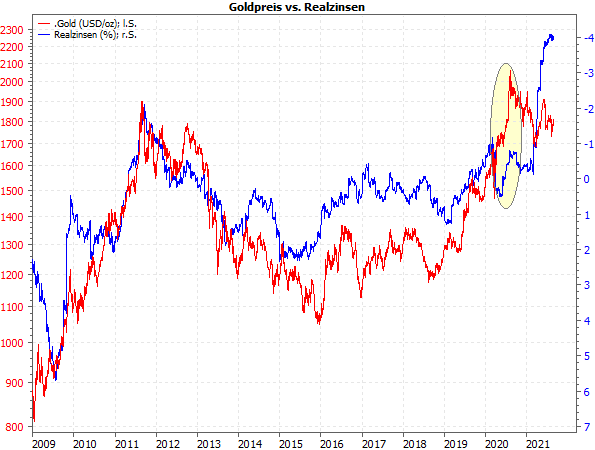

Niedrige, aber vor allem sinkende Realzinsen sind typischerweise ein starker Treiber für den Goldpreis; die (negative) Korrelation zwischen beiden Zeitreihen ist hoch (die rechte Skala im folgenden Chart ist daher invertiert dargestellt):

Quellen: MarketMaker, US. Bureau for Labor Statistics

Die Null- und Negativzinspolitik der Zentralbanken ist mit der Corona-Pandemie in eine neue Runde gegangen und wird voraussichtlich noch jahrelang anhalten. Zusammen mit einer verstärkten Schuldenpolitik der Regierungen (in den USA muss im September die Schuldenobergrenze erneut angehoben werden) gefährdet sie die finanzielle Stabilität der Staaten und damit des Finanzsystems.

Das alles sind Argumente, die für Gold sprechen. Insofern hat der Leser Recht: Die verhaltene Entwicklung des Goldpreises in jüngster Zeit verwundert schon etwas.

Warum der Goldpreis schwächelt

Aber diese Argumente sind längst bekannt. Und der Gewöhnungseffekt führt dazu, dass solche bekannten Fakten nach und nach in den Hintergrund rücken. Die Anleger fokussieren sich womöglich derzeit vor allem auf Aktien – siehe die jüngsten Buy-the-dip-Rücksetzer – und halten Gold für uninteressant. Darauf deuten zumindest einige Stimmungsindikatoren hin, die sich parallel zum fallenden Goldpreis merklich abkühlten. Auch scheinen die Anleger momentan der Meinung zu sein, dass keine Gefahr oder Krise bevorsteht, die Gold als Absicherung nötigt macht.

Zudem könnte man mit Blick auf den Chart oben argumentieren, dass Gold zu Beginn der Corona-Pandemie zunächst kräftig zulegte, während die Realzinsen zurückblieben (siehe gelbe Ellipse). Nachdem sich die Lage aber etwas entspannt hat, näherten sich beide Kurven wieder an. Und jetzt laufen eben mal die Realzinsen voraus – was ja vielleicht nicht von Dauer ist, wenn sich die Inflation wieder normalisiert.

Und wie sieht es mittelfristig aus?

Der Leser fragte aber auch nach dem möglichen mittelfristigen Potenzial des Goldpreises. Hier dürften die oben genannten Faktoren weniger relevant sein, da sie eher kurzfristigen Schwankungen unterworfen sind als längerfristigen Trends. Aber Gold als Rohstoff unterliegt auch dem Wechselspiel von Angebot (von Minenproduktion und Recycling) und Nachfrage (der Industrie und Anleger).

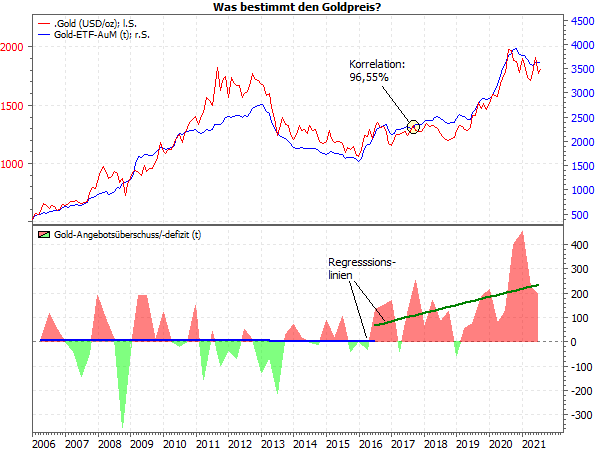

Gewöhnlich ist es dabei so, dass ein zu großes Angebot die Preise drückt, eine große Nachfrage dagegen die Preise treibt. Kann man dies auch bei Gold beobachten? Dazu der folgende Chart:

Quellen: MarketMaker, World Gold Council

Hier sehen Sie den Goldpreis (rote Kurve) und im unteren Chartteil den Saldo aus Angebot und Nachfrage weltweit gemäß den Quartalsdaten des World Gold Council. Die roten Bereiche zeigen einen Überschuss der Goldproduktion an (sind also theoretisch negativ für den Goldpreis), die grünen signalisieren eine höhere Nachfrage, sollten also positiv für den Goldpreis sein. Eine wie auch immer geartete Korrelation zwischen Goldpreis und Angebots-/Nachfrage-Situation lässt sich zumindest über längere Zeit nicht erkennen.

Wo der Großteil des Golds inzwischen landet

Im Gegenteil: Von 2006 bis 2016 waren Angebot und Nachfrage faktisch ausgeglichen – die (blaue) Regressionslinie liegt an der Nulllinie und verläuft nahezu waagerecht. Der Goldpreis legte in dieser Zeit kräftig zu, was natürlich auch der Finanzkrise und ihren Nachwehen zuzuschreiben ist. Insbesondere von 2011 bis 2013 herrschte eine starke Goldnachfrage (hellgrüne „Zacken), aber der Preis stagnierte nach dem 2011er Allzeithoch.

Und ausgerechnet 2013, also die Nachfrage nochmals anzog, brach er deutlich ein und setzte in den kommenden Jahren seine Abwärtsbewegung mit geringerer Dynamik fort. Seit 2016 übersteigt dagegen das Angebot die Nachfrage fast ständig, und dieses Überangebot wuchs sogar deutlich. Trotzdem legte der Goldpreis in dieser Zeit erneut zu – und das nicht nur wegen der Corona-Pandemie!

Der klassische Angebots-/Nachfragemechanismus wirkt hier also nicht wie erwartet. Doch im gesamten Zeitraum lässt sich eine sehr hohe Übereinstimmung der Goldpreisentwicklung mit den Beständen von Gold-ETFs und ähnlichen Anlagen beobachten, die physisches Gold einlagern (blaue Kurve). Die Korrelation zwischen beiden Kurven beträgt sehr hohe 96,55 %

Offenbar bestimmt die Investmentnachfrage inzwischen zum Großteil den Goldpreis. Kein Wunder, schließlich machte der gesamte Anteil aller Gold-Investments (Münzen/Barren, ETFs, Zentralbanken) 2020 55,5 % der Goldnachfrage aus, die industrielle Produktion (Schmuck, Elektronik, u.A.) nur 44,5 %. 2006 verschwanden dagegen noch weniger als 20 % der Goldproduktion in irgendwelchen Tresoren. Hier hat also in den vergangenen Jahren offenbar ein Paradigmenwechsel stattgefunden.

Worauf Goldanleger in Zukunft achten sollten

Die Gründe, warum Anleger Gold kaufen, sind zweifellos vielfältig und nicht immer offensichtlich. Aber die Daten legen nahe, dass die Nachfrage der Investoren mittlerweile der entscheidende Treiber für den Goldpreis ist. Wer also wissen will, wohin sich der Goldpreis mittel- und langfristig bewegt, muss sich die Frage beantworten, ob die Anleger in Zukunft weiter Gold kaufen – z.B. um sich gegen eine mögliche Schulden- und Finanzkrise oder eine nachhaltige Inflation abzusichern – oder ob sie die Goldbestände wieder abstoßen, weil die Zentralbanken das Schuldenproblem in den Griff bekommen oder z.B. Kryptowährungen Gold als Krisenabsicherung ersetzen.

Aus charttechnischer Sicht sind jedenfalls vorerst die langfristigen Aufwärtstrends bei Gold und den Gold-Beständen der ETFs intakt, und die jüngste Schwäche ist nur eine Konsolidierung, nach deren Ende die Kurven wieder nach oben drehen sollten. Wie gesagt, dieses aktuell geringe Interesse an Gold könnte einfach einer gewissen Sorglosigkeit der Anleger geschuldet sein.

Aber falls es tatsächlich noch zu der erwarteten Sommer-/Herbstkorrektur an den Aktienmärkten kommt und diese etwas heftiger ausfallen sollte als die Rücksetzer der jüngsten Zeit, dürfte Gold wieder Auftrieb erhalten. Denn in diesem Fall werden auch Anleihen wieder als „sicherer Hafen“ gefragt sein – den Niedrig-, Null und Negativzinsen zum Trotz. Die (weiter) steigenden Anleihekurse drücken das Zinsniveau weiter – und damit auch die Realzinsen. Es könnte dann also sein, dass der Goldpreis den Sprung, den die Realzinsen vor Kurzem machten, mit entsprechender Dynamik nachholt…

Mit besten Grüßen

Ihr Torsten Ewert