Was für ein riesiger Unterschied! Vorgestern bin ich gegen ca. 5:30 Uhr aufgewacht. Aufgrund des Russland-Konflikts habe ich sofort zum Handy gegriffen und auf die Kurse geschaut. Ich musste feststellen, dass die Aktienmärkte (aus den bekannten Gründen) stark nachgegeben haben. Danach klebte ich für den Rest des Tages am Bildschirm. Bis zum späten Abend galt es die Nachrichtenflut zu bewältigen und das Kursgeschehen zu verfolgen.

Ein anstrengender Tag.

Gestern das genaue Gegenteil: Die Ungewissheit über die weiteren Entwicklungen ließ mich zwar erneut schlecht schlafen, doch nach einem nächtlichen Blick aufs Handy konnte ich problemlos weiterschlafen. Die Kurserholung des Vortages hatte Bestand. Nach dem Aufwachen (ganz entspannt ohne Wecker) ging es gemütlich an den PC. Im Gegensatz zum Vortag ließ sich der Nachrichtenticker gut abarbeiten. Derweil erholten sich die Aktienmärkte vom Einbruch des Vortages in einem gemächlichen Tempo weiter.

Ein entspannter Tag: Der Leser-Mail-Indikator schlägt weiterhin aus

Allerdings haben mich gestern wieder ungewöhnlich viele Leser-Mails erreicht. Und zwei möchte ich heute hier besprechen, weil dies für alle Leser von Nutzen sein kann. Eine davon hatte ich vorgestern bereits kurz angesprochen. (Zitat: „Da wird skeptisch gefragt, ob es jetzt tatsächlich schon die Zeit zum Einstieg ist.“) Konkret fragte der Leser zur Börse-Intern vom Dienstag (siehe „Kaufen, wenn die Kanonen donnern“): „Hallo, denken Sie nicht, dass die Kurse weiter abtauchen bei einsetzender Zinserhöhung, also jetzt wirklich kaufen?“

Hier meine heutige Antwort:

Schlimmer als steigende Zinsen ist ein Liquiditätsentzug

"In der Tat rechne ich noch mit erneuten Rücksetzern, wenn die US-Notenbank beginnt, ihre Bilanz abzubauen. Denn ein Liquiditätsentzug, der damit einhergeht, kann die Aktienmärkte stark belasten. Siehe dazu unter anderem auch die Börse-Intern-Ausgaben vom 10.12.2021 und .

Einsetzende Zinserhöhungen sind dagegen für die Aktienmärkte das kleinere Problem. Bereits nach einer ersten Zinsanhebung lässt die damit verbundene Volatilität gewöhnlich nach. Und 2 bis 4 Quartale später stehen die Aktienmärkte regelmäßig bereits auf neuen Höchstständen, so zumindest eine Analyse von JP Morgan.

Ob man also „jetzt wirklich kaufen“ sollte, hängt von vielen Faktoren ab. Insbesondere stellt sich die Frage nach der Zielsetzung eines Kaufs. Wer zum Beispiel sehr langfristig agiert, kann jetzt, auch nachdem der DAX binnen 10 Tagen 10 % verloren hat, bereits sehr günstig einsteigen. Und kurzfristige Trades versprechen ebenfalls ordentliche Renditen. Über diese berichte ich regelmäßig. Und nicht ohne Grund betreiben wir auch Börsenbriefe, mit denen Sie konkrete Anweisungen für solche Trades erhalten."

Siehe 2018

Zu dieser Antwort möchte ich kurz in Erinnerung rufen, dass ich in den beiden Börse-Intern-Ausgaben von Ende 2021 jeweils auf den Kursverlauf des DAX 2018 verwiesen habe:

Ab Oktober 2017 entzog die US-Notenbank (Fed) dem Markt Liquidität, und das mit der Zeit in zunehmendem Maße. Dies hinterließ am Aktienmarkt tiefe Spuren, wie der DAX-Chart zeigt (rotes Rechteck). Dazu schrieb ich am 20.10.2021: „Mehr als 3.300 Punkte bzw. fast 25 % büßte der Index im Zeitraum von November 2018 bis Dezember 2019 ein. Und ein solches Szenario könnte sich wiederholen.“

Es stellt sich allerdings die Frage, ob die Fed aus den damaligen Entwicklungen gelernt hat. Oder vielleicht haben auch die Märkte dazugelernt. Vielleicht werden die Märkte dieses Mal nicht mehr derart „allergisch“ auf den Liquiditätsentzug reagieren, weil die Notenbanken dieses Mal besser kommunizieren.

Wie werden die Notenbanken auf die Ukraine-Krise reagieren?

Vielleicht wird die geldpolitische Wende auch nicht so schnell stattfinden, wie es die Märkte zuletzt eingepreist hatten. Schließlich bringt der Einmarsch Russlands in die Ukraine die Notenbanken in ein Dilemma. Einerseits heizen die hohen Energiepreise die Inflation weiter an. Das erhöht den Druck, die Anleihekäufe zu beenden und die Leitzinsen anzuheben. Andererseits bremst die neue Krise das Wachstum der Weltwirtschaft. Denn zum einen werden die Sanktionen Auswirkungen haben, zum anderen wird die psychologische Komponente eines Krieges in Europa die Konsumfreude dämpfen. Beides erschwert den Ausstieg aus der lockeren Geldpolitik – und verlängert ihn vielleicht.

Das BIP der Euro-Zone könnte um 1 % niedriger ausfallen

So hat die EZB laut Insidern bereits einen möglichen Konjunkturdämpfer durch den Ukraine-Krieg berechnet. Bei einem informellen Treffen der EZB-Spitze in Paris habe Chefvolkswirt Philip Lane Szenarien dazu vorgelegt, sagten mehrere mit der Sache vertraute Personen der Nachrichtenagentur Reuters heute. Ein mittleres Szenario ergab, dass das Bruttoinlandsprodukt der Euro-Zone dieses Jahr um 0,3 % bis 0,4 % geschmälert wird. Ein extremeres Modell kommt sogar auf fast -1 %.

Für die Inflation liegen zwar noch keine derartigen Schätzungen vor, doch hat Lane bereits signalisiert, dass die Vorhersage für 2022 deutlich angehoben werde. Die Teuerungsrate zum Ende des mittleren Projektionszeitraums – also bis 2024 – soll aber noch immer unter dem Ziel der EZB von 2,0 % liegen.

Letztlich können die Währungshüter aber die Entwicklungen bis zu den Notenbanksitzungen im März noch abwarten und dann entscheiden. Und daher ist es aktuell eigentlich verfrüht zu diskutieren, wie die Märkte auf zukünftige Notenbankentscheidungen reagieren werden. Aktuell haben wir es jedenfalls nach wie vor mit einem Markt für kurzfristige Trader oder sehr langfristig orientierte Anleger zu tun.

Wenn sich die Lage beruhigt hat, sind die Kurse schon oben

Und damit komme ich zu der zweiten Leser-Mail. Ebenfalls zu der Börse-Intern-Ausgabe mit dem Titel „Kaufen, wenn die Kanonen donnern“ schrieb mir vorgestern ein Leser Folgendes:

„Guten Tag!

Ja ich kenne diesen "Ratschlag" auch, aber ich kann die Verunsicherung der Menschen verstehen. Es ist die Unsicherheit, was in diesem Krieg noch alles dem Westen droht, ob Putin bei der Ukraine genug hat oder der Westen noch mehr in diesen Krieg gezogen wird. Diese Unsicherheit ist vermutlich viel stärker, als der vermutliche Crash an der Börse.

Ich würde dies auf jeden Fall nicht außer Acht lassen. Man ist dann eher bereit sein Bargeld zusammenzuhalten und abzuwarten. Der Krieg könnte eine Weile dauern und dann nützen einem die Papierchen in der Börse nicht mehr so viel. Ich glaube eher, es ist die Zeit abzuwarten, es ist, wenn sich die Sache wieder beruhigt, noch genug Zeit um einzusteigen, und eine gewisse Sicherheit hat man doch lieber.

Viel Erfolg weiterhin und auf einen baldigen Frieden.“

Das nächste Paradebeispiel für das typische psychologische Muster

Beim Lesen dieser Zeilen fiel mir sofort wieder das typische psychologische Muster an den Börsen auf und die vorgestern bereits erwähnte Börse-Intern-Ausgabe vom 25. März 2021 ein – Titel: Ein Paradebeispiel für das typische Verhalten der Märkte. Absolut lesenswert in der aktuellen Marktsituation!

Kurzer Auszug daraus: Ein Leser schrieb mir am Montag vergangener Woche, der DAX und Europa würden lediglich eine Nebenrolle auf dem weltweitem Börsenparkett spielen und die USA stünden erst noch am Anfang der Epidemie. Daher sehe er erst Kaufkurse, „nachdem bezüglich Corona in US die letzten Toten verräumt sind und die übrig gebliebenen Firmen sich als überlebensfähig erweisen“.

Meine damalige Antwort: „… Die Märkte sind stets antizyklisch. ...“

Und mein damaliger Rat: „Und immer dann, wenn ein Gewöhnungseffekt einsetzt, steigen die Kurse. Steigen Sie also nicht zu spät ein!“

Bei kriegerischen Handlungen setzt dieser Gewöhnungseffekt viel schneller ein. Bewaffnete Konflikte haben wir schon viel öfter erlebt als eine globale Pandemie. Und ich bin überzeugt, dass Sie zu spät kommen, wenn Sie abwarten, bis sich die Sache wieder beruhigt. Und Nein! Es ist dann nicht genug Zeit um einzusteigen! Es sei denn, Sie möchten erst einsteigen, wenn ein Großteil der Kursverluste aufgeholt ist.

Ein super Markt für schnelle Trader

Der Nasdaq 100 landete übrigens vorgestern im Tief bei rund 13.000 Punkten. Gestern steht er schon wieder über 14.000 Zähler. Der Index hat damit binnen 24 Stunden mehr als 7,7 % zugelegt.

Erinnern Sie sich noch? Am Mittwoch hatte ich dazu am Ende der „Börse-Intern“-Ausgabe einen Trade angekündigt. Zitat:

„Nachdem ich gestern den schnellen Gewinn mit einem Long-Trade auf den Nasdaq 100 berichten konnte, habe ich diesen Trade am Abend bei 13.791 Punkten zurück ins Depot geholt. Und heute früh habe ich ihn bei 14.005 Zählern beendet. 188,86 Euro Gewinn pro CFD-Kontrakt konnten die Leser des Target-Trend-CFD so erneut binnen weniger Stunden realisieren.

Da der Nasdaq 100 aktuell wieder unter 13.800 Punkte gefallen ist, überlege ich einen erneuten Rückkauf.

Wer diesem Rat gefolgt ist, konnte binnen etwas mehr als 24 Stunden 420 Punkte bzw. 357,02 Euro Gewinn pro Long-Kontrakt erzielen. Denn ich habe den Trade am Mittwoch nach Versand der Börse-Intern um 20:44 Uhr bei 13.580 Punkten zurückgekauft und vorgestern um 21:54 Uhr wieder verkauft.

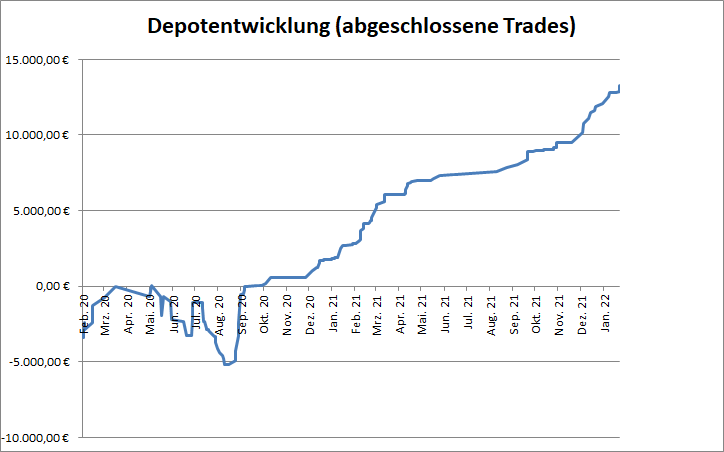

Ein neuer Abonnent dieses Börsenbriefes hat mich gestern gefragt, welche Performance man damit per Anno in den letzten Jahren erzielen konnte, wenn man die „Trades passgenau nachgetradet hätte (was ja der Sinn eines Börsendienstes dieser Art ist)“, so der Leser. Kurze Antwort: Die folgende Grafik zeigt zum Beispiel die Gesamtperformance aller abgeschlossenen Trades der vergangenen 12 Monate.

Fazit

Vielleicht haben wir vorgestern schon die Tiefs der Korrekturen an den Aktienmärkten gesehen. Jedenfalls läuft aktuell eine starke Kurserholung. Mit einem gestaffelten Einstieg wäre man nun im Markt drin und könnte bereits auf erste Gewinne im Depot blicken.

Ich glaube allerdings nicht, dass es das schon war. Ich denke hingegen, dass wir nach der Kurserholung noch einmal Kursverluste und sogar neue Korrekturtiefs sehen werden, insbesondere in den US-Indizes. Diese erwarte ich insbesondere dann, wenn die US-Notenbank mit dem Bilanzabbau beginnt und der Markt faktisch wieder auf Liquiditätsentzug gesetzt wird.

Für langfristige Investoren ist das alles kein Thema. Sie können an ihren aktuellen Positionen festhalten und bei neuen Korrekturtiefs weitere gestaffelte Käufe tätigen. Kurzfristige Trader können hingegen das Auf und Ab aktiver begleiten, indem sie in die aktuelle Kurserholung hinein Gewinnmitnahmen tätigen, um dann bei wieder fallenden Kursen noch einmal günstiger zuzuschlagen.

Ich wünsche Ihnen dabei viel Erfolg

Ihr

Sven Weisenhaus