Es ist kein Geheimnis, dass die US-Notenbank es sich in den letzten anderthalb Jahrzehnten zur Aufgabe gemacht hat, durch die Ankurbelung der Vermögenspreise einen „Wohlstandseffekt“ in der Wirtschaft zu erzeugen. Im Jahr 2010 erklärte Ben Bernanke:

„... und höhere Aktienkurse werden den Wohlstand der Verbraucher steigern und ihr Vertrauen stärken, was wiederum die Ausgaben ankurbeln wird. Höhere Ausgaben werden zu höheren Einkommen und Gewinnen führen, die das Wirtschaftswachstum in einem positiven Kreislauf weiter unterstützen werden.“

Und so begann er das Drucken von Geld mit dem ausdrücklichen Ziel, die Preise von Vermögenswerten in die Höhe zu treiben, eine Politik, die dann auch von jedem seiner Nachfolger fortgesetzt wurde.

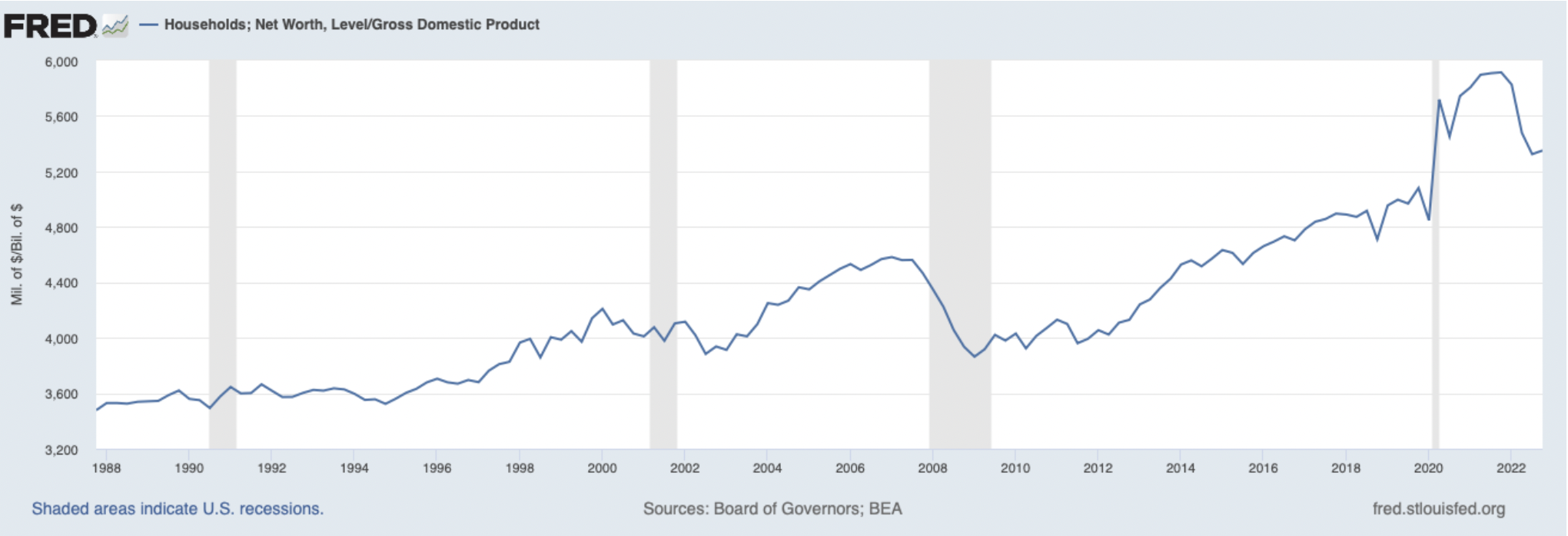

In dieser Zeit war die quantitative Lockerung, wie die Politik billigen Geldes genannt wird, außerordentlich erfolgreich bei der Belebung der Asset-Preise, während sie bei der Ankurbelung der Wirtschaft nicht so effektiv war. Der deutlichste Beweis dafür ist die Tatsache, dass das Nettovermögen der privaten Haushalte im Verhältnis zur Gesamtwirtschaft während der QE-Ära auf Rekordhöhen gestiegen ist.

Wenn es so funktioniert hätte, wie von Bernanke beabsichtigt, wäre es nach einem kurzen Anstieg des Verhältnisses wieder abgeflacht, da das Wirtschaftswachstum das Wachstum der Asset-Preise eingeholt hätte. Das hat aber bekanntlich nicht geklappt

Es sieht jedoch so aus, als ob die Zentralbank zumindest die erste Hälfte von Bernankes Vorhaben (die Steigerung des Wohlstands) erfüllt hat, auch wenn sie die zweite Hälfte (das Ingangsetzen eines positiven Kreislaufs des Wirtschaftswachstums) nicht ganz erreicht hat.

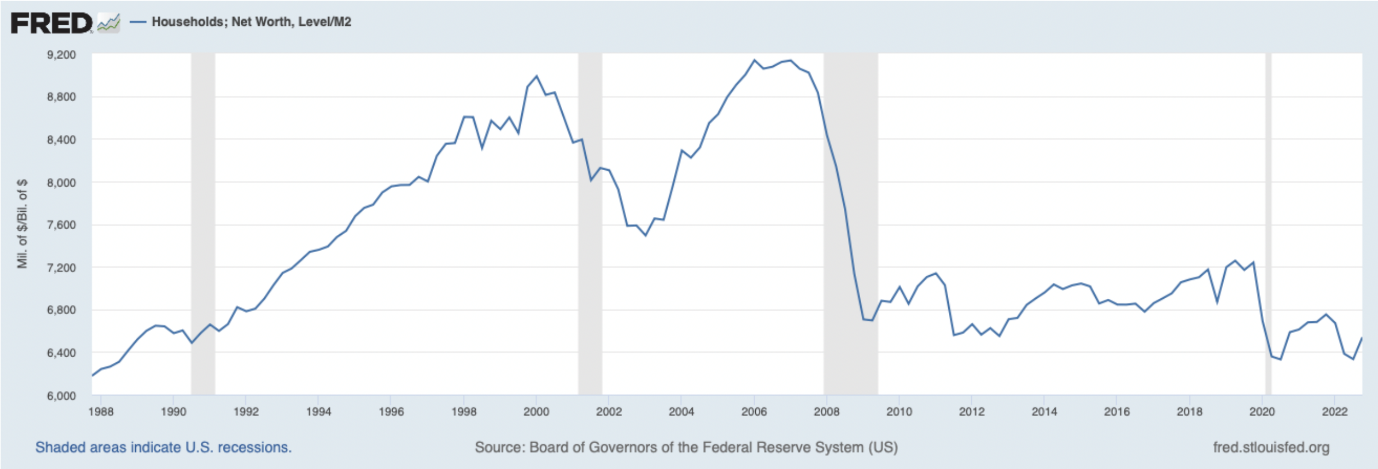

Betrachtet man jedoch das Nettovermögen der privaten Haushalte im Verhältnis zum Wachstum der Geldmenge, so wird deutlich, dass der Anstieg der Geldmenge nichts weiter als eine Illusion war. Das Nettovermögen ist im Verhältnis zu M2 seit 2008 sogar gesunken und befindet sich nun wieder auf einem Niveau, das in den 20 Jahren davor nicht erreicht wurde. Die Wahrheit ist, dass auf diese Weise überhaupt kein „echter“ Wohlstand geschaffen wurde

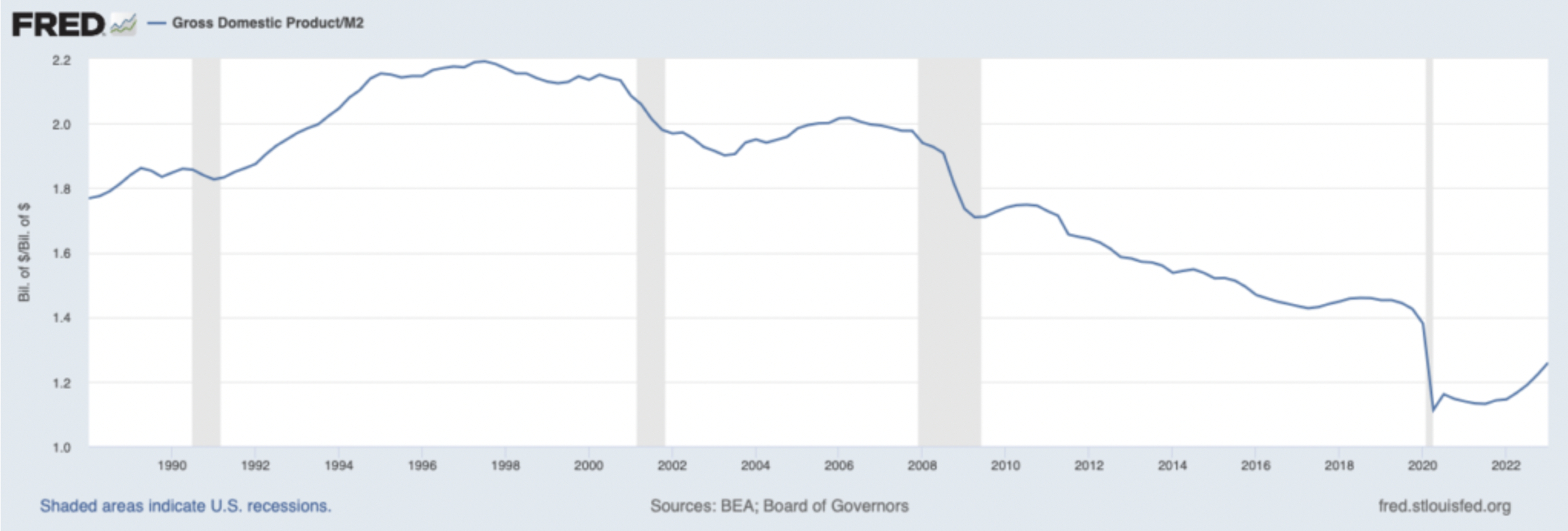

Und wenn Sie das BIP um das Wachstum der Geldmenge bereinigen, ist das Bild noch vernichtender. Seit Beginn der quantitativen Lockerung im Jahr 2008 war die Entwicklung der Wirtschaft im Verhältnis zum Wachstum der Geldmenge M2 weitaus negativer als die des Nettovermögens der privaten Haushalte.

Die Wahrheit ist, dass es seit 2008 kein "reales" Wachstum der Wirtschaft gegeben hat, wenn man es auf diese Weise misst. In Wirklichkeit ist die Wirtschaft im Verhältnis zur Geldmenge seit Jahrzehnten rückläufig, ein Phänomen, das sich während der QE-Ära nur noch verschlimmert hat.

Wie der aktuelle Inflationsbericht zeigt, hat die jüngste Runde des Gelddruckens nach Jahrzehnten der Disinflation zu einer Rückkehr der Inflation geführt. Letztlich ist es vielleicht nicht die Wirtschaft oder das Nettovermögen der Haushalte, sondern die Inflation, die durch das große geldpolitische Experiment der Zentralbank am effektivsten angeheizt wurde.

Natürlich hätte uns die Vergangenheit dieses Ergebnis prognostizieren können, lange bevor Bernanke die Gelddruckmaschine angeworfen hat. Das Versäumnis der Fed, die Mahnungen der Vergangenheit zu beherzigen, könnte eine Erklärung dafür sein, warum das Vertrauen in die Fed auf einem historischen Tiefpunkt angelangt ist - ein Trend, der das Inflationsproblem im Laufe der Zeit nur noch verschlimmern könnte.