In 3 Sätzen:

- Warren Buffett hat ein Vermögen damit gemacht, starke Unternehmen in harten Zeiten zu kaufen.

- Drei Top-Verbrauchermarken aus dem Portfolio von Berkshire Hathaway (NYSE:BRKa) sehen im Moment attraktiv aus.

- Buffett hat erst kürzlich 9,5 % eines führenden Videospielherstellers gekauft.

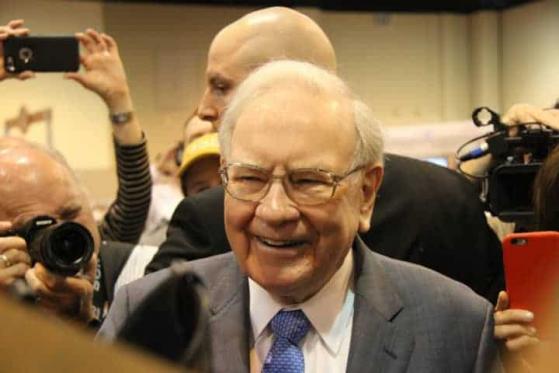

Viele Anleger sorgen sich um die kurzfristige Entwicklung des Aktienmarktes. Aber man sollte bedenken, dass Warren Buffett reich geworden ist, indem er in harten Zeiten Geld in den Markt gesteckt hat. Buffett hat uns oft daran erinnert, dass man ängstlich sein sollte, wenn andere gierig sind, und gierig, wenn andere ängstlich sind.

Auf Bärenmärkte folgten schon immer Phasen steigender Aktienkurse. Drei Mitarbeiter von Motley Fool haben drei Aktien aus den Beständen von Berkshire Hathaway ausgewählt, die ihrer Meinung nach im Moment ein guter Kauf sind. Doch was genau überzeugt sie von Coca-Cola (NYSE:KO) (WKN: 850663), Amazon (NASDAQ:AMZN) (WKN: 906866) und Activision Blizzard (NASDAQ:ATVI) (WKN: A0Q4K4)?

Der Anker fürs Depot Jennifer Saibil (Coca-Cola): Coca-Cola hat neulich die Ergebnisse des ersten Quartals veröffentlicht und damit einmal mehr bewiesen, warum dieser Dividendenkönig eine ausgezeichnete Wahl für ein diversifiziertes Depot ist.

Coca-Cola ist mit einem Umsatz von 38,7 Mrd. US-Dollar im Geschäftsjahr 2021 der größte Getränkehersteller der Welt. Das Wachstum wurde in der Anfangsphase der Pandemie etwas gebremst, aber als cashreiches Unternehmen mit einem unvergleichlichen Vertriebssystem hat es diese Zeit überstanden, indem es auf seinen Stärken aufgebaut hat. Insbesondere hat es sein Markensortiment um die Hälfte reduziert, um die Ressourcen für seine Kernmarken zu schonen. Dies hat dazu beigetragen, dass das Unternehmen aus dieser Zeit als stärkeres und effizienteres Unternehmen hervorgeht.

Im ersten Quartal stieg der Umsatz im Vergleich zum Vorjahr um 16 % auf 10,5 Mrd. US-Dollar und der Gewinn pro Aktie erhöhte sich um 23 % auf 0,65 US-Dollar. Auch das Segment für den Einzelhandel verzeichnete Zuwächse und die Unternehmensleitung hat das Unternehmen so positioniert, dass es seine solide Leistung auch in Zukunft beibehalten kann. Wie das passieren soll? Abgesehen von der Markenauswahl hat es sein Geschäft umstrukturiert, um den Prozess zu vereinfachen, und es konzentriert sich stärker darauf, von digitalen Trends zu profitieren.

Die Unternehmensleitung bekräftigte, dass sie an der Dividende festhält und sie sogar jährlich anhebt. Die Aktie wirft in der Regel eine Rendite von etwa 3 % ab, die jedoch mit dem Anstieg des Aktienkurses etwas auf derzeit 2,7 % gesunken ist.

Wegen der Inflation und schwankender makroökonomischer Trends sieht eine Anlegergemeinschaft, die sich an einen steigenden Markt gewöhnt hat, aus nächster Nähe, dass etablierte, gut geführte Unternehmen einen sicheren Weg zum Anlageerfolg bieten. Auch wenn dieser Weg langsamer zu sein scheint. Das ist eine der Grundlagen für Warren Buffetts enormen Erfolg und der Grund, warum Coca-Cola ein Anker im Portfolio von Berkshire Hathaway ist.

Die profitablen Segmente von Amazon florieren Parkev Tatevosian (Amazon): Meine Lieblingsaktie von Warren Buffett ist im Moment Amazon. Das E-Commerce-Geschäft, das sich in ein Geschäft für alles verwandelte, florierte zu Beginn der Pandemie. Amazon war eine offensichtliche Alternative, da Milliarden von Menschen nicht mehr persönlich einkaufen wollten. Das Unternehmen enttäuschte nicht und bewältigte den Anstieg des Volumens mit wenig Mühe. Mit der Wiedereröffnung der Volkswirtschaften verlangsamt sich das Wachstumstempo von Amazon. Diese Verlangsamung in Verbindung mit den umfangreichen Investitionen in Amazons Kapazitäten während der Pandemie hat dazu geführt, dass die Aktie 38 % unter ihrem Höchststand liegt.

Dies bietet langfristigen Anlegern die Möglichkeit, Amazon-Aktien zum niedrigsten Kurs-Gewinn-Verhältnis seit fünf Jahren zu kaufen. In der Zwischenzeit vermehren sich die profitableren Geschäftsbereiche von Amazon weiter. Im Gegensatz zu den E-Commerce-Verkäufen liefert Amazons Web Services-Segment robuste Betriebsgewinne, die sich im letzten Quartal, das am 31. März endete, auf 6,5 Mrd. US-Dollar beliefen. Das Segment wuchs im gleichen Zeitraum um 37 % gegenüber dem Vorjahr.

Darüber hinaus hat Amazon ein Werbegeschäft entwickelt, das in dem im März zu Ende gegangenen Quartal einen Umsatz von 7,9 Mrd. US-Dollar erzielte. Das waren 25 % mehr als im gleichen Quartal des Vorjahres. Wie Amazon Web Services ist auch die Werbung ein profitableres Geschäft als der Einzelhandelsverkauf. Es ist keine Überraschung, dass Vermarkter Werbung auf Amazon nachfragen, mit seinen mehr als 200 Millionen Prime-Mitgliedern, die eine Zahlungsmethode hinterlegt haben und Zugang zu schnellem und kostenlosem Versand erhalten.

Zugegeben, der E-Commerce-Umsatz von Amazon wird weiterhin mit Gegenwind zu kämpfen haben, da sich das Einkaufsverhalten der Verbraucher wieder stärker an die Gewohnheiten vor der Pandemie anpasst. Das war zu erwarten. Dennoch werden viele der Verbraucher, die sich Amazon während der Pandemie angeschlossen haben, dem Unternehmen langfristig treu bleiben. Es bleibt abzuwarten, wie viel von den Vorteilen des Einkaufsbooms längerfristig erhalten bleibt, aber egal wie hoch die Zahl ist, sie wird größer sein als das, womit Amazon in die Pandemie ging. Das bedeutendere Einzelhandelsgeschäft wird nun durch ein robustes Werbesegment und ein boomendes Wachstum der Webdienste ergänzt.

Activision-Aktien sind ein Win-win-Szenario für Buffett John Ballard (Activision Blizzard): Warren Buffett gab auf der jüngsten Aktionärsversammlung von Berkshire bekannt, dass das Unternehmen seinen Anteil am Videospielhersteller Activision Blizzard erhöht hat. Berkshire besitzt nun 9,5 % von Activision.

Die Aktie wird derzeit zu 78 US-Dollar gehandelt, aber Microsoft (NASDAQ:MSFT) kündigte im Januar eine Barübernahme des Spieleherstellers für 68 Mrd. US-Dollar bzw. 95 US-Dollar pro Aktie an. Wenn das Geschäft von den Aufsichtsbehörden genehmigt wird, wird Berkshire mit einer leichten Rendite von 22 % des aktuellen Aktienkurses von Activision davonkommen. Das würde für Berkshire Hathaway einen Gewinn von etwa 1 Mrd. US-Dollar bedeuten.

Berkshire Hathaway kaufte im vierten Quartal zunächst 14,7 Millionen Aktien bzw. etwa 1,9 % von Activision Blizzard. Die Aktie wurde Ende Dezember mit 66,53 US-Dollar gehandelt, was dem 16-Fachen des bereinigten Gewinns pro Aktie von Activision für 2021 entspricht. Die Aktie fiel im vergangenen Jahr um 35 %, nachdem die kalifornische Behörde für faire Beschäftigung und Wohnungswesen eine Klage gegen Activision Blizzard eingereicht hatte. Der niedrigere Aktienkurs öffnete Berkshire die Tür für den Kauf von Aktien mit einem großen Abschlag zu dem, was Activision letztendlich wert sein könnte. Das Angebot von Microsoft hat sicherlich den Geschäftswert von Activision bestätigt.

Activision Blizzard ist eines der größten Videospielunternehmen der Welt mit einem Umsatz von 8,3 Mrd. US-Dollar in den letzten zwölf Monaten. Das Unternehmen hat 372 Millionen monatlich aktive Nutzer für alle seine Spiele, darunter Call of Duty, World of Warcraft und das Handyspiel Candy Crush.

Es besteht die Möglichkeit, dass die Aufsichtsbehörden Microsoft die Genehmigung zum Kauf von Activision nicht erteilen werden. Aus diesem Grund wird die Aktie mit einem großen Abschlag gegenüber dem Übernahmeangebot gehandelt. Es wird erwartet, dass die Übernahme vor Ende Juni 2023 abgeschlossen wird. Sollte sie nicht zustande kommen, würde Activision wahrscheinlich wieder auf den Kurs vor dem Übernahmeangebot von etwa 65 US-Dollar zurückfallen.

Wer jedoch langfristig orientiert ist, bekommt mit Activision-Aktien ein Win-win-Szenario. Die Aussicht auf eine Rendite von 22 %, wenn das Geschäft zustande kommt, ist angesichts des Marktrückgangs im bisherigen Jahresverlauf attraktiv. Sollte der Deal nicht zustande kommen, besitzen die Anleger ein profitables Videospielunternehmen und können von dessen künftigem Wachstum profitieren. Das Risiko ist begrenzt und das ist wahrscheinlich der Grund, warum Buffett bereit ist, Activision-Aktien zu kaufen.

John Ballard besitzt Aktien von Activision Blizzard und Amazon. Parkev Tatevosian und Jennifer Saibil besitzen keine der angegebenen Aktien. The Motley Fool besitzt und empfiehlt Aktien von ctivision Blizzard, Amazon, Berkshire Hathaway (B-Aktien) und Microsoft. Dieser Artikel erschien am 6.5.2022 auf Fool.com und wurde für unsere deutschen Leser übersetzt.

Motley Fool Deutschland 2022