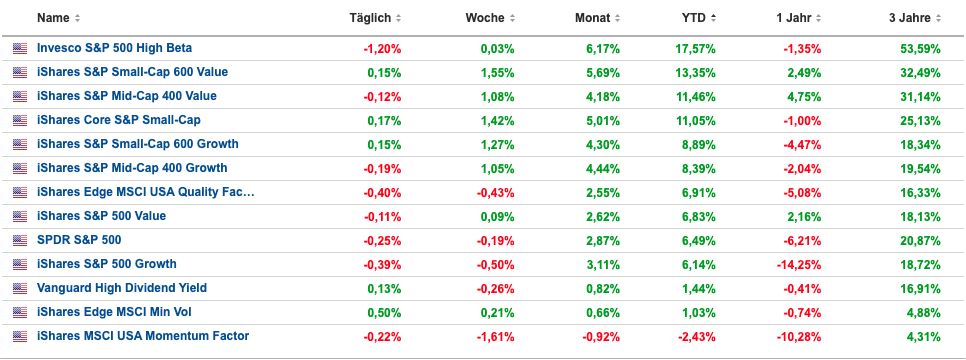

Investing.com - So schnitten die wichtigsten Aktien-Faktoren in der vergangenen Woche (13. bis 19. Februar 2023) ab. Die Gewinner und Verlierer der abgelaufenen Handelswoche:

Gewinner:

- Small Caps Value (NYSE:IJS) +1,55 %

- Small Caps (total) (NYSE:IJR) +1,42 %

- Small Caps Growth (NASDAQ:IJT) +1,27 %

- Mid Caps Value (NYSE:IJJ) +1,08 %

- Mid Caps Growth (NYSE:IJK) +1,05 %

- Geringe Volatilität (NYSE:USMV) +0,21 %

- Value S&P 500 (NYSE:IVE) +0,09 %

- High Beta (NYSE:SPHB) +0,03 %

Verlierer:

- Momentum (NYSE:MTUM) -1,61 %

- Growth S&P 500 (NYSE:IVW) -0,50 %

- Qualität (NYSE:QUAL) -0,43 %

- Hohe Dividendenrendite (NYSE:VYM) -0,26 %

- S&P 500 -0,19 %

Performance seit Jahresbeginn:

Faktor investing ist ein theoretisches Investmentkonzept, bei dem professionelle institutionelle Investoren bestimmte Faktoren oder Eigenschaften von Unternehmen oder Märkten in ihre Anlageentscheidung einbeziehen. Diese Faktoren können beispielsweise Size, Value, Growth, Momentum Dividendenrendite oder Volatilität sein. Durch Faktor Investing können Investoren ihr Portfolio automatisch und systematisch auf bestimmte Faktoren ausrichten, anstatt sich auf subjektive Einschätzungen von Einzelaktien oder Branchen zu verlassen. Dies kann dazu beitragen, das Risiko zu minimieren und die Rendite zu maximieren.

Die Faktor-ETFs bieten Bausteine, mit denen Anleger eine Multi-Faktor-Allokation auf der Grundlage ihrer Performance- und Risikopräferenzen, ihrer Anlageüberzeugungen in Bezug auf die einzelnen Faktoren und ihren persönlichen Anlagekriterien aufbauen können.

Die unterschiedlichen Faktoren in der Übersicht:

- Value: Dieser Faktor bezieht sich auf Unternehmen, die aufgrund ihres niedrigen Kurs-Gewinn-Verhältnisses, ihres niedrigen Kurs-Buchwert-Verhältnisses oder anderer fundamentaler Kennzahlen als "unterbewertet" angesehen werden. Der Glaube ist, dass sich diese Unternehmen in Zukunft besser entwickeln werden und ihre Aktienkurse in Richtung ihres inneren Wertes steigen werden, der deutlich über dem aktuellen Kursniveau liegt.

- Small Cap: Dieser Faktor bezieht sich auf kleinere Unternehmen, die in Bezug auf Marktkapitalisierung und Unternehmensgröße kleiner sind als die meisten großen Unternehmen. Anleger glauben, dass diese Unternehmen ein höheres Wachstumspotential aufweisen und daher bessere Renditen erzielen können.

- Momentum: Dieser Faktor bezieht sich auf Unternehmen, die in der Vergangenheit eine positive Kursentwicklung gezeigt haben und von denen erwartet wird, dass sie sich weiterhin positiv entwickeln werden.

- Low Volatility: Dieser Faktor bezieht sich auf Unternehmen, die in der Vergangenheit eine geringere Volatilität aufwiesen. Anleger glauben, dass diese Unternehmen weniger risikoreich sind und daher eine bessere Performance aufweisen werden.

- Dividendenrendite: Dieser Faktor bezieht sich auf Unternehmen, die ihren Aktionären hohe Dividendenrenditen bieten. Anleger glauben, dass diese Unternehmen stabilere Einkommensströme aufweisen und daher eine bessere Performance aufweisen werden. Sie gelten als defensive Papiere.

- Quality (Qualität): Dieser Faktor bezieht sich auf Unternehmen, die aufgrund ihrer Finanzlage, ihrer Wettbewerbsposition und anderer fundamentaler Kennzahlen als "qualitativ hochwertig" angesehen werden. Nach Ansicht der Investoren erzielen diese Unternehmen in Zukunft bessere Renditen, weil sie ihre Gewinne und Dividenden auch in wirtschaftlich schwierigen Zeiten steigern können.

- High Beta: Der High Beta-Faktor bezieht sich auf Unternehmen, die ein höheres Beta aufweisen. Beta ist ein statistischer Wert, der angibt, wie stark die Kursentwicklung einer Aktie mit der Kursentwicklung des Gesamtmarkts korreliert. Ein Beta von 1 bedeutet, dass die Aktie im gleichen Umfang wie der Markt schwankt, während ein Beta von größer als 1 bedeutet, dass die Aktie stärker schwankt als der Markt und ein Beta von weniger als 1 bedeutet, dass die Aktie weniger schwankt als der Markt. High Beta-Aktien sind in der Regel risikoreicher als der Markt, da sie stärker von Marktschwankungen beeinflusst werden, aber sie können auch höhere Renditen erzielen, wenn sich der Markt auf dem Weg nach oben befindet. Wer auf High-Beta setzt, geht davon aus, dass diese Unternehmen von einem steigenden Markt profitieren und somit höhere Renditen erzielen können.

- Growth: Der Growth-Faktor bezieht sich auf Unternehmen, die ein höheres Wachstumspotential aufweisen. Diese Unternehmen werden oft anhand von Finanzkennzahlen wie dem Umsatz- oder Gewinnwachstum, dem Wachstum des Eigenkapitals oder dem Wachstum des Unternehmens im Vergleich zu ihrer Branche beurteilt. Anleger, die den Growth-Faktor verfolgen, glauben, dass diese Unternehmen in der Lage sind, ihre Gewinne und Umsätze in der Zukunft schneller zu steigern als der Durchschnitt und daher eine höhere Rendite erzielen werden. Diese Unternehmen können auch ein höheres Risiko aufweisen, da sie oft in ihren Wachstumsphasen sind und weniger stabile Finanzen haben. Zu Beginn eines neuen Zinszyklus geraten solche Unternehmen als erstes unter Druck.

von Robert Zach

Lesen Sie auch:

- S&P 500: Alles was Sie über den wichtigsten Aktienindex der Welt wissen müssen

- Dow Jones Industrial: Alles was Sie über den US-Standardwerteindex wissen müssen

- Nasdaq Composite: Alles was Sie über den Tech- und Growth-Index wissen müssen

Hinweis: Sie sind auf der Suche nach interessanten Aktien für Ihr Portfolio? Dann ist InvestingPro genau das Richtige für Sie. Neben exklusiven Daten zu einer Vielzahl nationaler und internationaler Aktien können Sie anhand zahlreicher quantitativer Modelle ganz einfach den Fair Value Ihrer Lieblings-Aktien berechnen. Jetzt sieben Tage kostenlos testen.