von Robert Zach

Investing.com - Angesichts der steigenden Aktienrisikoprämie (ERP) und der sinkenden Gewinnerwartungen in einem sich eintrübenden wirtschaftlichen Umfeld nimmt die Unsicherheit unter den Börsianern weiter zu. Vor diesem Hintergrund rechnet John Higgins, Chefvolkswirt bei Capital Economics, mit einem weiteren Rückgang des S&P 500 - und das, obwohl die Treasury-Renditen in letzter Zeit etwas zurückgekommen sind.

Im laufenden Jahr hatten Treasuries einen enormen Einfluss auf US-amerikanische Aktien. Regelmäßig kam es zu simultanen Abverkäufen, die von Erholungen in beiden Anlageklassen begleitet wurden. Während der iShares 7-10 Year Treasury Bond ETF (NASDAQ:IEF) in diesem Jahr einen Wertverlust von knapp 18 Prozent hinnehmen musste, steht beim S&P 500 bereits ein Verlust von etwa 24 Prozent zu Buche.

Laut Higgins sei diese Korrelation zwischen den beiden Anlageklassen nicht weiter ungewöhnlich, schließlich würden sich Veränderungen der Realrenditen US-amerikanischer Staatsanleihen direkt auf die "risikofreie" Komponente des durchschnittlichen Zinssatzes auswirken, der zur Diskontierung künftiger Cashflows von Aktien - bei denen es sich um Sachwerte handelt - herangezogen werde.

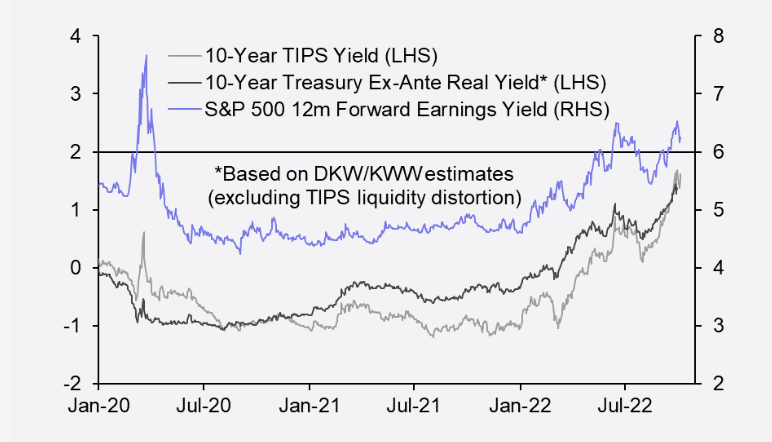

Abbildung 1: Realrendite 10-jähriger US-Staatsanleihen & S&P 500 12m Forward Earnings Yield (in %) - Quelle: Capital Economics

"Die Rendite inflationsgeschützter Staatsanleihen (Treasury Inflation Protected Securities (TIPS)) unterliegt aufgrund ihrer Illiquidität einer beträchtlichen Verzerrung. Daher ist es sinnvoller, die reale ex ante-Rendite 10-jähriger Staatsanleihen ohne diese Verzerrung mit der erwarteten 12-Monats-Gewinnrendite des S&P 500 zu vergleichen, um sich so ein besseres Bild davon zu machen, in welchem Maße sich die Renditen der US-Staatsanleihen und die Aktienkurse nebeneinander entwickelt haben", schreibt er in einem Kommentar.

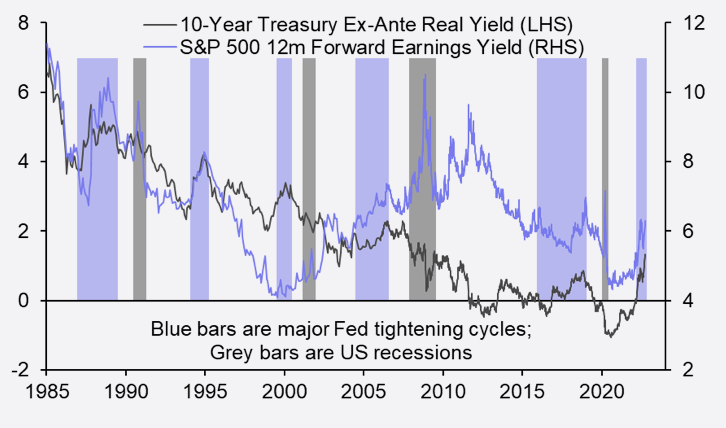

Was jedoch häufig zu kurz kommt, sei die Tatsache, dass der zur Bewertung von Aktien herangezogene Diskontsatz eine nicht näher spezifizierte Aktienrisikoprämie (ERP) enthält, führte Higgins weiter aus. Die Risikoprämie entspricht der Entschädigung, die die Anleger für das Risiko einer Investition in Aktien im Vergleich zu risikolosen Anleihen verlangen. Wenn sich in der Wirtschaft nicht allzu viel tut, ist es durchaus möglich, dass die risikofreie Komponente die Gewinnrendite des Aktienmarktes maßgeblich beeinflusst. Trübt sich die Konjunktur jedoch ein, kann stattdessen die ERP-Komponente dominieren, mit dem Ergebnis, dass die Gewinnrendite selbst dann steigt, wenn die risikofreie Anleiherendite fällt. Dies ist umso wahrscheinlicher, je tiefer die Rezession aufällt.

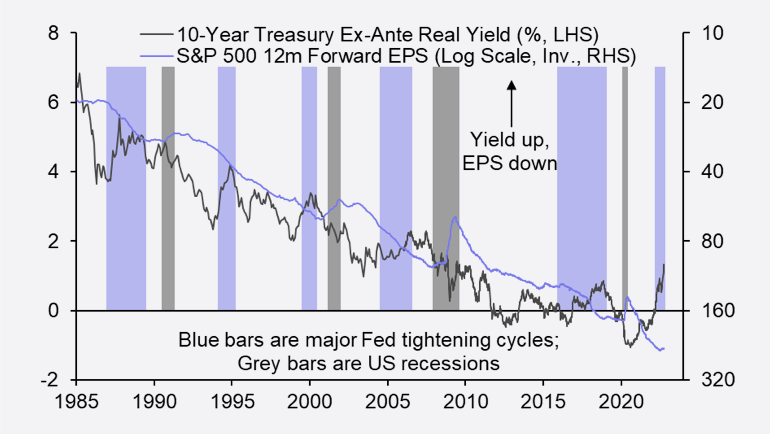

"Die blauen Balken zeigen die großen Straffungszyklen der Fed, die grauen Balken die US-Rezessionen (siehe Schaubild 3 und 4). In den meisten Fällen folgte auf einen Straffungszyklus eine Rezession, in der die Gewinnrendite anstieg, während die Rendite risikofreier Anleihen sank. Einzige Ausnahme war der Straffungszyklus Mitte der 1990er Jahre, auf den keine Rezession folgte", kommentierte der Chefökonom des Londoner Forschungsunternehmens.

Abbildung 3: Realrendite 10-jähriger Staatsanleihen ex ante & S&P 500 12m Forward EPS - Quelle: Capital Economics

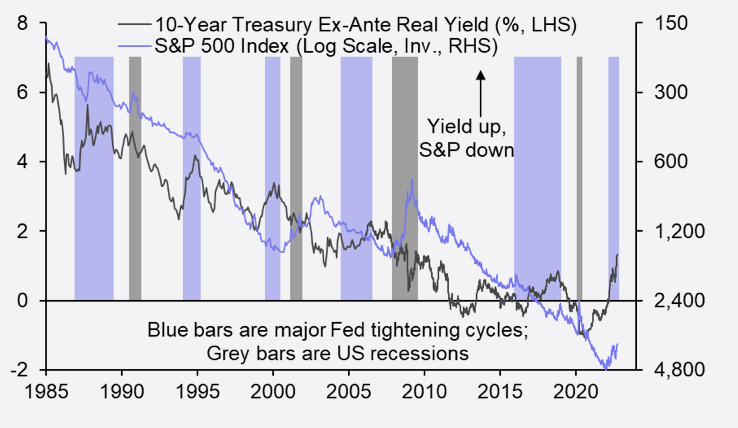

Abbildung 4: 10-jährige Treasury ex ante Realrendite & S&P 500 Index - Quelle: Capital Economics

Und natürlich haben auch die Wirtschaftsaussichten Einfluss auf die Gewinnerwartungen der Analysten. "Die blaue Linie in Schaubild 3 macht deutlich, wie diese während jeder Rezession gesunken sind, im Unterschied zur Zeit nach dem Straffungszyklus Mitte der 90er Jahre. Die blaue Linie in Abbildung 4, die den Verlauf des S&P 500 Index darstellt, ergibt sich aus dem Nettoeffekt der Entwicklungen der blauen Linien in Abbildung 2 und Abbildung 3. Daraus lässt sich vor allem ableiten, dass ein Rückgang der risikofreien Anleiherenditen wahrscheinlich nicht mit einer Erholung des Aktienmarktes einhergeht, wenn sich die Konjunktur abschwächt, womit wir derzeit rechnen", fügte Higgins hinzu. Angesichts der nach wie vor recht positiven Gewinnerwartungen bezweifelt der Ökonom, dass sich der S&P 500 schon bald erholen wird, auch wenn die TIPS-Renditen kurz vor ihrem Höchststand stehen, wie er zum Schluss anmerkte.

Abbildung 2: Realrendite 10-jähriger Staatsanleihen ex ante & S&P 500 12m Forward Earnings Yield (in %) - Quelle: Capital Economics