Spotify (WKN:A2JEGN), der größte kostenpflichtige Musik-Streaming-Dienst der Welt, hat gerade einen wichtigen Meilenstein erreicht: einen Betriebsgewinn. Das schwedische Unternehmen gab am 6. Februar die Ergebnisse des vierten Quartals bekannt, wobei Spotify teilweise seine eigenen Erwartungen übertraf. Währenddessen verstärkt Spotify auch seine Bemühungen, Apple (NASDAQ:AAPL) im Bereich Podcasts herauszufordern, indem es zwei große Übernahmen ankündigt und gleichzeitig Barmittel für weitere zukünftige Käufe bereitstellt.

Die Anleger sind jedoch nicht allzu beeindruckt, wahrscheinlich aufgrund der zurückhaltenden Prognose für 2019.

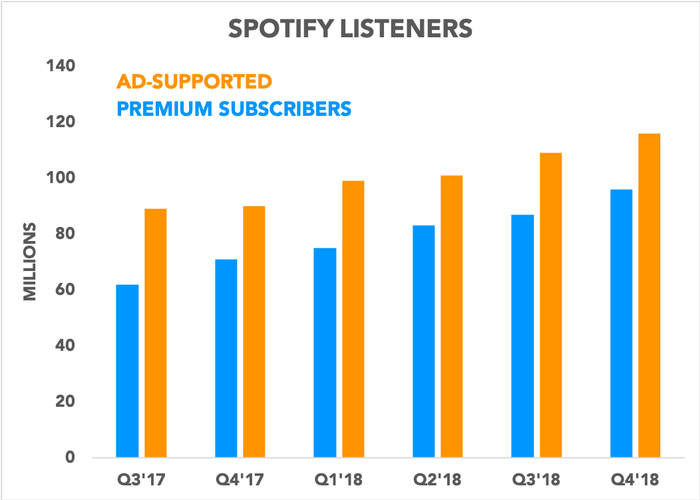

Fast 100 Mio. Premium-Kunden Der Umsatz stieg um 30 % auf 1,5 Mrd. Euro (1,7 Mrd. US-Dollar), aufgrund von starken Zuwächsen an Premium-Abos. Spotify hat im Laufe des Quartals 9 Mio. Premium-Kunden hinzugewonnen, und zählt nun insgesamt 96 Mio. Premium-Abos. Der Großteil (7 Mio.) wurde im Rahmen einer sechswöchigen Werbekampagne akquiriert, die das Unternehmen während der Feiertage durchführte. Die Zahl der werbefinanzierten Hörer wuchs auf 116 Mio., wobei man insgesamt 207 Mio. monatlich aktive Nutzer (MAUs) zählte. Man beachte, dass sich diese beiden Zahlen nicht summieren, da einige Premium-Abonnenten inaktiv sind. Das obere Ende des Ausblicks hatte 96 Mio. Premium-Kunden und 206 Mio. MAUs erwarten lassen.

Die Familien- und Studentenkonzepte wachsen weiterhin gut, was sowohl die Kündigungsrate als auch den durchschnittlichen Premium-Umsatz pro Nutzer (ARPU) reduziert. Die Kündigungsrate sank um 30 Basispunkte auf 4,8 %, wobei der Premium-ARPU bei 4,89 Euro (5,56 US-Dollar) lag. Märkte mit niedrigerem ARPU machen ebenfalls einen größeren Teil der Kundenbasis aus und schaden auch dem Premium-ARPU. Spotify berechnet seine Dienstleistungen in verschiedenen Ländern unterschiedlich, um den lokalen Marktbedingungen gerecht zu werden, dabei werden die Schwellenländer zu einem immer wichtigeren Wachstumstreiber.

Die Bruttomarge stieg auf 26,7 %, was zum Teil auf einige Einmaleffekte wie eine im vierten Quartal vorgenommene Anpassung der Lizenzgebühren zurückzuführen ist. Die Bruttobeitragsmarge betrug 27,3 % und die werbefinanzierte Bruttobeitragsmarge 22,1 %. Spotify konnte die Betriebskosten um 17 % auf 305 Mio. Euro (347 Mio. US-Dollar) senken, was zu einem ersten operativen Gewinn von 94 Mio. Euro (107 Mio. US-Dollar) führte. Wie im dritten Quartal stellte man weniger neue Kräfte ein als erwartet, was die operative Marge stärkte. Der rückläufige Aktienkurs von Spotify führte auch zu geringeren Aufwendungen wie z. B. Lohnsteuern im Zusammenhang mit aktienbasierten Vergütungen. Das alles führte zu einem Jahresüberschuss von 442 Mio. Euro (502 Mio. US-Dollar).

Spotify setzt groß auf Podcasts Spotify kündigte auch die Übernahmen von Gimlet und Anchor an, um seine Podcast-Angebote zu verbessern. Die finanziellen Bedingungen wurden nicht offiziell bekannt gegeben, aber Gimlets Preis wird bei 230 Mio. US-Dollar vermutet. Gimlet ist eine wachsende, mitgliederbasierte Podcasting-Plattform, und Anchor bietet verschiedene Tools für Inhaltsersteller, um Podcasts zu erstellen, zu verbreiten und zu vermarkten.

In einem Blogbeitrag schrieb CEO Daniel Ek, dass die Zukunft von Spotify nicht nur auf Musik, sondern auf allen Formen von Audioinhalten beruhen würde. Podcasting repräsentiert laut Ek „die nächste Phase des Wachstums im Audiobereich“. Bei der Telefonkonferenz stellte der CEO auch fest, dass Podcast-Hörer fast doppelt so aktiv sind wie Nicht-Podcast-Hörer. Ohne Lizenzgebühren stellen Podcasts auch Margensteigerungen dar.

Wo das herkommt, gibt es noch mehr: Spotify hat insgesamt 400-500 Mio. US-Dollar für Übernahmen bereitgestellt, die 2019 geplant sind. Selbst ohne zu wissen, wie viel das Unternehmen für Gimlet und Anchor ausgibt, ist klar, dass es sein Pulver trocken hält.

Mittelmäßiger Ausblick Für das erste Quartal erwartet Spotify, dass die Gesamtzahl der MAUs 215-220 Mio. erreichen wird, und die Zahl der Premium-Kunden soll auf 97-100 Mio. steigen. Der Gesamtumsatz soll 1,35-1,55 Mrd. Euro (1,5-1,8 Mrd. US-Dollar) betragen, bei einer Bruttomarge von 22,5-24,5 %. Das schwedische Unternehmen erwartet, dass es wieder einen operativen Verlust von 50-120 Mio. Euro (57-136 Mio. US-Dollar) verzeichnen wird.

Spotify gab auch eine Prognose für das Gesamtjahr ab und geht davon aus, dass es 2019 mit 245-265 Mio. MAUs und mit 117-127 Mio. Premium-Kunden abschließen wird. Der Gesamtumsatz des Jahres soll 6,35-6,8 Mrd. Euro betragen (7,2-7,7 Mrd. US-Dollar). Das sollte zu einem operativen Verlust von 200-360 Mio. Euro (227-409 Mio. US-Dollar) führen.

Der Ausblick für 2019 ist wahrscheinlich für die gedrückte Stimmung der Anleger verantwortlich, da sich das Umsatzwachstum zu verlangsamen beginnt, erneute operative Verluste nicht ermutigend ist und Spotify immer noch mit hohen Prämien gehandelt wird, da die Anleger die Wachstumserwartungen in den Kurs einpreisen (die Aktien werden derzeit mit fast dem 4,5-fachen Umsatz gehandelt). Das ist der Garant für eine enttäuschte Marktreaktion — trotz des ersten positiven operativen Ergebnisses.

The Motley Fool besitzt und empfiehlt Apple. The Motley Fool hat folgende Optionen: Long Januar 2020 $150 Calls auf Apple und Short Januar 2020 $155 Calls auf Apple.

Dieser Artikel wurde von Evan Niu, CFA auf Englisch verfasst und am 06.02.2019 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.

Motley Fool Deutschland 2019