Die Rendite der 10-jährigen Treasuries setzt ihren Höhenflug fort - sogar über den von CapitalSpectator.com anhand des Durchschnitts von drei Modellen geschätzten fairen Wert hinaus. Dieser Trend zeigt die Grenzen der Modelle (zumindest kurzfristig) bei der Schätzung kurzfristiger Renditeveränderungen. Ein Blick auf die jüngsten Divergenzen erinnert uns jedoch daran, dass die aktuelle Spanne im Vergleich zu den letzten Jahren zwar extrem, aber keineswegs beispiellos ist.

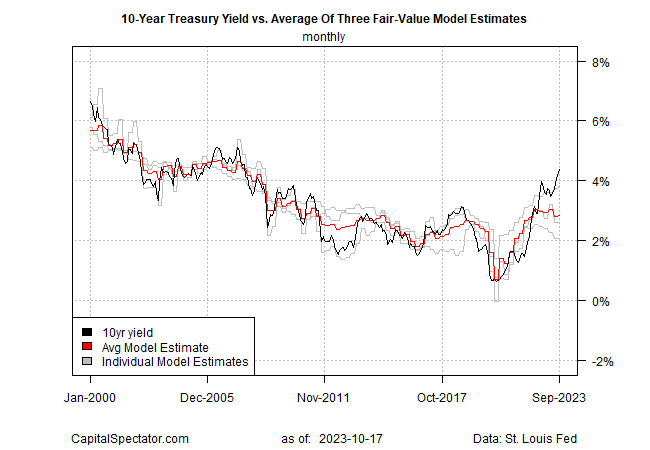

Basierend auf den monatlichen Daten, die wir für unsere Modellierung heranziehen, stieg die Rendite 10-jähriger US-Staatsanleihen im September zum ersten Mal seit 2008 auf über 4 % (schwarze Linie in der Abbildung unten). Die durchschnittliche Schätzung des fairen Werts blieb dagegen im Wesentlichen unverändert bei 2,83 % (rote Linie) und lag damit leicht über dem Niveau des Vormonats.

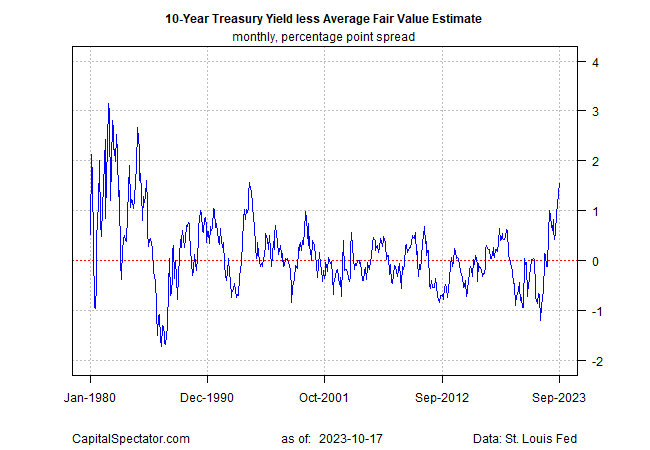

Ein Blick auf die Marktrendite abzüglich des geschätzten Fair Value verdeutlicht das extreme Ausmaß des Spreads in der jüngeren Vergangenheit. So lag die Rendite 10-jähriger Treasuries im September um 1,56 Prozentpunkte über dem durchschnittlichen Marktwert - der höchste Spread seit 1994.

Warum schießen die Renditen nach oben?

Hierfür gibt es mehrere Erklärungen, von denen eine die Erhöhung der Laufzeitprämien betrifft, d.h.

"Der Ausgleich, den die Anleger für das Risiko verlangen, dass sich die Zinssätze während der Laufzeit der Anleihe ändern", so die Definition der New Yorker Fed.

Einige Beobachter weisen darauf hin, dass der Anstieg des Angebots im Verhältnis zur Nachfrage nach Staatsanleihen mit dem starken Renditeanstieg (und dem damit einhergehenden Rückgang der Anleihekurse) zusammenhängt.

Der Economist berichtet:

"Allein von Januar bis September hat die Regierung sage und schreibe 1,7 Bio. USD (7,5 % des BIP) an den Märkten eingesammelt, fast 80 % mehr als im Vergleichszeitraum 2022, zum Teil aufgrund sinkender Steuereinnahmen. Gleichzeitig hat die Fed ihre Bestände an langfristigen Staatsanleihen abgebaut."

Andere Theorien reichen von wachsenden Zweifeln an der Kreditwürdigkeit Amerikas bis hin zu Befürchtungen, dass die Inflation länger andauert und die Fed daher gezwungen sein wird, die Zinsen weiter anzuheben.

Was auch immer die "richtige" Erklärung sein mag, der Markt bewertet die 10-jährige Rendite auf einem hohen und wahrscheinlich unhaltbaren Niveau. Skeptiker mögen zu Recht argumentieren, dass die in unsere Modelle einfließenden Daten die aktuellen Ereignisse möglicherweise nicht vollständig erfassen.

Das obige Spread-Diagramm zeigt jedoch, dass die derzeitige Divergenz nicht einzigartig ist - ganz im Gegenteil. Anfang der 1980er Jahre lag der Spread kurzzeitig bei über 3 Prozentpunkten und damit deutlich über dem heutigen Niveau.

Heute liegt er beim 95. Perzentil (bezogen auf die Entwicklung seit 1980). Das bedeutet, dass wir uns dem Höhepunkt nähern. Der Haken an dieser Betrachtung und den sich daraus ergebenden Folgerungen ist, dass die Ereignisse der nächsten Monate einen Präzedenzfall darstellen und wir vor einem Ausreißer stehen.

Fazit

Sag niemals nie, aber die statistischen Wahrscheinlichkeiten sprechen immer mehr dafür, dass ein Renditehöhepunkt unmittelbar bevorsteht. Das wiederum signalisiert, dass es an der Zeit ist, den Bond-Anteil in den Portfolios zu erhöhen - vor allem, wenn die aktuelle Gewichtung unter den strategischen Zielen liegt.

Gleichzeitig ist es von entscheidender Bedeutung, mit den richtigen Erwartungen zu arbeiten. Schließlich hat das Momentum in letzter Zeit die Modellierung dominiert, und dieser Trend könnte sich auf absehbare Zeit fortsetzen.

Der Spreadanstieg wird irgendwann enden, aber die Ungewissheit, wann und warum, bleibt so undurchdringlich wie eh und je.