Bloomberg hat kürzlich einen interessanten Artikel über das "Gesetz der unbeabsichtigten Folgen" veröffentlicht:

"Es gibt nur ein wahres Gesetz der Geschichte, und das ist das Gesetz der unbeabsichtigten Folgen. Anfang der 1920er Jahre unterschied der Ökonom Frank Knight von der Universität Chicago zwischen kalkulierbarem Risiko und unbestimmter Unsicherheit. Dabei übersah er einen dritten Aspekt: Das Unbeabsichtigte - wenn das, was passiert, nicht das ist, was passieren sollte".

Obwohl sich der Artikel hauptsächlich auf den Anstieg der Anleiherenditen konzentriert, gilt er auch für einige andere Marktereignisse. Wie immer suchen Menschen nach Gründen, warum "es dieses Mal anders ist". Es überrascht nicht, dass, wie bereits letzte Woche diskutiert, die Folgen einer solchen Denkweise durchweg zu einer schlechten Performance führen. Einige Zitate:

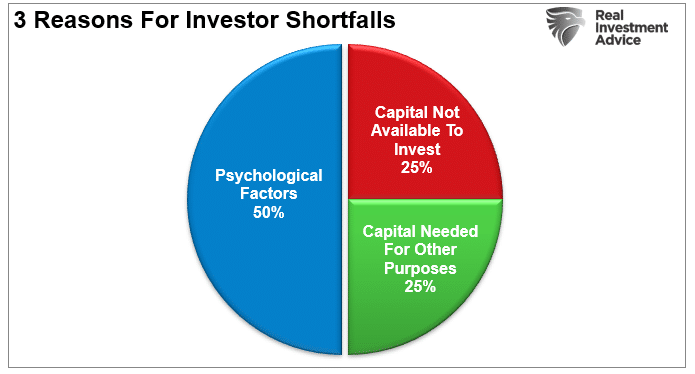

"Historisch gesehen war immer dann, wenn die meisten Investoren das Schlimmste für eine bestimmte Anlageklasse befürchteten, ein guter Zeitpunkt zum Kauf. Wie wir bereits mehrfach diskutiert haben, erklärt die Marktstimmung bis zu 50 % der Gründe, warum Investoren langfristig schlechter abschneiden als der Markt."

Voreingenommenheit führt zu Fehlentscheidungen. Dalbar hat neun Arten von irrationalem Investitionsverhalten definiert:

- Verlustaversion - Die Angst vor Verlusten führt dazu, dass Kapital zum ungünstigsten Zeitpunkt abgezogen wird. Bekannt auch als "Panikverkäufe".

- Fehlender Blick fürs Große und Ganze - Entscheidungen über einen Teil des Portfolios werden getroffen, ohne die Auswirkungen auf das Gesamtportfolio zu berücksichtigen.

- Ankereffekt - Der Prozess, bei dem man sich auf das konzentriert, was in der Vergangenheit passiert ist, und sich nicht an einen sich verändernden Markt anpasst.

- Selektive Bewertung - Mentale Trennung der Performance von Investitionen, um Erfolge und Misserfolge zu rechtfertigen.

- Mangelnde Diversifizierung - Der Glaube, dass ein Portfolio diversifiziert ist, obwohl es sich um einen stark korrelierten Pool von Vermögenswerten handelt.

- Herdentrieb - man tut, was alle anderen tun. Das Ergebnis ist "teuer kaufen/ billig verkaufen".

- Reue - Eine notwendige Handlung wird nicht ausgeführt, weil man einen früheren Fehler noch immer bereut.

- Mediale Reaktion - Die Medien sind auf Zweckoptimismus ausgerichtet, um die Produkte der Werbekunden zu verkaufen und Klicks/Leser anzulocken.

- Optimismus - Zu optimistische Annahmen führen zu dramatischen Fehlern, wenn sie mit der Realität konfrontiert werden.

Die größten Probleme für den Einzelnen sind der "Herdeneffekt" und die "Verlustaversion".

Diese beiden Verhaltensweisen treten häufig gemeinsam auf und verstärken über die Zeit die Fehler der Anleger. Wenn die Märkte steigen, glauben sie, dass der aktuelle Preistrend auf unbestimmte Zeit anhalten wird. Je länger der Aufwärtstrend anhält, desto mehr verfestigt sich dieser Glaube, bis schließlich auch die letzten "Zauderer" einsteigen, wenn die Börsen in "Extase" verfallen.

Während die Märkte fallen, beginnt sich allmählich die Erkenntnis durchzusetzen, dass dieser "Pullback" mehr ist als nur eine "Buy-the-dip"-Gelegenheit. Mit den Verlusten nimmt die Verlustangst zu, bis der Einzelne die Reißleine zieht und alles verkauft.

Dass die Folgen emotionaler Verzerrungen am ausgeprägtesten sind, wenn sich der Markt in einer Hoch- oder Tiefphase befindet, dürfte nicht weiter überraschen.

Hohe Bewertungen, Zinsen und geringe Volatilität

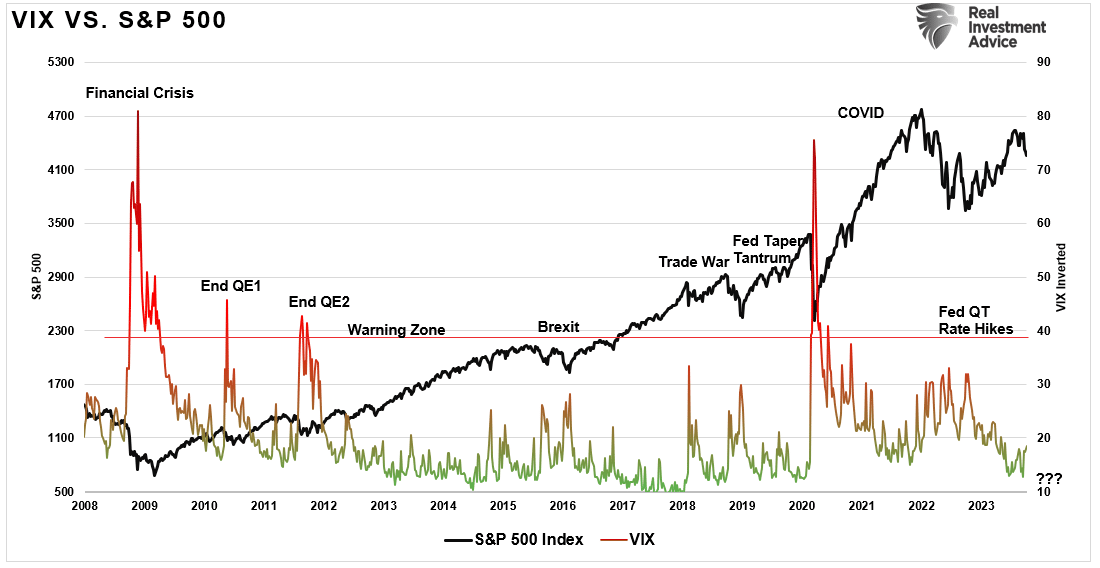

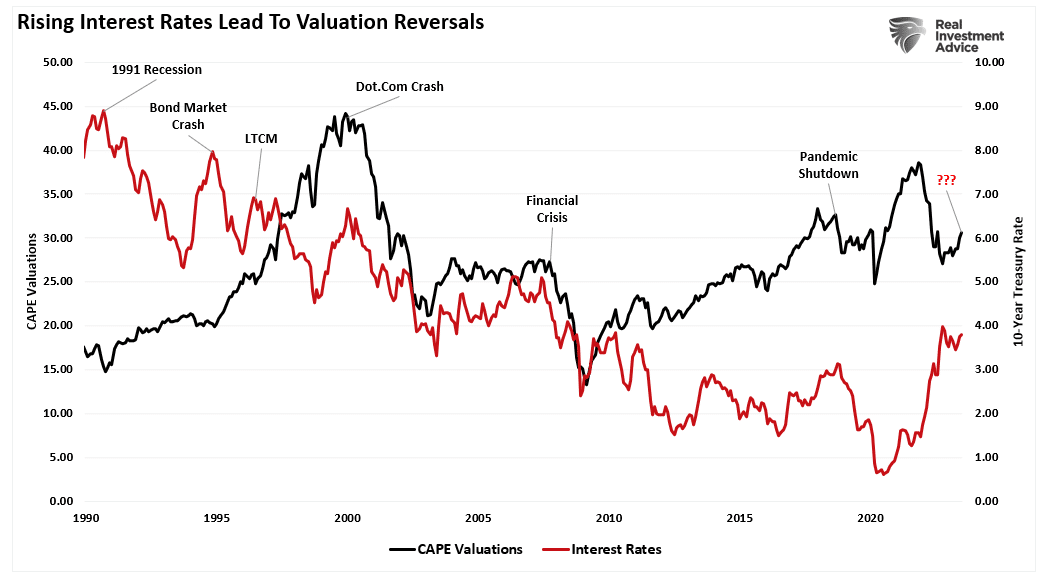

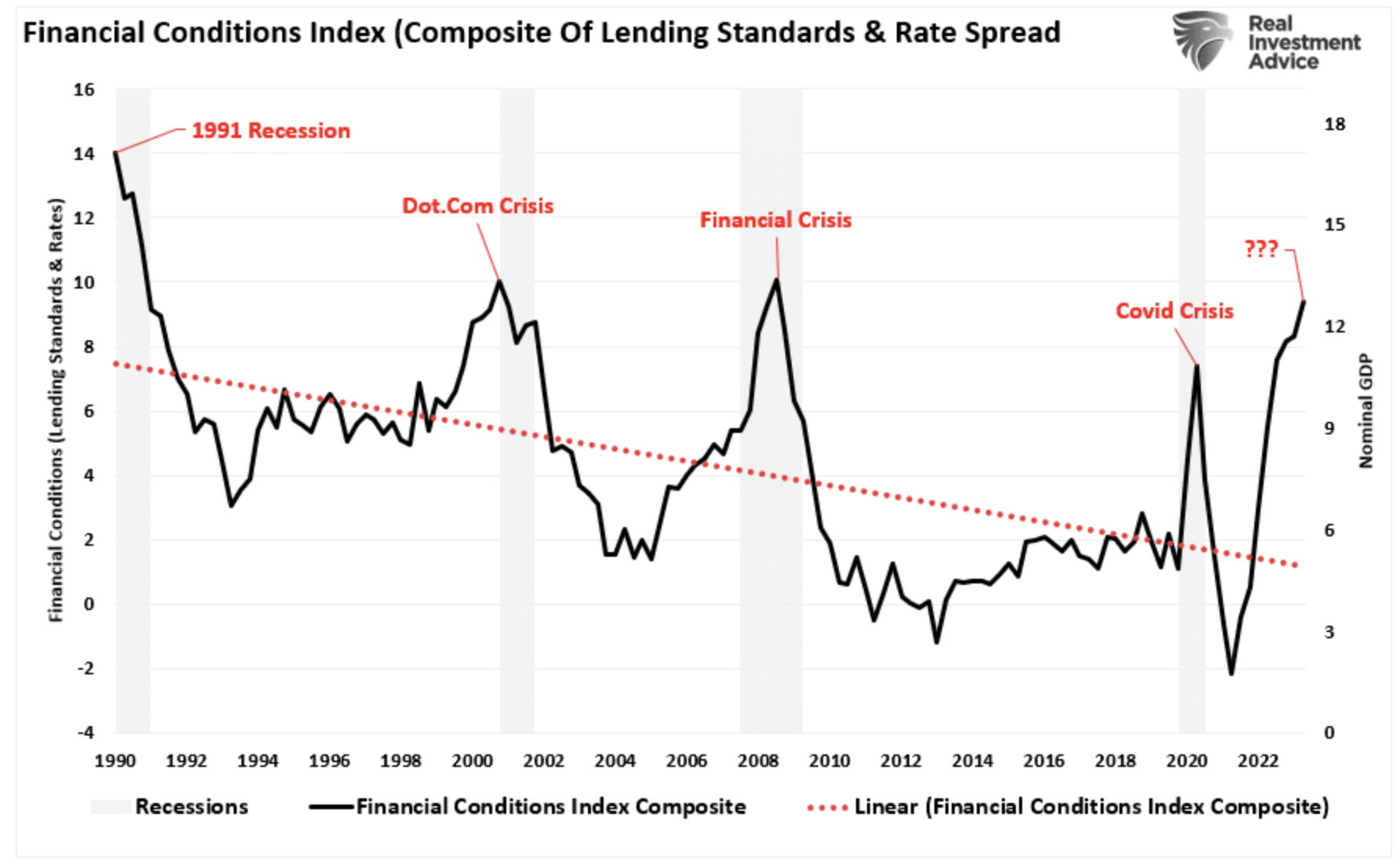

Steigende Zinsen sind das große Thema im Jahr 2023. Höhere Kreditkosten bremsen das Wirtschaftswachstum, was letztlich die Unternehmensgewinne schmälert. Interessanterweise glauben die Investoren, dass "dieses Mal alles anders ist". Dies spiegelt sich in höheren Asset-Preisen und geringerer Volatilität wider.

Trotz der Folgen steigender Zinsen sind Investoren bereit, höhere Multiples zu zahlen, obwohl sich das Wirtschaftswachstum verlangsamt. In der Vergangenheit haben sich überhöhte Bewertungen in einem Umfeld steigender Zinsen nicht rentiert. Kurzfristig wiegen sich die Investoren jedoch oft in Sicherheit und glauben, dass es dieses Mal anders sein wird.

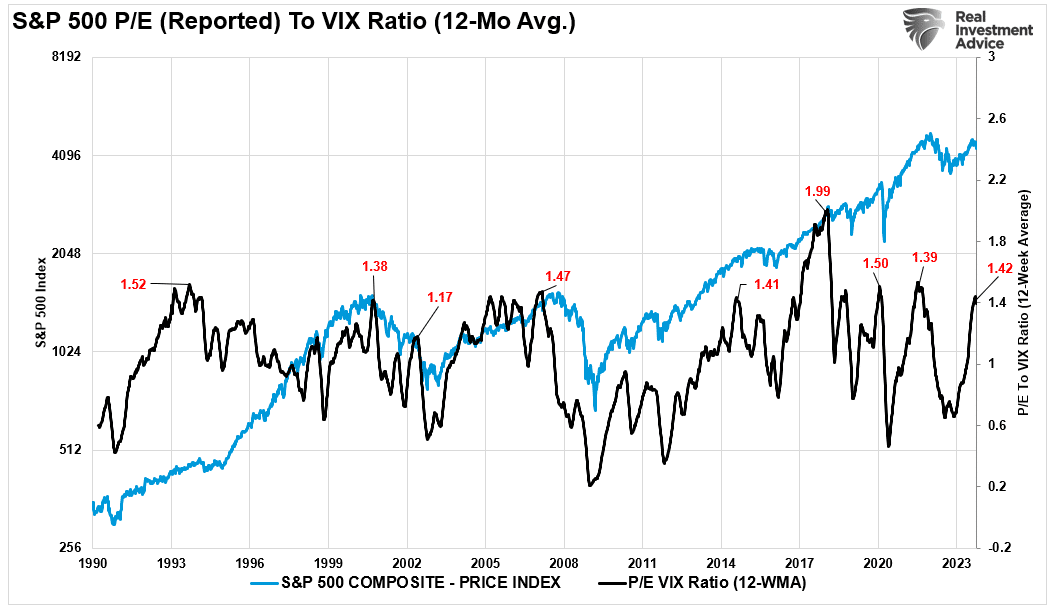

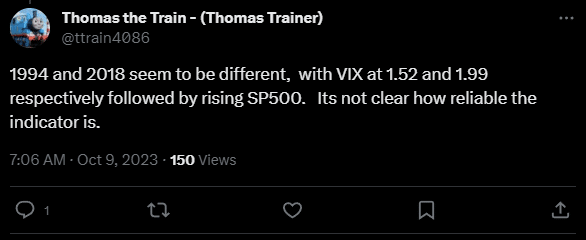

Letzte Woche wurde auf Twitter ein interessanter Punkt angesprochen, als ich die folgende Darstellung der Beziehung zwischen Bewertung (KGV) und Volatilität (VIX) gepostet habe. Man sieht, dass ein hoher Quotient oft mit stärkeren Korrekturen oder gar Bärenmärkten einhergeht.

Nicht überraschend erhielt ich folgenden Kommentar.

Thomas hat offenbar den Einbruch um 20 % Ende 2018 übersehen. Die Behauptung, der Indikator sei in zwei historischen Fällen "unzuverlässig" gewesen, ist jedoch sicherlich eine Hoffnung auf das Szenario "dieses Mal ist es anders".

Irgendwann in nicht allzu ferner Zukunft werden die Anleger wahrscheinlich die unbeabsichtigten Folgen von überhöhten Vermögenspreisen und der Blindheit gegenüber Risiken in einem Hochzinsumfeld erkennen.

Wie immer gilt: "Timing ist alles".

Was lässt hoffen?

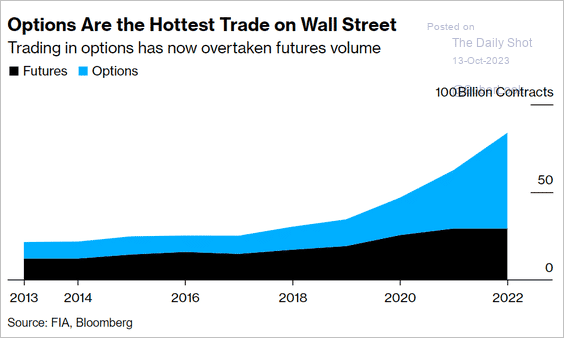

Wir leben in einer spannenden Zeit. Einerseits hofft ein großer Teil der Investoren, dass die Aktienkurse ungebremst weiter steigen werden. Festmachen lässt sich das an dem in den letzten Jahren stark angestiegenen Handel mit Optionen. Optionen und Futures gehören zu den spekulativsten Anlageformen.

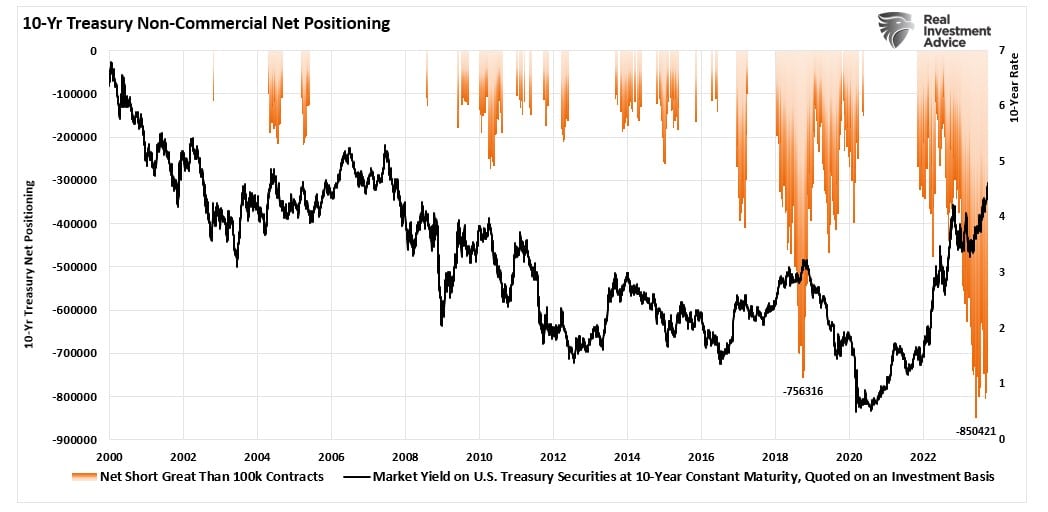

Demgegenüber gibt es eine große "Bärenfraktion", die auf einen andauernden Bärenmarkt bei Bonds setzt.

Beide Seiten setzen darauf, dass "dieses Mal alles anders ist", aber es ist unwahrscheinlich, dass beide Recht haben. Die Folgen höherer Zinsen und einer restriktiveren Geldpolitik lasten schwer auf dem Wirtschaftswachstum. Daher ist es nicht ungewöhnlich, dass derartige Strategien immer vor wirtschaftlichen Rezessionen und finanziellen Ereignissen gewählt wurden.

Diejenigen, die auf ein "Diesmal ist alles anders"-Szenario hoffen, müssen jedoch glauben, dass die Regierung oder die Zentralbank die Folgen kontrollieren kann, um Finanzkrisen, Baissen oder Rezessionen zu begrenzen. In "The Unanticipated Consequences of Purposive Social Action" (American Sociological Review, 1936) nennt Robert K. Merton fünf mögliche Gründe, warum die besten Pläne von Politikern und Planern so oft schiefgehen:

Partielles Wissen ist "das Paradoxon, dass, obwohl vergangene Erfahrungen die einzige Richtschnur für unsere Erwartungen sind, in der Annahme, dass bestimmte vergangene, gegenwärtige und zukünftige Handlungen hinreichend ähnlich sind, um in dieselbe Kategorie eingeordnet zu werden, diese Erfahrungen in Wirklichkeit unterschiedlich sind".

"Irrtum" kann als "die voreilige Annahme, dass Handlungen, die in der Vergangenheit zu einem gewünschten Ergebnis geführt haben, dies auch in der Zukunft tun werden" definiert werden.

"Zwingende Unmittelbarkeit des Interesses" tritt auf, wenn "die vorrangige Sorge des Handelnden um die vorhersehbaren unmittelbaren Folgen die Berücksichtigung weiterer oder anderer Folgen derselben Handlung ausschließt."

"Grundwerte" sind Fälle, in denen "aufgrund der empfundenen Notwendigkeit einer bestimmten Handlung, die durch bestimmte grundlegende Werte vorgeschrieben ist, keine weiteren Folgen in Betracht gezogen werden." Als Beispiel nennt Merton Max Webers Untersuchung über die protestantische Ethik und den Geist des Kapitalismus, wo die aufgeschobene Gratifikation die unbeabsichtigte Folge der Kapitalakkumulation und letztlich der Aushöhlung der calvinistischen Askese hatte.

"Selbstzerstörerische Prophezeiung", bei der "öffentliche Vorhersagen künftiger gesellschaftlicher Entwicklungen häufig nicht haltbar sind, gerade weil die Vorhersage zu einem neuen Element der konkreten Situation geworden ist ... [so dass] die bei allen Vorhersagen stillschweigend vorausgesetzte Bedingung 'alles andere ist gleich' nicht erfüllt ist."

Auch wenn es auf den ersten Blick anders erscheinen mag, haben sich die unbeabsichtigten Folgen der Geldpolitik immer auf lange Sicht gezeigt.

Das ist auch dieses Mal nicht anders.