- Aktien aus dem Gesundheitssektor gehören in diesem Jahr zu den Gewinnern

- Defensive Blue Chips mit moderater Bewertung und hoher Dividende schlagen sich in der Regel gut in einem Bärenmarkt

- Bristol-Myers Squib, Merck und Johnson & Johnson gehören auf die Watchlist

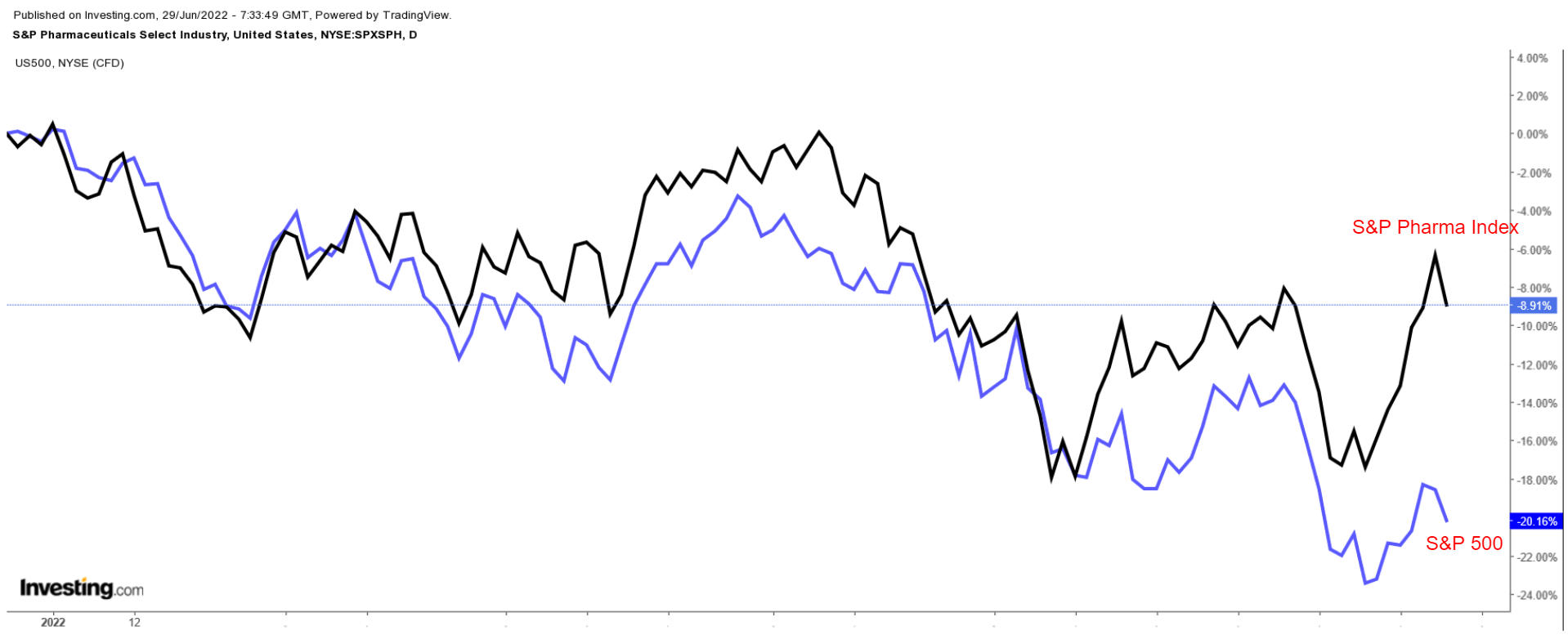

Selbst als der S&P 500 in den Bärenmarkt eintrat, sorgten große Pharma-Aktien für eine gewisse Entlastung. Ihre Performance lag deutlich über der des breiteren Marktes.

Während der Benchmark-Index im Jahr 2022 bisher um satte 19,8 % gefallen ist, ist der S&P Pharmaceuticals-Index nur um 8,4 % abgerutscht.

Viele Anleger haben sich in diesem Jahr in defensiv ausgerichtete Aktien aus dem Gesundheitswesen gestürzt, da die Fed die Zinsen anhebt, um die steigende Inflation in den USA zu bekämpfen. Dadurch ist die Wahrscheinlichkeit einer Rezession gestiegen.

Aus diesem Grund haben wir mit InvestingPro den S&P 500 nach den drei vielversprechendsten großen Pharma-Aktien für die zweite Jahreshälfte durchkämmt.

Alle drei Titel bieten Dividendenrenditen von fast 3 % oder mehr und sind bereit für weitere Gewinne von mindestens 20 %. Das macht sie zu attraktiven Wetten inmitten des aktuellen Bärenmarkts.

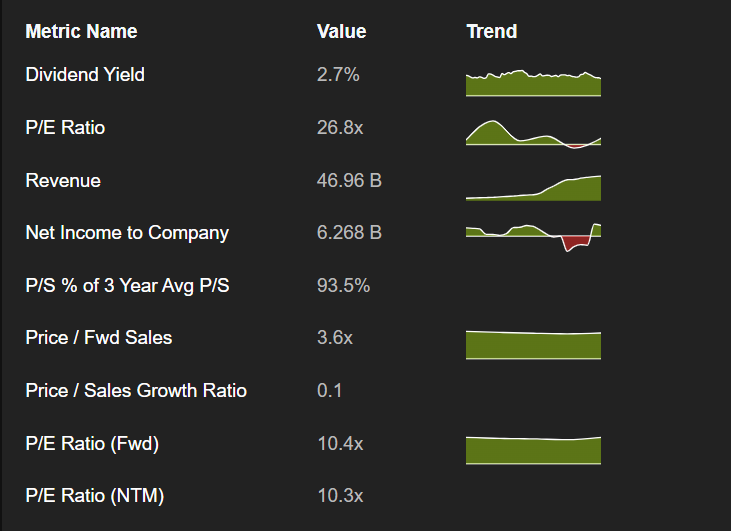

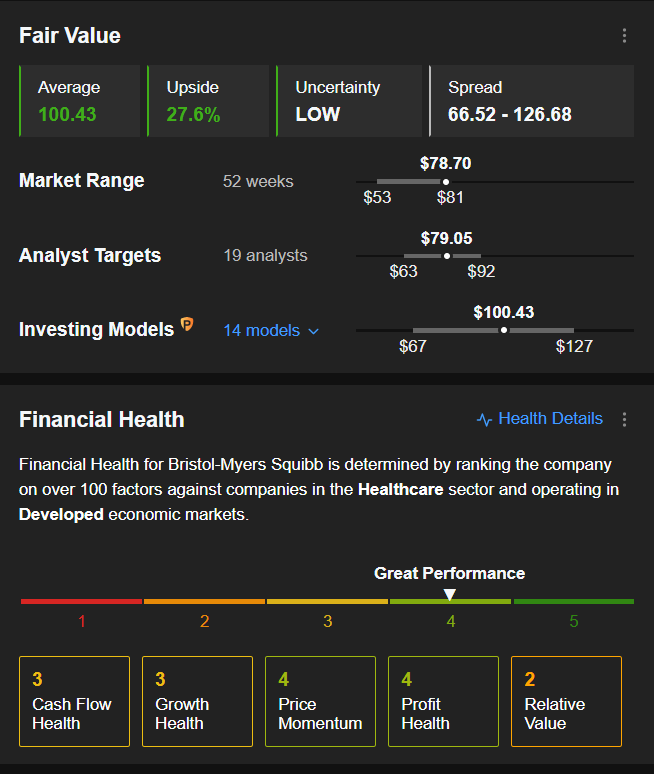

Bristol-Myers Squibb

- Performance seit Jahresbeginn: +26,2 %

- Pro+ Fair Value Upside: +27,6 %

- Dividendenrendite: 2,74 %

- Marktkapitalisierung: 167,5 Mrd. USD

Bristol-Myers Squibb (NYSE:BMY) ist eines der weltweit größten Pharmaunternehmen. Seine Kernaktivitäten bestehen in der Erforschung, Entwicklung, Patentierung und Vermarktung verschreibungspflichtiger Medikamente und Biologika in verschiedenen therapeutischen Bereichen. Dazu zählen Erkrankungen wie Krebs, Herz-Kreislauf-Erkrankungen, Diabetes, Hepatitis, rheumatoide Arthritis und psychiatrische Erkrankungen.

Die Aktien des florierenden Pharmaunternehmens gehörten in den letzten Monaten dank der robusten Nachfrage nach seinen verschiedenen Medikamenten in den Bereichen Onkologie, Immunologie, Herz-Kreislauf und Fibrose zu den herausragenden Performern im boomenden Gesundheitssektor.

Seit Jahresbeginn hat die BMY-Aktie rund 26% zugelegt und damit die vergleichbaren Renditen des Dow und des S&P im selben Zeitraum übertroffen.

Ungeachtet des Rekordhochs von 80,58 USD am Montag gehen wir von weiter steigenden Kursen für BMY aus. Daran ändern auch die aggressiven Zinserhöhungspläne der Federal Reserve nichts, die die Angst vor einer möglichen Rezession schüren.

Aktien von Unternehmen, deren Produkte und Dienstleistungen für das Leben der Menschen von grundlegender Bedeutung sind, wie z. B. aus dem Gesundheitswesen, entwickeln sich in einem Umfeld mit nachlassendem Wirtschaftswachstum und Marktturbulenzen tendenziell gut.

Darüber hinaus ist BMY mit knapp dem 10-fachen der erwarteten Gewinne immer noch günstig im Vergleich zu so namhaften Wettbewerbern wie Eli Lilly (34x), AstraZeneca (17x) und AbbVie (13x).

Der Pharmariese bietet außerdem eine vierteljährliche Dividende von 0,54 USD pro Aktie, was einer jährlichen Rendite von 2,74 % entspricht.

Tatsächlich ist die Aktie von Bristol-Myers Squibb laut den quantitativen Modellen von InvestingPro erheblich unterbewertet und könnte in den nächsten 12 Monaten eine Aufwärtsbewegung von fast 28 % auf ihren Fair Value von 100,43 USD je Aktie verzeichnen.

Merck (ETR:MRCG)

- Performance seit Jahresbeginn: +19,9 %

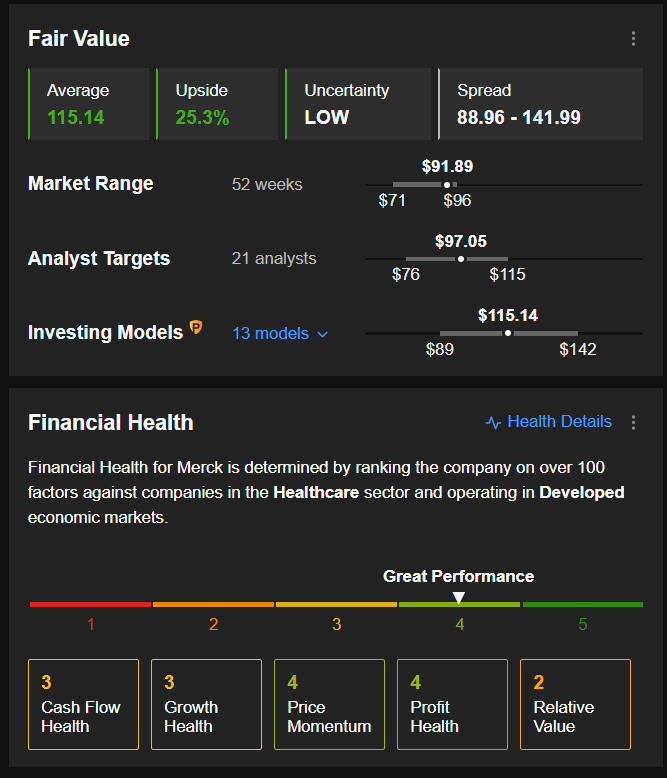

- Pro+ Fair Value Upside: +25,3 %

- Dividendenrendite: 3,25 %

- Marktkapitalisierung: 232,3 Mrd. USD

Merck (NYSE:MRK) ist ein führender multinationaler Pharmariese, der an der Entwicklung und Herstellung einer breiten Palette von Medikamenten, Impfstoffen, biologischen Therapien und Tiergesundheitsprodukten beteiligt ist.

Das Unternehmen hat derzeit sechs sehr wichtige Medikamente oder -Produkte mit jeweils über 1 Mrd. USD Umsatz im Angebot, darunter die neue antivirale Corona-Pille sowie Krebsimmuntherapie, Antidiabetika und Impfstoffe gegen HPV und Windpocken.

In einem Jahr mit schwacher Performance für den gesamten S&P 500 hat die Merck-Aktie um 19,9 % zugelegt. Damit hat sie die vergleichbaren Renditen des breiteren Marktes vor dem Hintergrund des anhaltenden Ausverkaufs deutlich übertroffen.

Die MRK-Aktie erreichte am Montag ein neues Rekordhoch von 95,72 USD und beendete den Handelstag am Dienstag auf 91,89 USD. Auf dem derzeitigen Kursniveau kommt das in Rahway im US-Bundesstaat New Jersey ansässige Pharmaunternehmen auf eine Marktkapitalisierung von 232,3 Mrd. USD.

Blue-Chip-Dividendenwerte mit hohem freien Cashflow und geringer Verschuldung entwickeln sich in einem turbulenten Markt tendenziell gut, weil die Anleger nach defensiven Unternehmen mit vernünftigen Bewertungen suchen und nicht nach riskanteren, unrentablen und wachstumsstarken Technologiewerten.

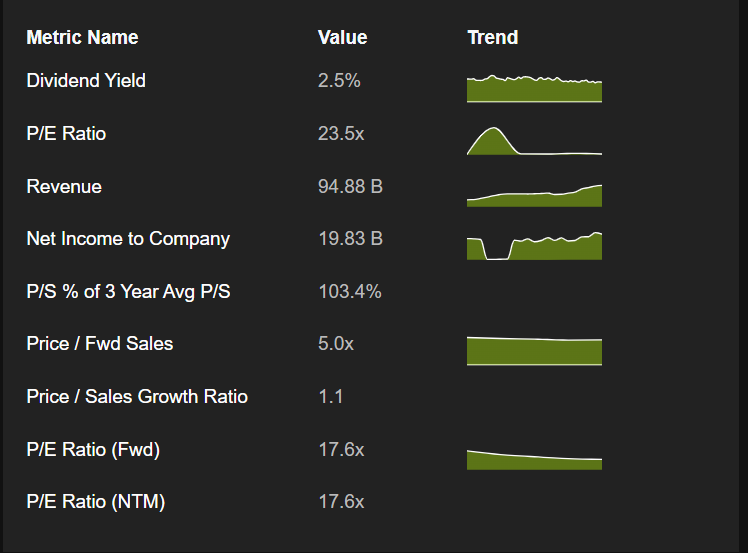

Mit einem Kurs-Gewinn-Verhältnis von 16,7 und einer annualisierten Dividende von 2,76 USD je Aktie bei einer relativ hohen Rendite von 3,25 % ist Merck eine gute Option für Anleger, die weitere Volatilität vermeiden wollen.

Die quantitativen Modelle von InvestingPro deuten auf eine Rendite der MRK-Aktie von etwa 25 % in den nächsten 12 Monaten hin, was die Aktien ihrem Fair Value von 115,14 USD näher bringt.

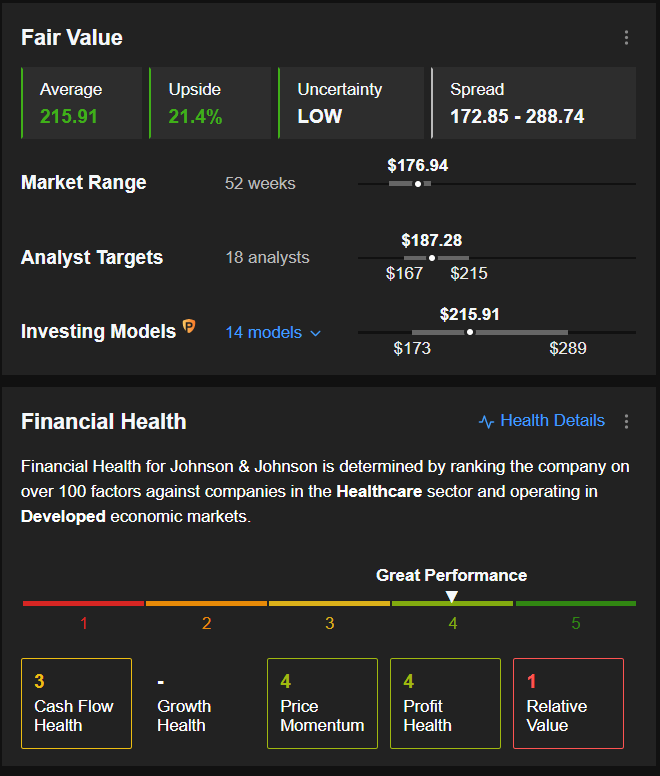

Johnson & Johnson

- Performance seit Jahresbeginn: +3,4 %

- Pro+ Fair Value Upside: +22 %

- Dividendenrendite: 2,55 %

- Marktkapitalisierung: 465,6 Mrd. USD

Johnson & Johnson (NYSE:JNJ), einer der wertvollsten globalen Pharmagiganten, ist vor allem für seine zahlreichen Medikamente, Erste-Hilfe-Artikel und Konsumgüter bekannt.

Zu den bekanntesten Marken, die in über 175 Ländern vermarktet und verkauft werden, gehören Pflaster, Tylenol-Medikamente, Baby-Produkte, Neutrogena-Haut- und Schönheitsprodukte, Clean & Clear-Gesichtswasser und Acuvue-Kontaktlinsen.

Die Aktien des gut diversifizierten Gesundheitskonglomerats mit Sitz in New Brunswick im US-Bundesstaat New Jersey haben den Dow und den S&P 500 im Jahr 2022 deutlich outperformt. Seit Jahresbeginn sind die Papiere des Unternehmens um fast 4 % gestiegen.

JNJ, das am 25. April mit 186,69 USD ein Allzeithoch erreichte, war in schwierigen Marktphasen stets ein Lichtblick. Denn in solchen Zeiten suchen die Anleger stets nach hochwertigen, defensiven Blue-Chip-Unternehmen mit bodenständigen Bewertungen.

Die relativ hohe jährliche Dividende von 4,52 USD und die attraktive Rendite von 2,55 % von Johnson & Johnson sorgen für eine hohe Attraktivität.

JNJ ist eines von nur zwei in den USA ansässigen Unternehmen mit einem erstklassigen Kreditrating von AAA. Damit ist das Unternehmen höher bewertet als die US-Regierung. Seit 60 Jahren in Folge hat die Unternehmensführung die Dividendenauszahlung erhöht und damit die Stärke und Widerstandsfähigkeit seines Geschäftsmodells unter Beweis gestellt.

Laut einer Reihe von Bewertungsmodellen liegt der durchschnittliche Fair Value für JNJ-Aktien bei InvestingPro bei 215,91 USD, was einer potenziellen Steigerung von 22 % entspricht.