- Viele Anleger und Händler müssen im Jahr 2022 eine schmerzhafte Lektion lernen

- Den Besten folgen ist eine Möglichkeit, den Ausverkauf möglichst unbeschadet zu überstehen

- Mit der Unterstützung durch InvestingPro+ holen wir uns lukrative Anlageideen von den besten Investoren der Welt

Kinder, Schüler und Lehrkräfte kehren in die Klassenzimmer zurück. Und auch Investoren können zu dieser Zeit wieder etwas durchatmen - insbesondere Eltern, die den ganzen Sommer über Arbeit und Kinder unter einen Hut bringen mussten.

Für Investoren war 2022 ebenso eine Art Reise zurück auf die Schulbank, denn Volatilität, Inflation und die US-Notenbank, Bärenmarktrallyes und das Risiko einer Rezession erinnerten uns daran, dass die Aktienmärkte auch fallen können. Stumpfes Investieren, wie es im Jahr 2021 der Fall war, ist also keine echte Option mehr.

Die neue Jahreszeit gibt uns auch die Gelegenheit, nach neuen gewinnbringenden Anlageideen zu suchen. Dank der volatilen Märkte gibt es bereits jetzt einige Schnäppchen, aber eben auch eine Menge Risiken. Deshalb werde ich mich in diesem Artikel nicht allein auf den Gesamtmarkt konzentrieren, sondern mit Hilfe von InvestingPro+ ein paar Ideen von einigen der bekanntesten und erfolgreichsten Investoren der Welt aufgreifen. Lassen Sie sich von den Besten inspirieren und richten Sie Ihr Portfolio für das kommende Schuljahr optimal auf die aktuelle Situation aus.

Ein wahrer Schatz

Zuallererst gehe ich auf die Registerkarte "Ideen" auf InvestingPro+. Hier finden sich Daten aus den 13F-Formularen, die Anleger mit größeren Portfolios bei der SEC einreichen müssen. In diesen Meldungen wird angegeben, wie viele Anteile Investoren wie Warren Buffett oder Carl Icahn an ihren verschiedenen Beteiligungen halten. InvestingPro+ erfasst dann die Wertentwicklung dieser Positionen - ausschließlich auf der Grundlage der Informationen in den Dokumenten, so dass sie nicht zu 100% mit den Ergebnissen eines bestimmten Investors oder Fonds übereinstimmen - und liefert weitere Daten zu den Aktien selbst.

In unserem Fall wähle ich Manager aus, die im letzten Jahr eine Rendite von mindestens 6 % erzielt haben.Ein solcher Wert signalisiert, dass sich die Investoren in einem sich schnell wandelnden Markt, der auch in den kommenden Monaten volatil bleiben könnte, bestens positioniert haben.

Bei unserer Recherche taten sich fünf Investoren bzw. Fonds besonders hervor, die laut InvestingPro+ in den letzten zwölf Monaten (Stand 30. August) die von uns geforderten Aktienrenditen erzielt haben:

- Warren Buffett, CEO von Berkshire Hathaway (NYSE:BRKa) - +11,9 %

- David Einhorn, Gründer und Präsident des Hedgefonds Greenlight Capital - +10,2 %

- David Tepper, Gründer und Vorsitzender des Hedgefonds Appaloosa Management - +7,9%

- Carl Icahn, Gründer und Manager von Icahn Enterprises und bekannter Unternehmensinvestor - +23,3 %

- Daniel Loeb, Gründer und Vorsitzender des Hedgefonds Third Point Capital - +18,2%

InvestingPro+ listet mir nicht nur deren Beteiligungen auf, sondern erlaubt es mir auch, deren Bestände nach den größten Positionen oder den größten Unternehmen nach Marktkapitalisierung zu sortieren. Für diesen Artikel schaue ich mir in erster Linie die größten Käufe dieser Investoren im zweiten Quartal an, damit ich nachvollziehen kann, was für sie besonders wichtig war, als der Markt vor der jüngsten Erholung offiziell in einen Bärenmarkt eintrat. Hier sind also die größten Käufe aus jedem ihrer Portfolios, plus eine Bonusaktie.

Hinweis: Kurse und Daten beziehen sich auf den Börsenschluss am 30. August.

Warren Buffett/Berkshire Hathaway: Occidental Petroleum (NYSE:OXY)

|

Metrik |

Wert |

Quelle: InvestingPro+ Daten-Explorer

Für jeden, der Berkshire oder Buffetts Käufe aufmerksam folgt, kommt es nicht gerade überraschend, dass Occidental Petroleum sein größter Kauf im zweiten Quartal war. So erhielt der CEO von Berkshire die Genehmigung, bis zu 50 % des Unternehmens zu kaufen (ANL-2876748). Damit baut er sein Engagement im Energiesektor weiter aus. Manch einer mag dies für einen Fehler halten, aber Buffetts langjährige Erfahrung sowie seine herausragende Stellung an der Spitze eines Großkonzerns verbieten es, gegen ihn zu wetten.

Occidental hat ganz klar vom massiven Anstieg der Ölpreise profitiert, hat sechs Quartale in Folge die Gewinnschätzungen übertroffen und in den letzten 12 Monaten Rekordeinnahmen und -gewinne erzielt. Dadurch konnte das Unternehmen auch seine Nettoverschuldung in den letzten drei Jahren um 24 Milliarden Dollar senken und seine Zukunftsaussichten festigen. Occidental gilt nach wie vor als Proxy für die künftige Entwicklung des Ölpreises. Sollte Buffett aber entscheiden, dass ein Anteil von 50 % an Occidental nicht ausreicht, und eine Übernahme in Erwägung ziehen, so könnte dies den Aktionären des Öl- und Gasunternehmens einen zusätzlichen Mehrwert bieten.

Quelle: InvestingPro+

David Einhorn/Greenlight Capital: Kyndryl Holdings

|

Metrik |

Wert |

|

|

|

||

|

|

||

|

|

||

|

|

||

|

|

||

|

|

||

|

|

Quelle: InvestingPro+ Daten-Explorer

David Einhorn erlebt im Jahr 2022 eine Art Mini-Comeback: Im ersten Halbjahr 2022 hat er den S&P 500 doch glatt um 3300 Basispunkte geschlagen (+13,2 %, während der S&P 500 im gleichen Zeitraum um 20 % gefallen ist). Und hätten wir unser Augenmerk schon früher auf seinen größten Kauf im zweiten Quartal gerichtet, so hätten wir auch hier einen großen Gewinn einfahren können, immerhin hatte Atlas Air Worldwide in dieser Periode ein Übernahmeangebot akzeptiert (ANL-2864007). Schauen wir uns daher seinen zweitgrößten Kauf im Berichtsquartal an.

Konkret handelt es sich dabei um Kyndryl Holdings. Es ist ein Spin-off von IBM (NYSE:IBM), in dem das ehemalige Rechenzentrumsgeschäft von IBM untergebracht ist. Bei Spin-offs kommt eine klassische Value-Investing-Strategie zum Tragen, auch weil es sich dabei oft um relativ unbeachtete Unternehmen handelt, die, befreit von einer großen Muttergesellschaft, unter dem Radar fliegen und unabhängig wachsen können. IBM ist so ein sperriges Mutterunternehmen. Einhorn eröffnete die Position kurz nach der Aufnahme des Handels mit Kyndryl Ende 2021 und hat sie in jedem der beiden folgenden Quartale mehr als verdoppelt.

Genau wie bei den anderen Aktien in diesem Artikel handelt es sich bei Kyndryl um ein Rohstoffunternehmen, das derzeit Verluste schreibt. Bei einer Marktkapitalisierung von 2,5 Milliarden Dollar und einem Unternehmenswert von 3,8 Milliarden Dollar im Vergleich zu einem prognostizierten Jahresumsatz von 16,3 bis 16,5 Milliarden Dollar und einer ausgeglichenen Gewinnprognose könnte Kyndryl zu einem weiteren Gewinner für Einhorn werden.

Quelle: InvestingPro+

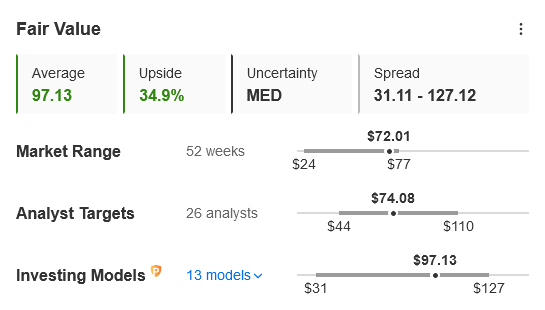

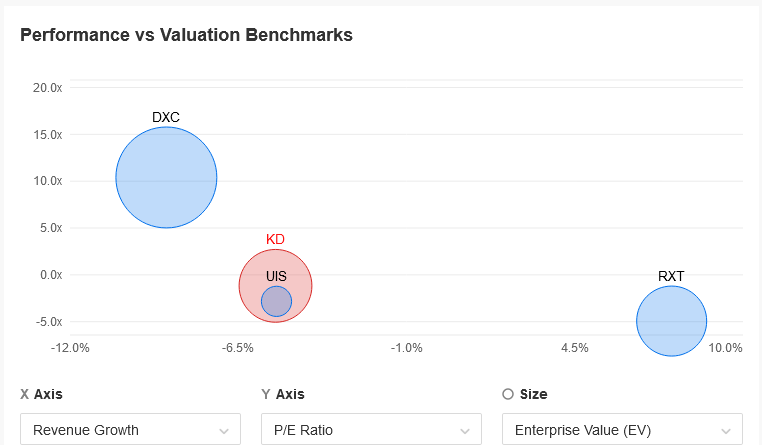

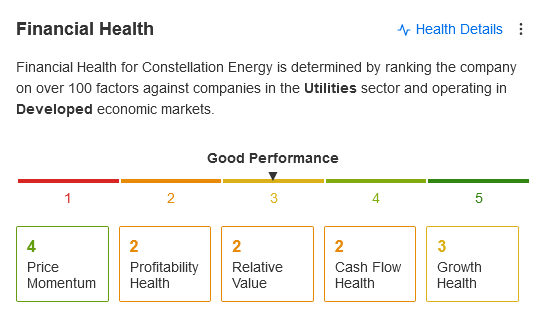

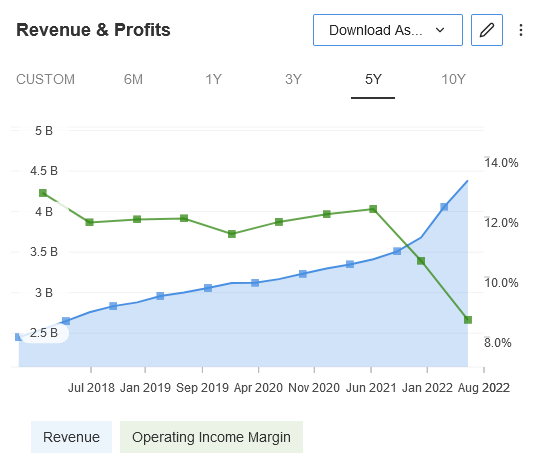

David Tepper/Appaloosa Management: Constellation Energy (NASDAQ:CEG)

|

Metrik |

Wert |

Quelle: InvestingPro+ Daten-Explorer

Mit David Tepper, dem Eigentümer der Carolina Panthers in der National Football League (NFL), mischt sich ein weiterer prominenter Investor mit den Themen Energie und Spin-offs in die Debatte ein. Constellation Energy wurde ein Jahrzehnt nach der Übernahme durch den Energieversorger Exelon von diesem ausgegliedert. Es handelt sich um ein auf Kernenergie spezialisiertes Unternehmen, das aufgrund des kürzlich vom US-Kongress verabschiedeten Inflation Reduction Act im Rampenlicht steht. Constellation hat in diesem Quartal bereits um fast 50 % zugelegt. Teppers Position, die er erst im zweiten Quartal aufgebaut hat, hat sich also bereits prächtig entwickelt. In seinem Fonds rangiert die Beteiligung an vierter Stelle unter den größten Positionen.

Das Unternehmen kommt auf einen Enterprise Value von 31 Milliarden Dollar. Die Nettoverschuldung ist mit 4 bis 5 Milliarden Dollar relativ gering, und die Aktie wird zum 12-fachen des bereinigten EBITDA gehandelt, was angesichts der möglichen Anpassungen nicht gerade ein günstiger Preis ist. Schon jetzt preist das Unternehmen die Steuergutschriften an, die es für die Stromerzeugung aus Kern- und Wasserkraft im Rahmen des neuen Gesetzes erhalten wird. Insgesamt handelt es sich bei dem Unternehmen zwar um einen außergewöhnlichen Versorger (NYSE:XLU), der aber eher ein zukunftsorientierter Wachstumswert ist als ein stetiger Dividendenzahler.

Quelle: InvestingPro+

Carl Icahn/Icahn Enterprises: Southwest Gas Holdings

|

Metrik |

Wert |

Quelle: InvestingPro+ Daten-Explorer

Wir überspringen Icahns Zukäufe bei seinem eigenen Unternehmen, Icahn Enterprises, und wenden uns stattdessen direkt dem zweitgrößten Neukauf in seinem Portfolio zu. Icahn ist seit langem ein großer Fan des Energiesektors, und so ist es auch keine Überraschung, dass er sich in ein Erdgasversorgungsunternehmen wie Southwest Gas eingekauft hat. Icahn hat nicht nur im zweiten Quartal gekauft, sondern seine Position stetig aufgestockt, so dass seine Gesellschaft nun 8,7 % (ANL-2874047) von Southwest besitzt.

Wie viele der anderen Rohstoffaktien in diesem Artikel markiert auch die Aktie von Southwest Allzeithochs. Für gute Laune unter den Investoren sorgte vor allem die Beilegung des Streits mit Icahn, der zu einem Rücktritt des bisherigen CEOs führte. Einerseits könnte man die Neukäufe als Vertrauensbeweis für die von Icahn ernannte Vorstandsvorsitzende Karen Haller werten, andererseits als frühes Zeichen für neuen Druck.Unter Berücksichtigung seiner Beteiligung und seines früheren Kaufangebots für das Unternehmen, das nur knapp über dem aktuellen Aktienkurs lag, könnte es sein, dass hier noch mehr auf uns zukommt.

Quelle: InvestingPro+

Daniel Loeb/Third Point Capital: Ovintiv Inc

|

Metrik |

Wert |

Quelle: InvestingPro+ Daten-Explorer

Dan Loeb macht mit seinen aktivistischen Kurzmitteilungen immer wieder Schlagzeilen. Während der Pandemie gewann er auf Twitter (NYSE:TWTR) eine ganz neue Fangemeinde für seine offensichtliche Vorliebe für Krypto- und Wachstumswerte. Ein Teil seines Erfolges als Hedgefondsmanager ist jedoch seine Fähigkeit, sich regelmäßig neu zu positionieren. So hat er sich in den letzten Monaten, als sich der Wind am Markt gedreht hat, wieder in den Öl- und Energiesektor begeben.

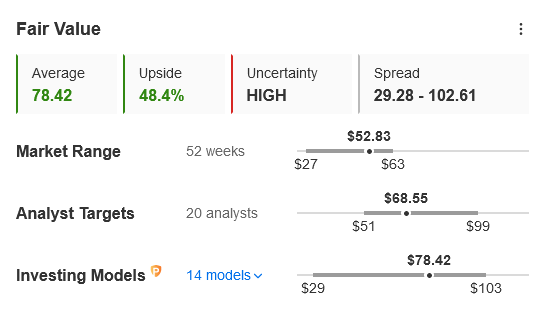

Ein weiterer Öl- und Gastitel rundet unsere Liste ab. Loeb hat seine Position in Ovintiv deutlich ausgebaut. Wie viele andere Öl- und Gasaktien notiert der Titel näher an seinen 52-Wochen-Höchstständen als anderswo, und die Umsätze des Unternehmens sind so hoch wie nie zuvor. Sein Engagement im Erdgas- und Flüssiggasbereich bietet enormes Potenzial, zumal die europäische Energiekrise Druck auf die Preise ausübt. Glaubt man InvestingPro+, dann ist diese Aktie sogar der Gewinner auf unserer Liste und bietet das größte Potenzial in Bezug auf den fairen Wert.

Quelle: InvestingPro+

Weil die Großinvestoren in letzter Zeit derart auf die Öl- und Gasbranche gesetzt haben, schauen wir uns nun noch eine weitere Aktie eines anderen renommierten Anlegers als Bonustitel an.

Mario Gabelli/GAMCO Investors: Warner Bros Discovery

|

Metrik |

Wert |

Quelle: InvestingPro+ Daten-Explorer

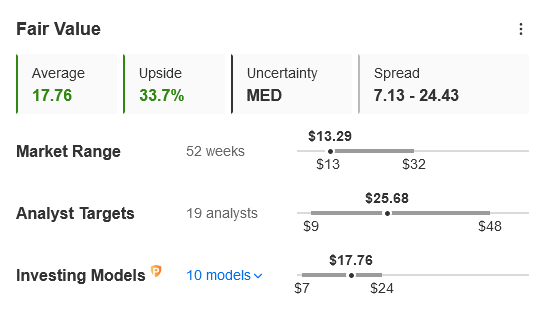

Gabelli ist eine weitere lebende Legende in der Welt des Investierens, und die Beteiligungen seines Fonds haben im letzten Jahr eine Rendite von fast 6 % erzielt, was in dieser unsicheren Martphase sicherlich nicht gerade schlecht ist. Während viele der größten Beteiligungen kleine bis mittelgroße Industrieunternehmen sind, war sein größte Kauf im letzten Quartal Warner Bros Discovery, der Spin-off/Fusion von AT&T's Time Warner (NYSE:TWX) Einheit mit Discovery Media.

Um WBD und die Streaming-Branche im Allgemeinen gab es in letzter eine Menge Wirbel. WBD ist hoch verschuldet, und aus dessen Geschäftsbericht geht hervor, dass es eigentlich keine klare Strategie für das fusionierte Unternehmen gibt. (AOL_200628343). Gleichzeitig erinnert das starke Debüt des Game of Thrones-Prequels House of Dragon (ANL-2878153) an die Stärken des Unternehmens. Aber um auf unser Thema "Lernen von den Besten" zurückzukommen: Viele der o.g. Investoren haben Streaming-Aktien gekauft, sei es David Einhorn, der WBD in das Portfolio von Greenlight Capital aufnahm - sein drittgrößter Kauf im zweiten Quartal - oder David Tepper und Dan Loeb, die Disney-Aktien erwarben. Der Aktivist Loeb brachte direkt einige Ideen ein, wie sich das Unternehmen verbessern könnte (ANL-2872735). Ob es sich nun um den Neuling WBD oder den alten Dauerbrenner DIS handelt, Anleger, die nach etwas außerhalb des Energiesektors suchen, sollten sich vielleicht einmal ein paar Streaming-Aktien genauer ansehen.

Quelle: InvestingPro+

Die Portfolio-Grundlagen neu erlernen

Das waren ein paar Ideen von einigen der größten und besten Investoren der Wall Street, die sich alle mit Erfolg auf das volatile Umfeld im Jahr 2022 eingestellt haben. Die hier erwähnten Aktien sollen Ihnen nur eine erste Orientierung bieten, denn jeder dieser Profis hat seine eigenen Gründe, sich in den genannten Aktien zu engagieren.

Jetzt, wo die Sommerferien vorbei sind und alle wieder in die Schule oder an den Arbeitsplatz zurückkehren, bietet das sicherlich eine gute Gelegenheit, einige neue Ideen für Ihr Portfolio zu sammeln. Und sollten Ihnen unsere Ideen nicht wirklich zusagen, können Sie sich auch von anderen erfolgreichen Investoren auf InvestingPro+ inspirieren lassen.

Disclosure: Ich bin in Aktien von Berkshire Hathaway B (NYSE:BRKb) investiert.