Vor Allzeithochs an den Märkten muss sich eigentlich niemand fürchten. Natürlich haben sie für Investoren, die sich über Marktrisiken Gedanken machen, immer ein ganz besonderes G'schmäckle. Dabei sollten wir die Euphorie der Märkte gar nicht fürchten, sollten jedoch verstehen, was sie antreibt.

Es gibt ein grundlegendes Konzept, das Anleger verstehen sollten, wenn die Märkte "neue Höchststände" erklimmen.

"Rekordniveaus" von irgendetwas sind das Produkt bestimmter Umstände.

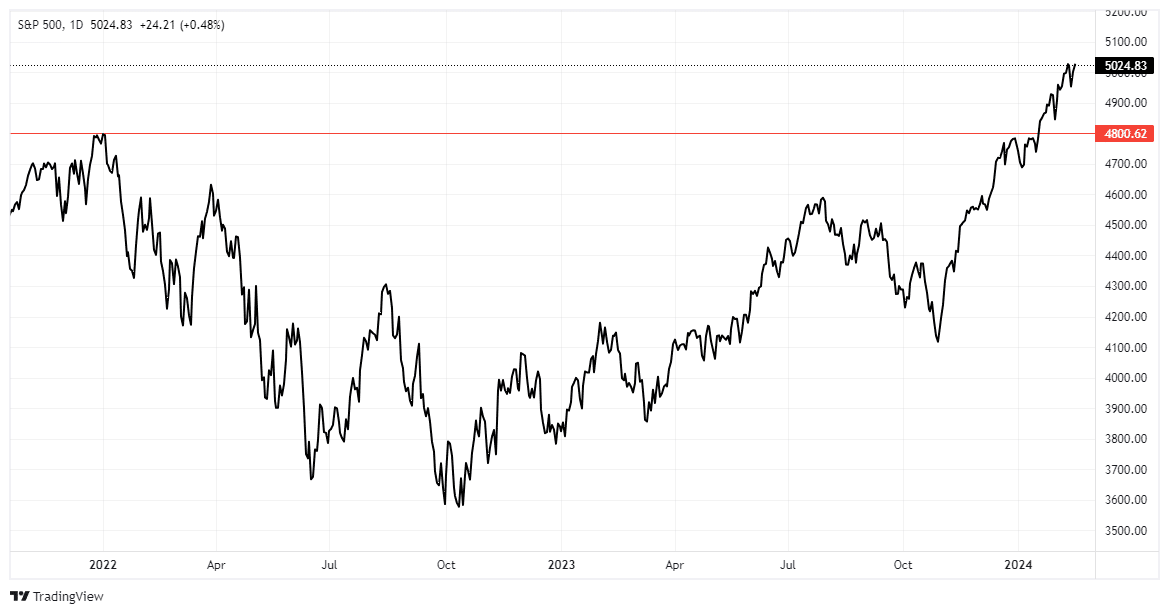

Es sollte dabei bedacht werden, dass wenn Rekorde gebrochen werden, dies den Zeitpunkt markiert, an dem vorherige Grenzen erreicht wurden. Ähnlich wie bei Pferderennen, Sprintwettbewerben oder Autorennen wird der Unterschied zwischen einem alten und einem neuen Rekord oft nur in Bruchteilen einer Sekunde gemessen. Ja, während der Markt derzeit historische Höchststände erreicht, ist dies das Ergebnis einer Entwicklung, die in diesem Fall zwei Jahre gedauert hat, um sich zu entfalten.

Während die Medien sich also über die Märkte übertrieben freuen, die historische Höchststände erreichen, sollten wir uns daran erinnern, dass "Rekordniveaus" NICHT DER ANFANG VON ETWAS sind, sondern vielmehr ein Indikator für einen bereits im Gange befindlichen Prozess. Während die Medien sich auf Rekord-Tiefstände der Arbeitslosigkeit, historische Börsenhochs und steigendes Vertrauen als Zeichen einer fortlaufenden wirtschaftlichen Erholung fokussieren, mahnt die Geschichte zur Vorsicht. Für Investoren ist alles immer am besten am Ende eines Zyklus statt am Anfang.

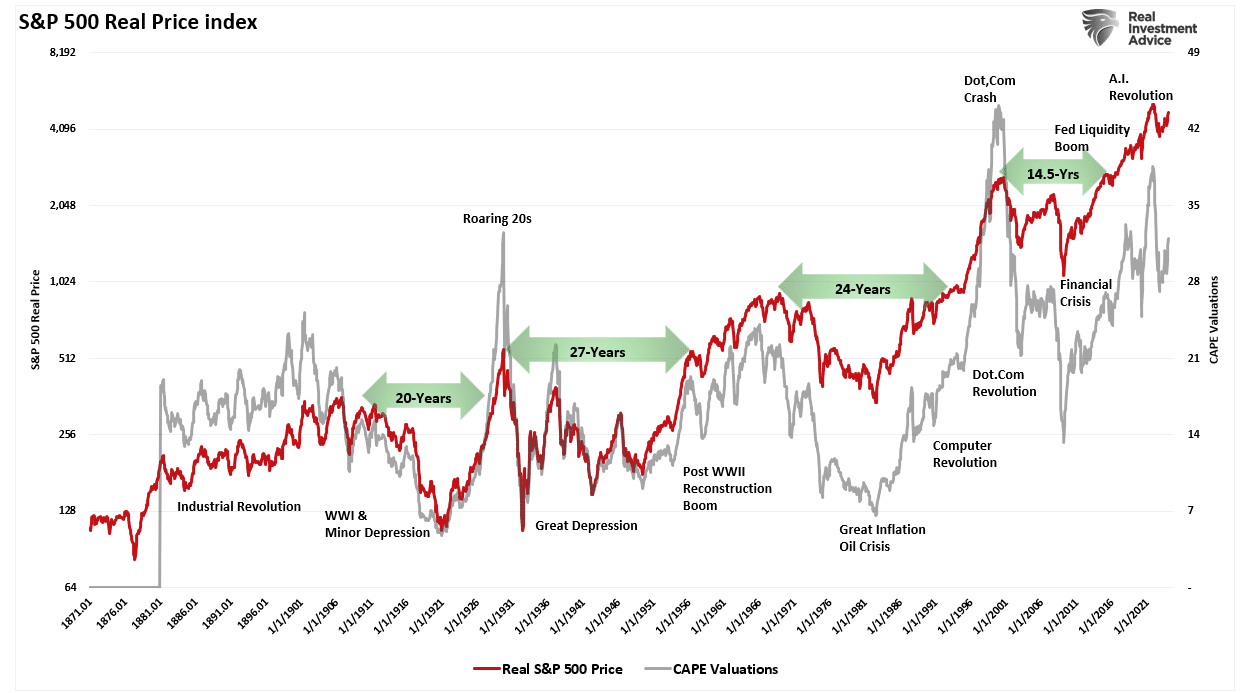

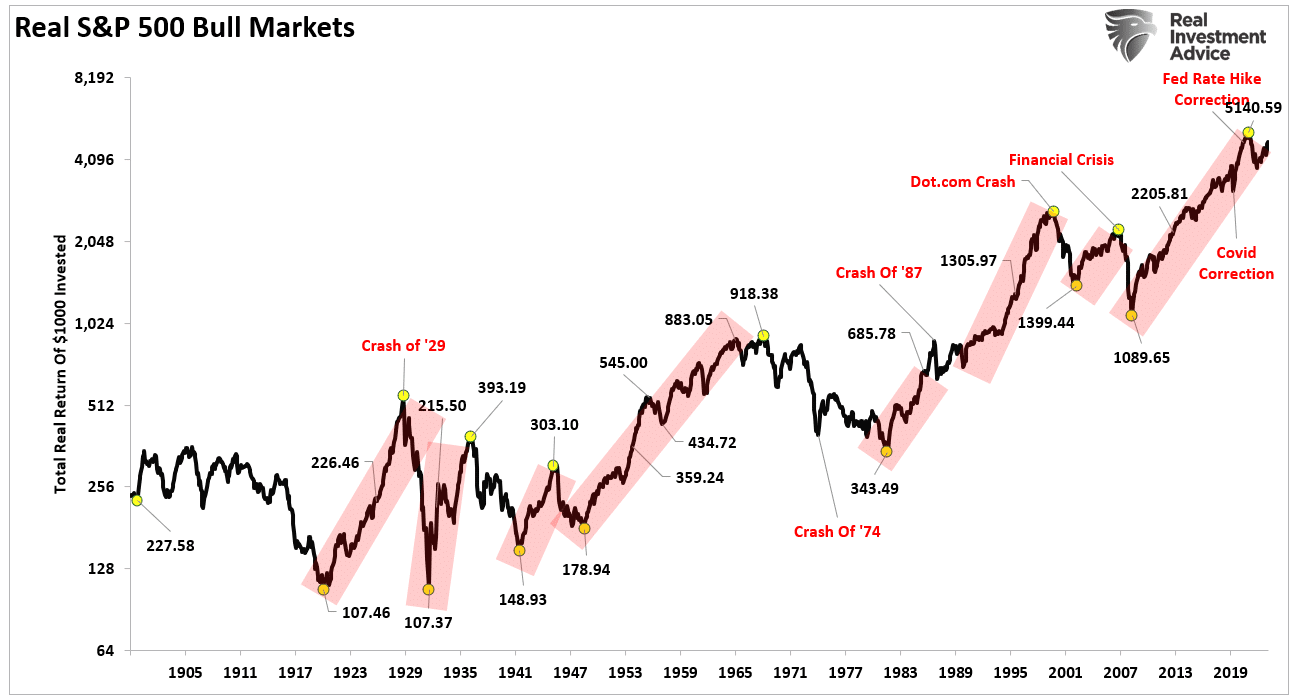

Werfen wir einen Blick auf einen langfristigen Marktchart. Seit 1871 hat es FÜNF sehr unterschiedliche Bullenmarktzyklen gegeben. In diesen Zeiträumen, die jeweils rund 15 bis 20 Jahren dauerten, stiegen die Aktienkurse und erreichten neue Höchststände. Man sieht, dass auf Haussephasen lange Perioden mit flachen oder fallenden Kursen folgen. Mit anderen Worten: 100 % der gesamten Marktgewinne gehen auf fünf verschiedene historische Perioden zurück.

Am Ende dieser fünf Haussen standen die Märkte auf Allzeithochs. Wer zu diesen Höchstständen einstieg, musste im Durchschnitt 20 Jahre warten, bis die Märkte wieder Höchststände erreichten. Schauen Sie sich die Bewertungen am Höhepunkt der Hausse an.

Bedeutet das, dass wir angesichts der aktuell hohen Bewertungen und der auf Allzeithochs gestiegenen Kurse 20 Jahre ohne Rendite vor uns haben?

Was Bewertungen uns sagen und was sie nicht sagen

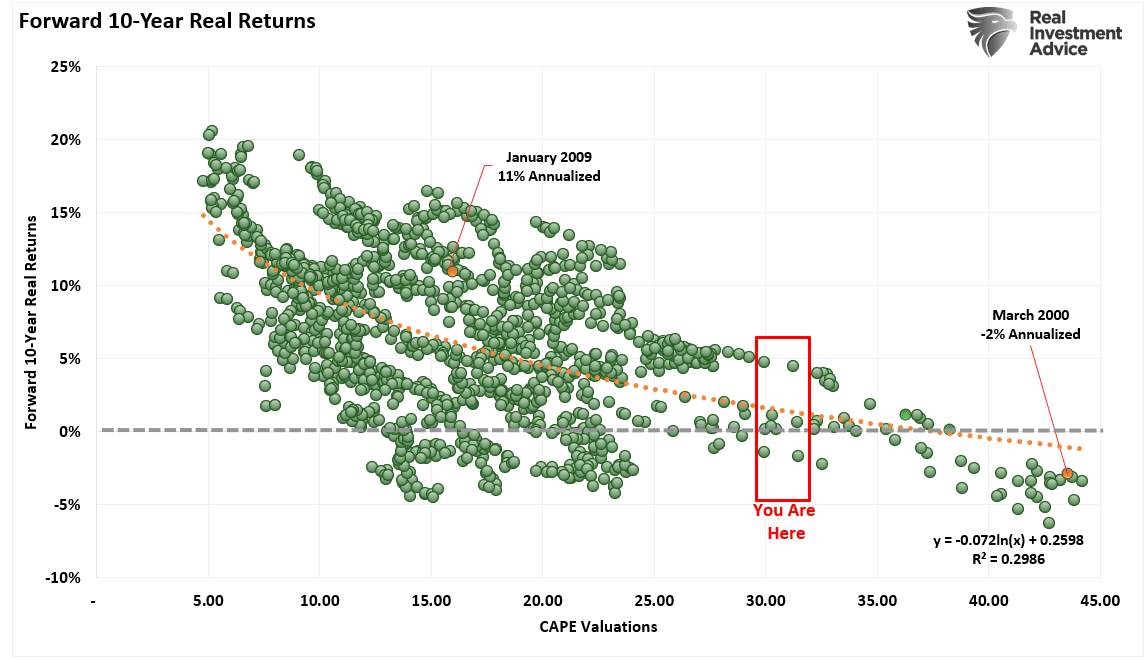

Investoren machen immer wieder den Fehler, Daten auf kurze Sicht zu ignorieren, weil sie sich nicht unmittelbar auf die Renditen auswirken. Bewertungen eignen sich von Natur aus NICHT zur Vorhersage von Renditen über einen Zeitraum von 12 Monaten. Daher sollten Anleger jede Anlagestrategie mit einem solchen Fokus vermeiden. Allerdings sind Bewertungen ein guter Indikator für die längerfristig zu erwartenden Erträge.

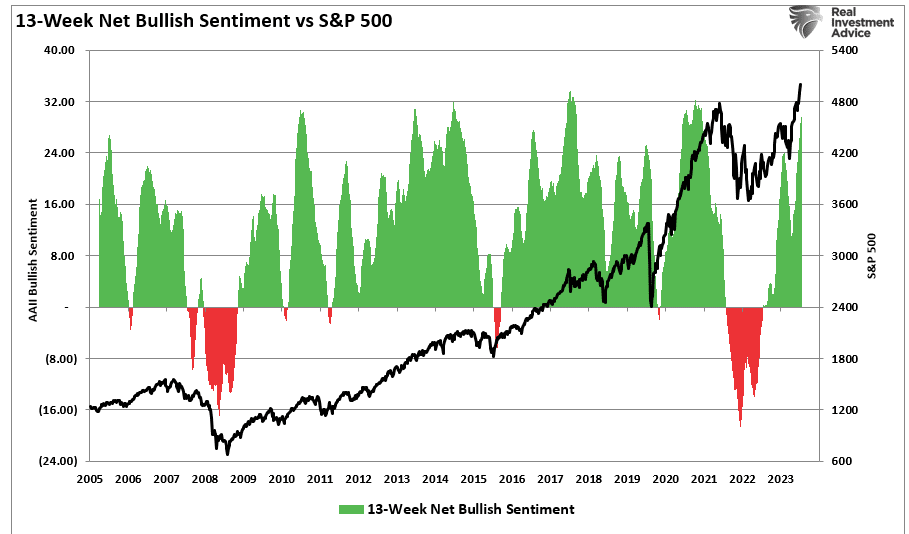

Während die Bewertungen darauf hindeuten, dass die Renditen in den nächsten zehn Jahren wahrscheinlich niedriger sein werden als in den letzten zehn Jahren, werden die kurzfristigen Marktentwicklungen von psychologischen Faktoren bestimmt. Es überrascht daher nicht, dass eine hohe Korrelation zwischen der Stimmung der Anleger und den Vermögenspreisen besteht. Die folgende Grafik zeigt den gleitenden 13-Wochen-Durchschnitt der bullischen Stimmung (netto) (Privatanleger und institutionelle Anleger) im Vergleich zum Markt. In Zeiten steigender Börsenkurse steigt die Stimmung, was eine Kaufpanik bei Aktien auslöst.

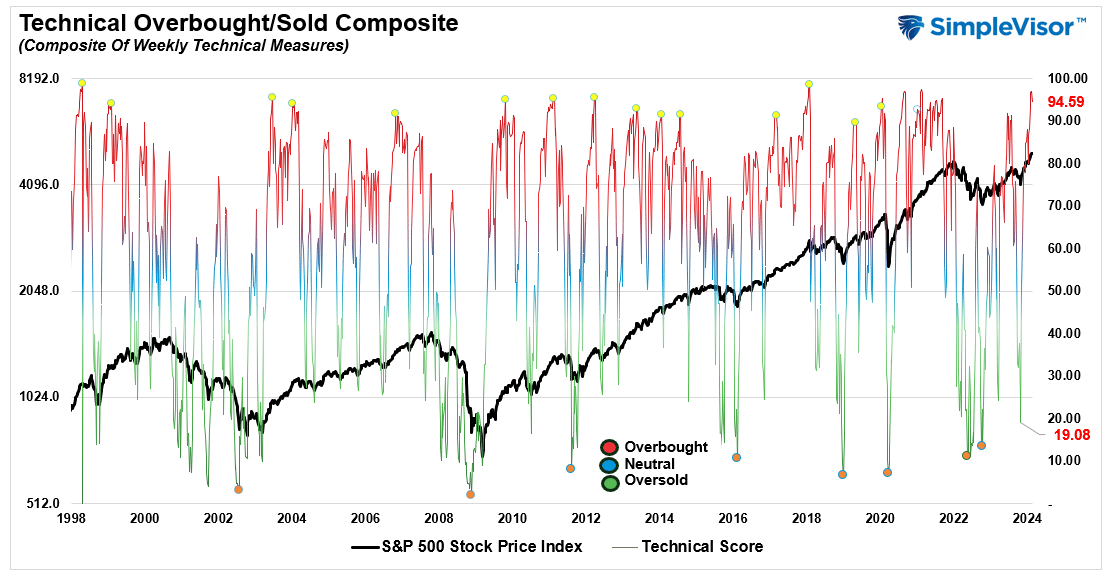

Irgendwann kippt die Stimmung der Investoren von "bullish" zu "bearish", was schließlich zu einer Umkehr der Kurse führt. Obwohl die Bewertungen für die künftigen Renditeerwartungen von entscheidender Bedeutung sind, sind sie kurzfristig kaum aussagekräftig. Aus diesem Grund kann die Anwendung einiger grundlegender technischer Analysen Investoren dabei helfen, sich in der kurzfristigen Marktentwicklung zurechtzufinden und übermäßige Risiken in ihren Portfolios zu vermeiden. Die folgende Grafik zeigt eine Zusammenstellung von technischen Indikatoren auf Wochenbasis (Wochenschlusskurse). Im Oktober 2023 markierte der überverkaufte Zustand mit einem Wert von unter 20 den Tiefpunkt des Marktes. Darauf basierte unsere Prognose einer Jahresendrallye. Mit einem aktuellen Wert von über 90, was extrem bullish ist, hat sich der Risikoappetit der Anleger in extreme Euphorie gedreht.

Vor dem Hintergrund des KI-Hypes und der anhaltenden Hoffnung auf ein Ende der geldpolitischen Straffung ist es natürlich nicht weiter schockierend, dass die Märkte historische Höchststände erreicht haben.

Vor Rekordhochs muss man keine Angst haben - aber man muss sie verstehen

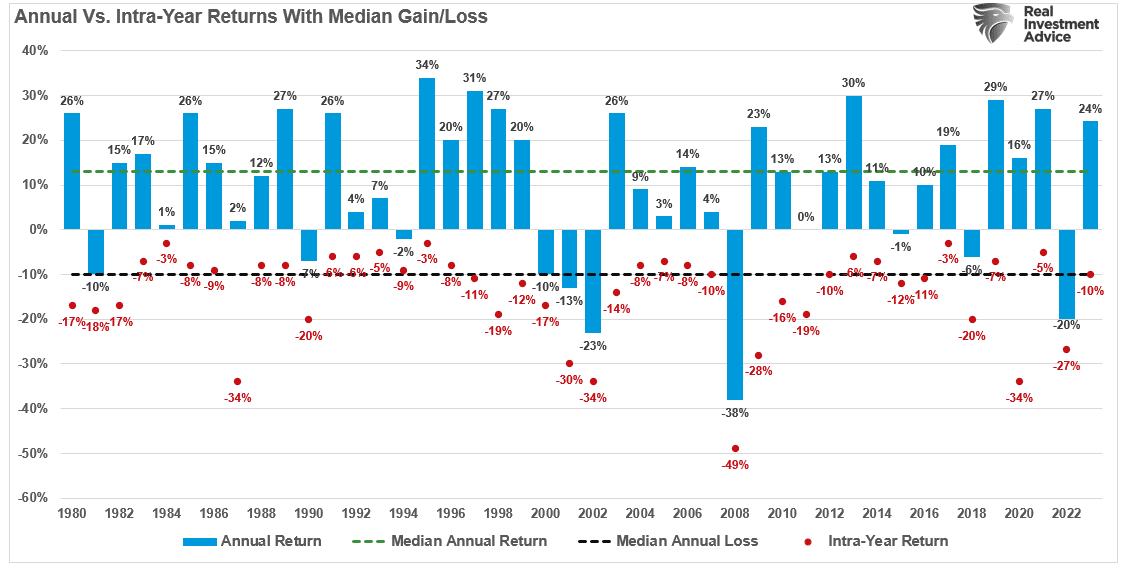

Kurzfristig sollten die Investoren Allzeithochs nicht als Vorboten von bevorstehendem Unheil fürchten. Wenn sie von Momentum und Psychologie angetrieben sind, können Bullenmärkte länger andauern und weiter gehen, als die Logik prognostizieren würde. Aber selbst während dieser dynamischen Phasen sind Korrekturen von 5 bis 10 % innerhalb eines Jahres nicht ungewöhnlich.

Die Geschichte lehrt uns, dass, wenn die Märkte Rekordhöhen erreichen, weitere folgen, einfach weil die Anleger mehr "Angst haben, etwas zu verpassen". Diese übertriebene Euphorie wird schließlich irgendwann den fundamentalen Realitäten Platz machen.

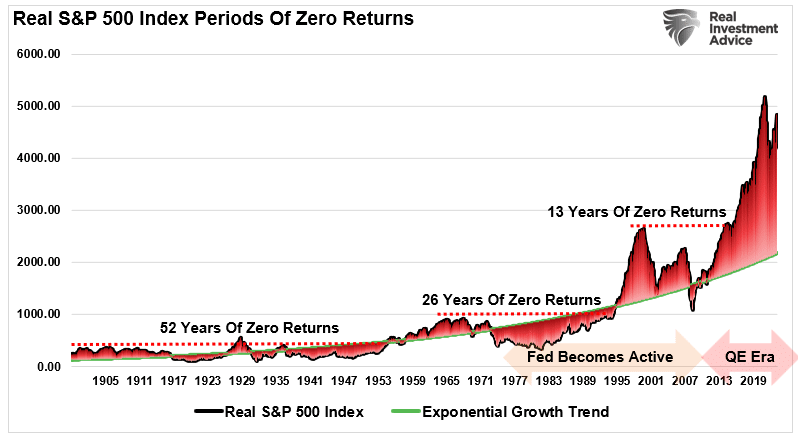

Was eine solche Trendumkehr im Einzelnen bewirken wird, ist ungewiss. Da der Markt derzeit aber von seinem langfristigen exponentiellen Wachstumstrend abweicht, wird es für Aktien immer schwieriger, weiterhin stärker zu performen als die Wirtschaft. Solche Diskrepanzen haben in der Vergangenheit zu längeren Phasen mit sehr niedrigen oder gar keinen Renditen geführt.

Das ist natürlich auch genau das, was uns die aktuellen Bewertungen bereits sagen. Und selbst wenn die Analysten an der Wall Street sehr optimistisch in die Zukunft blicken, müssen einige Faktoren berücksichtigt werden. Der Konjunkturzyklus ist eng mit der Demografie, der Verschuldung und der Entwicklung des Defizits verknüpft. Wenn Sie diesen Vorbedingungen und den Daten zustimmen, sind die optimistischen Sichtweisen in den Medien absolut unrealistisch.

Wir sind der Meinung, dass eine rationale Betrachtung der hohen Bewertungen von heute wahrscheinlich zu enttäuschenden Ergebnissen in der Zukunft führen wird. Kurzfristig wird die bullische Stimmung jedoch ansteckend sein und weitere "neue Allzeithochs" wahrscheinlicher machen.

Haben Sie keine Angst vor Allzeithochs. Machen Sie sich einfach klar, dass sie ein Nebenprodukt der übertriebenen Euphorie sind.

Anzeige: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!