- Die jüngste Rallye chinesischer Aktien eröffnet spannende Kaufgelegenheiten.

- Während Alibaba (NYSE:BABA), Tencent (HK:0700) und Baidu (NASDAQ:BIDU) die Schlagzeilen dominieren, gibt es zahlreiche weniger bekannte Unternehmen, die für aufmerksame Investoren interessant sein könnten.

- Wer bereit ist, kurzfristige Volatilität auszuhalten, kann mit diesen unterschätzten Titeln von Chinas nächster Wachstumswelle profitieren.

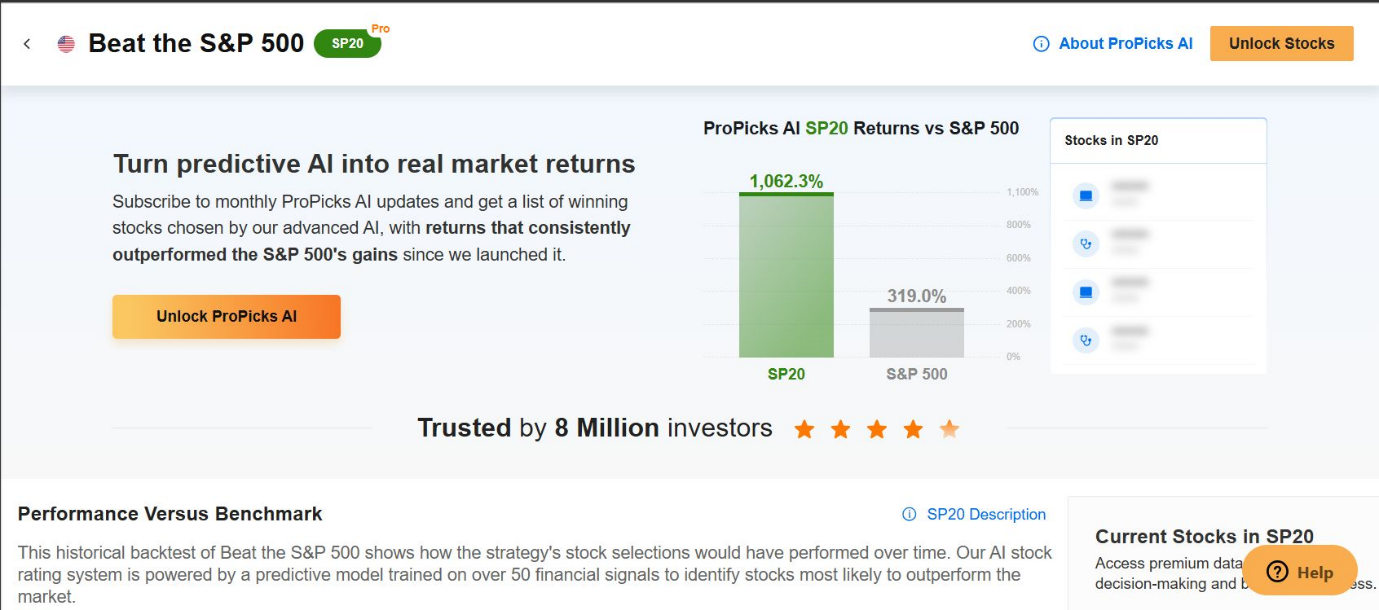

- Auf der Suche nach vielversprechenden Handelsideen? Mit InvestingPro erhalten Sie Zugang zu gezielt ausgewählten Aktien mit starkem Potenzial – ideal für das aktuelle Marktumfeld.

Während die chinesischen Aktien ihre Rallye fortsetzen, richten aufmerksame Anleger ihren Blick zunehmend auf unterbewertete Marktchancen mit soliden Wachstumsperspektiven. Zwei Unternehmen, die in diesem Umfeld besonders interessant erscheinen, sind Futu Holdings (NASDAQ:FUTU) und Atour Lifestyle Holdings (NASDAQ:ATAT).

Beide sind gut positioniert, um von Chinas wirtschaftlicher Erholung, dem wachsenden Inlandsverbrauch und technologischer Innovation zu profitieren. Das macht sie zu vielversprechenden langfristigen Anlagechancen für 2025 und darüber hinaus.

Im Folgenden werfen wir einen genaueren Blick darauf, warum diese Unternehmen in der aktuellen Marktphase besonders attraktiv sind.

1. Futu Holdings

- 2025 (seit Jahresbeginn): +54,4 %

- Marktkapitalisierung: 17 Mrd. USD

Futu Holdings steht an der Spitze der Innovation im rasant wachsenden chinesischen Fintech-Markt. Die digitale Brokerage- und Vermögensverwaltungsplattform mit über 24 Millionen Nutzern hat sich eine attraktive Nische geschaffen, indem sie provisionsfreien Handel mit Aktien, Optionen und ETFs in den USA, Hongkong und auf dem chinesischen Festland anbietet.

Die FUTU-Aktie hat seit Jahresbeginn eine steile Rallye hingelegt und ist um 54 % gestiegen – nahezu auf den höchsten Stand seit Juli 2021. Am Dienstag schloss der Kurs bei 123,56 USD, womit die Marktkapitalisierung des Unternehmens auf 17 Milliarden USD angewachsen ist.

Trotz solider Fundamentaldaten wird Futu mit einem moderaten 19-fachen der zukünftigen Gewinne gehandelt – ein deutlicher Abschlag gegenüber US-Konkurrenten wie Robinhood (NASDAQ:HOOD), das mit dem 36-fachen der erwarteten Gewinne bewertet wird. Regulierungsrisiken und Marktvolatilität haben den Bewertungsmultiplikator von Futu gedrückt, doch das Unternehmen bleibt auf Wachstumskurs.

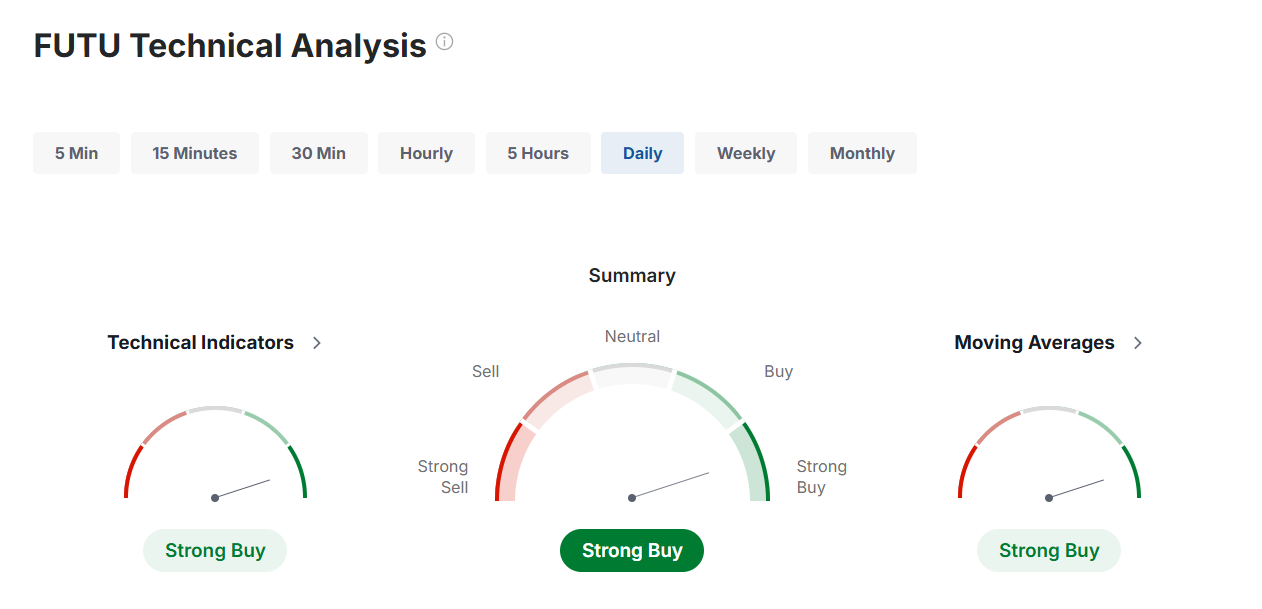

Unter Analysten genießt die Aktie weiterhin hohe Zustimmung: Von 14 Analysten wird sie als "Strong Buy" eingestuft. Das durchschnittliche Kursziel liegt bei 125,27 USD, mit einer Spanne von 95,09 USD (Tiefstkurs) bis 160,30 USD (Höchstkurs) – was einem potenziellen Aufwärtspotenzial von 29,7 % entspricht. Zudem weist Futu einen ’GREAT’ Financial Health Score auf, der eine starke operative Leistung und finanzielle Stabilität unterstreicht.

Quelle: Investing.com

Die Lockerung regulatorischer Vorschriften in China sowie das wachsende Interesse von Privatanlegern dürften das Nutzerwachstum und das Transaktionsvolumen von Futu weiter antreiben. Die Handelsplattformen des Unternehmens, Futubull und Moomoo, haben sich in den wichtigsten Märkten fest etabliert. Nach Downloads und täglich aktiven Nutzern sind sie die führenden Aktienhandels-Apps in Hongkong, Singapur und Malaysia.

Zusätzlich treibt das margenstarke Vermögensverwaltungsgeschäft, das unter dem Namen Futu Money Plus firmiert, das Wachstum weiter voran. Da chinesische Verbraucher zunehmend digital affin sind, könnte Futus innovatives Geschäftsmodell in Verbindung mit der starken Marktposition langfristig für nachhaltige Umsatzsteigerungen sorgen.

2. Atour Lifestyle Holdings

- 2025 (seit Jahresbeginn): +18,9 %

- Marktkapitalisierung: 4,2 Mrd. USD

Atour Lifestyle Holdings ist ein verbraucherorientiertes Unternehmen mit Fokus auf Freizeit, Tourismus und Lifestyle. Die in Shanghai ansässige Hotelkette hat sich als führender Anbieter im gehobenen Mittelklasse-Segment in China etabliert und definiert das Gastgewerbe durch eine Kombination aus erschwinglichem Luxus und technologiebasierten Erlebnissen neu.

Die Aktie hat in den letzten Handelstagen eine Reihe neuer Rekordhochs erreicht. Am Dienstag schloss ATA bei 31,96 USD, womit die Marktkapitalisierung des Unternehmens auf 4,2 Milliarden USD stieg. Seit Jahresbeginn legte die Aktie bereits um 18,9 % zu.

Trotz des starken Kursanstiegs im vergangenen Jahr bleibt Atour mit einem Kurs-Gewinn-Verhältnis von nur 27 vergleichsweise günstig bewertet. Das entspricht einem deutlichen Abschlag gegenüber globalen Wettbewerbern wie Hilton (43-faches KGV) und Marriott (NASDAQ:MAR) (35-faches KGV). Diese Bewertungsdiskrepanz ist teilweise auf die allgemeine Skepsis gegenüber dem chinesischen Gastgewerbe zurückzuführen.

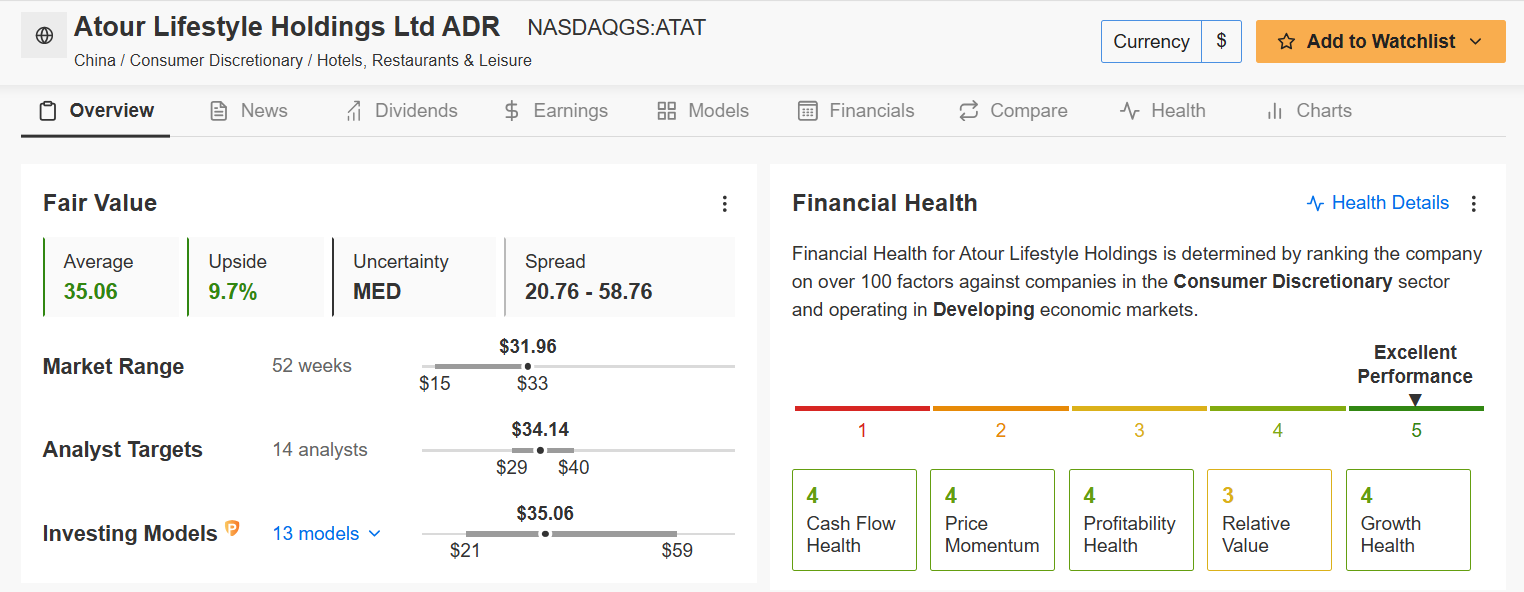

Laut der Fair-Value-Analyse von InvestingPro bietet Atour Lifestyle weiterhin Aufwärtspotenzial von 9,7 %, was einem Kursziel von 35,06 USD entspricht. Zudem weist das Unternehmen eine außergewöhnliche Finanzstärke auf: Mit einem Financial Health Score von ’EXCELLENT’ zählt Atour zu den Spitzenreitern der Branche.

Quelle: InvestingPro

Mit der Erholung der Reise- und Freizeitausgaben in China befindet sich Atour in einer idealen Position, um von der steigenden Nachfrage zu profitieren. Das Unternehmen setzt gezielt auf mittelgroße Städte, in denen 60 % seiner Hotels angesiedelt sind – eine Strategie, die perfekt zum Trend der “Demokratisierung des Reisens” passt. Immer mehr Verbraucher der Mittelschicht legen Wert auf Erlebnisse statt auf Einsparungen, was Atour einen klaren Marktvorteil verschafft.

Zudem unterstützt die chinesische Regierung aktiv den Konsum und den Tourismus, was die positive Verbraucherstimmung weiter stärkt. Atours diversifiziertes Portfolio dürfte direkt von diesen wirtschaftspolitischen Maßnahmen profitieren.

Darüber hinaus setzt das Unternehmen verstärkt auf digitale Transformation und innovative Dienstleistungen – ein entscheidender Wettbewerbsvorteil, der nicht nur die Kundenerfahrung verbessert, sondern auch langfristiges Wachstum sichert. Diese strategische Ausrichtung schafft die Grundlage für ein beschleunigtes Wachstum im Jahr 2025 und darüber hinaus.

Fazit

Futu Holdings und Atour Lifestyle Holdings sind derzeit erheblich unterbewertet und überzeugen mit soliden Finanzkennzahlen, die ihre Widerstandsfähigkeit unterstreichen. Ihre Geschäftsmodelle sind optimal auf langfristige Wachstumschancen ausgerichtet – sei es durch die Erholung der Binnenwirtschaft, die digitale Transformation oder steigende Verbraucherausgaben.

Für Anleger, die an Chinas Wachstumsstory partizipieren möchten, bieten diese beiden Aktien attraktive Chancen mit signifikantem Aufwärtspotenzial in 2025 und darüber hinaus.

Bleiben Sie mit InvestingPro am Puls der Märkte

Ob Einsteiger oder erfahrener Trader – mit den innovativen und benutzerfreundlichen Tools von InvestingPro behalten Sie die aktuellen Markttrends stets im Blick und können fundierte Handelsentscheidungen treffen. Unser Ziel: Chancen optimal nutzen, Risiken im aktuellen Marktumfeld minimieren.

Jetzt abonnieren und Zugang zu leistungsstarken Features erhalten, die Ihnen einen entscheidenden Vorteil verschaffen:

ProPicks KI – Künstliche Intelligenz identifiziert Aktien mit nachgewiesener Erfolgsbilanz.

InvestingPro Fair Value – Erkennen Sie auf einen Blick, ob eine Aktie unter- oder überbewertet ist.

Erweiterter Aktien-Screener – Nutzen Sie Hunderte bewährter Filter und Kriterien, um die besten Investmentchancen zu finden.

Top-Ideen – Entdecken Sie Aktien aus den Portfolios von Warren Buffett, Ray Dalio, Michael Burry und George Soros.

Jetzt abonnieren und Ihre Investmentstrategie auf das nächste Level heben!

Offenlegung: Jesse Cohen hält bei Redaktionsschluss über den SPDR S&P 500 ETF (SPY) und den Invesco QQQ Trust ETF (QQQ) Long-Positionen auf den S&P 500 und den Nasdaq 100. Jesse hält auch Positionen im Invesco Top QQQ ETF (QBIG), Invesco S&P 500 Equal Weight ETF (RSP) und im VanEck Vectors Semiconductor ETF (SMH). Er richtet sein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.