- Apple, Microsoft, Alphabet, Amazon und Meta Platforms veröffentlichen diese Woche ihre Quartalsergebnisse

- Die aktuellen Prognosen der FAAMG-Gruppe dürften die Richtung des Marktes bis zum Jahresende diktieren

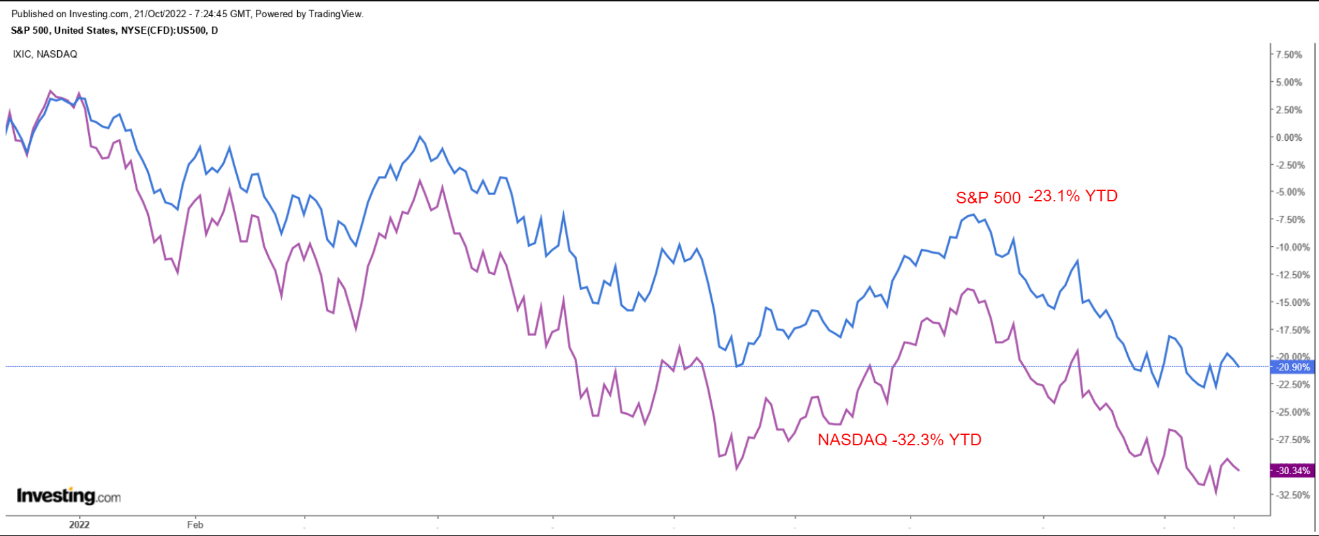

Während der S&P 500 und der NASDAQ Composite im Zuge eines umfassenden Abverkaufs der Tech-Werte im Bären-Territorium verharren, wird die Wall Street in dieser Woche noch einen Gang höher schalten, wenn einige der größten Unternehmen der Welt ihre Finanzergebnisse veröffentlichen.

Es steht also viel auf dem Spiel, wenn die so genannte "FAAMG"-Gruppe der Mega-Cap-Unternehmen ihre Zahlen vorlegt.

Microsoft

- Bilanztermin: Mittwoch, 25. Oktober (nachbörslich)

- Geschätztes EPS-Wachstums: +2,2 % gegenüber dem Vorjahr (YoY)

- Geschätztes Umsatzwachstum: +10 % gegenüber dem Vorjahr (YoY)

- Kursentwicklung im laufenden Jahr: -29,8 %

- Marktkapitalisierung: 1,76 Bio. USD

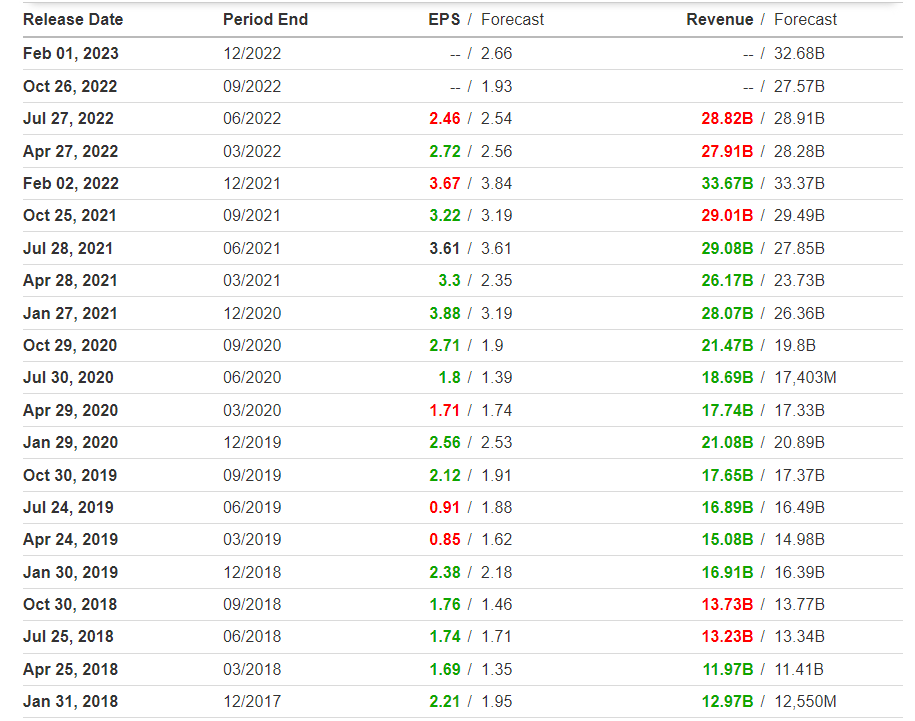

Microsoft (NASDAQ:MSFT) wird das erste Mega-Cap-Tech-Unternehmen sein, das in dieser Woche seine Bücher öffnet. Laut den Konsensschätzungen sollte der in Washington ansässige Software- und Hardwareriese für sein erstes Geschäftsquartal einen Gewinn je Aktie von 2,32 USD ausweisen. Der Umsatz sollte aufgrund der starken Nachfrage nach seinen Cloud-Computing-Produkten im Vergleich zum Vorjahr um 10 % auf 49,8 Mrd. USD steigen.

Besonderer Fokus der Anleger liegt auf dem Wachstum des boomenden Microsoft-Segments Intelligent Cloud, zu dem Azure, GitHub, SQL Server, Windows Server und andere Unternehmensdienste gehören. Dieser wichtige Bereich erzielte im vergangenen Quartal ein Umsatzwachstum von 20 % auf 20,9 Mrd. USD, während der Umsatz mit Azure-Cloud-Services um 40 % stieg.

Das Umsatzwachstum im Segment Produktivität und Geschäftsprozesse, das die Cloud-Produktivitätssoftware Office 365, die Kommunikations-App Teams, LinkedIn sowie Dynamics-Produkte und Cloud-Dienste umfasst, wird ebenfalls Beachtung finden, nachdem es im Vorquartal einen Anstieg um 13 % auf 16,6 Mrd. USD verzeichnen konnte.

Microsoft verfehlte im 4. Quartal zum ersten Mal seit 2016 die Umsatz- und Gewinnerwartungen aufgrund der negativen Auswirkungen der unvorteilhaften Wechselkurse. Trotz dieser Enttäuschung gab der Software- und Hardwareriese eine optimistische Prognose für das kommende Jahr ab.

Die Aktie des zweitwertvollsten Unternehmens der Welt, die kürzlich auf den niedrigsten Stand seit Januar 2021 fiel, liegt seit Jahresbeginn um 29,8 % und 32,4 % unter ihrem Höchststand. Trotz der jüngsten Volatilität bleibe ich optimistisch für MSFT und erwarte, dass sich dieser Titel in den kommenden Monaten erholen wird, da die langfristigen Nachfrageaussichten für das Cloud-Geschäft, die Software-Tools und die Hardware des Unternehmens immer noch vielversprechend sind.

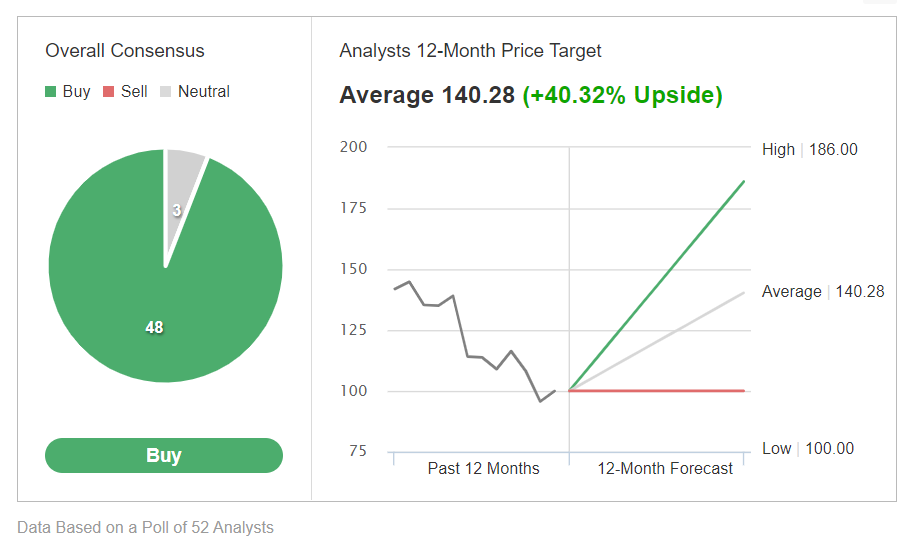

So überrascht es nicht, dass 48 der 51 von Investing.com befragten Analysten die Microsoft-Aktie mit "Buy“ bewerten. Die quantitativen Modelle von InvestingPro kommen mit einen erwarteten Anstieg der MSFT-Aktie um 22,2 % auf 288,62 USD über die nächsten 12 Monate zu einem Ergebnis, mit dem sich die Aktie ihrem fairen Wert annähern sollte.

- Bilanztermin: Mittwoch, 25. Oktober (nachbörslich)

- Geschätztes EPS-Wachstum: -7,9 % gegenüber dem Vorjahr (YoY)

- Geschätztes Umsatzwachstum: +9,5 % gegenüber dem Vorjahr (YoY)

- Kursentwicklung im laufenden Jahr: -31 %

- Marktkapitalisierung: 1,31 Bio. USD

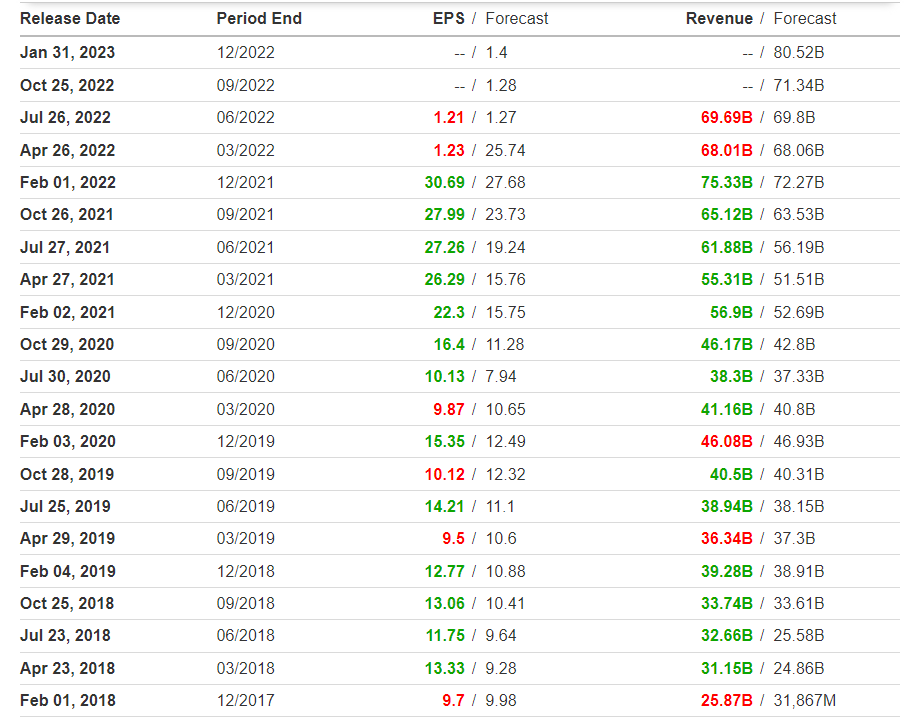

Laut Investing.com ist für die Google-Mutter Alphabet (NASDAQ:GOOG) für das 3. Quartal ein Gewinn je Aktie von 1,28 USD zu erwarten. Der Umsatz dürfte gegenüber dem Vorjahr um 9,5 % auf 71,3 Mrd. USD steigen.

Besonderes Augenmerk werden die Anleger auf die Wachstumsraten von Googles Kerngeschäft mit Werbeeinnahmen legen, das im vergangenen Quartal auf Jahresbasis um 12 % auf 56,3 Mrd. USD wuchs. Ebenso wichtig ist das Wachstum der Werbeeinnahmen von YouTube, das im letzten Quartal aufgrund der zunehmenden Konkurrenz durch die chinesische Video-Sharing-App TikTok deutlich hinter den Erwartungen zurückblieb.

Alphabets Update zur Performance seiner Google Cloud-Plattform ist ebenfalls von großer Bedeutung, nachdem sich das Wachstum im letzten Quartal dramatisch verlangsamt hat. Der Internet-Suchgigant hat massiv in sein Cloud-Geschäft investiert, das im zweiten Quartal einen Verlust von 858 Mio. USD hinnehmen musste, um zu Amazon Web Services und Microsoft Azure, den beiden Marktführern, aufzuschließen

Im vergangenen Quartal verfehlte der in Kalifornien ansässige Tech-Gigant die Gewinn- und Umsatzerwartungen zum zweiten Mal in Folge, was vor allem auf eine Verlangsamung des Online-Werbemarktes zurückzuführen ist.

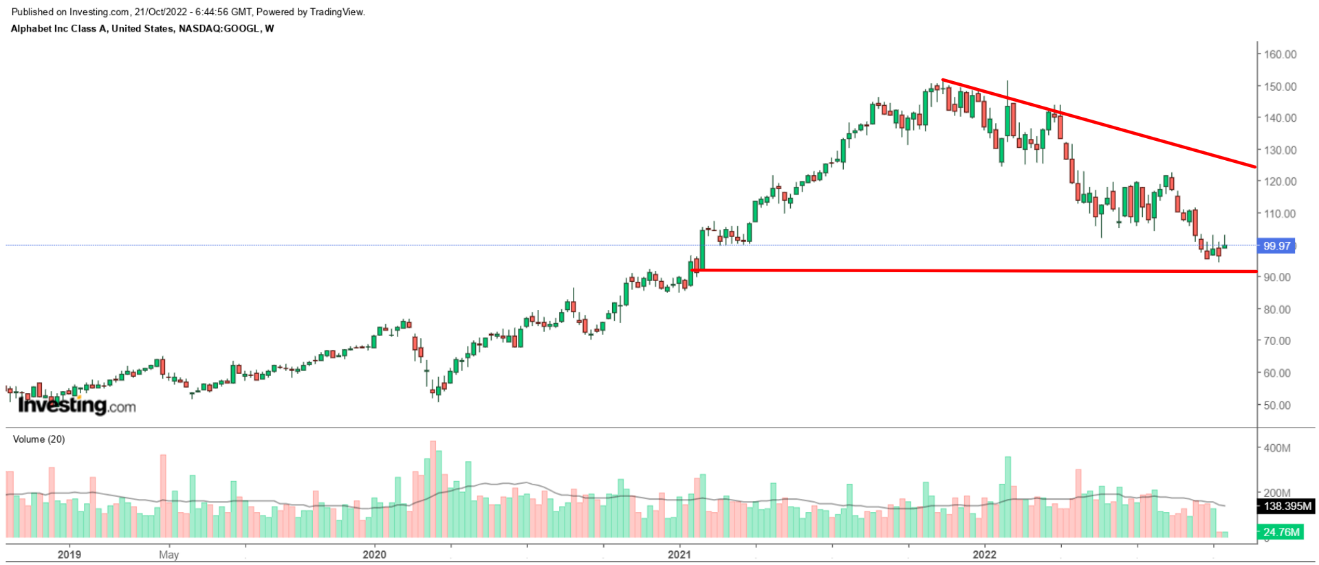

Die GOOGL-Aktie, die Anfang des Jahres im Verhältnis 20:1 gesplittet wurde, ist im Jahresverlauf um 31 % gefallen und liegt 34 % unter ihrem Rekordhoch vom Februar 2022. Ich bin der Meinung, dass der extreme Abverkauf angesichts der robusten Nachfrage nach den innovativen Produkten und Dienstleistungen des Unternehmens eine einmalige Kaufgelegenheit geschaffen hat.

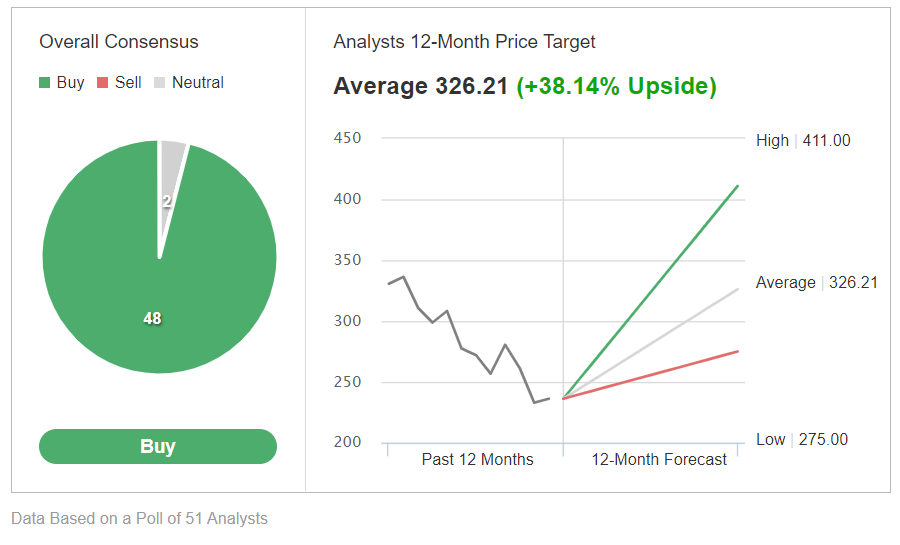

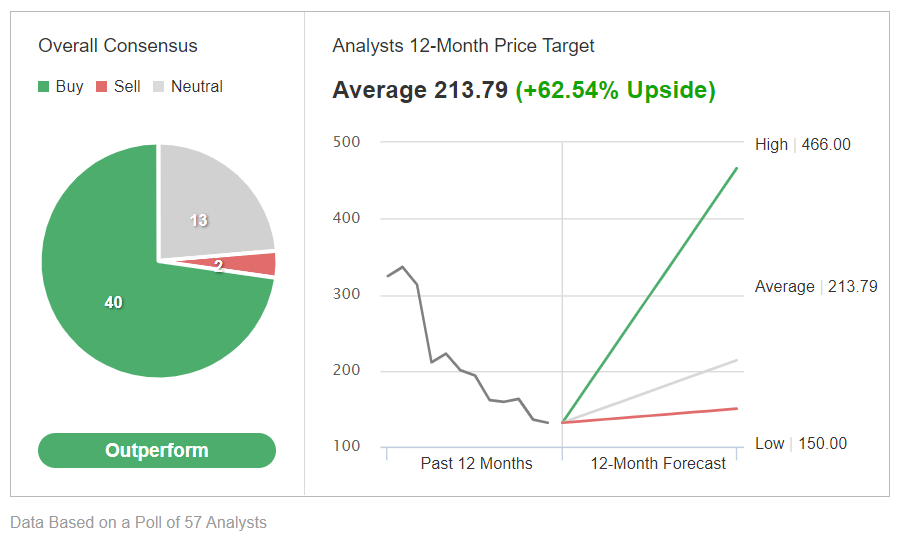

Nach Einschätzung der 52 durch Investing.com befragten Analysten, die den Titel begleiten, gehört er in die Kategorie "Outperform". 48 der Experten geben GOOGL eine uneingeschränkte Kaufempfehlung. Der durchschnittliche faire Wert der Aktie von 135,70 impliziert laut InvestingPro ein Aufwärtspotenzial von 36 %.

Meta Platforms

- Bilanztermin: Mittwoch, 26. August (nachbörslich)

- Geschätztes EPS-Wachstum: -40,1 % gegenüber dem Vorjahr (YoY)

- Geschätztes Umsatzwachstum: -5 % gegenüber dem Vorjahr (YoY)

- Kursentwicklung im laufenden Jahr: -60,9 %

- Marktkapitalisierung: 353,5 Bio. USD

Die Facebook-Mutter Meta Platforms (NASDAQ:META) wird im 3. Quartal voraussichtlich einen Gewinn je Aktie von 1,93 USD erzielen, was einem Rückgang von 40 % entspricht, der auf steigende Kosten und Investitionen im Zusammenhang mit seiner Wette auf das sogenannte Metaverse zurückzuführen ist. Der Umsatz wird voraussichtlich aufgrund einer schwächeren Nachfrage der Werbetreibenden und niedrigere Anzeigenpreisen auf Facebook und Instagram sinken.

Der Markt wird ganz genau darauf achten, was Meta über den Erfolg des Bereichs 'Reality Labs' berichtet, der für die Entwicklung des Metaverse und damit einhergehender Virtual- und Augmented-Reality-Technologien verantwortlich ist. Der Geschäftsbereich erwirtschaftete im zweiten Quartal einen Umsatz von 452 Mio. USD, machte aber einen Verlust von 2,8 Mrd. USD. Jedes Detail, das CEO Mark Zuckerberg bekanntgibt, wird begrüßt, da die Social-Media-Plattform weiterhin viel Geld ausgibt, während sie sich von einem werbebasierten Geschäft wegbewegt und sich für eine zunehmend digitale Zukunft positioniert.

Meta hat im vergangenen Quartal nicht nur sein Gewinnziel verfehlt, sondern musste auch erstmals einen Umsatzrückgang hinnehmen. Schuld daran waren die sinkenden Ausgaben der Werbekunden. Das Unternehmen gab auch eine erschreckend schwache Prognose ab, die sich auf die anhaltend schleppende Werbenachfrage berief.

Es war ein hartes Jahr für Meta, die Aktie ist vor kurzem auf den niedrigsten Stand seit Januar 2017 gesunken. Grund dafür ist eine beunruhigende Entwicklung im Kerngeschäft mit Werbeanzeigen, die zum einen auf Apples hartes Durchgreifen beim Ad-Tracking in iOS-Apps und zum anderen auf den zunehmenden Konkurrenzdruck durch Unternehmen wie TikTok zurückzuführen ist.

Die Aktie ist im Jahresverlauf um 60,9 % gefallen und damit mehr als doppelt so stark wie der Nasdaq, und sie liegt etwa 66 % unter dem Rekordhoch von 384,33 USD im September 2021.

Angesichts der sich eintrübenden Fundamentaldaten und des makroökonomischen Umfelds ist der Titel meines Erachtens anfällig für weitere Verluste.

Trotz dieser kurzfristigen Probleme sind die meisten Analysten optimistisch, wie eine Umfrage auf Investing.com ergab. 40 von 57 Analysten stuften die Aktie mit "Buy" ein. Der durchschnittliche Faire Wert von Meta liegt auf InvestingPro bei 210,58 USD, das entspricht einem Renditepotenzial von 60 %.

Apple

- Bilanztermin: Donnerstag, 27. Oktober (nachbörslich)

- Geschätztes EPS-Wachstum: +1,6 % gegenüber dem Vorjahr (YoY)

- Geschätztes Umsatzwachstum: +6,5 % gegenüber dem Vorjahr (YoY)

- Kursentwicklung im laufenden Jahr: -19,2 %

- Marktkapitalisierung: 2,30 Bio. USD

Laut Investing.com-Daten sollte Apple (NASDAQ:AAPL) für das 4. Quartal einen Gewinn pro Aktie von 1,26 USD ausweisen. Aufgrund der starken Nachfrage nach den Smartphones wird ein Umsatzanstieg auf 88,7 Mrd. USD erwartet.

Das iPhone-Geschäft steht unter strenger Beobachtung der Wall Street. Sie will sehen, ob der iKonzern seine starke Performance beibehalten kann. Im letzten Quartal stieg der Smartphone-Umsatz um 3 % auf 40,6 Mrd. USD.

Das boomende Dienstleistungsgeschäft von Apple, das im 3. Quartal mit einem Umsatzwachstum von 12 % im Jahresvergleich das am schnellsten wachsende Segment war, wird ebenfalls im Fokus stehen. Dazu gehören Umsätze im App Store, monatliche Abonnements, Zahlungsgebühren, erweiterte Garantien, Lizenzgebühren und Werbung.

Ein Schwachpunkt wird voraussichtlich das Geschäft mit dem iPad sein, dessen Umsatz wegen Lieferengpässen aufgrund der globalen Probleme in der Lieferkette im letzten Quartal um 2 % zurückging. Der Umsatz mit Macs, der im Jahresvergleich um 10 % einbrach, wird angesichts des rückläufigen PC-Marktes ebenfalls von Interesse sein.

Noch wichtiger ist, dass die Anleger hoffen, dass Apple eine Prognose für das lukrative Weihnachtsquartal (1. Quartal) geben wird. Apple hat im vergangenen Quartal mehr Umsatz und Gewinn erzielt als erwartet, aber in einem schwierigen Umfeld keine offiziellen Prognosen abgegeben.

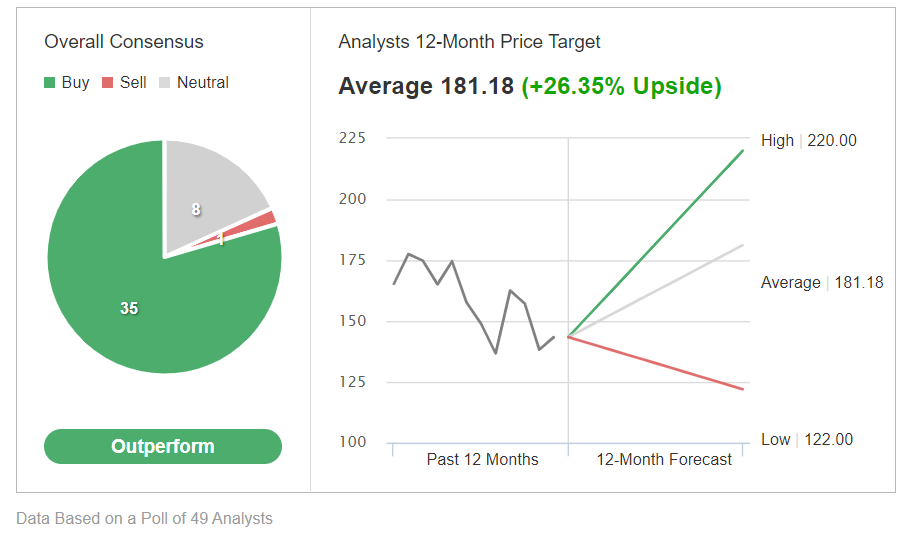

Der Kurs von Apple ist seit Jahresbeginn um 19,2 % gefallen und notiert 21,6 % unter seinem Allzeithoch vom Januar 2022. Anleger, die den steilen Anstieg der Aktie im letzten Jahr verpasst haben, sollten angesichts des zuverlässig profitablen Geschäftsmodells, der gesunden Bilanz und der enormen Bargeldbestände einen Einstieg zu diesen Kursen in Betracht ziehen.

So überrascht es nicht, dass 43 der 49 von Investing.com befragten Analysten die Apple-Aktie mit "Buy" oder "Hold" bewerten.

Amazon

- Bilanztermin: Donnerstag, 27. Oktober (nachbörslich)

- Geschätztes EPS-Wachstum: -28,8 % gegenüber dem Vorjahr (YoY)

- Geschätztes Umsatzwachstum: +15,3 % gegenüber dem Vorjahr (YoY)

- Kursentwicklung im laufenden Jahr: -30,9 %

- Marktkapitalisierung: 1,17 Bio. USD

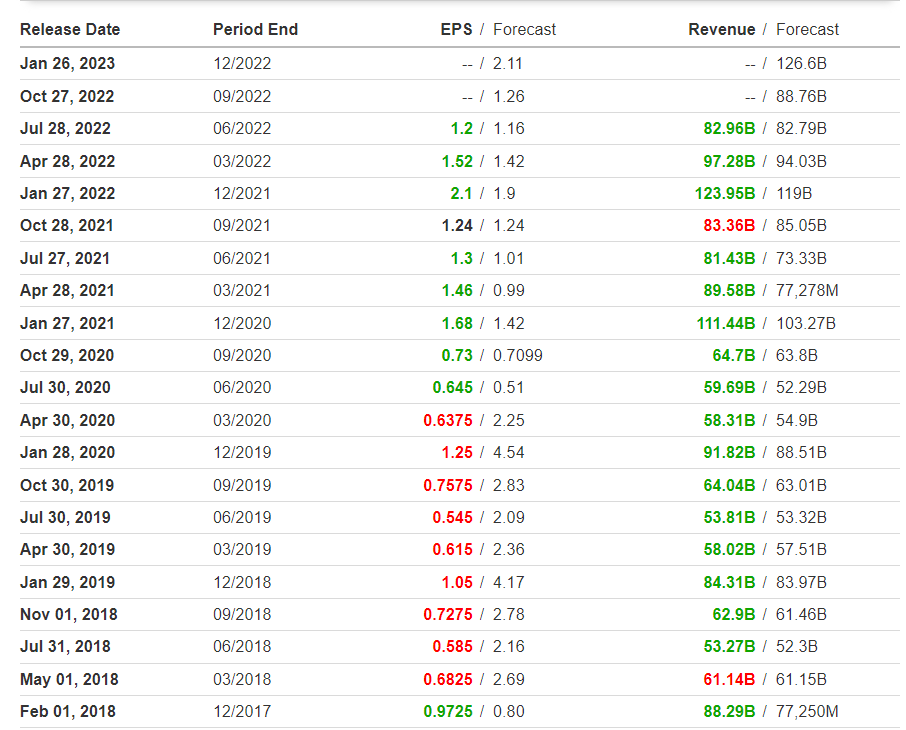

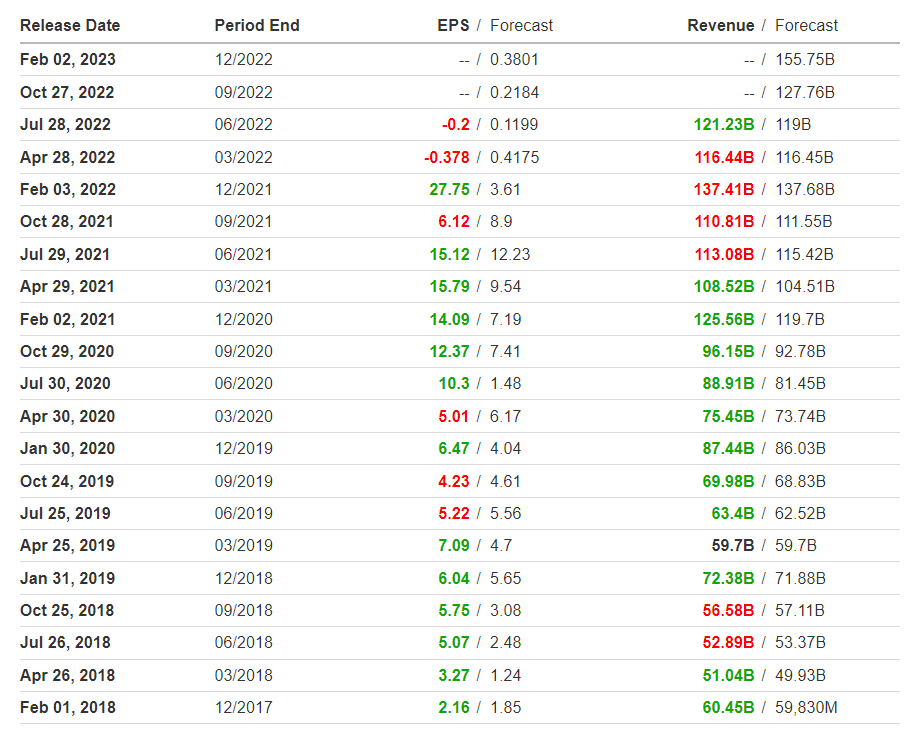

Laut den Konsenserwartungen sollte Amazon (NASDAQ:AMZN) im 3. Quartal einen Gewinn je Aktie von 0,21 USD ausweisen, was einem Rückgang von 28,8 % im Vergleich zum Vorjahresniveau entspricht. Grund sind Probleme des Unternehmens, die gestiegenen Versandkosten und höheren Arbeitskosten in den Griff zu bekommen. Der Umsatz wird voraussichtlich um 15,3 % gegenüber dem Vorjahr auf 127,7 Mrd. USD ansteigen, was auf die anhaltende Stärke des Unternehmens in den Bereichen Cloud-Computing und Werbung zurückzuführen ist.

Die Anleger werden insbesondere auf das florierende AWS-Geschäft mit Webdiensten von Amazon achten, das im letzten Quartal einen Umsatzanstieg von 33 % verzeichnete, um zu verstehen, ob es dieses rasante Wachstumstempo beibehalten kann. Die Werbeeinnahmen, die sich zunehmend zu einem weiteren wichtigen Wachstumstreiber für Amazon entwickelt haben, werden ebenfalls im Blickpunkt stehen, nachdem sie im zweiten Quartal ein annualisiertes Umsatzwachstum von 18 % erzielten.

Im Gegensatz dazu wird das Kerngeschäft E-Commerce des Unternehmens wahrscheinlich unter einem verlangsamten Wachstum leiden, nachdem das Segment der Online-Shops im letzten Quartal im Vorjahresvergleich um 4 % zurückging.

Von größerer Bedeutung sind angesichts des makroökonomischen Drucks, einschließlich der sich beschleunigenden Inflation, der Verlangsamung der diskretionären Verbraucherausgaben und der ungünstigen Wechselkurse vielleicht die Prognosen für das Betriebsergebnis und den Umsatz für das 4. Quartal, das die Weihnachtssaison beinhaltet.

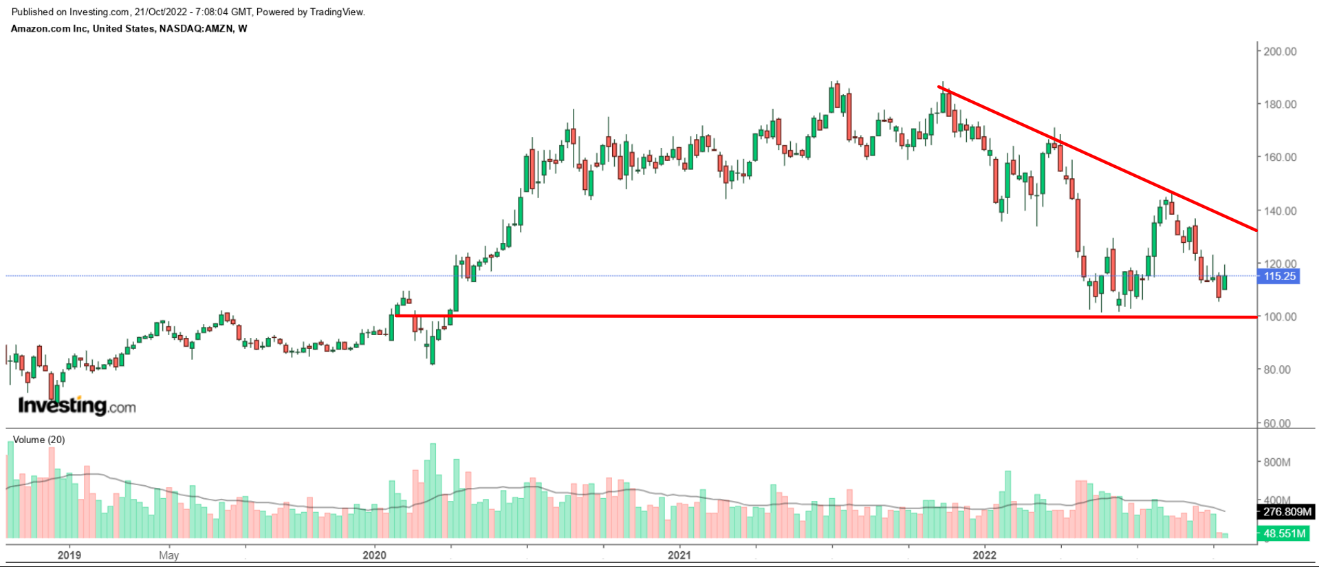

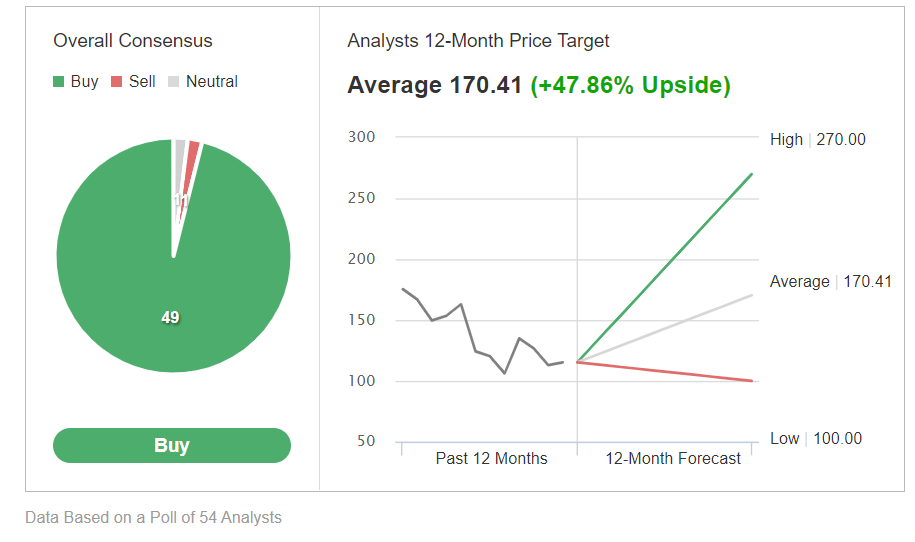

Die AMZN-Aktie hat seit Jahresbeginn rund 31 % an Wert verloren und ist etwa 39 % von ihrem Allzeithoch entfernt. Trotz des erwarteten Rückgangs des Gewinn- und Umsatzwachstums bin ich der Überzeugung, dass die Aktie angesichts ihrer führenden Position in den Bereichen E-Commerce und Cloud Computing gut für eine Erholung in den kommenden Monaten aufgestellt ist.

Auch die Analysten sind für den in Seattle ansässigen Tech-Titan nach wie vor optimistisch: Laut einer Umfrage auf Investing.com stufen 49 von 54 Analysten die Aktie als "Buy" ein, und nach dem Modell von Investing Pro könnte AMZN um 22,4 % gegenüber dem aktuellen Stand steigen und sich damit dem fairen Wert von 141,10 USD pro Aktie annähern.

Offenlegung: Jesse Cohen ist derzeit über den SPDR S&P 500 ETF und den Invesco QQQ ETF long im S&P 500 und Nasdaq investiert. Er hält außerdem eine Long-Position auf den Technology Select Sector SPDR ETF. Die in diesem Artikel geäußerten Ansichten sind ausschließlich die des Autors und sind nicht als Anlageberatung zu verstehen.