Letzte Woche erhielt ich eine E-Mail über die "Theorie der Reflexivität“ von George Soros.

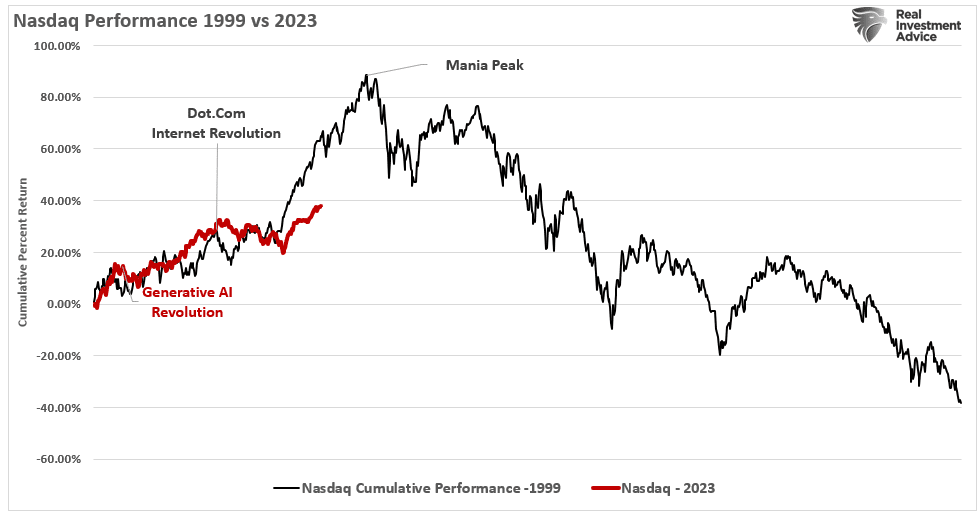

"Ich bin kein Fan von Soros, aber dieser Markt erinnert mich an den Dotcom-Crash im Jahr 2000. Kurz gesagt, das Phänomen der KI-Investitionen lebt von sich selbst, so wie es 1999 das Internet und die Glasfaserkabel taten."

Das ist eine interessante Sichtweise, und ich habe bereits über die "Theorie der Reflexivität" geschrieben.

Diese Theorie taucht immer dann auf, wenn die Märkte übertrieben nach oben gehen. Was jedoch den Inhalt der E-Mail betrifft, so scheint es in der Tat Ähnlichkeiten zwischen den heutigen KI-getriebenen Spekulationsgeschäften und dem zu geben, was in den späten 1990er Jahren zu beobachten war.

Natürlich besteht ein großer Unterschied zwischen den Unternehmen, die heute in die Höhe schießen, und denen, die Ende der 90er Jahre ihren Höhenflug erlebten.

Der Unterschied besteht darin, dass die Unternehmen, die am "KI-Hype" teilnehmen, Umsätze und Gewinne erzielen, während viele Dot.com-Favoriten nichts zu bieten hatten.

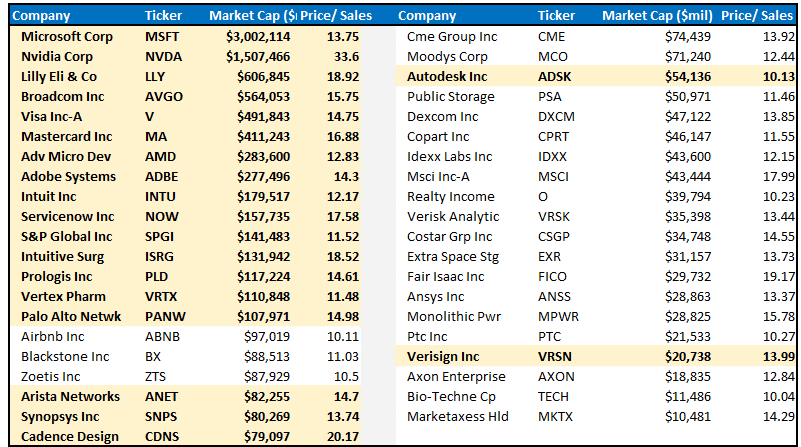

Dennoch sind einige der Bewertungen, die heute für Unternehmen zu entrichten sind, angesichts ihres Kurs-Umsatz-Verhältnisses sicherlich nicht gerechtfertigt.

Die folgende Tabelle zeigt alle Unternehmen im S&P 500 mit einem Kurs-Umsatz-Verhältnis von über 10x. Halten Sie auch einige dieser Aktien?

Ich habe mich für den Faktor 10 des Kurs-Umsatz-Verhältnisses entschieden, weil Scott McNeely, der damalige CEO von Sun Microsystems, etwa 1999 in einem Interview Folgendes sagte:

"Bei einem 10-fachen KUV muss ich Ihnen 10 Jahre lang 100 % des Umsatzes in Form von Dividenden auszahlen, um eine Amortisation in 10 Jahren zu erreichen. Das setzt voraus, dass ich meine Aktionäre davon überzeugen kann.

Dabei muss ich von der Annahme ausgehen, dass ich keine Selbstkosten im Umsatz habe, was bei einem Computerunternehmen sehr unwahrscheinlich ist, und dass ich keine Kosten habe, was bei 39.000 Mitarbeitern sehr unwahrscheinlich ist.

Wir müssen weiterhin annehmen, dass ich keine Steuern zahle, was sehr unwahrscheinlich ist. Außerdem setzt es voraus, dass Sie keine Steuern auf Ihre Dividenden zahlen, was wohl rechtlich nicht in Ordnung ist.

Und das alles unter der zusätzlichen Annahme, dass ich den aktuellen Umsatz mit null Forschung und Entwicklung in den nächsten 10 Jahren halten kann.

Würde unter diesen Voraussetzungen jemand meine Aktie für 64 USD kaufen wollen? Ist Ihnen klar, wie lächerlich diese Grundannahmen sind?"

Das ist ein wichtiger Punkt. Bei einem Kurs-Umsatz-Verhältnis von ZWEI (2) muss ein Unternehmen seinen Umsatz jährlich um ca. 20 % steigern.

Diese Wachstumsrate wird lediglich eine normalisierte Kurssteigerung ermöglichen, die zur Aufrechterhaltung dieses Verhältnisses erforderlich ist. Bei einem 10-fachen des Umsatzes ist die Wachstumsrate des Umsatzes, die erforderlich ist, um diese Bewertung aufrechtzuerhalten, astronomisch.

Während 41 Unternehmen des S&P 500 mit mehr als dem 10-fachen des KUV gehandelt werden, werden 131 Unternehmen (26 % des S&P 500) mit mehr als dem 5-fachen des Umsatzes gehandelt und müssen ihren Umsatz jährlich um mehr als 100 % steigern, um diese Bewertung zu halten.

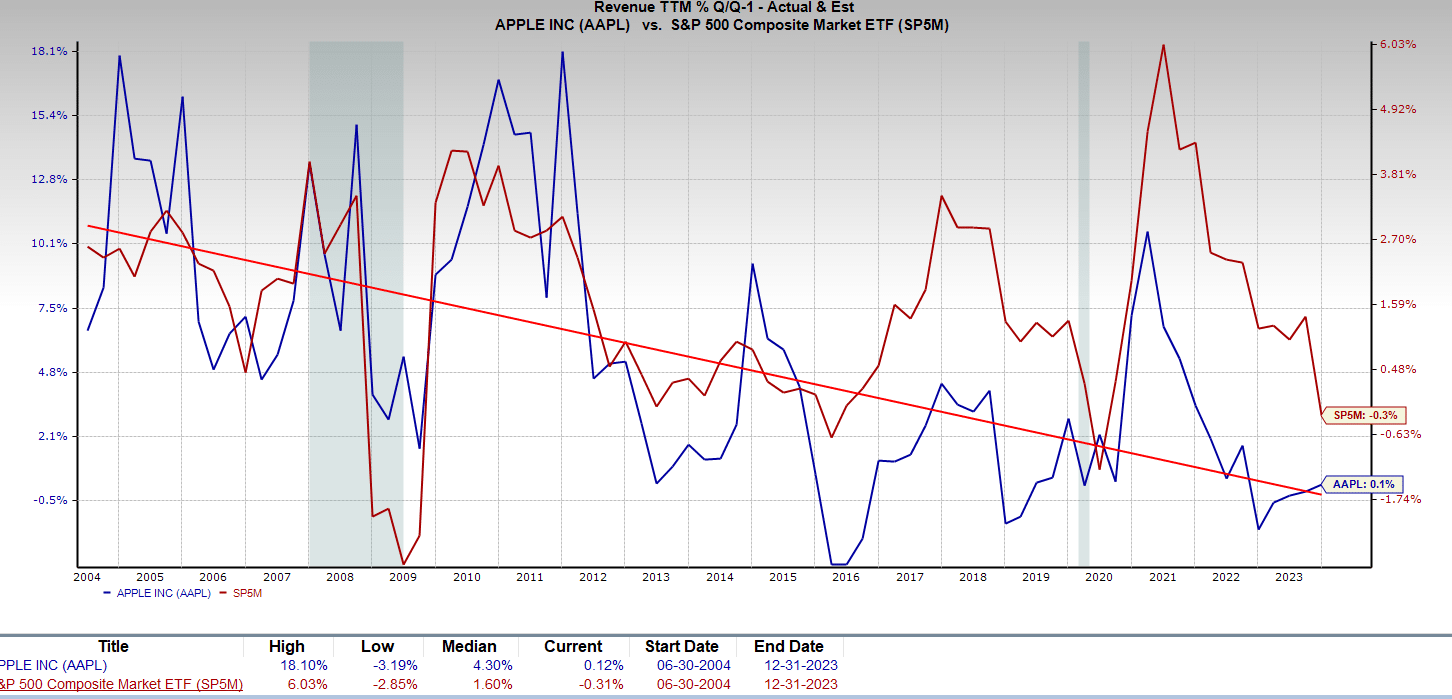

Das Problem ist, dass einige Unternehmen wie Apple (NASDAQ:AAPL) ein rückläufiges Umsatzwachstum aufweisen.

Auch wenn man glaubt, dass die "KI" das "Spiel" verändert, ist dies nicht das erste Mal, dass wir eine solche "Revolution" auf den Märkten erleben.

Es ist klar, dass solche Zyklen irgendwann ein Ende finden werden, denn letztlich kommt es auf die Bewertungen an.

Was hat das nun mit der "Theorie der Reflexivität" zu tun?

Die "Theorie der Reflexivität" - eine Theorie der Aktienblasen

Für Investoren spielen in der "Hitze des Gefechts" banale Faktoren wie "Bewertungen", "Aktienrisikoprämien" und "Umsatzwachstum" nur eine geringe Rolle.

Der Grund ist, dass auf kurze Sicht nur das Momentum zählt. Über längere Zeiträume hinweg sind die Bewertungen jedoch ein unmittelbarer Bestimmungsfaktor für die Renditen.

Trotz eines Abverkaufs nach dem anderen, der eine erhöhte Volatilität auslöste, erklimmen die Märkte derzeit neue Höchststände, einfach weil die Jagd nach spekulativen Renditen unvermindert anhält.

Die derzeitige Marktmentalität erinnert mich jedoch sehr an das, was Alan Greenspan über dieses Verhalten einst sagte.

... dieser enorme Anstieg des Marktwerts ist also zum Teil das indirekte Ergebnis davon, dass die Anleger eine geringere Entschädigung für das eingegangene Risiko akzeptieren.

Die Marktteilnehmer betrachten einen derartigen Anstieg des Marktwerts allzu oft als strukturell und dauerhaft.

Bis zu einem gewissen Grad spiegeln diese höheren Werte vielleicht die größere Flexibilität und Robustheit unserer Wirtschaft wider.

Doch was sie als neue unendliche Liquidität empfinden, kann schnell wieder verschwinden. Wenn die Anleger vorsichtiger werden, steigen die Risikoprämien. Infolgedessen sinken die Werte von Vermögenswerten und die Schuldtitel, die die höheren Vermögenspreise gestützt haben, werden liquidiert.

Das ist der Grund, warum die Geschichte mit den Folgen langer Perioden niedriger Risikoprämien nicht sehr freundlich umgegangen ist.

Alan Greenspan, 25. August 2005.

Ein Rückgang des wahrgenommenen Risikos ist oft ein selbstverstärkender Faktor, da er die Annahme einer anhaltenden Stabilität und damit die Bereitschaft fördert, sich über einen immer längeren Zeitraum hinweg zu engagieren.

Aber da Menschen von Natur aus risikoscheu sind, können die Risikoprämien nicht unbegrenzt sinken.

Was auch immer der Grund für die Verengung der Kreditspreads sein mag - ihre Entwicklung ist jedes Mal anders - die Geschichte zeigt, dass auf längere Phasen geringer Besorgnis über das Kreditrisiko immer eine Umkehr folgt, die mit einem Rückgang der Preise für risikoreiche Vermögenswerte einhergeht.

Solche Entwicklungen spiegeln offensichtlich nicht nur die Marktdynamik wider, sondern auch die allzu offensichtlichen abwechselnden und ansteckenden Schübe menschlicher Euphorie und Not und die daraus resultierende Instabilität.

Alan Greenspan, 27. September 2005.

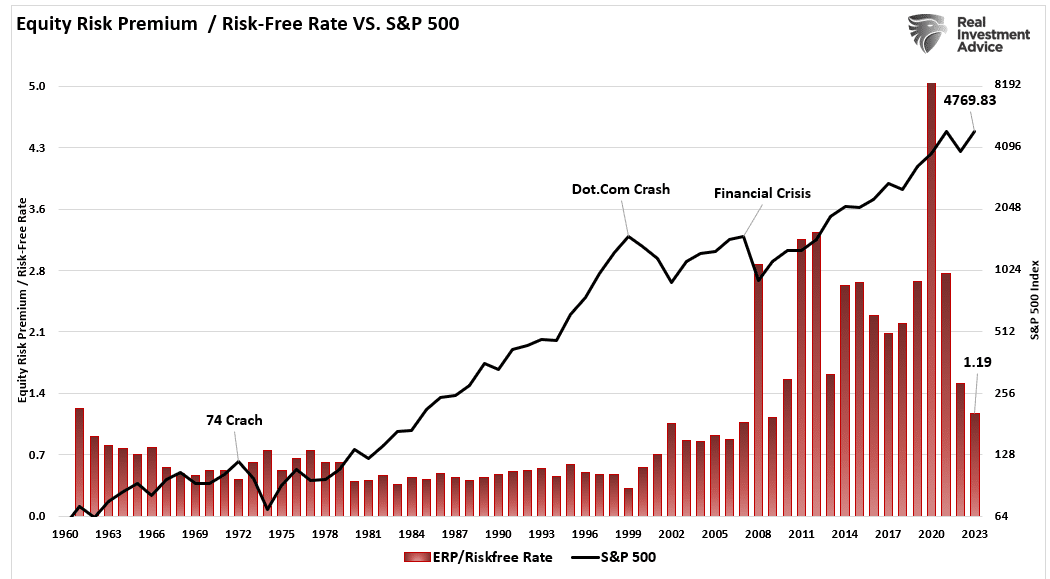

Wieder einmal akzeptieren die Anleger eine niedrige Aktienrisikoprämie für ihr Engagement. (Daten mit freundlicher Genehmigung von Aswath Damodaran, Stern University)

Das bringt uns zu George Soros' "Theorie der Reflexivität"

"Erstens spiegeln die Finanzmärkte bei weitem nicht das gesamte verfügbare Wissen wider, sondern geben immer ein verzerrtes Bild der Realität wieder. Der Grad der Verzerrung kann unterschiedlich sein.

Manchmal ist sie minimal, manchmal sehr ausgeprägt. Wenn die Marktpreise stark von der Realität abweichen, sind die Voraussetzungen für ein Gleichgewicht nicht gegeben.

Auf dieser Grundlage habe ich eine rudimentäre Theorie der Aktienmarktblasen entwickelt. Jede Blase hat zwei Komponenten: einen zugrunde liegenden Trend, der in der Realität vorherrscht, und eine Fehleinschätzung dieses Trends.

Wenn sich eine positive Rückkopplung zwischen dem Trend und der Fehleinschätzung entwickelt, wird ein Aufwärts- und Abwärtszyklus in Gang gesetzt. Der Prozess kann durch negative Rückkopplungen auf die Probe gestellt werden, und wenn er stark genug ist, diese Tests zu bestehen, werden sowohl der Trend als auch die Fehleinschätzung gestärkt.

Irgendwann sind die Markterwartungen so weit von der Realität entfernt, dass die Menschen gezwungen sind, sich einzugestehen, dass es sich um eine Fehleinschätzung handelt. Es folgt eine Übergangsphase, in der die Zweifel wachsen und immer mehr Menschen den Glauben verlieren, aber der vorherrschende Trend wird durch Trägheit aufrechterhalten.

Wie Chuck Prince, ehemaliger Chef der Citigroup, sagte: 'Solange die Musik spielt, muss man aufstehen und tanzen. Wir tanzen immer noch.' Irgendwann wird ein Punkt erreicht, an dem sich der Trend umkehrt und in die entgegengesetzte Richtung verstärkt.

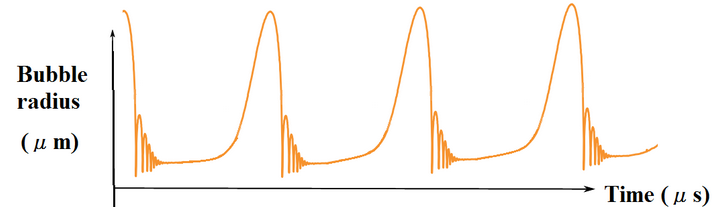

Typischerweise entwickeln sich Börsenblasen asymmetrisch. Der Aufschwung ist langsam und langwierig. Er beschleunigt sich allmählich, bis er in der Übergangsphase wieder abflacht. Der Abschwung ist schnell und steil, da er die erzwungene Liquidation schwacher Positionen beinhaltet."

Das folgende Schaubild zeigt ein Beispiel für asymmetrische Blasen.

Soros Ansicht über das Muster von Blasen ist interessant, weil sie das Argument von einer fundamentalen zu einer technischen Sichtweise verschiebt. Lassen Sie mich das erklären.

Blasen und Übertreibung

Die Preise spiegeln die Psychologie des Marktes wider, wodurch eine Rückkopplung zwischen den Märkten und den Fundamentaldaten entstehen kann. Soros erklärt das so:

"Die Finanzmärkte spielen nicht nur eine passive Rolle, sondern können auch die so genannten Fundamentaldaten beeinflussen, die sie eigentlich nur widerspiegeln sollen.

Diese beiden Funktionen, die die Finanzmärkte erfüllen, wirken in entgegengesetzter Richtung. Bei der passiven oder kognitiven Funktion sollen die Fundamentaldaten die Marktpreise bestimmen.

Auf einem aktiven oder manipulativen Markt schaffen es die Preise, die Fundamentaldaten zu beeinflussen. Wenn beide Kräfte gleichzeitig wirken, stören sie sich gegenseitig.

Die vermeintlich unabhängige Variable der einen Funktion ist die abhängige Variable der anderen, so dass keine der beiden Funktionen eine wirklich unabhängige Variable hat.

Infolgedessen sind weder die Marktpreise noch die zugrunde liegende Realitäten Determinanten. Beide leiden unter einem Element der Unsicherheit, das sich nicht quantifizieren lässt."

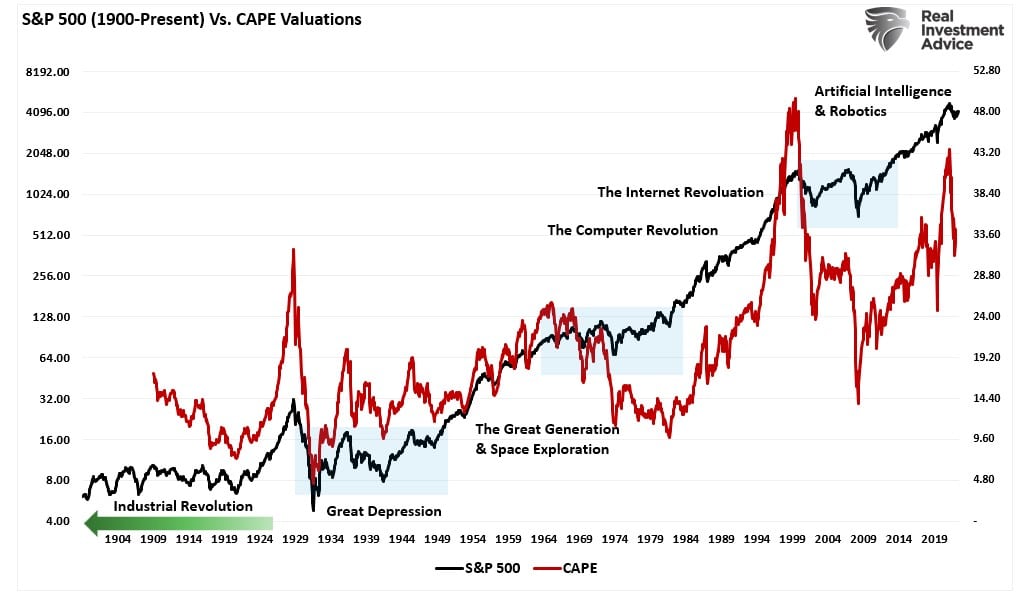

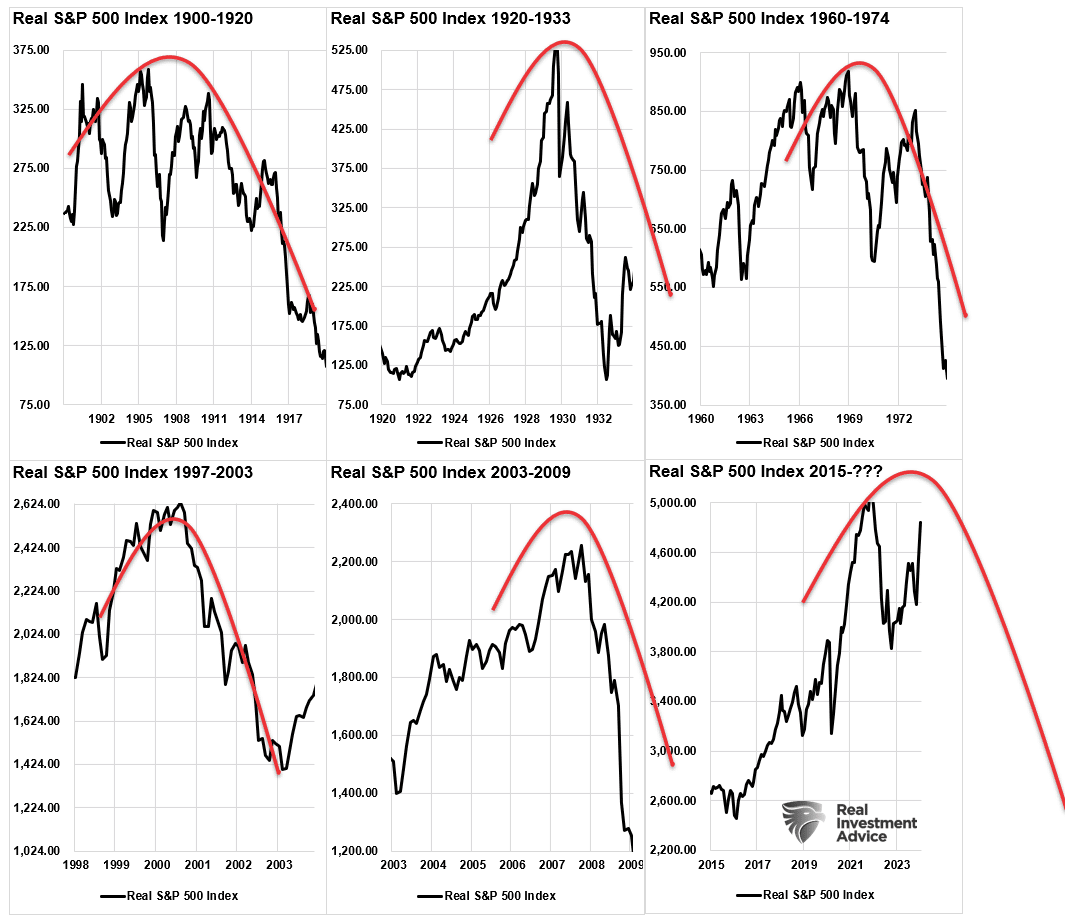

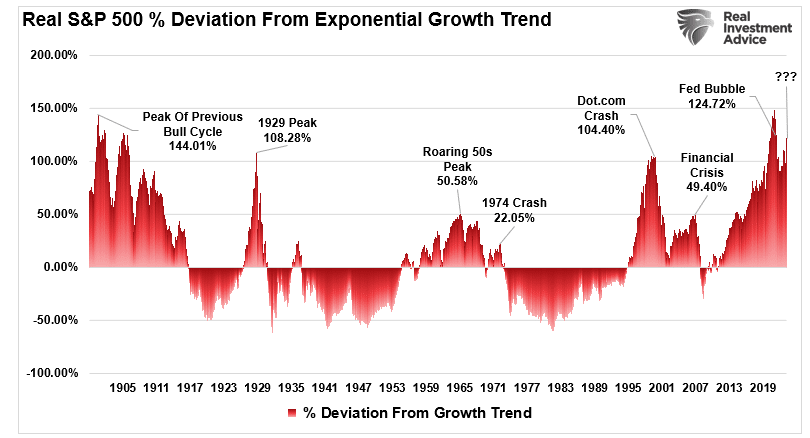

Die nachstehende Abbildung verwendet die inflationsbereinigten Aktienmarktdaten von Dr. Robert Shiller, die bis ins Jahr 1900 zurückreichen.

Dann habe ich mir die Märkte vor jeder bedeutenden Marktkorrektur angesehen und die asymmetrische Blasenform, wie sie George Soros anführt, überlagert.

Natürlich hatten alle diese früheren Perioden drei Dinge gemeinsam:

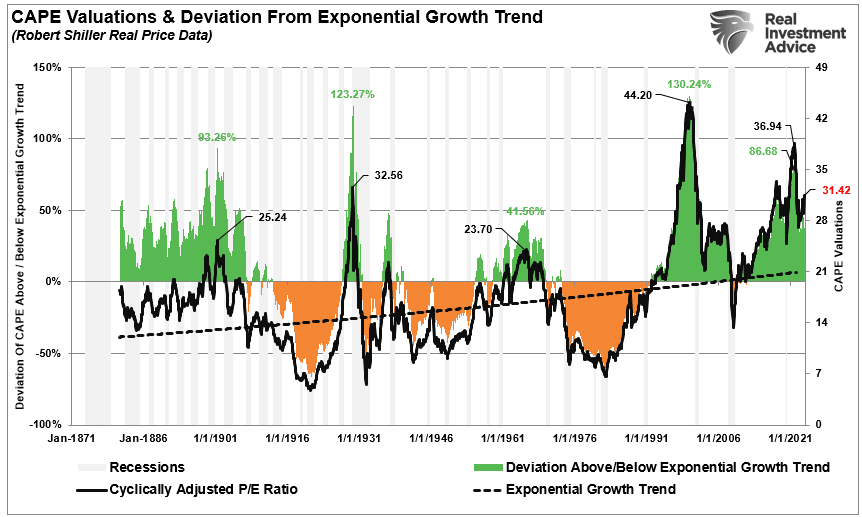

- Hohe Bewertungen (Abbildung 1)

- Starke Abweichungen vom langfristigen exponentiellen Wachstumstrend des Marktes. (Abbildung 2)

- Ein hohes Maß an Übertreibung seitens der Anleger, die die Abbildungen 1 und 2 bestimmt.

Der S&P 500 handelt in den oberen 90 % seiner historischen Bewertungsniveaus.

Da "Blasen" an den Aktienmärkten jedoch auf Spekulation, Gier und emotionalen Verzerrungen beruhen, spiegeln die Bewertungen nur diese Emotionen wider.

Daher spiegelt der Preis zunehmend die Psychologie wider. Aus der “Preisperspektive" lässt sich das Ausmaß der “Gier" gut erkennen, handelt der S&P 500 doch mit einer der größten Abweichungen von seinem langfristigen exponentiellen Trend.

Historisch gesehen waren alle Markteinbrüche auf Faktoren zurückzuführen, die nichts mit den Bewertungsniveaus zu tun hatten.

Probleme wie Liquidität, staatliche Maßnahmen, Fehler der Geldpolitik, Rezessionen oder Inflationsschübe sind die Verursacher von "Stimmungsumschwüngen."

Dabei sind "Blasen" und "Abschwünge" aber niemals gleich.

Es macht kaum Sinn, den aktuellen Markt mit einer früheren Marktphase zu vergleichen. Ist der heutige Markt wie der von 1995, 1999 oder 2007? Nein. Bewertungen, wirtschaftliche Aspekte, Triebkräfte usw. sind in jedem Zyklus anders.

Entscheidend ist, dass sich die Finanzmärkte an die Ursachen früherer "fataler Markteinbrüche“ anpassen. Eine solche Anpassung wird jedoch den nächsten Einbruch nicht verhindern.

Fazit

Derzeit wird viel über die Gesundheit der Finanzmärkte diskutiert. Können sich die Preise lange genug von den Fundamentaldaten abkoppeln, bevor die Rezession die Preise einholt?

Vielleicht. Es ist jedoch noch nie passiert.

Der spekulative Appetit auf "Rendite", angefacht von den anhaltenden Interventionen der Fed und den niedrigen Zinssätze, bleibt auf kurze Sicht eine starke Kraft.

Außerdem sind die Anleger von den Märkten erfolgreich darauf konditioniert, "investiert zu bleiben", weil sie "Angst haben, etwas zu verpassen".

Durch die spekulativen Risiken und den übermäßige Anstieg der Verschuldung werden die Märkte zunehmend anfällig für eine erhebliche Korrektur. Der einzige Faktor, der für eine solche Korrektur fehlt, ist der Katalysator, der "Panik" auslöst.

Das alles erinnert an den Zenit des Marktes im Jahr 1929, als Dr. Irving Fisher diese berühmten Worte sprach: "Es sieht so aus, als ob die Aktien ein dauerhaftes Hochplateau erreicht haben" .

Die lauten Stimmen, die dem Bullenmarkt noch viel Luft nach oben bescheinigen, erzählen die gleiche Geschichte.

Die Geschichte ist reich an Markteinbrüchen, die sich ereigneten, als die vorherrschende Meinung jeden zum Außenseiter erklärte, der es wagte, dem optimistischen Trend zu widersprechen.

Wann wird Soros "Theorie der Reflexivität" den Markt beeinflussen? Das weiß niemand genau. Was wir aber sicher wissen, ist, dass die Märkte der Schwerkraft unterliegen. Was nach oben geht, geht auch nach unten - aus welchen Gründen auch immer.

Achten Sie darauf, dass Sie all das bei der Risikosteuerung Ihres Portfolios bedenken.

Anzeige: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Nur noch für kurze Zeit können Sie von unserem exklusiven Neujahrsangebot profitieren und bis zu 50% Rabatt auf unsere Tools und Funktionen erhalten! InvestingPro bietet Ihnen nicht nur eine Plattform, sondern ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrung auf InvestingPro weiter verbessern werden.

Sichern Sie sich jetzt Ihr InvestingPro-Abo mit unserem unschlagbaren Neujahrsangebot! Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "ProPicks1J" für das 1-Jahres-Abo Pro+ und "ProPicks2J" für das 2-Jahres-Abo zusätzliche 10% Rabatt – insgesamt bis zu 60%! Nutzen Sie InvestingPro – der Schlüssel zu Ihrem Erfolg an der Börse!