Die Diversifizierung in Märkte außerhalb der USA im Rahmen der Asset Allocation war in den letzten zehn Jahren eine frustrierende Entscheidung. Dennoch: Die klassische Portfoliotheorie empfiehlt die Beimischung internationaler Aktien.

Diese Strategie hat sich jedoch in letzter Zeit als äußerst kostspielig erwiesen, als US-Aktien die meisten ausländischen Wertpapiere dramatisch outperformten. Die bisherige Rallye bei Auslandsaktien im Jahr 2023 deutet aber darauf hin, dass sich das Blatt zugunsten globaler Anlagestrategien wenden könnte.

Vor allem zwei Arten europäischer Aktien liegen im bisherigen Jahresverlauf klar vor ihren US-amerikanischen Pendants. Ein oder zwei Monate Outperformance könnten natürlich einfach nur eine vorübergehende Erscheinung sein, und es bleibt abzuwarten, ob amerikanische Aktien in den kommenden Jahren die zweite Geige hinter ausländischen Titeln spielen müssen.

In den letzten Jahren gab es immer wieder Behauptungen, dass internationale Aktien eigentlich besser abschneiden sollten, nur um dann wieder einmal zu sehen, wie die US-Aktien weiterhin vorne lagen. In einigen Berichten heißt es jedoch, dass höhere Gewichtungen zugunsten von Nicht-US-Werten gerade zur rechten Zeit kommen.

"Das Thema Diversifizierung ist wieder aktuell", stellt Andrew Okrongly, Portfoliodirektor beim Fondsmanager WisdomTree fest.

"Vor dem Hintergrund eines sich verändernden gesamtwirtschaftlichen Umfelds und einer erneuten Fokussierung auf starke Bilanzen, robuste Margen und die Fähigkeit, Kapital über Dividenden zurückzuzahlen, könnte die Diversifizierung über Regionen und Faktoren wieder entscheidend für die Erzielung höherer Renditen werden.”

Die Analysten des Fondsmanagers Pimco prognostizieren, dass das Schlimmste für die Schwellenländer-Aktien vorbei ist.

"Trotz des gleichzeitigen Auftretens noch nie dagewesener Schockeffekte haben sich die Schwellenländer als widerstandsfähig erwiesen, und es gibt kaum Anzeichen für eine Krise auf breiter Front. Als Anlageklasse scheinen die Schwellenländer gut für eine kräftige Performance aufgestellt zu sein.”

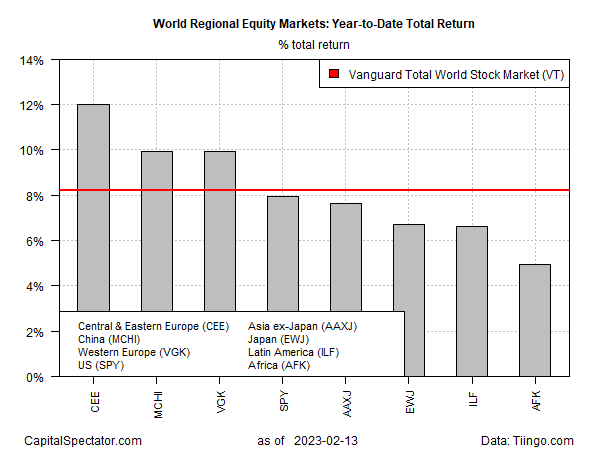

Bislang führt Europa in diesem neuen Jahr die Märkte an. Der geschlossene Fonds Central and Eastern Europe Fund (CEE) steht mit einem Plus von 12 % seit Jahresbeginn an der Spitze unserer Liste der Proxies für nicht-US-amerikanische Märkte.

China (MCHI) und ein Westeuropa-Portfolio (VGK) teilen sich mit einem Anstieg von rund 10 % seit Jahresbeginn den zweiten Platz.

Ein globaler Aktien-Proxy - der Vanguard Total (EPA:TTEF) World Stock Index Fund (VT) - liegt in diesem Jahr bisher leicht vor US-Aktien (VTI).

Natürlich gibt es Gründe, hier vorsichtig zu sein, denn die Investmentwelt sieht sich zahlreichen Risiken gegenüber, die für Auslandsaktien unangenehmeren Gegenwind erzeugen könnten als für US-Aktien, dabei ist der Krieg in der Ukraine weiterhin eine Bedrohung für Europa.

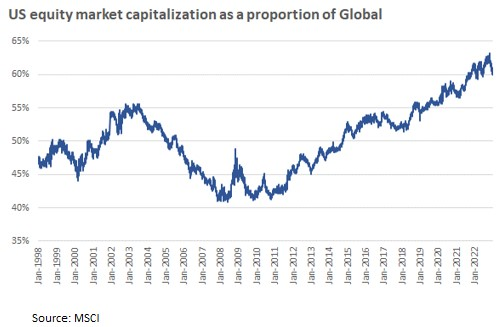

Einige Analysten sind jedoch der Meinung, dass die überdurchschnittlich hohen Renditen der US-Aktien in den letzten Jahren eine Neugewichtung der Portfolioallokationen rechtfertigen. Der prozentuale Anteil US-amerikanischer Aktien an der weltweiten Aktienmarktkapitalisierung ist in den letzten zehn Jahren stark angestiegen.

Raina Oberoi, Global Head of Equity Solutions Research bei MSCI, sagte:

"Wenn ein Land ein globales Portfolio in einem solchen Ausmaß dominiert, ist das etwas, wo weiteres Research angebracht ist. Marktkapitalisierung und Bewertungen allein sind keine Anzeichen für Kapitalmarktblasen, können aber Warnzeichen sein.”