- Alle Finanzinstrumente

- Indizes

- Aktien

- ETFs

- Fonds

- Rohstoffe

- Währungen

- Krypto

- Anleihen

- Zertifikate

Versuchen Sie es noch einmal mit einem anderen Suchbegriff

Der Rentenmarkt erscheint deutlich rationaler als der Aktienmarkt

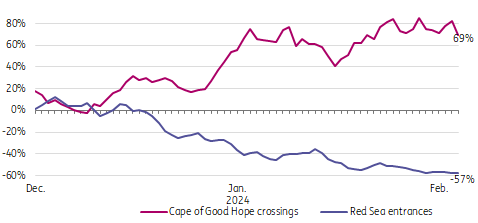

Die ING (AS:INGA) Bank hat vorgestern eine Einschätzung dazu abgegeben, wie stark sich die Probleme im Roten Meer auf die Inflation auswirken könnten. Seit nunmehr zwei Monaten werden dort immer wieder Angriffe auf Schiffe gemeldet. Und deshalb mieden Anfang Februar 57 % der Frachter das Rote Meer. Stattdessen nehmen sie den Umweg um Südafrika herum.

(Quelle: ING Research)

Das führt zu höheren Lieferkosten und längeren Lieferzeiten (10 bis 14 Tage), was auch die Lieferketten durcheinanderwirbelt. Laut dem Bericht der ING wird geschätzt, dass dies die Reedereien 20 % bis 25 % mehr kosten wird. Konkret waren die Container-Spotpreise zum Beispiel von Shanghai nach Rotterdam Anfang Februar 3,5-mal höher als zwei Monate zuvor. Sollte das die Inflation anheizen, würden damit Leitzinssenkungen der Notenbanken weiter nach hinten verschoben.

Die Auswirkungen auf die Inflation sind gering

Doch Produktionsunterbrechungen, die es durch die gestörten Lieferketten bereits gab, wie zum Beispiel bei Tesla (NASDAQ:TSLA) am Standort in Deutschland, waren bislang jeweils nur von kurzer Dauer. Offenbar haben die Unternehmen aus der Corona-Pandemie gelernt. Damals führten langanhaltende Unterbrechungen der Lieferkette zu einem Anstieg der Preise für private Konsumausgaben in den USA von bis zu 2,5 Prozentpunkten. Doch im aktuellen Fall dürften sich Auswirkungen auf die Inflation laut Untersuchungen der Europäischen Zentralbank auf einen Bruchteil davon beschränken, da die internationalen Versandkosten nur 3 % der Endkosten der Fertigung und weniger als 1 % der Inputpreise ausmachen.

Die Zinssenkungsspekulationen haben deutlich abgenommen

So weit, so gut. Ein neuerlicher Inflationsdruck ist also von dieser Seite nicht zu erwarten. Und daher könnte man mit Blick auf die erneuten Rekordhochs, die von den Aktienindizes in den USA heute markiert wurden, denken, dass diese nach wie vor von Zinssenkungsspekulationen getrieben sind. Doch das ist nicht der Fall. Denn seit den starken US-Beschäftigungs- und Wachstumsdaten sowie diversen Wortmeldungen von Währungshütern haben die Wetten auf frühzeitige Zinsschritte nachgelassen.

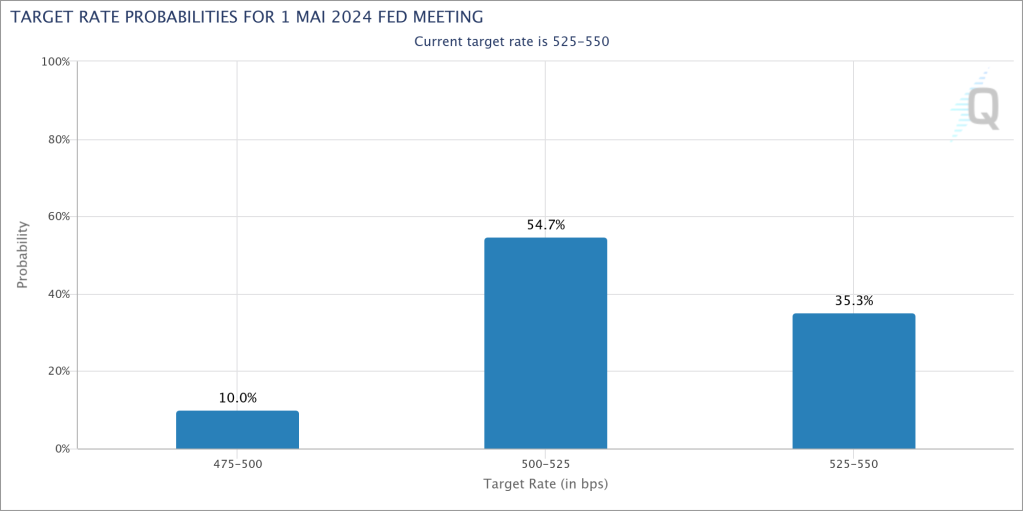

Eine erste Zinssenkung der US-Notenbank im März wird laut dem Fed-Watch-Tool der CME inzwischen nur noch mit einer Wahrscheinlichkeit von 17,5 % gesehen.

(Quelle: CME Group (NASDAQ:CME))

Und selbst für einen ersten Schritt im Mai findet sich nur noch eine knappe Mehrheit von aktuell 54,7 %.

(Quelle: CME Group)

Zum Vergleich: Am 16. Januar waren es noch 63,3 % für März. Und mit 62,5 % war sogar schon eine zweite Zinssenkung im Mai eingepreist (siehe dazu auch „Erste Leitzinssenkungen erst im Juni? – Egal?“).

Am Rentenmarkt werden die Bewegungen rationaler

Die veränderten Markterwartungen spiegeln sich vor allem an den Rentenmärkten wider. Die Rendite der 10-jährigen US-Staatsanleihen scheint Ende 2023 ein Tief gefunden zu haben. Zwar gab es in der vergangenen Woche noch einen scharfen Rücksetzer, dieser endete aber auf einem höheren Tief und wurde schnell vollständig aufgeholt.

Gut möglich, dass sich die Rendite nun auf dem aktuellen Niveau einpendelt, die Zinserwartungen sich somit langsam stabilisieren und die übermäßigen Spekulationen abnehmen.

Bund-Future auf dem Weg in die Seitwärtstendenz?

Sollte es so kommen, würden sich meine Erwartungen an den Bund-Future erfüllen. Am 18. Januar hatte ich eine 5-gliedrige Abwärtswelle identifiziert. Daher erwartete ich eine Gegenbewegung. Diese setzte wenig später auch ein und machte vom Korrekturtief fast genau 50 % der Abwärtsbewegung aus.

An dem 50%-Fibonacci-Retracement bei 136,20 Punkten (blaue Linien) drehten die Kurse dann wieder nach unten (siehe roter Pfeil) und erreichten sogar ein neues Korrekturtief.

Es war daher genau der richtige Rat, Short-Positionen zu beenden, „um nach einer kleinen Kurserholung noch einmal auf fallende Kurse zu setzen“, wie es am 18. Januar hieß (siehe „Bund-Future: Welche Trading-Chancen bietet das wilde Auf und Ab?“).

Da der Bund-Future in den Aufwärtstrendkanal (grün) zurückgefallen ist, wenn auch bislang nur knapp, gehe ich davon aus, dass sich die Kurse nun innerhalb dieses Trendkanals einpendeln und in die erwartete Seitwärts- bzw. moderate Aufwärtstendenz einschwenken werden. Zumal durch das neue Korrekturtief nun das 50%-Fibonacci-Retracement der Aufwärtsbewegung seit Anfang Oktober bei 132,73 Punkten die nächste Anlaufmarke ist.

Der Bund-Future könnte sich im Aufwärtstrendkanal einpendeln

Wird diese Marke gebrochen, kann sich die Abwärtsbewegung auch noch bis zum 61,8er Retracement bei 131,29 Zählern fortsetzen. Dort kommt dem Kurs dann bald die untere Linie des Aufwärtstrendkanals entgegen. Und wenn bis dahin einige Zeit vergangen ist und sich deutlicher abzeichnet, wann bzw. dass die Notenbanken die Leitzinsen senken, dürfte die Abwärtsbewegung auch mit den charttechnischen Unterstützungen enden und die Seitwärts- bzw. moderate Aufwärtstendenz etabliert werden. Denn fallende Kurse bedeuten am Rentenmarkt steigende Renditen. Diese sind aber bei sinkenden Leitzinsen nicht mehr zu erwarten.

Der Rentenmarkt erscheint rationaler als der Aktienmarkt

Aktuell preisen die Anleger am Rentenmarkt durch die fallenden Kurse die zuvor übertriebenen Spekulation auf frühe und viele Zinssenkungen zu einem großen Teil wieder aus. Der Rentenmarkt erscheint mir daher derzeit wesentlich rationaler als der Aktienmarkt, der seine Übertreibung unbeirrt von den geldpolitischen Gegebenheiten einfach fortsetzt – zumindest in Teilen, vor allem in den USA. Und daher könnte man die Short-Spekulation auf den Bund-Future auch noch etwas fortsetzen, bis sich abzeichnet, dass sich die Kurse in die erwartete Seitwärtstendenz begeben.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

Verwandte Beiträge

In der aktuellen Ausgabe des US-Opening Call werfen wir einen Blick auf die entscheidenden Entwicklungen an den US-Finanzmärkten. Wir starten mit den wichtigsten Nachrichten aus...

Bis zum ersten großen Verfallstag (dreifacher „Hexensabbat“) dieses Jahres am 21. März sind es zwar noch fast zwei Wochen hin, aber da insbesondere die großen Verfallstage für...

Hinweis: Klicken bzw. Tippen Sie auf den Play-Button, um das Video zu starten. Die Magnificent 7-Aktien mit dem bisher größten Verlust an Marktkapitalisierung - keine...

Sind Sie sicher, dass Sie %USER_NAME% sperren möchten?

Dadurch werden Sie und %USER_NAME% nicht mehr in der Lage sein, Beiträge des jeweils anderen auf Investing.com zu sehen.

%USER_NAME% wurde erfolgreich zu Ihrer Sperrliste hinzugefügt.

Da Sie diese Person entsperrt haben, müssen Sie 48 Stunden warten, bevor Sie sie wieder sperren können.

Sagen Sie uns Ihre Meinung zu diesem Kommentar

Vielen Dank!

Ihre Meldung wurde zur Überprüfung an unsere Moderatoren geschickt

Kommentieren

Wir möchten Sie gerne dazu anregen, Kommentare zu schreiben, um sich mit anderen Nutzern auszutauschen. Teilen Sie Ihre Gedanken mit und/oder stellen Sie anderen Nutzern und den Kolumnisten Fragen. Um jedoch das Niveau zu erhalten, welches wir wertschätzen und erwarten, beachten Sie bitte die folgenden Kriterien:

Diejenigen, die die oben genannten Regeln missachten, werden von der Webseite entfernt und können sich in der Zukunft je nach Ermessen von Investing.com nicht mehr anmelden.