- Chevron, Goldman Sachs und Honeywell zeigen enormes Aufwärtspotenzial, während der Dow auf Rekordkurs ist.

- Diese führenden Blue Chips profitieren von soliden Geschäftsmodellen, einer starken finanziellen Basis und einer attraktiven Dividendenpolitik.

- Die KI-gestützten Modelle von InvestingPro identifizieren diese Aktien als besonders aussichtsreiche Wachstumstitel.

- Sichern Sie sich jetzt umsetzbare Handelsideen mit InvestingPro - für weniger als 8 Euro pro Monat!

Während der Dow Jones Industrial seinen Marsch in Richtung neuer Höchststände fortsetzt, richtet sich das Augenmerk der Anleger zunehmend auf Blue Chips, die sowohl Stabilität als auch Wachstumspotenzial bieten.

Quelle: Investing.com

Unter den 30 Giganten, aus denen sich der Dow zusammensetzt, stechen insbesondere Chevron (NYSE:CVX), Goldman Sachs (NYSE:GS) und Honeywell (NASDAQ:HON) als Top-Picks mit erheblichem Aufwärtspotenzial hervor.

Diese Unternehmen profitieren nicht nur von einem robusten Rückenwind in ihren jeweiligen Sektoren, sondern weisen auch ein erstklassiges zukünftiges Wachstumspotenzial auf, wie die KI-gestützten Schätzungen ihrer Unternehmenswerte auf InvestingPro zeigen.

Hier die Argumente für eine Anlage in dieser Dow Jones-Giganten

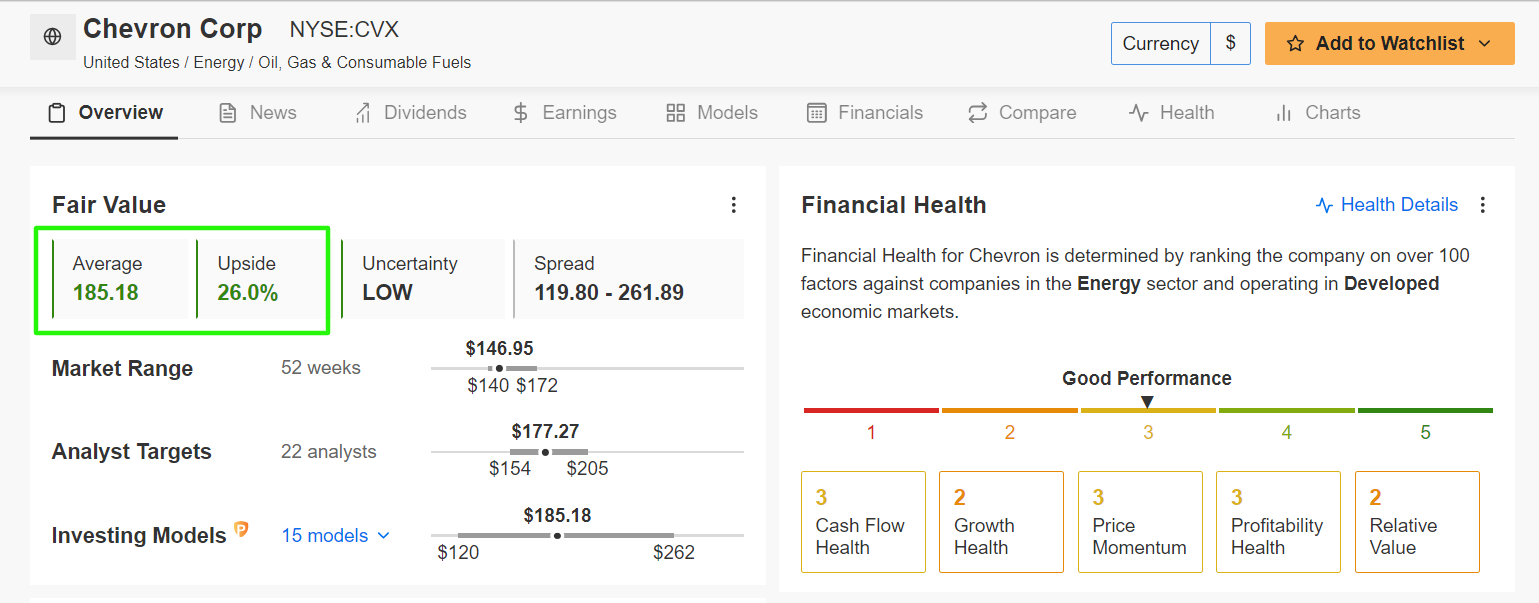

1. Chevron

- Kurs aktuell: 146,95 USD

- Kursziel laut dem fairen Wert: 185,18 USD (Renditepotenzial +26 %)

Chevron, eines der größten Öl- und Gasunternehmen der Welt, ist gut positioniert, um von der anhaltenden Erholung der globalen Energiemärkte zu profitieren.

Mit Aktivitäten, die das gesamte Energiespektrum abdecken - von der Erdölexploration und -förderung bis hin zur Raffination und chemischen Produktion - dürfte Chevron von steigenden Energiepreisen und einer wachsenden Nachfrage nach fossilen Brennstoffen profitieren.

Mit seinen strategischen Investitionen in erneuerbare Energien und Technologien zur Kohlenstoffabscheidung ist das Unternehmen auch für die Zukunft gut aufgestellt, wenn die Welt zu saubereren Energiequellen übergeht.

Quelle: Investing.com

Die CVX-Aktie schloss am Dienstag bei 146,95 USD, womit der in San Ramon, Kalifornien, ansässige Energieriese mit 268,7 Mrd. USD bewertet wird. Seit Jahresbeginn ist der Kurs des Unternehmens um rund 1,5 % gefallen.

Nach den KI-basierten Fair-Value-Modellen von InvestingPro hat Chevron ein deutliches Aufwärtspotenzial von +26 % auf einen geschätzten Fair Value von 185,18 USD.

Diese Einschätzung wird auch durch den überdurchschnittlichen Financial Health Score des Unternehmens unterstützt, der von der starken Bilanz und der Fähigkeit, konsistente Cashflows zu generieren, profitiert.

Quelle: InvestingPro

Darüber hinaus hat die Konzentration des Öl- und Gasriesen auf Kostendisziplin und Kapitaleffizienz seine finanzielle Position gestärkt und es ihm ermöglicht, weiterhin Kapital an seine Aktionäre zurückzugeben.

Chevrons Fokus auf Aktionärsrenditen spiegelt sich in einer 36-jährigen Serie steigender jährlicher Dividendenausschüttungen wider - eine Bilanz, die die Widerstandsfähigkeit und Rentabilität des Unternehmens unterstreicht.

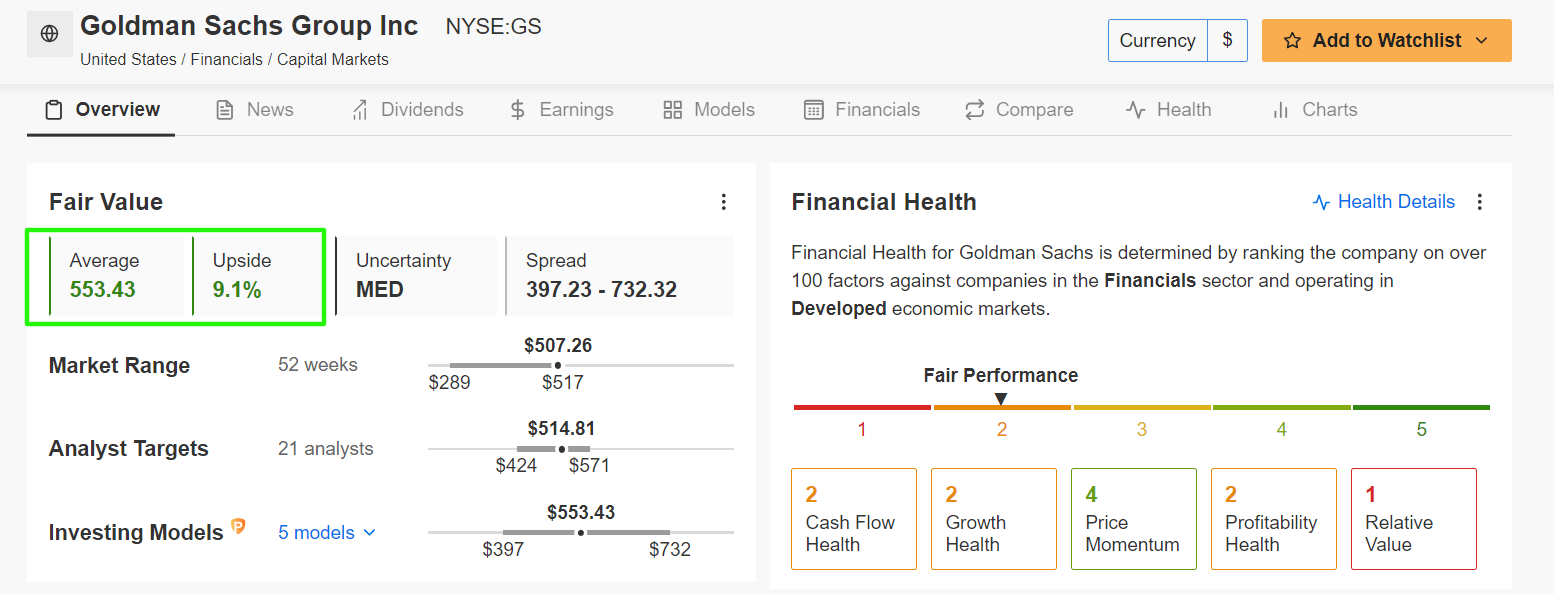

2. Goldman Sachs

- Kurs aktuell: 507,26 USD

- Kursziel laut dem fairen Wert: 553,43 USD (Renditepotenzial +9,1 %)

Goldman Sachs, eines der weltweit führenden Investmentbanken und Finanzdienstleistungsunternehmen, navigiert weiterhin mit bemerkenswerter Agilität durch die komplexe Finanzlandschaft.

Das diversifizierte Geschäftsmodell von Goldman, das Investmentbanking, Vermögensverwaltung und Handel umfasst, ermöglicht es dem Unternehmen, von den unterschiedlichen Marktbedingungen zu profitieren.

Mit der Stabilisierung der Weltwirtschaft wird Goldman Sachs von einer Zunahme der Geschäftstätigkeit, des Handelsvolumens und der Nachfrage nach Finanzberatung profitieren.

Diese konstante Leistung und der Fokus auf Innovation positionieren das Wall Street Powerhouse als einen Schlüsselakteur im Finanzsektor, der bereit ist, die sich bietenden Chancen zu nutzen.

Quelle: Investing.com

GS beendete die Sitzung am Dienstag bei 507,26 USD. Das Rekordhoch der Aktie lag in diesem Jahr am 31. Mai bei 517,26 USD. Die Marktkapitalisierung der in New York ansässigen Investment-Bank liegt derzeit bei 169 Mrd. USD. Die Aktie hat 2024 um 31,5 % zugelegt.

Laut den KI-gestützten Modellen von InvestingPro ist Goldman Sachs eine solide Investition mit einem Renditepotenzial von +9,1 % gegenüber dem Fair-Value-Kursziel von 553,43 USD.

Der solide Financial Health Score des Unternehmens ist ein Beweis für seine robuste Rentabilität und ein solides Finanzmanagement.

Quelle: InvestingPro

Die starke Kapitalposition von Goldman und die Konzentration auf Kostenmanagement stärken die Fähigkeit des Unternehmens, Mehrwert für seine Aktionäre zu schaffen.

Das Finanzdienstleistungsunternehmen hat seine Dividendenausschüttung in 12 aufeinander folgenden Jahren kontinuierlich erhöht und damit sein Engagement für die Rückführung von Kapital an die Anleger unterstrichen.

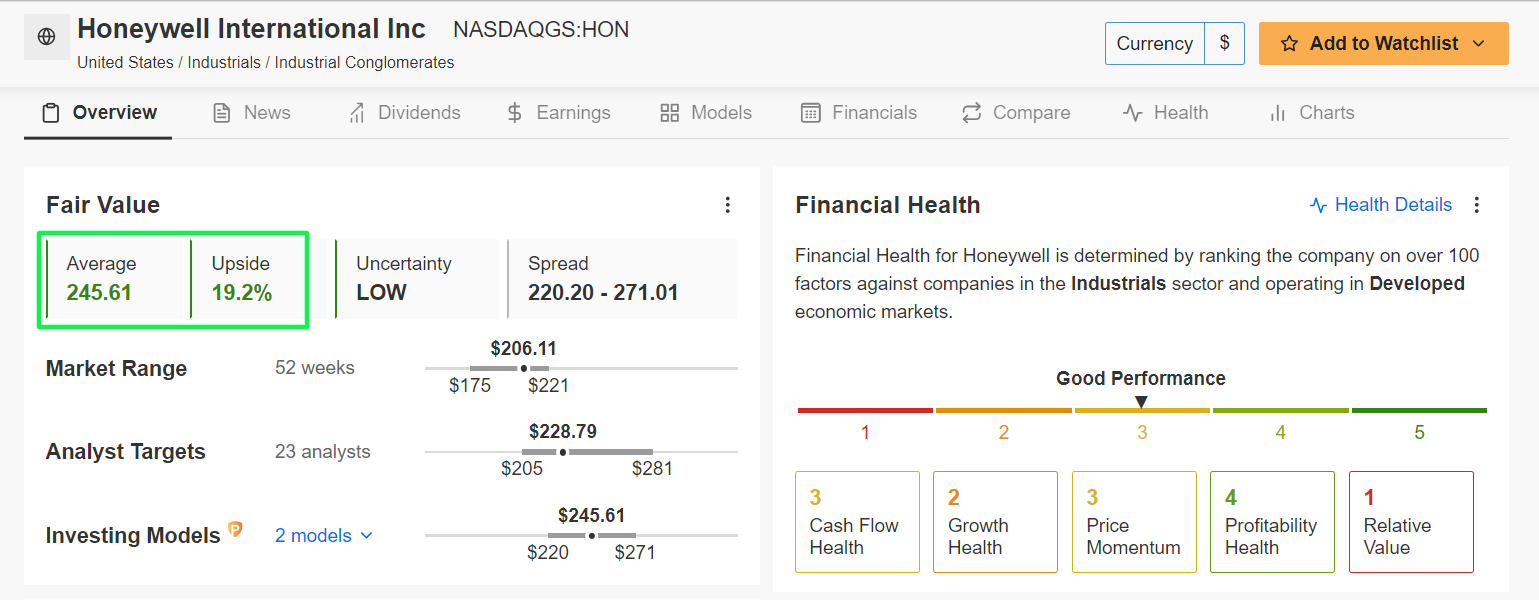

3. Honeywell

- Kurs aktuell: 206,11 USD

- Kursziel laut dem fairen Wert: 245,61 USD (Renditepotenzial +19,2 %)

Honeywell, ein diversifiziertes Industriekonglomerat, ist ein weiterer Dow-Gigant mit beträchtlichem Kurspotenzial. Das Unternehmen ist in einer Vielzahl von Branchen tätig, darunter Luft- und Raumfahrt, Gebäudetechnik, Hochleistungswerkstoffe und Sicherheitslösungen.

Dank seines diversifizierten Portfolios und seines Engagements in wachstumsstarken Sektoren wie Luft- und Raumfahrt und Industrieautomation kann das Unternehmen von den starken Nachfragetrends in diesen Märkten profitieren.

Mit der Erholung der Weltwirtschaft und der Belebung der industriellen Aktivität wird ein Nachfrageschub für die Geschäftsbereiche von Honeywell erwartet.

Der Fokus des Unternehmens auf Innovation und digitale Transformation, insbesondere in Bereichen wie vernetzte Gebäude und fortschrittliche Fertigung, wird seine Wachstumsaussichten weiter stärken.

Quelle: Investing.com

Die Honeywell-Aktie schloss bei 206,11 USD, woraus sich eine Bewertung von 133,9 Mrd. USD für das Unternehmen mit Sitz in San Jose, Kalifornien, ergibt.

Laut den KI-gestützten Modellen von InvestingPro ist Honeywell mit einem Aufwärtspotenzial von +19,2 % gegenüber der Schätzung des fairen Wertes bei 245,61 USD deutlich unterbewertet.

Der überdurchschnittliche Financial Health Score von Honeywell spiegelt die starke Ertragskraft und die Fähigkeit des Unternehmens wider, Konjunkturzyklen erfolgreich zu meistern.

Quelle: InvestingPro

Die konsequente Ausrichtung des Industriegiganten auf betriebliche Effizienz und Kostenkontrolle hat ebenfalls zu seiner starken finanziellen Leistung beigetragen.

Mit einer beeindruckenden Serie von 13 Jahren jährlicher Dividendenerhöhungen ist Honeywell weiterhin bestrebt, für seine Aktionäre Mehrwert zu schaffen.

Fazit

Während der Dow Jones Industrial auf neue Rekordhöhen zusteuert, könnten Anleger von einer strategischen Portfolio-Erweiterung profitieren. Aktien von Chevron, Goldman Sachs und Honeywell gelten laut den KI-gestützten Fair-Value-Modellen von InvestingPro als vielversprechende Optionen.

Diese etablierten Blue-Chip-Unternehmen bieten nicht nur erhebliches Aufwärtspotenzial, sondern überzeugen auch durch stabile Finanzen und eine starke Kapitalrückfluss-Strategie. Dank solider Geschäftsmodelle und nachhaltiger Profitabilität sind sie gut aufgestellt, um langfristig Mehrwert zu generieren.

***

Offenlegung: Jesse Cohen hält bei Redaktionsschluss über den SPDR S&P 500 ETF (SPY) und den Invesco QQQ Trust ETF (QQQ) Long-Positionen auf den S&P 500 und den Nasdaq 100. Außerdem hält er eine Long-Position auf den Technology Select Sector SPDR ETF (NYSE:XLK). Er richtet sein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.