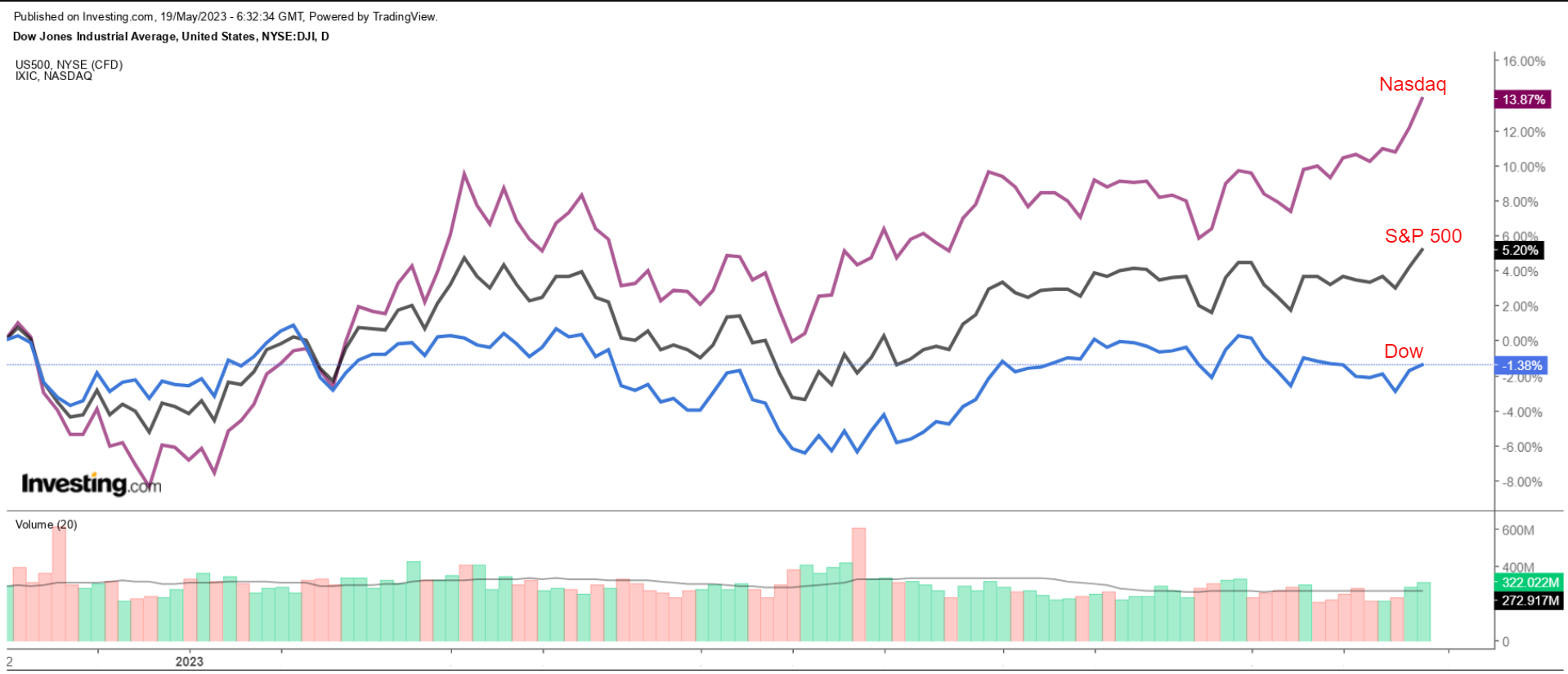

Ein Hoch jagte das nächste an der Wall Street, als der S&P 500 und der NASDAQ neue Hochs für das Jahr 2023 erklommen. Ein wahres Feuerwerk für Aktionäre, die sich über satte Gewinne freuten. Doch plötzlich ist die Euphorie verflogen und die Angst vor einem Zahlungsausfall in den USA hat die Märkte erfasst. Wie ein Damoklesschwert schwebt die Problematik mit der US-Schuldengrenze über den Köpfen der Anleger und sorgt für Unruhe.

Der Sprecher des Repräsentantenhauses, Kevin McCarthy, ist optimistisch, dass die Unterhändler im Kongress eine Einigung über die Anhebung der 31,4 Billionen Dollar umfassenden Schuldenobergrenze rechtzeitig erreichen können, damit nächste Woche die erste Abstimmung darüber stattfinden kann.

Folglich fiebern Investoren gespannt den andauernden Verhandlungen über das Schuldenlimit entgegen und achten aufmerksam darauf, ob sich Demokraten und Republikaner einer möglichen Einigung annähern. So groß ist die Bedeutung dieser Gespräche, dass US-Präsident Biden sogar seine Asienreise abgebrochen hat, um am Sonntag nach Washington zurückzukehren und persönlich an den Verhandlungen teilzunehmen.

Die Verantwortlichen mögen zwar optimistisch wirken, wenn es um die Schuldenobergrenze geht, doch es liegt noch ein langer Weg vor ihnen und Überraschungen sind nicht ausgeschlossen. Denn bereits am 1. Juni könnte dem Finanzministerium das Geld ausgehen. Sollte dies eintreten, stünde den USA ein beispielloser Zahlungsausfall bevor.

Das anhaltende Drama um die Schuldengrenze konnte sogar von der zunehmenden Unsicherheit über die Haltung der Federal Reserve in Bezug auf den künftigen Zinspfad ablenken.

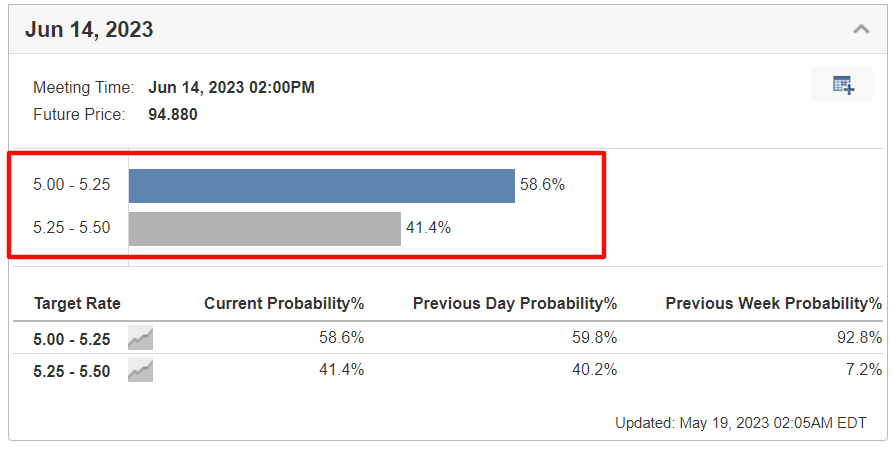

Die jüngsten Daten deuten zwar auf eine gewisse Verlangsamung der US-Wirtschaft hin, doch scheint diese nicht schnell genug abzuflauen, als dass die Fed ihren Zinserhöhungszyklus unterbrechen könnte. Mittlerweile rechnet der Markt sogar mit einer Wahrscheinlichkeit von 40 %, dass die Fed die Zinsen im Juni um 25 Basispunkte anheben wird, nach weniger als 10 % letzte Woche.

Quelle: Investing.com

Laut InvestingPro bieten diese S&P 500-Aktien das größte Kurspotenzial

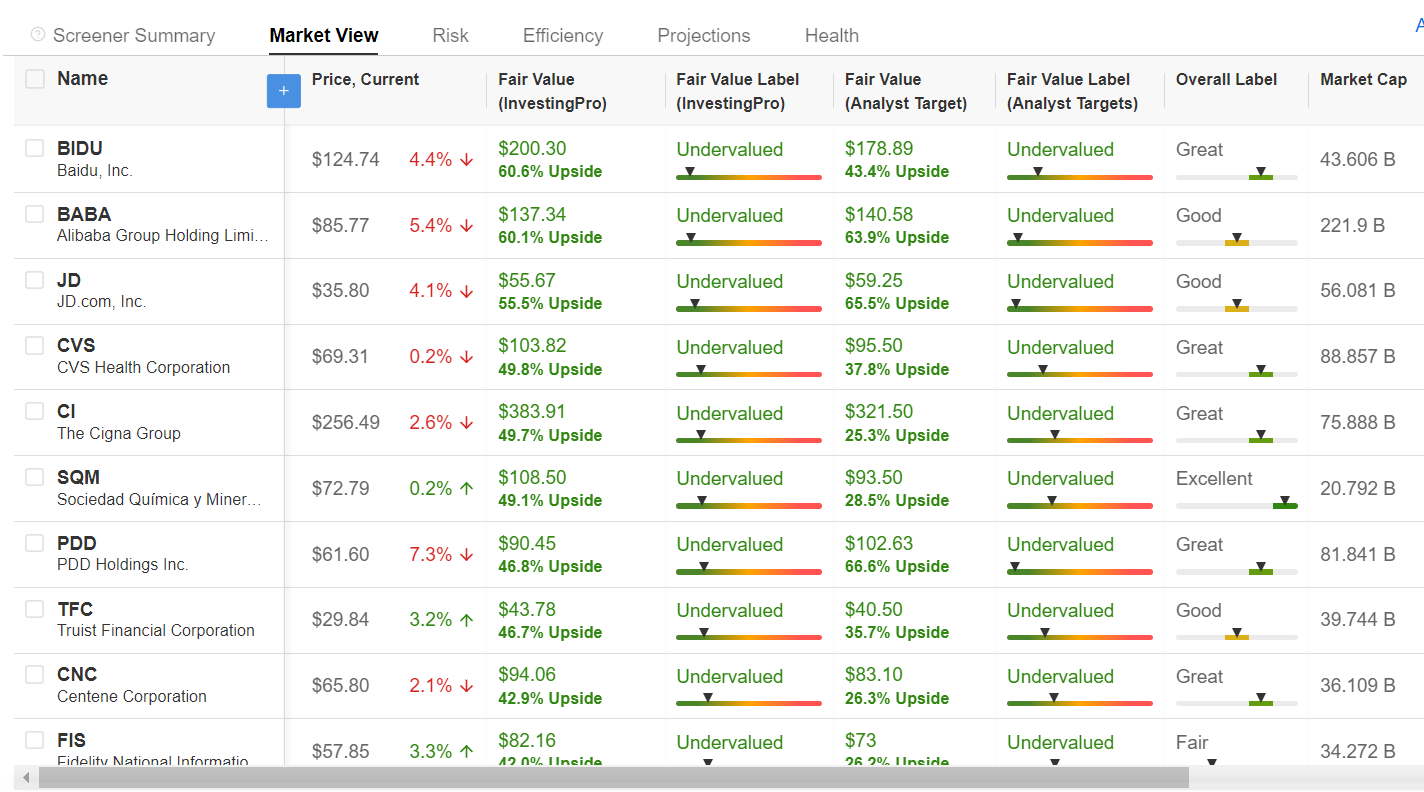

Vor dem aktuellen Hintergrund habe ich den InvestingPro-Screener herangezogen, um unterbewertete Aktien zu identifizieren, für die die Analysten der Wall Street nach wie vor optimistisch sind und die ein Kurspotenzial von mindestens 25 % aufweisen.

Zunächst habe ich nach Titeln gefiltert, deren Fair-Value-Schätzung von InvestingPro größer als oder gleich 25 % ist. Die Fair-Value-Schätzung wird anhand verschiedener Bewertungsmodelle ermittelt, darunter Kurs-Gewinn-Verhältnisse, Kurs-Umsatz-Verhältnisse und Kurs-Buchwert-Multiples.

Anschließend habe ich nach Unternehmen gesucht, bei denen die Kursziele der Analysten ebenfalls um mindestens 25 % über dem aktuellen Kurs der Papiere liegen.

Es kamen zudem nur Unternehmen mit einer Marktkapitalisierung von 20 Milliarden Dollar und mehr auf meine Watchlist.

Nach Erfüllung dieser Kriterien blieben insgesamt 24 Unternehmen übrig. Jedes dieser Unternehmen zeichnet sich durch die Empfehlung "Strong Buy" aus und bietet auf der Grundlage der "Fair Value"-Kursziele von Investing Pro ein erhebliches Renditepotenzial.

Unter den S&P 500 sind hier die 20 Aktien, die in den nächsten 12 Monaten auf der Grundlage der "Fair Value"-Kursziele von InvestingPro und der Analystenbewertungen am stärksten steigen könnten:

- Baidu (NASDAQ:BIDU): InvestingPro Fair Value-Potenzial: +60,6%

- Potenzial zu den Kurszielen der Analysten: +43.4%

- Alibaba (NYSE:BABA): InvestingPro Fair Value-Potenzial: +60,1%

- Potenzial zu den Kurszielen der Analysten: +63,9%

- JD.com (NASDAQ:JD): InvestingPro Fair Value-Potenzial: +55,5%

- Potenzial zu den Kurszielen der Analysten: +65,5%

- CVS Health (NYSE:CVS): InvestingPro Fair Value-Potenzial: +49,8%

- Potenzial zu den Kurszielen der Analysten: +37,8%

- Cigna (NYSE:CI): InvestingPro Fair Value-Potenzial: +49,7%

- Potenzial zu den Kurszielen der Analysten: +25,4%

- Sociedad Quimica y Minera de Chile (NYSE:SQM): InvestingPro Fair Value-Potenzial: +49,1%

- Potenzial zu den Kurszielen der Analysten: +28,5%

- PDD Holdings (NASDAQ:PDD): InvestingPro Fair Value-Potenzial: +46,8%

- Potenzial zu den Kurszielen der Analysten: +66,6%

- Truist Financial (NYSE:TFC): InvestingPro Fair Value-Potenzial: +46,7%

- Potenzial zu den Kurszielen der Analysten: +35,7%

- Centene (NYSE:CNC): InvestingPro Fair Value-Potenzial: +42,9%

- Potenzial zu den Kurszielen der Analysten: +26,3%

- Fidelity National (NYSE:FIS): InvestingPro Fair Value Upside: +42.0%

- Potenzial zu den Kurszielen der Analysten: +26.2%

- Charles Schwab (NYSE:SCHW): InvestingPro Fair Value-Potenzial: +41,5%

- Potenzial zu den Kurszielen der Analysten: +29,0%

- PayPal (NASDAQ:PYPL): InvestingPro Fair Value-Potenzial: +40,4%

- Potenzial zu den Kurszielen der Analysten: +51,8%

- Marathon Petroleum (NYSE:MPC): InvestingPro Fair Value-Potenzial: +39,1%

Potenzial zu den Kurszielen der Analysten: +32,9%

- BioNTech (NASDAQ:BNTX): InvestingPro Fair Value-Potenzial: +37,0%

- Potenzial zu den Kurszielen der Analysten: +61,2%

- Bank of New York Mellon (NYSE:BK): InvestingPro Fair Value-Potenzial: +37,0%

- Potenzial zu den Kurszielen der Analysten: +31,5%

- U.S. Bancorp (NYSE:USB): InvestingPro Fair Value-Potenzial: +35,7%

- Potenzial zu den Kurszielen der Analysten: +42,7%

- Charter Communications (NASDAQ:CHTR): InvestingPro Fair Value-Potenzial: +35,6%

- Potenzial zu den Kurszielen der Analysten: +27,3%

- United Rentals (NYSE:URI): InvestingPro Fair Value-Potenzial: +34,3%

- Potenzial zu den Kurszielen der Analysten: +30,6%

- Warner Bros. Discovery (NASDAQ:WBD): InvestingPro Fair Value-Potenzial: +29,0%

- Potenzial zu den Kurszielen der Analysten: +57,3%

- Li Auto (NASDAQ:LI): InvestingPro Fair Value-Potenzial: +28,9%

- Potenzial zu den Kurszielen der Analysten: +30,8%

Quelle: InvestingPro

Um die vollständige Liste der 24 Aktien zu erhalten, die meine Kriterien erfüllen, testen Sie InvestingPro jetzt kostenlos für 7 Tage!

Wenn Sie bereits ein InvestingPro-Kunde sind, können Sie meine Auswahl hier einsehen.

Hier ist der Link für diejenigen, die InvestingPro abonnieren und selbst Aktien analysieren möchten.

***

Offenlegung: Zum Zeitpunkt der Erstellung dieses Artikels bin ich im S&P 500 und dem Nasdaq 100 über den SPDR S&P 500 ETF (SPY) und den Invesco QQQ Trust ETF (QQQ) long. Ich bin außerdem im Technology Select Sector SPDR ETF investiert. Ich passe mein Portfolio an Einzeltiteln und ETFs regelmäßig an und stütze mich dabei auf eine fortlaufende Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen.

Die in diesem Artikel erörterten Ansichten sind ausschließlich die Meinung des Autors und sollten nicht als Anlageberatung aufgefasst werden.