Der Euro eröffnet heute gegenüber dem USD bei 1,0836 (05:50 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0800 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 146,38. In der Folge notiert EUR-JPY bei 158,62. EUR-CHF oszilliert bei 0,9566.

Blick auf den Markt: Erholung

Die Finanzmärkte zeigten sich in den letzten 24 Handelsstunden losgelöst von den begleitenden Wirtschaftsdaten, die für die freundliche Verfassung keinen stichhaltigen Anlass boten, in einer erholten Verfassung, allen voran die Aktienmärkte.

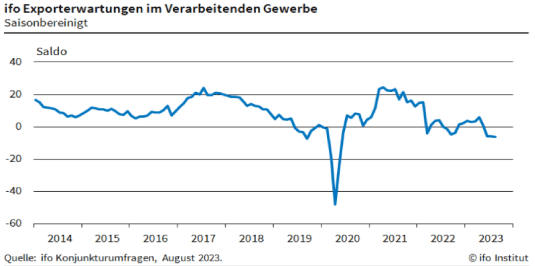

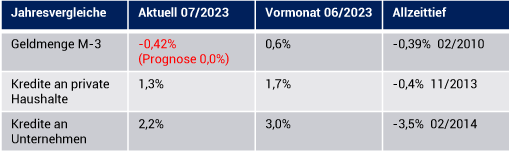

Faktisch belastend war insbesondere die prekäre Entwicklung der Geldmenge M-3 der Eurozone (siehe Datenpotpourri). Auch das "Eindampfen" der BIP-Prognose für das deutsche BIP per 2023 von +0,25% auf bis zu -0,50% seitens des IW in Köln hatte kein Wirkungen. Gleiches gilt für den erneut schwächeren IFO-Exporterwartungsindex für Deutschland (siehe unten).

Positiv ist anzumerken, dass heute das Kabinett das Wachstumschancengesetz billigen wird. Global bedeutender ist die tentative Annäherung der USA an China, die aber zunächst nicht mehr als Hoffnungswerte begründet. Die USA und China haben sich auf eine gemeinsame Arbeitsgruppe für den Informationsaustausch über Ausfuhrkontrollen verständigt. Diese solle als Plattform dienen, um Missverständnisse über die Sicherheitspolitik der USA abzubauen. Der Begriff „Missverständnisse“ seitens der USA ist euphemistisch (beschönigend, verhüllend).

Aktienmärkte reüssierten in "grün". Das gilt sowohl für die Märkte Europas, der USA als auch heute früh der Märkte in Fernost. Ein Hintergrund ist das grundsätzlich hohe Absicherungsniveau der Aktienbestände an den Terminmärkten (Futures). Damit fehlt es in Abwärtsbewegungen an nachhaltiger "Munition". Ein weiteres Argument für die freundliche Verfassung ist darin zu sehen, dass die Unternehmen sich der Lage anpassten. Die Quartalsergebnisse der Unternehmen liefern im Durchschnitt keinen Anlass für aggressive Abverkäufe. Im Hinblick auf die Saisonalität (historisch betrachtet sind August und September schwache Monate am Aktienmarkt) ist die Widerstandskraft bemerkenswert.

An den Rentenmärkten ergeben sich widersprüchliche Signale innerhalb der etablierten Bandbreite der Renditen. Während die Rendite der 10 jährigen Bundesanleihe bei 2,56% reüssiert (Vortag 2,55%) ), kam es bei 10 jährigen US Staatsanleihe zu einem Renditerückgang von gestern 4,23% auf aktuell 4,19%.

Gold und Silber legten gegenüber dem USD zu. Der EUR gewann gegenüber dem USD an Boden.

Ökonom Südekum warnt vor verschärfter Wirtschaftskrise und fordert Industriestrompreis

VWL Professor Südekum der Universität Düsseldorf, Mitglied des Wissenschaftlichen Beirats der Bundesregierung, warnte gestern vor einer Verschärfung der Wirtschaftskrise. Er konstatierte, er fürchte, dass sich die Krisenzeichen in der zweiten Jahreshälfte noch mehren würden. Irgendwann würden die Auftragsbestände abgearbeitet sein und dann würde die Investitionsschwäche noch deutlicher werden. Südekum blickt pessimistisch Richtung Herbst und Winter. Spätestens dann müsste sich die Regierung die Frage stellen, ob sie Deutschland aus der Krise herausbekommen wolle mit einem Kurs, der sich als oberste Priorität an die Schuldenbremse klammert. Aus seiner Sicht ginge das nicht.

Kommentar: Professor Südekum ist beizupflichten, sowohl in der Darstellung der Ist-Situation der Wirtschaft (Krise) als auch in der zukünftigen Situation der Wirtschaft (verschärfte Krise). Die dargestellte Begründung ist unter zyklischen Gesichtspunkten griffig, sie deckt aber nicht die Komplexität des Problems (Strukturen und vergangene Politikausrichtungen) ab.

Südekum sprach sich für einen Industriestrompreis aus und forderte eine Erweiterung des Empfängerkreises. Der Strompreis sei für Investitionsentscheidungen zentral. Wenn sich die Unternehmen darauf verlassen könnten, dass der Strompreis nicht über sechs Cent ginge, dann würden sie ihre Investition auch in Deutschland tätigen. Dabei ginge es nicht darum, dass nur BASF (ETR:BASFN) & Co Geld bekomme. Es gehe auch darum, den Mittelstand miteinzubeziehen und die Liste der bisher rund 2000 potenziellen Empfänger zu erweitern.

Kommentar: Meines Erachtens sollten die Energiesteuern für Unternehmen und Haushalte drastisch gesenkt werden. Die dann noch offene Differenz der Strompreise, um internationale Konkurrenzfähigkeit zu etablieren, sollte über den Industriestrompreis gewährleistet werden bis das "grüne Preismodell" konkurrenzfähig ist. So kann man größte Teil der uns tragenden Strukturen (Kapitalstock) erhaltenund für die Zukunft Investitionsanreize setzen. Warum für die Zukunft? Der angerichtete Vertrauensschaden ist immens. Es wird dauern, das Vertrauen wiederzubeleben. Vertrauen gibt es nicht nach Belieben auf dem "politischen Grabbeltisch".

IFO: Index der Exporterwartungen leicht gesunken

Der Index der Exporterwartungen der Unternehmen in Deutschland lieferte per Berichtsmonat August einen leichten Rückgang von zuvor -6,0 auf -6,3 Punkte. Entscheidend waren getrübte Aussichten im Sektor des Maschinenbaus und der Metallbranche.

Kommentar: Obige Grafik belegt das malade Indexniveau, das nur während des "Wirtschaftsverbots" im Rahmen der Corona-Krise unterboten wurde. Diese Datenreihe fügt sich nahtlos in das Bild des deutschen Abschwungs ein. Die Daten aus Deutschland sollten für Berlin eine Mahnung sein, umfassend Notmaßnahmen zu veranlassen und die bekannten Strukturdefizite (u.a. Bürokratie, Infrastruktur, IT-Netz und IT-Airbus, Bildung) zu adressieren.

Datenpotpourri der letzten 24 Handelsstunden:

Eurozone: Geldmenge M3 mit stärkster Kontraktion seit 1980

Die Geldmenge der Eurozone als strukturelle Größe sank per Juli um 0,4% Jahresvergleich. Das war der schwächste Wert in der Historie zurückgehend bis 1980. Auch das Wachstum der Kredite bewegt sich auf prekären Niveaus. Für private Haushalte wurde der geringste Wert seit Juni 2016 und für Unternehmenskredite wurde der geringste Wert seit November 2021 markiert. Diese Daten implizieren weiteren Abschwung passend zu unseren Warnungen, die nun zunehmend von anderen Ökonomen flankiert werden.

USA: Stimmung in Dallas ein wenig weniger eingetrübt

Der Dallas Fed Manufacturing Index stellte sich per Berichtsmonat August auf -17,2 nach zuvor -20,0 Punkten.

Japan: Arbeitslosenquote legt zu

Die Arbeitslosenrate lag per Berichtsmonat Juli bei 2,7% (Prognose 2,5%) nach zuvor 2,5%. Es ist die höchste Quote seit März diesen Jahres (2,8%).

Derzeit ergibt sich für den EUR gegenüber dem USD eine neutrale Haltung.

Viel Erfolg

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.