Im ersten Teil dieser Artikelserie haben wir dargestellt, wie die Fixierung der Regierung auf Vollbeschäftigung und der Glaube der Fed an das fehlerhafte Modell der Phillips-Kurve zwischen 1965 und 1982 mehrere Inflationsschübe ausgelöst haben.

Wir haben uns auch mit jenem schicksalhaften Tag im Jahr 1971 befasst, als Präsident Nixon die fiskalischen und geldpolitischen Fesseln löste und damit der Regierung und der Fed mehr Macht gab, Einfluss auf die Wirtschaft zu nehmen und die Inflation anzukurbeln.

Zu Beginn des zweiten Teils erfahren Sie mehr über die Fed und die Geldmenge des Landes in dieser Zeit. Zwar spielten die US-Notenbank und die Regierung vor fünfzig Jahren eine wichtige Rolle bei der Entfachung der Inflation, doch es gab auch andere Faktoren.

Schließlich mag die Fed das inflationäre Feuer entfacht und verstärkt haben, aber dieselbe Fed unter Paul Volcker hat auch dazu beigetragen, es zu löschen. Wir werden auch die Veränderung der Einstellung bei der Fed Mitte bis Ende der 1970er Jahre untersuchen.

Um die Aussagen aus dem ersten Teil zu wiederholen: Die Inflation ist ein entscheidender Faktor bei der Bewertung der künftigen Entwicklung von Aktien und Anleihen.

Um die Wahrscheinlichkeit eines erneuten Aufflammens der Inflation wie in den 70er Jahren besser einschätzen zu können, müssen wir verstehen, was damals geschah, und die Ähnlichkeiten und Unterschiede zu heute erkennen.

Die Fed und Milton Friedman

Wie im ersten Teil lassen wir die Fed ihre Fehler während der Ära von Arthur Burns bei der Fed (1970-1978) selbst zusammenfassen.

Der folgende Abschnitt aus "The Burns Disinflation of 1974" wurde von Thomas Lubik, Christian Matthes und Tim Sablik von der Richmond Fed verfasst.

Milton Friedman hat bekanntlich gesagt, dass "Inflation immer und überall ein monetäres Phänomen ist."

Es ist daher kaum überraschend, dass Ökonomen die Fed seit langem als wesentlich für das Verständnis der Ursachen der Großen Inflation und des Übergangs zur Großen Moderation ansehen.

Nach gängiger Meinung verfolgte die Fed unter ihrem Vorsitzenden Arthur Burns eine Geldpolitik, die man oft als "stop-and-go"-Politik bezeichnete, d. h. sie strebte eine niedrige Inflation an, änderte aber ihren Kurs, wenn die Beschäftigung schwach erschien, und umgekehrt.

Dieser Ansatz trug zur Volatilität der Inflation bei und förderte die Erwartung einer höheren Inflation in der Zukunft, da die Fed als opportunistisch wahrgenommen wurde, indem sie kurzfristige Ziele auf Kosten der längerfristigen Stabilität verfolgte.

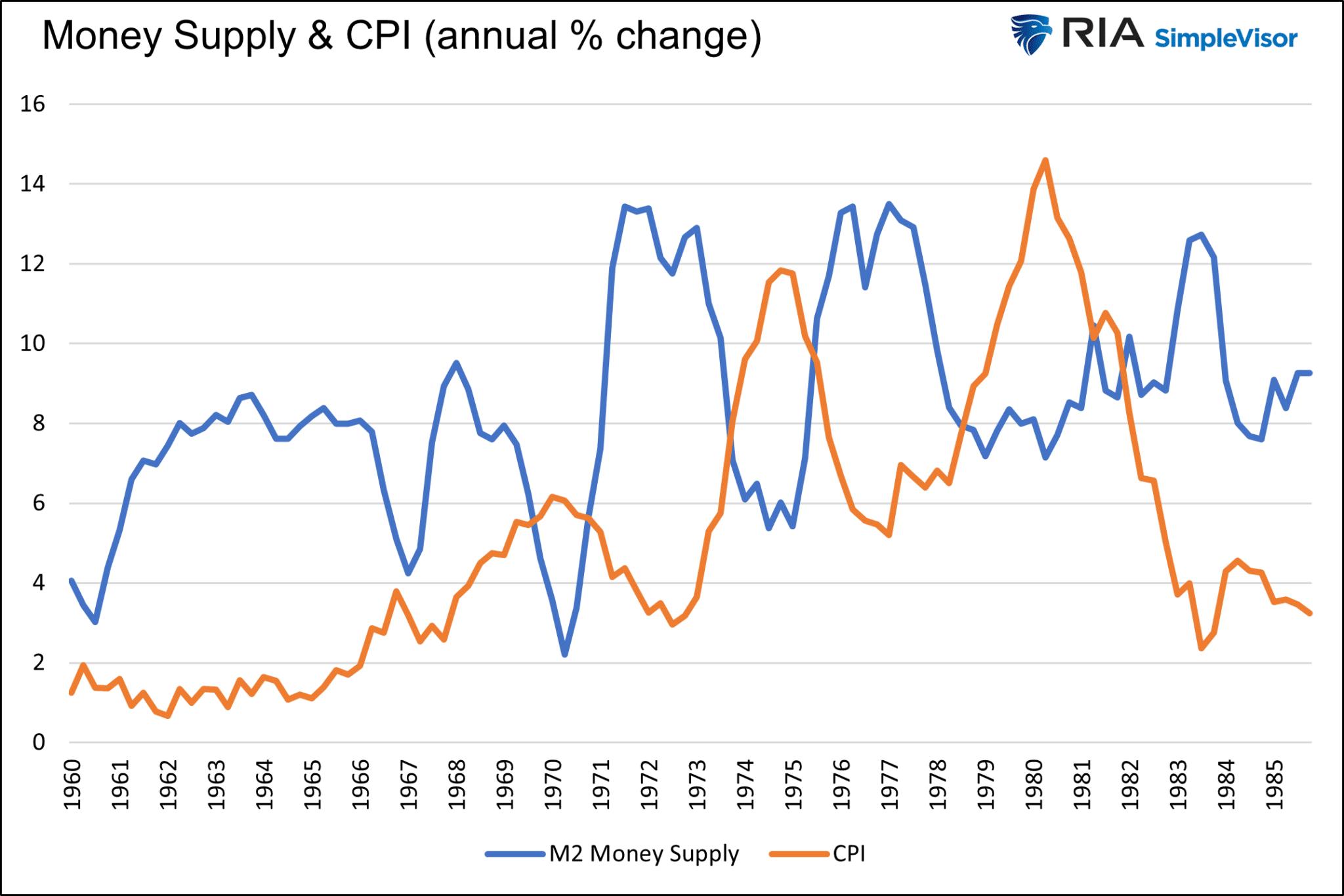

Der Absatz beginnt mit einem legendären Zitat des Ökonomen Milton Friedman. Friedman impliziert, dass Inflation und Geldmenge an der Hüfte zusammengewachsen sind.

Die folgende Grafik zeigt, dass Friedman Recht hatte. Allen drei Inflationsspitzen gingen Wachstumsschübe der Geldmenge voraus.

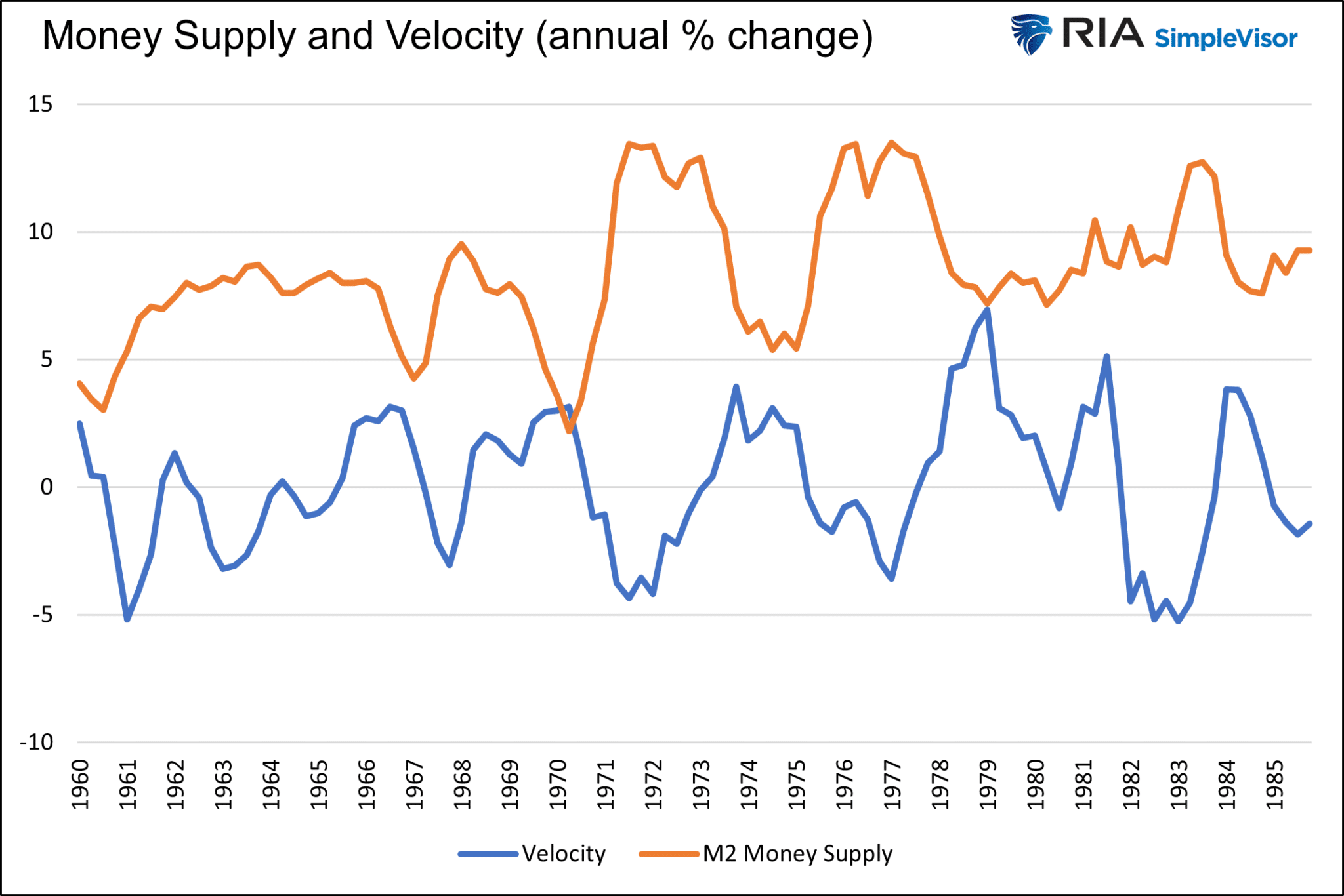

Zusätzlich zu Friedmans anerkannter Theorie ist die Inflation aber auch eine Funktion der Geldumlaufgeschwindigkeit. Die Umlaufgeschwindigkeit misst, wie oft das Geld in der Wirtschaft zirkuliert.

Der inflationäre Effekt kann vernachlässigt werden, wenn Geld leichtfertig gedruckt, aber nicht ausgegeben wird. Umgekehrt steigt die Inflation, wenn die Umlaufgeschwindigkeit des Geldes trotz einer stagnierenden Geldmenge zunimmt.

Die nachstehende Abbildung vergleicht die jährliche Veränderung der Geldmenge und ihre Umlaufgeschwindigkeit. Wie man sieht, sind diese Faktoren meist negativ korreliert.

Die Abbildung könnte zu der Annahme verleiten, dass die Inflation in den 70er Jahren harmlos gewesen sein müsste, weil sich Geldmenge und Umlaufgeschwindigkeit weitgehend ausglichen.

Aber wenn man ein wenig Mathematik einsetzt, erkannt man, dass es Perioden gab, in denen ein signifikantes Geldmengenwachstum den Rückgang der Umlaufgeschwindigkeit übertraf, und Perioden, in denen sowohl Geldmenge als auch Umlaufgeschwindigkeit gleichzeitig zunahmen.

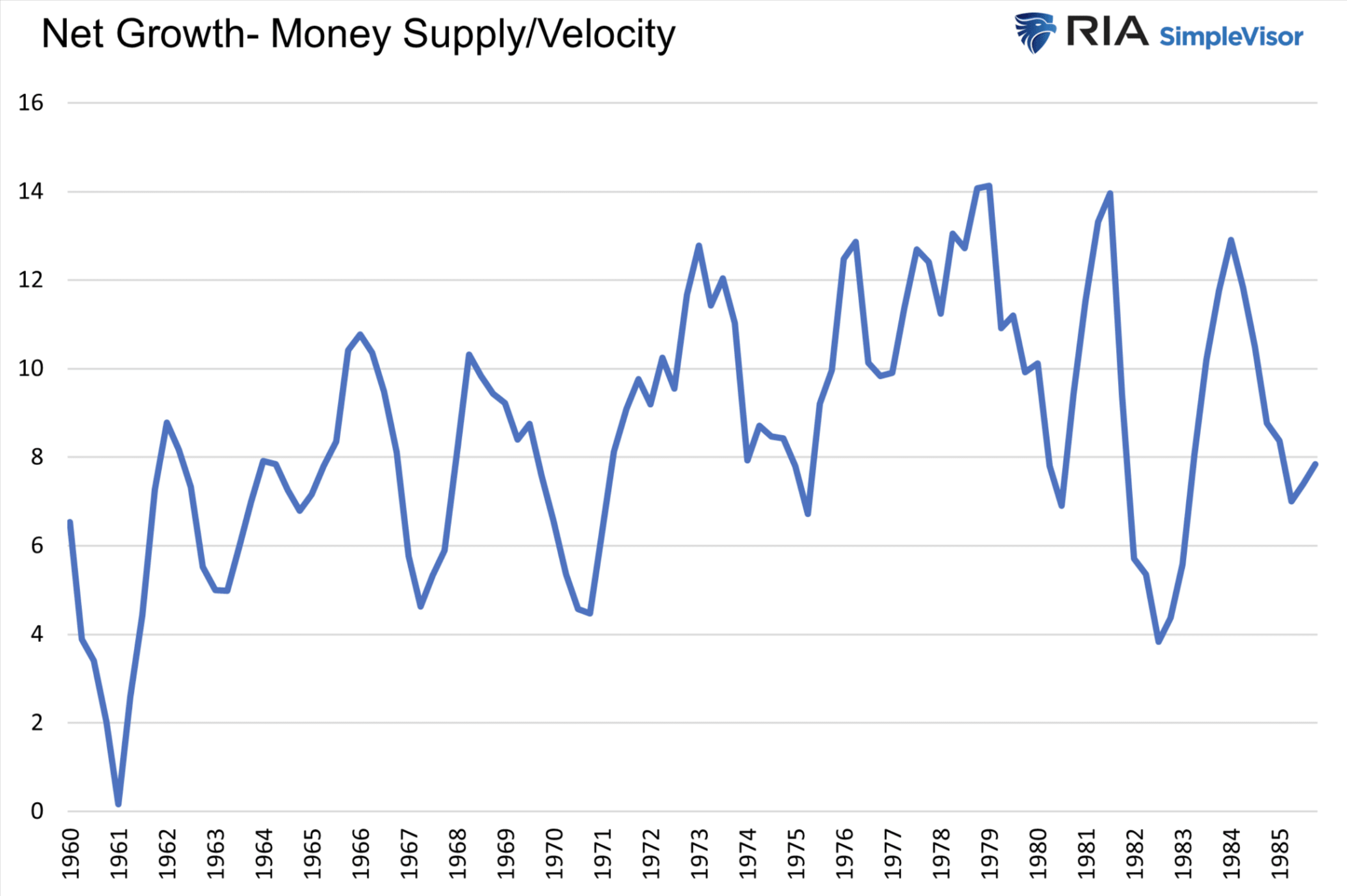

Die zweite Abbildung zeigt, dass das Nettowachstum der Geldmenge und die Umlaufgeschwindigkeit in der Ära von 1960 bis 1980 positiv waren und in der Tendenz zunahmen.

Wenn das hohe Geldmengenwachstum ein entscheidender Auslöser für die hohe Inflation war, wie wir und die meisten anderen meinen, dann ist die Fed schuldig, weil sie den Fuß nie vom Gaspedal genommen hat.

Ölpreisschocks

Die Inflation war nicht nur auf fiskalische und monetäre Unvernunft zurückzuführen. Zwei Ölpreisschocks in den 1970er Jahren trugen erheblich zur Teuerung bei. Dazu schrieb die Washington Post:

Die Schlange der Autos erstreckt sich über mehrere Blocks. Die Zapfsäulen laufen trocken. Die Zeitungen warnen vor einer großen "Benzinknappheit". Der Präsident mahnt zur Ruhe. Autofahrer gehen panisch aufeinander los.

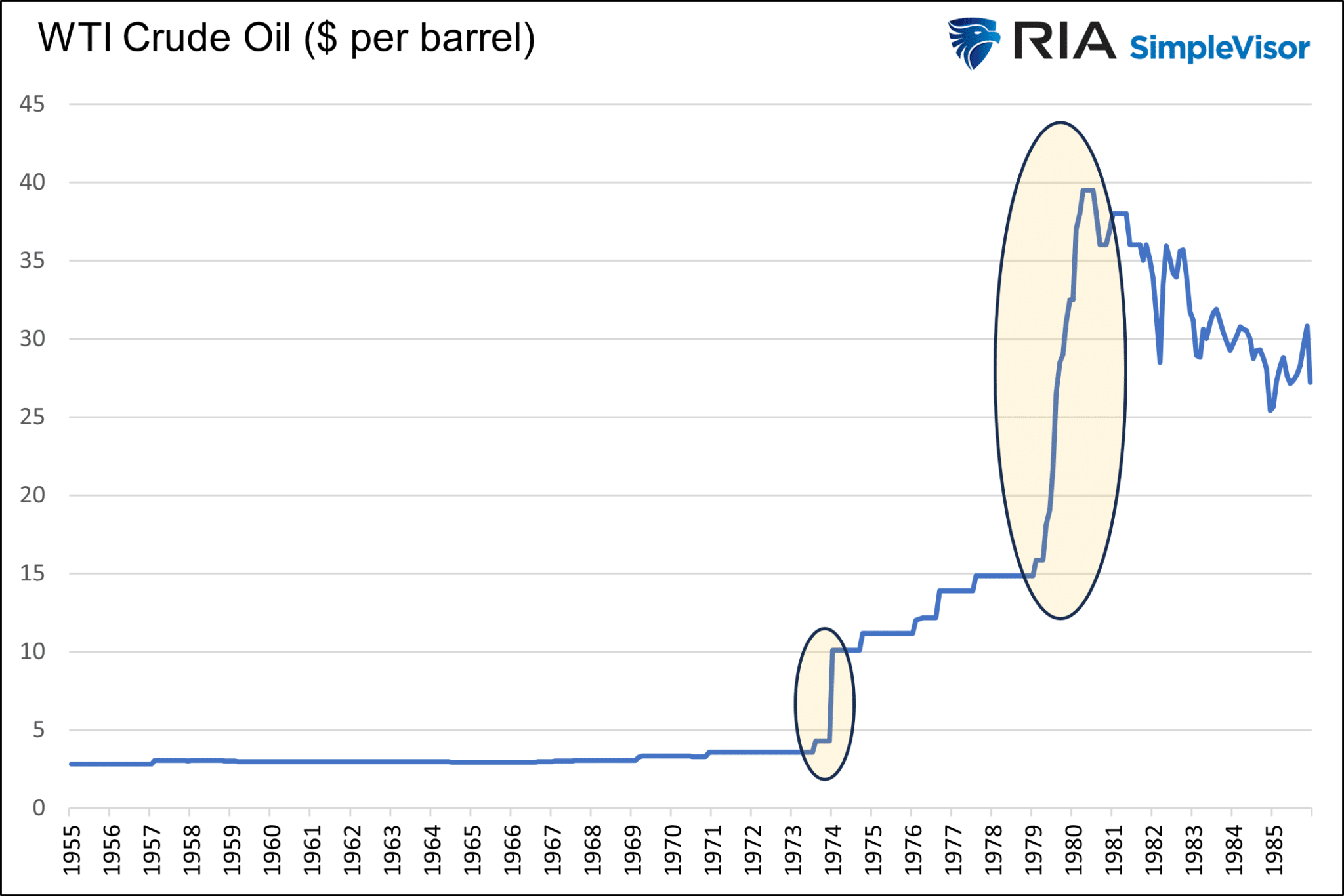

1973 verdoppelte sich der Preis für Rohöl, als die Organisation der Arabischen Erdöl exportierenden Länder (OAPEC) ein Ölembargo gegen die USA und andere Länder verhängte, die Israel während des Jom-Kippur-Krieges unterstützten.

Sechs Jahre später (1979) unterbrach die iranische Revolution den Ölfluss nach Amerika, das verursachte eine weitere Verdreifachung der Ölpreise.

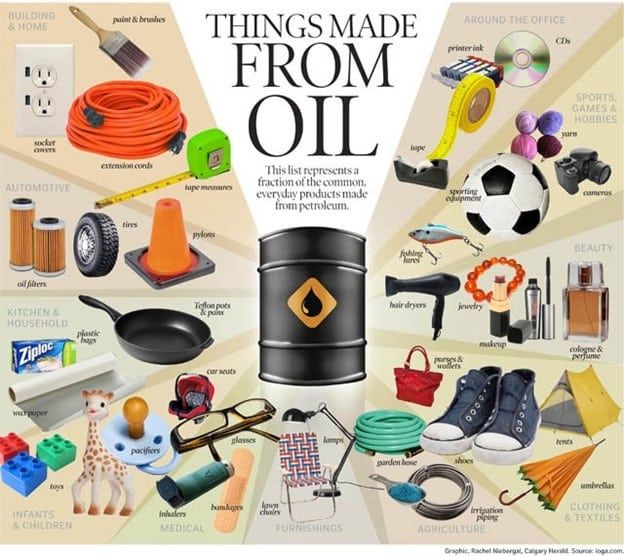

Es waren nicht nur die Auswirkungen der höheren Ölpreise auf die Berechnungen des Verbraucherpreisindex (VPI) durch die Regierung, die zu einem Anstieg der Inflation geführt haben.

Als die Energiepreise spürbar stiegen, waren die Unternehmen mit höheren Transport- und Produktionskosten konfrontiert. Die Preise für Kunststoffe, Kleidung, Zahnpasta und viele andere Waren, die mit Öl hergestellt werden, stiegen mit dem Preis.

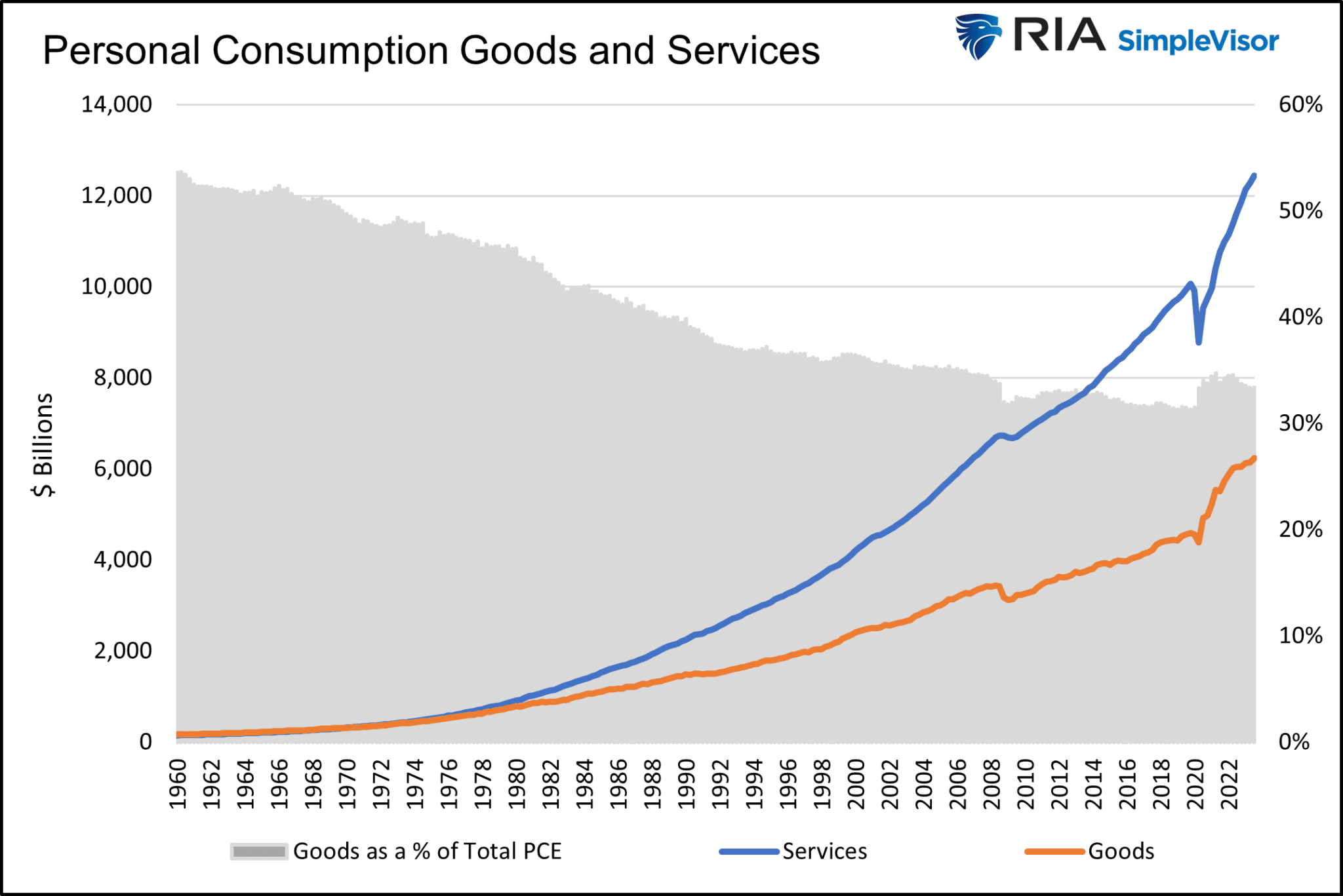

Die gestiegenen Kosten für Produktion und Transport wurden an die Verbraucher weitergegeben. Wie wir weiter unten erklären, machten Waren in den 1970er Jahren fast die Hälfte des privaten Konsums aus.

Heute machen sie nur noch ca. ein Drittel des Gesamtverbrauchs aus. Daher wirkten sich die höheren Ölpreise damals stärker auf die Inflation aus als heute.

Außerdem waren die USA damals stärker von Ölimporten aus den OPEC-Staaten und anderen Ländern abhängig als heute. 1978 importierten die USA bereits 8.363.000 Barrel Öl täglich.

Unser letzter Datenpunkt zu dieser Thematik liegt bereits ein Jahr zurück - damals lagen die Importe bei 8.329.000 Barrel pro Tag. Das heutige BIP ist jedoch mehr als zehnmal so hoch, und der Inlandsverbrauch an Erdölerzeugnissen hat sich seit 1960 verdoppelt.

Auch wenn die inländischen und globalen Ölpreise eine Funktion des weltweiten Angebots und der Nachfrage sind, wären die Auswirkungen eines Embargos heute wesentlich geringer als in den 1970er Jahren.

Lohn-Preis-Spirale

In den 1970er Jahren forderten die Arbeitnehmer höhere Löhne, um die steigenden Lebenshaltungskosten auszugleichen. Gleichzeitig reagierten die Unternehmer, die höhere Löhne zahlen mussten, mit Preiserhöhungen.

So entstand ein sich selbst verstärkender Kreislauf, der den Inflationsdruck weiter anheizte.

Im Jahr 2022 erinnerte Jerome Powell häufig an die 1970er Jahre, als die zirkuläre Beziehung zwischen Preisen und Löhnen die Inflation anheizte.

Eine solche Rückkopplungsschleife wird als Lohn-Preis-Spirale bezeichnet. Powell und die Fed waren darauf bedacht, die Inflation wieder auf ihren Zielwert zurückzuführen, bevor eine solche Schleife den Inflationsdruck weiter verstärken würde.

Im Gegensatz zu heute waren die Gewerkschaften in den 1970er Jahren viel weiter verbreitet und stärker.

Dementsprechend hatten sie viel mehr Erfolg bei der Aushandlung attraktiverer Löhne und Leistungserhöhungen für ihre Mitglieder. Im Jahr 1983 waren 20 % der US-Beschäftigten Mitglied einer Gewerkschaft. Das ist mehr als doppelt so viel wie heute.

Nixons zweiter Streich - Lohn- und Preiskontrollen

Wie im ersten Teil beschrieben, hob Präsident Nixon im August 1971 den Goldstandard in den USA auf und stärkte damit die Macht der Regierung und der Fed. Zugleich führte er Lohn- und Preiskontrollen ein.

Durch das Einfrieren von Löhnen und Preisen hat die Regierung damals die grundlegenden Marktmechanismen außer Kraft gesetzt, die es der Wirtschaft normalerweise ermöglichen, sich an Veränderungen bei Angebot und Nachfrage von Waren anzupassen.

So konnten Unternehmen, die mit höheren Kosten konfrontiert waren, keine höheren Preise an ihre Kunden weitergeben.

Infolgedessen reduzierten sie ihre Produktion, was in einigen Fällen zu Engpässen führte. Außerdem wirkten die Beschränkungen investitions- und innovationshemmend. Viele Unternehmen waren nicht in der Lage, auf die veränderten wirtschaftlichen Bedingungen zu reagieren.

Während die Lohn- und Preiskontrollen die Inflation vorübergehend eindämmen konnten, verstärkten die längerfristigen Auswirkungen von Nixons Maßnahmen den Inflationsdruck und schwächten die Wirtschaftstätigkeit.

Paul Volcker - der Retter in der Not

Im Laufe der 1970er Jahre wurde der Fed, den Ökonomen und den Politikern schmerzlich bewusst, dass die Phillips-Kurve nicht so funktionierte, wie sie es sich erhofft hatten.

Offensichtlich schließen sich hohe Arbeitslosigkeit und hohe Inflation nicht gegenseitig aus. Darüber hinaus hat die Steuerung der Geldmenge des Landes weitreichende Auswirkungen auf die Wirtschaft und die Inflation.

Im Jahr 1978 wurde die Politik der Regierung und der Fed durch das Gesetz über Vollbeschäftigung und ausgewogenes Wachstum neu geregelt.

Anders als das Beschäftigungsgesetz von 1946 verlangte dieses Gesetz, dass sich die Finanz- und Geldpolitik auf Vollbeschäftigung und Preisstabilität konzentrieren sollte. Außerdem wurde die Fed dazu verpflichtet, Ziele für das Wachstum der Geldmenge festzulegen.

Paul Volcker wurde - bewaffnet mit neuen Gesetzen und Wirtschaftstheorien - 1979 zum Vorsitzenden der Fed ernannt.

Eine seiner ersten Handlungen bestand darin, sich auf das Wachstum der Bankreserven anstelle der Fed Funds zu konzentrieren. Banken können mit ihren Reserven Geld schaffen.

Die Steuerung des Wachstums auf Grundlage dieser Reserven ermöglichte es der Fed daher indirekt, die Geldmenge besser zu kontrollieren. Die Fed Funds Rate ist bei der Steuerung der Geldmenge weit weniger effektiv.

Ein begrenztes Wachstum der Reserven in Verbindung mit hohen Zinssätzen gab den Banken wenig Anreiz, Kredite zu vergeben und so Geld zu schaffen. Mitte der 1980er Jahre gelang es Volcker und der Fed, die wiederkehrenden Spitzen der hohen Inflation zu bändigen.

Seitdem hat der ausgewogene Ansatz zur Steuerung von Beschäftigung und Inflation mit Schwerpunkt auf der Geldmenge die Inflation weitgehend niedrig und stabil gehalten.

Zusammenfassung des zweiten Abschnitts

Der erste und der zweite Teil dieser Ausführungen demonstrieren die Komplexität und die Fallstricke staatlicher Eingriffe. Schlechte Geldpolitik und fehlerhafte Theorien führten in den 1960er Jahren zu einem ersten Inflationsschub und im Anschluss zu höheren Inflationsraten.

Wenn wir diese Zeit vor 50 Jahren mit der heutigen vergleichen, sehen wir, dass die Regierung und die Fed zwangsläufig Fehler machen.

Wie wir jedoch im dritten Teil zeigen werden, unterscheiden sich die aktuellen Ereignisse stark von denen der 1970er Jahre.

Im Verlauf der Pandemie wurden zwar schwerwiegende fiskal- und geldpolitische Fehler gemacht, doch wurden diese Fehler erkannt und Maßnahmen ergriffen, um die Inflation umzukehren und nicht zu verstärken.