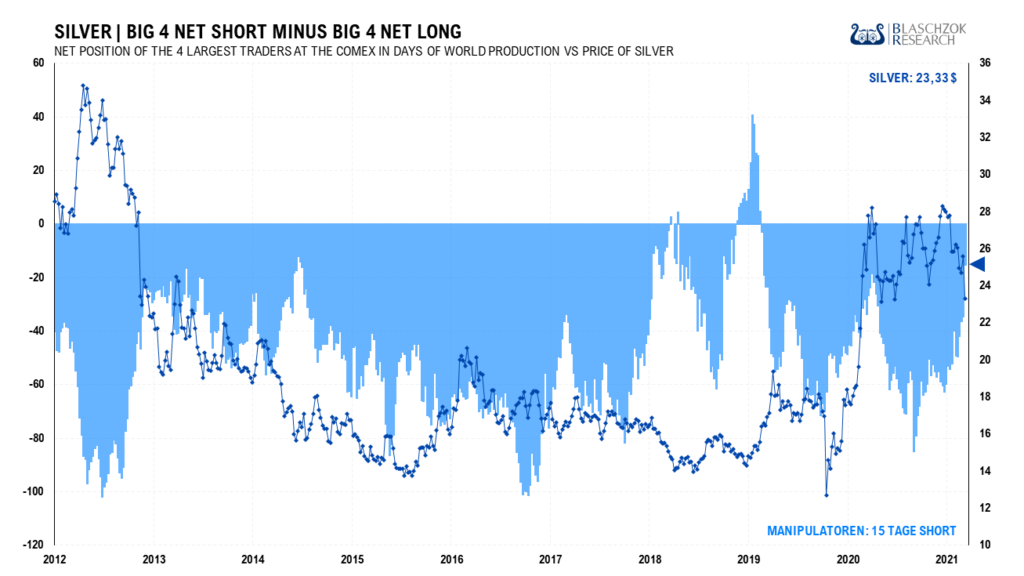

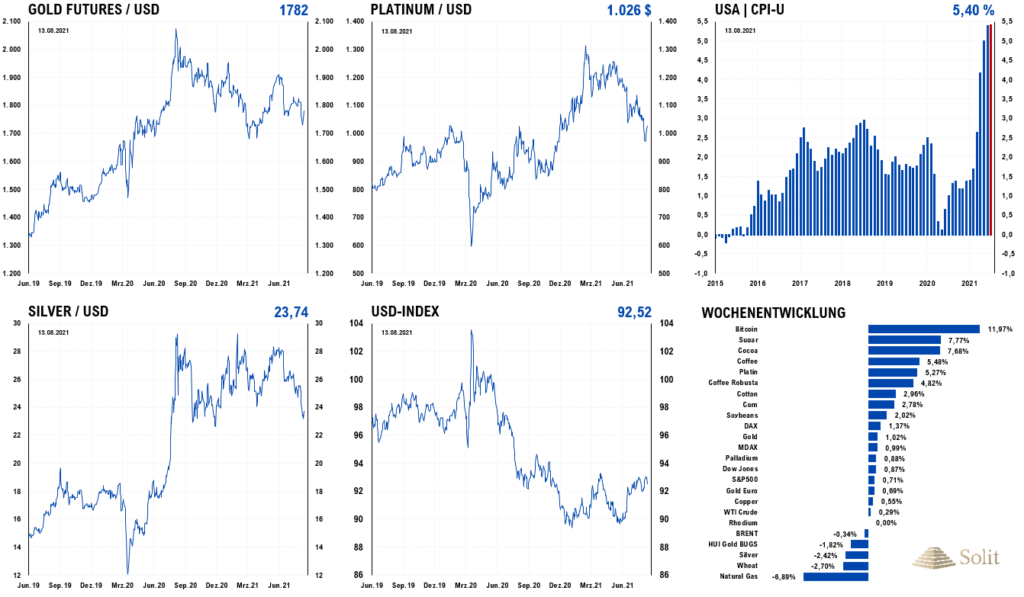

Der Goldpreis konnte sich vergangene Handelswoche, nach dem Flash-Crash zum Wochenanfang, stark erholen und ging trotzdem mit einem Plus von einem Prozent ins Wochenende. Dies zeugt von Stärke am Goldmarkt, während sich Silber hingegen schwach zeigte. Der Silbermarkt war zuletzt sogar so schwach, dass sich die großen vier Händler an der COMEX in dem Abverkauf auf 22 US-Dollar vom 9. August mit 20 Tagen der Weltproduktion eindecken konnten, ohne den Silberpreis dabei wieder über den Widerstand bei 23,80 US-Dollar zu drücken. Zuletzt war die Shortposition der „BIG 4“ Anfang 2019 so niedrig, als der Silberpreis bei 14 US-Dollar gehandelt wurde. In der Regel geht ein starker Rückgang dieser Shortposition mit einem Tief und dem Ende einer Korrektur einher, weshalb das Leid der Silberbugs bald ein Ende finden dürfte. Der Platinpreis, der von dem Crash am Goldmarkt kaum tangiert wurde, schloss die Woche mit 1.026 US-Dollar (+5,4%) deutlich über der wichtigen Unterstützung bei 1.000 US-Dollar.

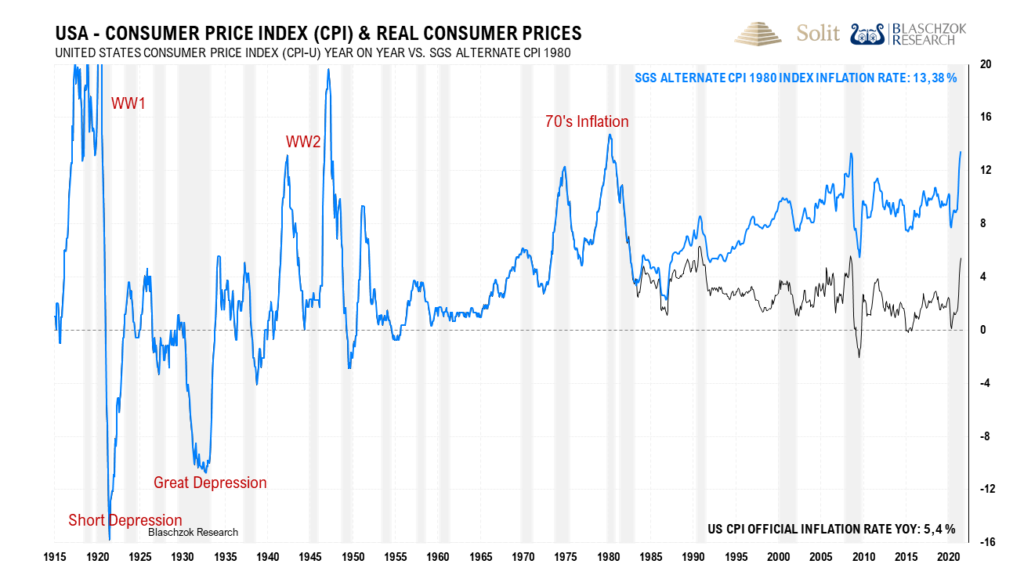

Die neuesten US-Konsumentenpreise für Juli lagen mit einen Anstieg des CPI von 5,4% auf dem gleichen Niveau wie im Vormonat, wobei einige Komponenten schwächer waren, als es der Markt erwartet hatte. Sehr heiß waren hingegen die Erzeugerpreise mit einem Anstieg um 7,8%, während es im Juni noch 7,3% waren. Die Kern-Erzeugerpreise steigen um 6,2% und lagen damit höher als der Marktkonsens von nur 5,6%. Die hohen Produzentenpreise werden ihren Weg in die Konsumentenpreise finden, womit immer deutlicher wird, dass die hohe Teuerung in den USA und dem Rest der Welt nicht vorübergehend ist, sondern die nächsten Jahre anhalten und weiter ansteigen wird. Die QE-Programme in den USA, sowie in Europa werden noch einige Jahre weitergehen und die Kaufkraft des Dollars und des Euros aushöhlen, worauf Gold und Silber als bester langfristiger Schutz gegen Inflation stark nachgefragt und deren Preise deutlich ansteigen werden.

50 Jahre Fiat-Geld und Inflationssteuer

Seit dem Ende des zweiten Weltkrieges bis zum 15. August 1971 waren die westlichen Währungen zu einem fixen Wechselkurs an den US-Dollar gebunden, welcher zu 35 US-Dollar je Feinunze Gold eintauschbar war. Das Bretton-Woods-System war der Versuch einer Rückkehr zu einem Goldstandard, der vor dem ersten Weltkrieg fortlaufendes Wachstum und Wohlstand ermöglichte. Hätten die USA verantwortungsbewusst die umlaufende Geldmenge konstant zu den hinterlegten Goldreserven gehalten, so könnte dieser Gold-Devisen-Standard, in dem der Dollar so gut wie Gold war, noch heute existieren und wir würden in einer weit fortgeschrittenen und wohlhabenderen Welt leben.

Als Hüter der Goldreserven konnten die amerikanischen Politiker nicht mit dieser ihnen anvertrauten Macht umgehen. Unter anderem zur Finanzierung des Vietnamkrieges druckte die US-Regierung einfach Geld aus dem Nichts, ohne dieses mit Gold zu decken. Man nutzte die Druckerpresse und verschaffte sich einen Vorteil gegenüber allen anderen Nationen. Die neu geschaffenen US-Dollar, die andere Staaten im Austausch für ihre Handelsüberschüsse erhielten, wurden kontinuierlich zu einem Kurs von 35 US-Dollar gegen Gold eingetauscht, wodurch ständig Gold aus den USA abfloss. Die fleißigen Deutschen konnten so nach dem zweiten Weltkrieg ihre Exportüberschüsse in den weltweit zweitgrößten Goldschatz in Höhe von 3.362 Tonnen Gold umtauschen.

Das Drucken von Geld aus dem Nichts sorgte dafür, dass immer mehr Gold aus den Tresoren des Federal Reserve Systems abfloss. Der Betrug der USA an seinen Vertragspartnern wurde immer offensichtlicher, sodass der französische Präsident Charles de Gaulle 1968 darauf bestand die französischen Goldreserven aus den USA abzuziehen, worauf er diese mit U-Booten in New York abholte und in die Heimat verbrachte. Der Goldschatz der USA schmolz dabei von 20.000 Tonnen auf 8.133 Tonnen ab.

Da die USA ihre Geldmenge in betrügerischer Wiese vervielfacht hatten, war es nur eine Frage der Zeit, bis deren Tresore leer sein würden und die USA ihren Bankrott erklären müssten. Darum kündigte US-Präsident Richard Nixon vor exakt 50 Jahren, am 15. August 1971, in einer berühmten Fernsehansprache, die Bindung der westlichen Währungen an das Gold auf. Von einen Tag auf den anderen waren alle Währungen der Welt per einseitigen Dekret durch nichts mehr gedeckt und der Rest der Welt wurde um ihren Anspruch auf Gold gegen ihre US-Dollar-Bestände beraubt.

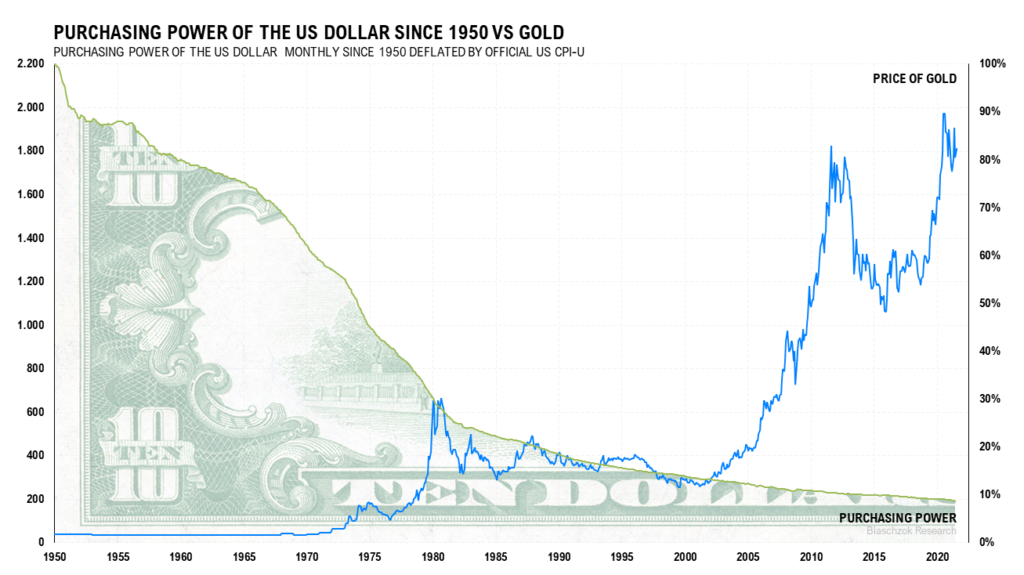

Nach der sogenannten Schließung des Goldfensters durch Nixon begannen die ungedeckten Papierwährungen weltweit stark zu schwanken und zum Gold abzuwerten. Der Goldpreis begann sofort zu steigen und es dauerte ein Jahrzehnt und einen Anstieg des Goldpreises von über 2.300%, bis die umlaufende Dollar-Geldmenge für kurze Zeit wieder mit Gold gedeckt war. 1980 erreichte der Goldpreis mit 850 US-Dollar sein Hoch nach einem Jahrzehnt der Stagflation und inflationsinduziert hohen Zinsen von zweitweise über 20 Prozent, die eine verheerende Rezession mit sich brachten.

Seither können sich Staaten unbegrenzt durch das Drucken von Geld verschulden, die Zinsen auf ein künstlich niedriges Niveau drücken und die Bevölkerungen über die Inflationssteuer hinterrücks enteignen. Konnte vor 1971 noch jeder durch harte Arbeit ein Vermögen ansparen und sich einen wohlhabenden Lebensabend sichern, so ist dies heute aufgrund der andauernden Inflation und Enteignung der Ersparnisse im sozialistisch staatlichen Geldsystem kaum mehr möglich, weshalb sich die Schere zwischen Arm und Reich Jahr um Jahr weitet. All die Probleme, die Linke heute beklagen, wie beispielsweise ständig steigende Mieten, Altersarmut, geringe Löhne, mit denen ein Überleben kaum möglich ist, sind die direkten Folgen der Abkehr vom Goldstandard und der Einführung eines planwirtschaftlichen Geldsystems.

Seit dem Ende des Gold-Devisenstandards, der die Regierungen noch zu einer gewissen Haushaltsdisziplin zwang, explodieren weltweit die Schulden, während die Kaufkraft der Fiat-Währungen kontinuierlich erodiert. Die künstlich niedrigen Zinsen und die einhergehende Umverteilung von Vermögen, sowie die kontinuierliche Zerstörung von Vermögen der produktiven Teile der Bevölkerung, haben das Wirtschaftswachstum in der westlichen Welt eliminiert und man lebt längst vom Kapitalstock vergangener Zeiten. Nach Jahrzehnten planwirtschaftlicher Misswirtschaft im staatlichen Geldmonopol ist das System bankrott, weshalb es vor dem Kollaps steht und die Notenbanken mit neuen QE-Programmen aktuell den Zusammenbruch zu verhindern versuchen. Durch das Drucken von Fiat-Geld soll das System rekapitalisiert werden, was dazu führt, dass die Konsumentenpreise in den USA nach der alten Berechnungsmethode von 1980 bereits wieder so stark steigen wie in den siebziger Jahren, nach der Abkopplung vom Goldstandard.

Geld aus dem Nichts hat die korrupten Regierungen nur noch mehr korrumpiert. Nur eine Rückkehr zum freien Markt mit einem freien Währungswettbewerb, aus dem womöglich Gold als bevorzugtes Marktgeld hervorgehen würde, ist in der Lage einen großen Teil unserer Probleme der heutigen Zeit zu lösen. Das Fiat-Geldsystem ist die Wurzel allen Übels, weshalb es mitsamt ihren Notenbanken abgeschafft gehört.

Zuletzt eine kritische Anmerkung zu den vermeintlichen Goldreserven der Bundesrepublik in Höhe von 3.362 Tonnen, die es wahrscheinlich bestenfalls zu einem kleinen Bruchteil wirklich geben haben dürfte. Ende der Sechzigerjahre „einigten“ sich die USA und die von den USA besetzte Bundesrepublik darauf, dass die Bundesbank ihre Goldreserven nicht aus den USA abziehen werde, solange die USA militärische Stützpunkte in Deutschland unterhalten. In einem Brief des damaligen Bundesbankpräsidenten Karl Blessing wurde dies den Amerikanern „bestätigt“. Dieser so genannte „Blessing-Brief“ wurde zwar niemals veröffentlicht, doch ist sein Inhalt bekannt. Es ist davon auszugehen, dass das deutsche Gold nie vorhanden war und man weder Willens noch in der Lage war, dem damals unzweifelhaft nicht souveränen ehemaligen Kriegsgegner die amerikanischen Goldreserven zu übertragen.

Es obliegt jedem selbst, sich vor der weiteren Inflation, die gerade durch die EZB geschaffen wird, zu schützen. Dies ist langfristig am einfachsten und besten möglich, indem man in das Geld des freien Marktes, in Gold, sowie Silber langfristig spart bzw. investiert und sich somit der weiteren verstecken Besteuerung durch Inflation entzieht. Tauschen Sie Ihr bald wertloses Papiergeld in das echte Geld des freien Marktes, in Gold, bevor Ihre Ersparnisse durch die Inflationssteuer in der Stagflation enteignet werden.

Technische Analyse zu Gold: Starke Preiserholung nach dem Flash-Crash

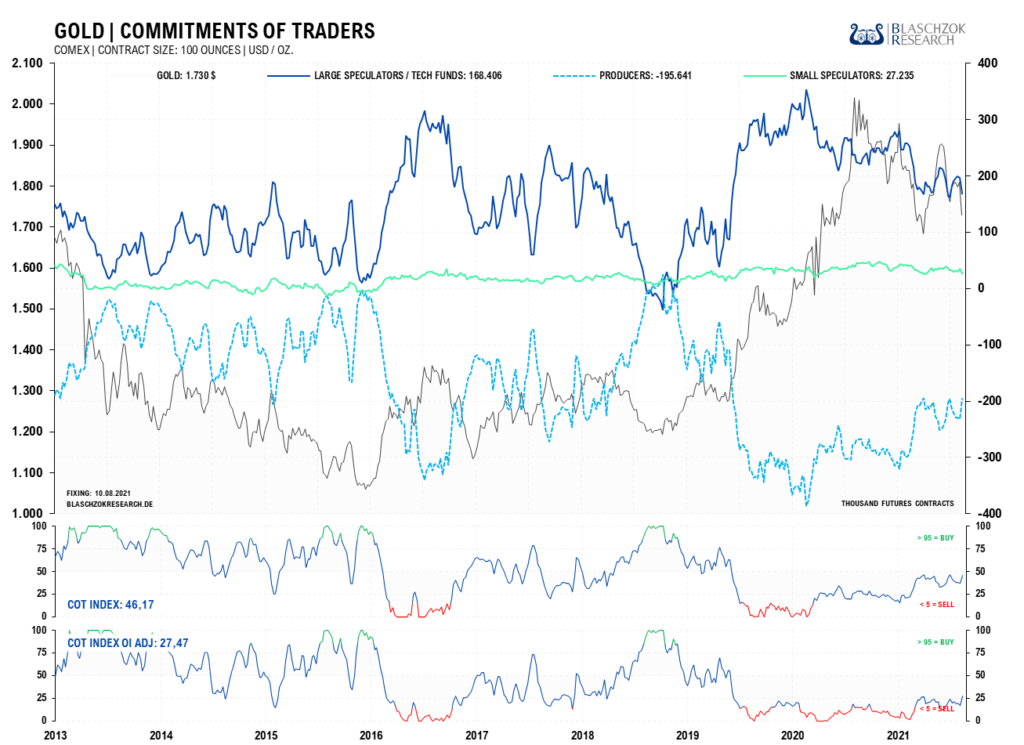

Terminmarkt: COT-Report vom 13.08.2021

Im neuesten COT-Report mit dem Stichtag des 10. August fiel der Preis zur Vorwoche um 79,5$, während die Position der Spekulanten um 35 Tsd. Kontrakte abgebaut wurde. Dies würde eigentlich auf ein Überangebot und Schwäche hindeuten, doch haben die BIG 4 und die BIG 8 ihre Shortposition extrem stark um 9 Tage bzw. 11 Tage der Weltproduktion reduziert. Diese hatten über 1.800 US-Dollar auf den Goldpreis gedrückt und gegensätzlich im Long-Drop am Terminmarkt ihre Shortpositionen zum Tief des Ausverkaufs wieder an die zittrigen Hände abgegeben. So konnten sie einen gigantischen Profit realisieren und gleichzeitig das bullische Sentiment zerstören.

Ob der physische Markt ausgeglichen war, können wir aufgrund der starken Verwerfungen in dieser Betrachtungswoche nicht beurteilen. Die Daten sind zwar nicht gut, doch immerhin auf einem 2-Jahreshoch, weshalb wir nicht ausschließen können, dass mit dem Flash-Crash die Korrektur abgeschlossen wurde. Vor 2020 hätte dieses Sentiment noch lange kein Kaufsetup gezeigt, doch aufgrund der weltweiten QE-Programme werden wir vorerst keine völlige Bereinigung am Terminmarkt für Gold erleben. Die aktuelle Bereinigung wäre daher für einen Bullenmarkt ausreichend, weshalb wir prozyklische technische Kaufsignale bereits annehmen müssen.

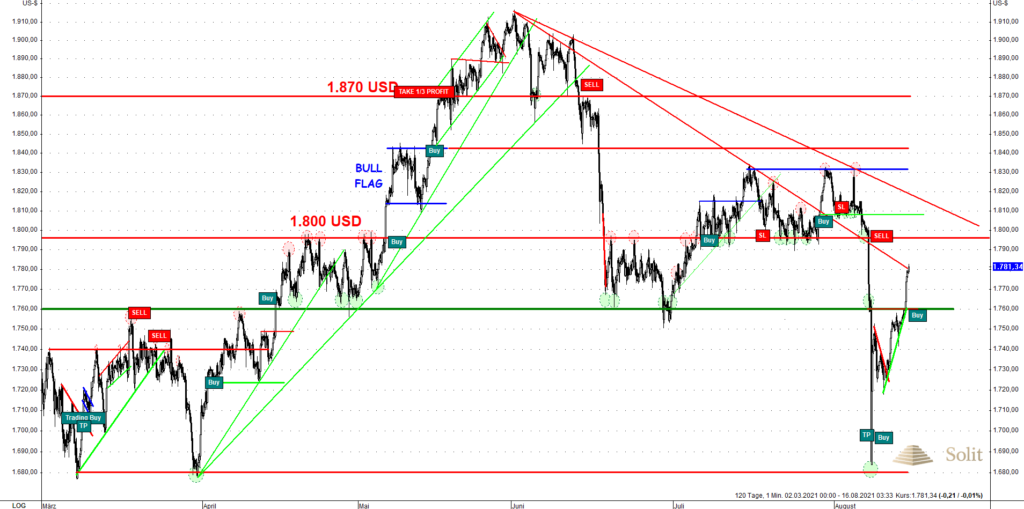

Das angekündigte Korrekturziel für den Goldpreis bei 1.680 US-Dollar bis 1.700 US-Dollar wurde in dem Flash-Crash vor einer Woche erreicht. Ein deutlicher Ausbau der Netto-Shortposition der BIG4 in den beiden Vorwochen war ein nochmaliges Indiz für einen weiteren deutlichen Preisrücksetzer. Dass sich dieser Rückgang binnen weniger Stunden anstatt Tagen oder Wochen ereignen würde, überraschte jedoch auch uns. Wir hatten einen Take Profit und antizyklische Käufe bei 1.700 bis 1.680 US-Dollar empfohlen, doch letztlich konnten nur jene, die in der Nacht des Crashs wach waren oder eine Kauforder platziert hatten, die Short-Gewinne einstreichen und auf die Käuferseite wechseln.

Da die Manipulatoren den Crash nutzten, um 11 Tage der Weltproduktion im Gold und 20 Tage der Weltproduktion im Silber abzustoßen, war die Preiserholung nach dem Einbruch entsprechend stark. Der Widerstand bei 1.760 US-Dollar hielt nur kurz stand, wobei es mit dem Anstieg darüber ein entsprechendes prozyklisches Kaufsignal auf kurzfristige Sicht gab.Ein mittelfristiges Kaufsignal gibt es jedoch erst mit der Überwindung des Kreuzwiderstands bei 1.810 US-Dollar, der aus dem Widerstand bei 1.800 US-Dollar und dem Abwärtstrend besteht. Solange dieser Kreuzwiderstand nicht gebrochen wurde, ist weiterhin alles offen in den nächsten Wochen. Die Käufe bei 1.700 US-Dollar und bei 1.760 US-Dollar sollten daher mit Stop-Loss-Orders versehen werden.

Im Tageschart ist ersichtlich, dass der Flash-Crash den Goldpreis zurück auf das Preisniveau vor den ersten Lockdowns und den QE-Programmen brachte. Die ganze Wahrheit ist jedoch, dass smarte und gut informierte Investoren bereits im Vorjahr den Goldpreis von 1.300 US-Dollar auf 1.700 US-Dollar trieben und frühzeitig die künftigen QE-Programme einpreisten.

Mit dem neuerlichen Rücksetzer unter den langfristigen Aufwärtstrend sieht der Chart angeschlagen aus, weshalb dort auch viele Stopp-Loss Orders lagen, die man abfischen konnte. Solange sich der Goldpreis über 1.760 US-Dollar halten kann, ist Gold long und hätte die Chance sich nach oben zu kämpfen. Je stärker die Teuerung anzieht und je stärker die Zinsen daraufhin steigen, desto mehr Investoren werden den sicheren Hafen künftig suchen. Es wird sich langsam Stärke aufbauen. Mit dem Überwinden der Kreuzunterstützung bei 1.810 US-Dollar wird es ein weiteres Kaufsignal geben.

Wann der Goldpreis auf ein neues Allzeithoch ansteigen kann, ist kurzfristig ungewiss, doch spätestes im nächsten Jahr erwarten wir einen Anstieg über da Allzeithoch unter zunehmenden Kaufdruck.

Wie zuletzt erwartet, hatte der Goldpreis in Euro das Tief von März 2021 noch einmal angelaufen. Hier liegt die wichtige Marke bei 1.500 Euro – darüber ist Gold long – darunter sollte man abwarten. Über 1.540 Euro würde ein kurzfristiger Abwärtstrend gebrochen und es ein weiteres Kaufsignal geben. Der langfristige Abwärtstrend wurde bereits vor längerer Zeit gebrochen und der neuerliche Rücksetzer ist als Test des ehemaligen Trends und des letzten Verlaufstief zu sehen. Der Goldpreis in Euro ist eine Konsolidierungsphase übergegangen, die mit steigenden Inflationszahlen und Zinsen letztlich im nächsten Jahr ihr Ende finden und sich die Hausse langsam fortsetzen dürfte.