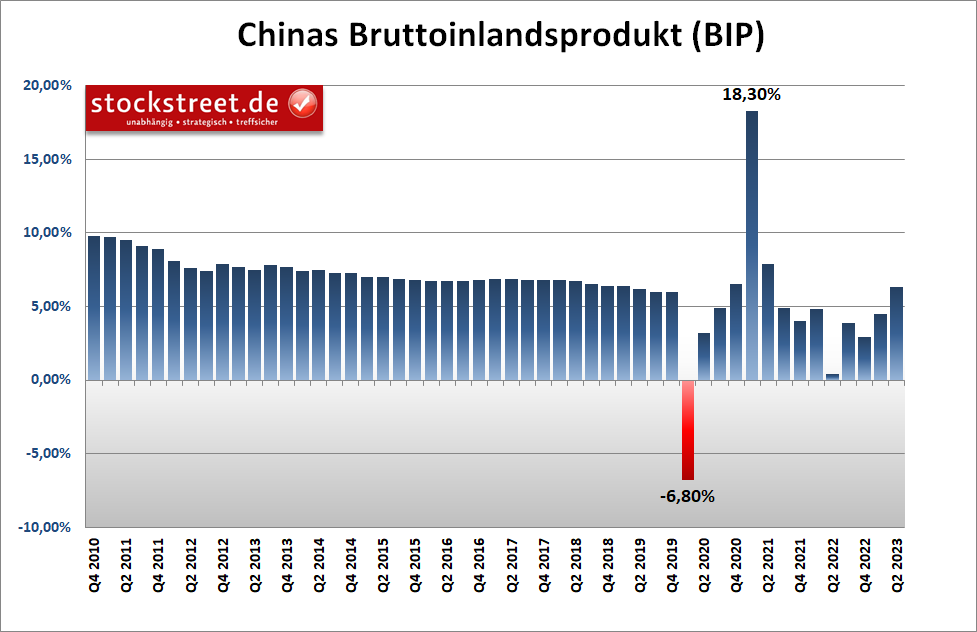

Die Woche begann am Montag mit einer erneuten schlechten Nachricht aus China. Das Wachstum der weltweit zweitgrößten Volkswirtschaft der Welt ist aufgrund der nachlassenden Nachfrage aus dem In- und Ausland (siehe dazu auch Börse-Intern vom vergangenen Donnerstag) langsamer gewachsen als erwartet. Im Jahresvergleich wuchs das Bruttoinlandsprodukt (BIP) im 2. Quartal 2023 „nur“ um 6,3 %, statt erwarteter +7,3 %.

Zwar klingen solche Wachstumsraten dennoch traumhaft hoch, doch muss man berücksichtigen, dass der Vergleichswert des Vorjahres durch die damals noch geltenden Corona-Maßnahmen relativ niedrig ist. Damals gab es eine deutliche Delle im Wachstum – die Wirtschaft legte nur um 0,4 % zum Vorjahr zu.

Dass das Wachstum im 2. Quartal 2023 relativ gering ausfiel, zeigt vor allem der Vergleich zum Vorquartal: Gegenüber dem Auftaktquartal legte das BIP im Zeitraum von Anfang April bis Ende Juni um +0,8 % zu, womit die durchschnittlichen Erwartungen von +0,5 % zwar geschlagen wurden, das Ergebnis aber klar hinter dem des 1. Quartals von +2,2 % zurückblieb.

Rekordhohe Jungendarbeitslosigkeit und anhaltende Probleme am Immobilienmarkt

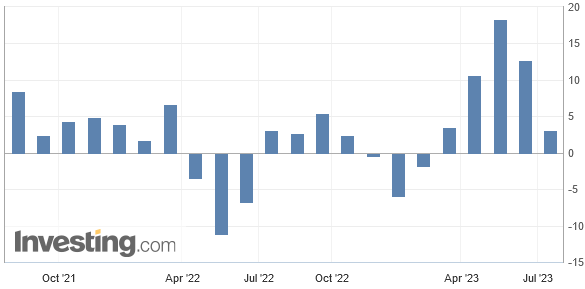

Ein Grund dafür ist die sehr hohe Arbeitslosenquote junger Chinesen. Diese erreichte im Juni mit 21,3 % einen Rekordwert. Millionen Schul- und Uni-Absolventen steht nur noch ein begrenztes Angebot an Jobs zur Verfügung. Dementsprechend viel Konsum fällt weg, weil Arbeitslose in der Regel weniger Geld zur freien Verfügung haben als Erwerbstätige. Die Einzelhandelsumsätze legten im Juni nur noch um 3,1 % zu (erwartet: +3,2 %), nach +12,7 % im Mai und sogar +18,4 % im April.

Ein weiteres Problem ist der Immobilienmarkt, der etwa ein Viertel der chinesischen Wirtschaft ausmacht. Nach Berechnungen von Reuters brachen die Immobilieninvestitionen im Juni um -20,6 % zum Vorjahresmonat ein, nach -21,5 % im Mai.

Und vorgestern wurde gemeldet, dass der hoch verschuldete chinesische Bauriese Evergrande (HK:3333) weiterhin wankt. Lange erwartete Bilanzdaten zeigen einen Nettoverlust von umgerechnet 72 Milliarden Euro für die vergangenen 2 Jahre. Insgesamt belaufen sich die Schulden des ehemals größten Bauunternehmers Chinas immer noch auf umgerechnet rund 300 Milliarden Euro. Weltweit hat keine andere Immobilienfirma einen höheren Schuldenberg angehäuft. Wirtschaftsprüfer warnen, dass das Überleben von Evergrande nicht gesichert sei.

Chinas Notenbank will gegensteuern

Es ist schwer abzuschätzen, welche Kreise eine Pleite dieses Unternehmens ziehen könnte. Jedenfalls kündigte Chinas Notenbank bereits am vergangenen Freitag an, tief in ihren Instrumentenkasten greifen zu wollen, um gegen die Konjunkturflaute anzukämpfen. Je nach konjunktureller Lage und Preisentwicklung werde die Zentralbank ihre verschiedenen geldpolitischen Werkzeuge umfassend einsetzen, sagte der Leiter der geldpolitischen Abteilung am Freitag auf einer Pressekonferenz. Dazu gehörten mittelfristige Kredite an Geschäftsbanken, Offenmarktgeschäfte und auch der Reservesatz für Geschäftsbanken.

Chinas Aktienmarkt spiegelt die Probleme der Wirtschaft wider

Wenn die Wirtschaft derart schwächelt, dass sich die Notenbank genötigt sieht, unterstützend einzugreifen, dann geht so eine Entwicklung selten spurlos am Aktienmarkt vorüber. Und so verwundert es nicht, dass der Hang Seng seit Ende Mai zwar kein neues Korrekturtief markiert hat, sich aber immer noch klar in einem Abwärtstrend befindet.

Mit Blick auf den Kursverlauf des Hang Seng und die Wirtschaftsdaten hatte ich bereits am 31. Mai (schwache Einkaufsmanagerdaten) sowie am 28. Juni (sinkende Unternehmensgewinne) geschrieben, dass Konjunkturverlauf und Aktienmarkt in China zusammenpassen. Und das scheint auch jetzt noch der Fall zu sein.

In den USA geht die Schere immer weiter auseinander

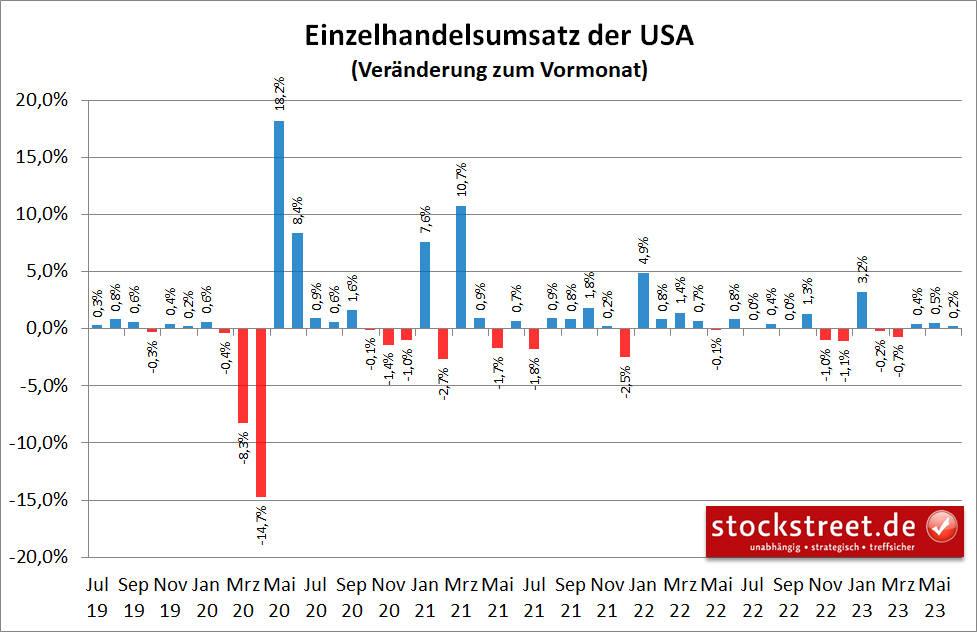

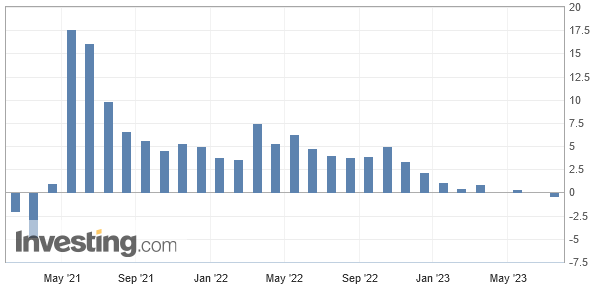

Wie sieht es derweil in den USA aktuell aus? Auch dort fielen die Einzelhandelsumsätze niedriger aus als erwartet. Statt um +0,5 % sind sie im Juni nur um +0,3 % zum Vormonat gewachsen.

Und die Industrieproduktion schrumpfte sogar. Statt einer erwarteten Stagnation (0,0 %), kam es zu einem Rückgang um -0,5 % zum Vormonat. Zum Vorjahr lag das Minus bei -0,43 %, statt eines erwarteten Plus von +1,1 %.

Und was machen die Aktienmärkte daraus? Der Nasdaq 100 gab zum offiziellen Handelsstart heute nur leicht nach. Und der Dow Jones brach sogar nach oben aus, konnte also das Hoch vom 13. Dezember bei 34.712,28 Punkten überwinden und notiert aktuell so hoch wie seit dem 21. April 2022 nicht mehr.

Damit scheint sich das bullishe Elliott-Wellen-Szenario durchzusetzen. Dadurch gehen allerdings die fundamentale und die charttechnische Entwicklung in den USA immer weiter auseinander. Ein Ende scheint nicht in Sicht. Aber ewig kann das eigentlich nicht gut gehen.

Ich bin gespannt, wann und in welche Richtung sich diese Diskrepanz auflösen wird. Entweder die Wirtschaftsdaten zeigen bald nach oben, so dass die Kurse der Wirtschaft lediglich vorausgelaufen sind, oder es kommt bald zu einer Korrektur am Aktienmarkt, mit der sich der aktuelle Ausbruch des Dow Jones als Bullenfale entpuppt. Angesichts der Saisonalität erscheint Letzteres wahrscheinlicher. Aber vorerst sind die Signale im Dow Jones klar bullish. Man könnte den Ausbruch mit einem Long-Trade begleiten. Bei einem Rückfall unter das Ausbruchsniveau sollte man allerdings die Reißleine ziehen. Und in diesem Fall könnte man auch einen spekulativen Short-Trade wagen.

Ich wünsche jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus